Навигация

Расчетный и отчетный периоды

4. Расчетный и отчетный периоды

Расчетным периодом по страховым взносам в общем случае признается календарный год (об исключениях читайте ниже) - п. 1 ст. 10 Закона от 24.07.2009 № 212-ФЗ. Например, с 1 января по 31 декабря 2010 г.

Отчетными периодами признаются (см. п. 1 ст. 10 Закона от 24.07.2009 № 212-ФЗ):

· первый квартал;

· полугодие;

· девять месяцев календарного года;

· календарный год.

В отдельных случаях (когда организация создана, ликвидирована и/или реорганизована в пределах календарного года) отчетный период определяется иначе.

Особенности (правила) определения расчетного периода в отдельных случаях

Если организация была создана после начала календарного года, первым расчетным периодом для нее является период со дня создания до окончания данного календарного года (п. 3 ст. 10 Закона от 24.07.2009 № 212-ФЗ).

Например, если организация создана 15 марта 2010 г., то первым расчетным периодом для нее будет промежуток времени с 15 марта по 31 декабря 2010 г.

Если организация была ликвидирована или реорганизована до конца календарного гола, последним расчетным периодом для нее является период с начала этого календарного года до дня завершения ликвидации или реорганизации (п. 4 ст. 10 Закона от 24.07.2009 № 212-ФЗ).

Например, ликвидация организации завершилась 17 ноября 2010 г., следовательно, последним расчетным периодом для нее будет промежуток времени с 1 января по 17 ноября 2010 г.

Если организация, созданная после начала календарного года, ликвидирована или реорганизована до копна этого календарного гола, расчетным периодом для нее является период со дня создания до дня завершения ликвидации или реорганизации (п. 5 ст. 10 Закона от 24.07.2009 № 212-ФЗ).

Пример: организация создана 8 февраля 2010 г. и реорганизована 23 сентября 2010 г. В этом случае расчетным периодом для данной организации является период с 8 февраля по 23 сентября 2010 г.

Обратите внимание, что согласно п. 6 ст. 10 Закона от 24.07.2009 № 212-ФЗ указанные правила не применяются в отношении организаций, из состава которых выделяются либо к которым присоединяются одна или несколько организаций.

Что изменилось по сравнению с ЕСН?

Период, который в целях исчисления ЕСН назывался налоговым периодом, в целях исчисления страховых взносов называется расчетным периодом.

5. Определение даты осуществления выплат и иных вознаграждений

Дата осуществления выплат и иных вознаграждений в целях исчисления страховых взносов определяется в соответствии с положениями ст. II Закона от 24.07.2009 № 212-ФЗ в зависимости о| вида плательщика страховых взносов (см. таблицу 2 ниже).

Таблица 2

Дата осуществления выплат и иных вознаграждений в целях исчисления страховых взносов (ст. 11 Закона от 24.07.2009 № 212-ФЗ)

| № п/п | Плательщики страховых взносов, производящие выплаты физическим лицам | Дата осуществления выплат и иных вознаграждений | Основания |

| 1 | Организации | День начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения) | - п. 1 ст. 11 Закона от 24.07.2009 № 212- ФЗ - пп. 1 «а» п. 1 ст. 5 Закона от 24.07.2009 №212-ФЗ |

| 2 | Индивидуальные предприниматели | День начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осущес- вляются выплаты и иные вознаграждения) | - п. 1 ст. 11 Закона от 24.07.2009 № 212- ФЗ - пп. 1 «б» п. 1 ст. 5 Закона от 24.07.2009 №212-ФЗ |

| 3 | Физические лица, не признаваемые индивидуальными предпринимателями | День осуществления выплат и иных вознаграждений в пользу физического лица | - п. 2 ст. 11 Закона от 24.07.2009 № 212- ФЗ - пп. 1 «в» п. 1 ст. 5 Закона от 24.07.2009 №212-ФЗ |

Заработная плата и иные выплаты работникам начисляются на основании первичных документов по учету фактического отработанного времени и других документов. Дата составления расчетных документов, содержащих сумму, предназначенную к выплате, является датой начисления выплат и вознаграждений в пользу работника.

Ситуация 1

Заработная плата за март 2010 г. начислена 31.03.2010. Следовательно, датой ее начисления в целях расчета страховых взносов также будет являться 31 марта 2010 г. и начисленная сумма будет включена в облагаемую базу за январь-март 2010 г.

Ситуация 2

Работнику предоставляется ежегодный основной оплачиваемый отпуск с 19 июля по 15 августа 2010 г.

Оплата за отпуск (обратите внимание, за весь отпуск — то есть и за его часть, приходящуюся и на июль, и за часть, приходящуюся на август) в соответствии с требованиями ст. 136 Трудового кодекса РФ должна быть начислена не позднее чем за три дня до его начала (в рассматриваемом случае — не позднее 16.07.2010).

Таким образом, отпуск работника начинается в июле, а заканчивается в августе, оплата за отпуск начислена в июле. Следовательно, согласно п. 1 ст. 11 Закона от 24.07.2009 № 212-ФЗ отпускные должны полностью включаться в налоговую базу за январь — июль 2010 г.

Похожие работы

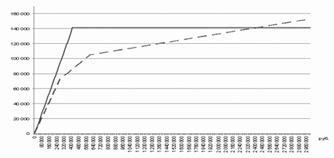

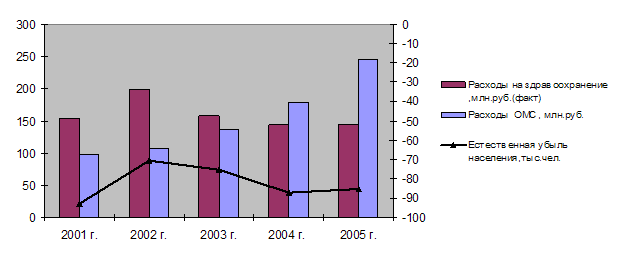

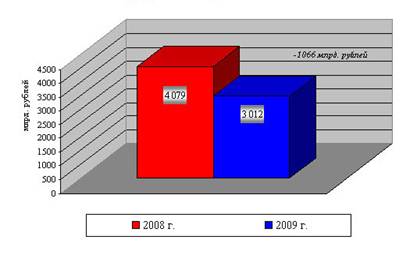

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

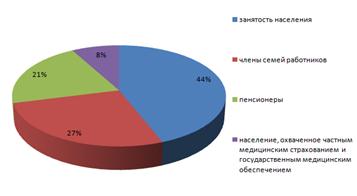

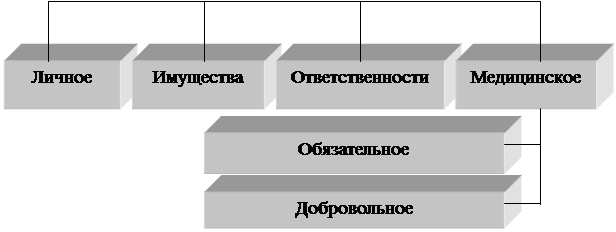

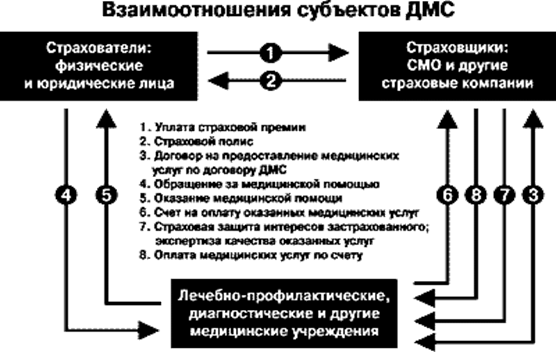

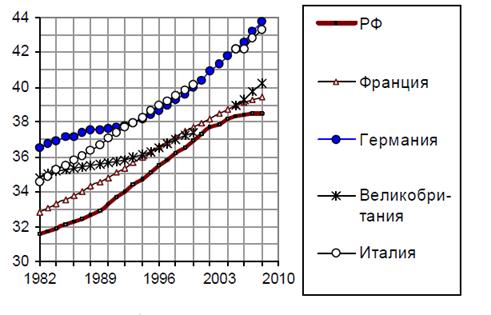

... и родов, а также различные комбинации этих вариантов. Тарифы у различных компаний разные и зависят от предлагаемых программ ДМС. 2.3 Перспективы развития социальных функций медицинского страхования в Российской Федерации и Свердловской области Формирующиеся рыночные отношения на основе различных видов собственности изменили здравоохранение как социальный институт, в котором остались прежние ...

... и в связи с материнством 25 823 рубля (переплата в фонд составила 33 копейки). Заключение В процессе написания курсовой работы, были рассмотрены особенности учета страховых взносов по обязательным видам страхования – явление сравнительно новое, состоящее из множества различных элементов, а потому достаточно сложное для исполнения. Что подтверждается учетом страховых взносов в организации « ...

... законодательства Российской Федерации. 14. Отменять решения нижестоящих налоговых органов или приостанавливать их действие в случае несоответствия законодательству Российской Федерации. 2. Индивидуальное задание 2.1 Нормативно-правовое регулирование порядка исчисления и уплаты страховых взносов Страховые взносы должны перечисляться отдельно в Пенсионный фонд РФ, Фонд социального ...

0 комментариев