Навигация

Значение уставного капитала в формировании собственных средств банка

2. Значение уставного капитала в формировании собственных средств банка

2.1 Достаточность собственных средств кредитной организации как важнейший показатель деятельности банка

Контроль за использованием банками надлежащих активов при формировании капитала в последнее время приобретает важное значение в условиях разгоревшегося финансового кризиса. Именно достаточность собственных средств (капитала) кредитной организации является одним из важнейших показателей, по которому можно определить способность банка удовлетворить требования кредиторов и надлежащим образом оценить связанные с данным показателем риски.

Банк России в пределах своих полномочий, определенных Федеральным законом "О Центральном банке (Банке России)" регулирует достаточность капитала кредитной организации путем установления на этот счет обязательного норматива. В соответствии с Инструкцией ЦБ РФ от 16.01.2004 N 110-И "Об обязательных нормативах банков" (далее - Инструкция ЦБ РФ N 110-И), норматив достаточности собственных средств (капитала) банка, он же именуемый H1, призван регулировать риск несостоятельности банка и определять требования по минимальной величине собственных средств банка, необходимых для покрытия кредитного и рыночного рисков.

Согласно названной Инструкции норматив достаточности собственных средств (капитала) банка (Н1) определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска. Расчет норматива Н1 осуществляется в соответствии с приведенной в Инструкции ЦБ РФ N 110-И сложной математической формулой, суть которой заключается в определении процентного соотношения собственных средств (или капитала) банка к принятым кредитной организацией на себя соответствующих рисков (кредитных рисков по условным обязательствам и срочным сделкам, рыночным рискам и пр.).

Вместе с тем с точки зрения оценки рисков, касающихся способности банка отвечать по своим обязательствам, важно не столько соотношение капитала банка (собственных средств) к размеру принятых на себя обязательств, сколько эффективность деятельности самой кредитной организации подкрепленная, безусловно, и размером собственных средств. Однако критерии оценки эффективности такой деятельности на сегодняшний день прямо не установлены, хотя имеющиеся нормативные акты Банка России регулируют подавляющее большинство вопросов, относящихся к сфере диагностики и регулирования финансового состояния кредитной организации.

Базовым, по сути, элементом, принимаемым для расчета экономических рисков, связанных с финансовым состоянием кредитной организации, является размер собственных средств кредитной организации, именуемый также капиталом.

Собственные средства (капитал) банка определяются в соответствии с Положением ЦБ РФ от 10.02.2003 N 215-П "О методике определения собственных средств (капитала) кредитных организаций" (далее - Положение ЦБ РФ N 215-П).

Согласно названному Положению Банка России, разработанному в соответствии со ст. 72 Федерального закона от 10.07.2002 N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)", методика определения собственных средств (капитала) кредитных организаций построена по принципу того, что в общем виде капитал кредитной организации складывается из основного и дополнительного капитала, за вычетом отдельных показателей, установленных этим Положением.

2.2 Состав источников основного капитала кредитной организации

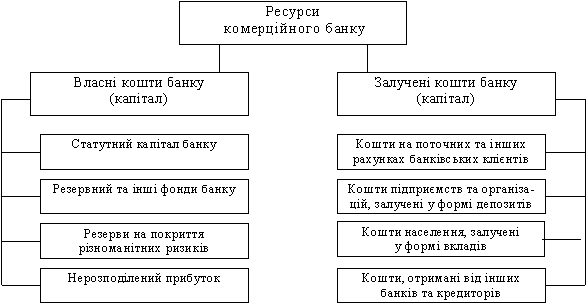

В общем виде в состав источников основного капитала кредитной организации включается уставный капитал, эмиссионный доход, резервный фонд и прибыль. В состав источников дополнительного капитала, опять же если рассматривать эту величину в общем виде, включаются:

- субординированный кредит;

- субординированный депозит;

- субординированный заем;

- субординированный облигационный заем.

Безусловно, Положение ЦБ РФ N 215-П предусматривает различные нюансы, относящиеся к вопросу об источниках формирования как основного, так и дополнительного капитала.

Данным Положением определено, что если резервный фонд кредитной организации, сформированный за счет прибыли предшествующего года, включался в предшествующем году в расчет собственных средств (капитала) кредитной организации, он может быть включен в расчет основного капитала в текущем году до подтверждения аудиторской организацией данных годового бухгалтерского отчета кредитной организации только в размере, подтвержденном в предшествующем году аудиторской организацией, но не более имеющегося на балансовом счете 107.

Кроме того, Положение предусматривает условия для определения размера основного и дополнительного капиталов кредитной организации исходя из установления не просто размеров приведенных выше источников их формирования, но и исключения из совокупной величины таких показателей отдельных источников. Совокупность или сумма источников формирования собственных средств (капитала) кредитной организации за вычетом показателей, определенных этим Положением, дает ту величину собственных средств (капитала), которая и принимается к расчету при определении его величины (величины капитала).

Например, величина основного капитала уменьшается на величину недосозданного резерва по ссудам, ссудной и приравненной к ней задолженности, величину резерва под операции кредитных организаций с резидентами офшорных зон и другие.

Уменьшают сумму источников основного капитала и собственные акции, приобретенные кредитной организацией у акционеров, а также перешедшие к кредитной организации доли участников, подавших заявление о выходе из состава участников кредитной организации. К числу источников, уменьшающих сумму основного капитала, относятся также непокрытые убытки как предшествующих лет, так и текущего года, вложения кредитной организации на определенных условиях в акции или доли дочерних и зависимых или иных юридических лиц, а также иные источники собственных средств, для формирования которых использованы ненадлежащие активы.

Однако определенные данным Положением нюансы не имеют значения для выявления правовой составляющей уставного капитала кредитной организации и установления его фактической роли при формировании собственных средств (капитала), которые, как уже говорилось, являются базовым элементом для оценки не только рисков, но и эффективности деятельности кредитной организации.

По этой причине необходимо исходить из алгоритма общего подхода к рассмотрению источников формирования собственных средств (капитала) кредитной организации, который, как уже было сказано, состоит из основного и дополнительного капиталов, а последние, в свою очередь, формируются за счет уставного капитала, эмиссионного дохода, резервного фонда, прибыли, субординированных: кредита, депозита, займа и облигационного займа.

Похожие работы

... доверия к банковской системе конъюктура финансового рынка резко ухудшилась. Это отрицательно сказывается на возможностях привлечения дополнительного капитала банками путем выпуска ценных бумаг. Глава 3. Оценка качества управления собственными средствами.3.1. Понятие и необходимость оценки достаточночти капитала банка. Проблема определения достаточности капитала банка на протяжении длительного ...

... и независимый. Государственный контроль за деятельностью коммерческих банков выражается действующей системой банковского законодательства. Ведомственный контроль включает надзор за деятельностью коммерческих банков со стороны Центрального банка страны. Задачи, цели и границы ведомственного контроля определены соответствующими законодательными актами. Независимый контроль - это контроль, ...

... по прошлым займам и депозитам и должны быть разработаны хорошо обоснованные оценки будущих тенденций. Глава III. Методы совершенствования управления рисками коммерческих банков 3.1 Основные методы управления рисками и ликвидностью в коммерческих банках Управление рисками не представляет собой набора формальных действий, которые осуществляются в некоем вакууме. Работая вместе с линейным ...

... имеет другое назначение, чем в других сферах предпринимательства. Если в последних это — обеспечение платежеспособности и выполнение большинства оперативных функций предприятий и организаций, то собственный капитал коммерческого банка служит прежде всего для страхования интересов вкладчиков и меньшей мерой — для финансового обеспечения своей оперативной деятельности. Размер собственного капитала ...

0 комментариев