Навигация

Розробка та впровадження методики аналізу клієнтської бази

3.1 Розробка та впровадження методики аналізу клієнтської бази

Розглядаючи механізм управління депозитами фізичних осіб в АППБ “Аваль” треба відмітити, що менеджери банку приділяють недостатню увагу аналізу клієнтської бази банку. Разом з тим, в міжнародній практиці інформація, яка характеризує клієнтів комерційного банка займає одне з найважливіше місце в формуванні депозитної політики банку.

Дослідження окремого клієнта може бути достатньо поглибленим, але для більшості клієнтів такий детальний аналіз не є прийнятним з огляду на обмеження ресурсів банку. В той же час, на практиці дуже зручно мати характеристики як одного клієнта, так й суцільну характеристику клієнтів. Це дозволить більш точно дізнатися про потреби клієнтів в банківських продуктах та послугах.

Розглянемо можливість удосконалення організації аналізу інформації клієнтської бази АППБ “Аваль”. Сформулюємо цю задачу як вдосконалення аналізу клієнтів через виявлення характеристик стану клієнтської бази банку Q.

Q = (фінансове, соціально-психологічне становище, відносини з банком).

Клієнтська база депонентів банка визначається складовими

Q = (u, m, f) (3.1)

де u – сукупність параметрів які характеризують фінансовий стан клієнтів банку;

m – сукупність, параметрів які характеризують соціально-психологічний стан клієнтів;

f – сукупність параметрів, які характеризують відносини депонентів з банком.

Кожна з груп клієнтів (або окремо взятий клієнт) q характеризується за наступними групами показників – фінанси, соціально-психологічний стан, відносини з банком.

q = (ui, mi , fi) (3.2)

де ui = {ui} = (u¹i, u²i,.....,ui) – показники, які характеризують фінансовий стан і-го клієнта, U – кількість показників (табл. 3.1).

mі = {mi} = (m¹i, m²i,.....,mi) – показники соціально-психологічного становища і-го вкладника, де M – кількість показників (табл. 3.2).

fi = {fi} = (f¹i, f²i,.....,fi) – показники які характеризують відносини і-х вкладників і з банками, F – кількість показників (табл.. 3.3).

Таблиця 3.1.

Показники фінансового стану клієнта банку

| Показники | Рівень | ||

| високий | середній | низький | |

| Доход клієнта | 3 | 2 | 1 |

| Доход клієнта у порівнянні з середнім доходом населення | 3 | 2 | 1 |

| Характер притоку грошових коштів | 3 | 2 | 1 |

| Структура джерел надходжень коштів | 3 | 2 | 1 |

Соціально-психологічний стан клієнта банка залежить від багатьох факторів, основними з яких є сукупність показників соціально-психологічного стану клієнта.

Показники фінансового стану вкладника, соціально-психологічного стану клієнта та відносин з банком ранжуються за трьома рівнями – високий, середній, та низький. За кожним показником менеджер банку (засобами експертної системи) або клієнт (заповнюючи розробленою банком анкету) виставляє бали – 1, 2, 3, які характеризують той чи інший показник за рівнем.

Таблиця 3.2

Показники соціально-психологічного стану клієнта

| Показники | Рівень | ||

| високий | середній | низький | |

| Вік | 3 | 2 | 1 |

| Строк проживання в даному регіоні | 3 | 2 | 1 |

| Кваліфікація | 3 | 2 | 1 |

| Стаж роботи | 3 | 2 | 1 |

| Сімейний стан | 3 | 2 | 1 |

| Досвід | 3 | 2 | 1 |

| Відношення до спорту | 3 | 2 | 1 |

| Оцінка розміру власності | 3 | 2 | 1 |

| Проведення незаконних операцій | 3 | 2 | 1 |

| Участь в кримінальних справах | 3 | 2 | 1 |

| Участь в благодійності | 3 | 2 | 1 |

| Оцінка іміджу | 3 | 2 | 1 |

| Солідність | 3 | 2 | 1 |

| Престиж | 3 | 2 | 1 |

| Азартність | 3 | 2 | 1 |

| Інтенсивність відношень з банками | 3 | 2 | 1 |

| Професійний ріст | 3 | 2 | 1 |

| Підприємницький склад мислення | 3 | 2 | 1 |

| Здатність йти на ризик | 3 | 2 | 1 |

| Стан здоров'я | 3 | 2 | 1 |

Після присвоєння кожному з показників фінансового стану клієнта, соціально-психологічного стану вкладника, відносин клієнтів з банком відповідного балу у відповідності до визначеного рівня, проводиться процедура оперування з значеннями показників стану клієнта.

|q| = (|ui |, |mi|, |fi | ) (3.3)

де | а | - значення рівня показника а (а – будь-який з показників характеристики клієнта {приймає значення 1,2,3}).

Таблиця 3.3

Показники відношення клієнта з банком

| Показники | Рівень | ||

| високий | середній | низький | |

| Кількість банків, в яких обслуговується клієнт | 3 | 2 | 1 |

| Потреба клієнта в банківських послугах | 3 | 2 | 1 |

| Оцінка клієнтами цінової політики обслуговуючих банків | 3 | 2 | 1 |

| Тривалість відносин з банком | 3 | 2 | 1 |

| Широта асортименту послуг банку, які споживає клієнт | 3 | 2 | 1 |

| Можливість збільшення споживання продукції банку | 3 | 2 | 1 |

| Доля депозитних операцій клієнта з банком серед всіх операцій з банком | 3 | 2 | 1 |

| Безпека взаємовідносин «клієнт-банк» | 3 | 2 | 1 |

| Обсяг споживання банківських продуктів клієнтом | 3 | 2 | 1 |

| Рівень спілкування банка з клієнтом | 3 | 2 | 1 |

| Довіра вкладника до банку | 3 | 2 | 1 |

Присвоєння значень 1, 2 або 3 проводиться експертною системою. Результатом присвоєння значень характеристикам клієнта є визначення їх якості.

![]()

![]()

![]()

![]() ∑|q| = (∑|ui|, ∑|mi|, ∑|fi|)= q = (ui, mi ,fi ) (3.4)

∑|q| = (∑|ui|, ∑|mi|, ∑|fi|)= q = (ui, mi ,fi ) (3.4)

Проводиться сумування значень кожного з показників характеристик клієнта.

Потім проводиться розрахунок частки суми значень показників від максимально можливого значення суми:

ηq = η( ui, mi ,fi ) (3.5)

![]()

![]()

![]()

![]() Значення ηui, ηmi, ηfi дозволяють отримати менеджерам банку інформацію стосовно таких аспектів діяльності клієнтів з банком, які краще розвинуті, на основі чого можна визначити перспективні напрямки роботи банку з вкладниками, готовність клієнтів до споживання нових послуг банка, тощо.

Значення ηui, ηmi, ηfi дозволяють отримати менеджерам банку інформацію стосовно таких аспектів діяльності клієнтів з банком, які краще розвинуті, на основі чого можна визначити перспективні напрямки роботи банку з вкладниками, готовність клієнтів до споживання нових послуг банка, тощо.

Менеджери банку, при застосуванні цієї моделі можуть формувати свій набір показників, необхідних для аналізу клієнтської бази банку, з огляду на ти чи інші завдання, які ставить перед собою менеджер.

Так, наприклад, для виявлення ставлення окремих груп населення до строкових депозитів з відповідними умовами, до накопичувальних, тобто довгострокових вкладів формуються окремі показники за фінансовим станом, соціально-психологічним станом клієнта, відношенням клієнта до банку або до окремої операції. Тобто, менеджер банку в змозі прослідити ставлення вкладників банку до продуктів, що їм пропонуються з урахуванням фінансового та соціально-психологічного стану клієнтів.

Аналіз за наведеною моделлю може бути проведений як для кожного окремого клієнта (шляхом анкетування), або за окремо сформованими групами вкладників. При цьому пропонується групування клієнтів за віковим критерієм (табл 3.4). Таке групування призведе до зниження витрат менеджерів на проведення аналізу клієнтської бази банку.

Таблиця 3.4

Групування вкладників банку за віком

| Група вкладників | Вік клієнта |

| 1 | 18-25 |

| 2 | 26-35 |

| 3 | 36-45 |

| 4 | 46-55 |

| 5 | 56 та більше |

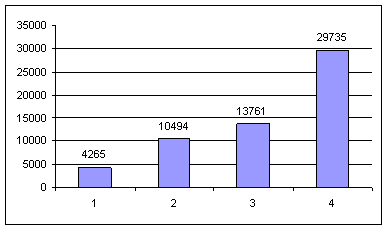

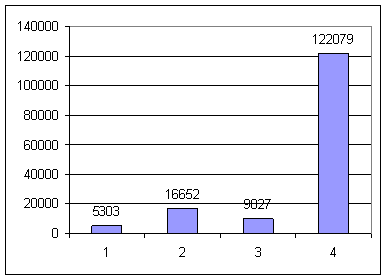

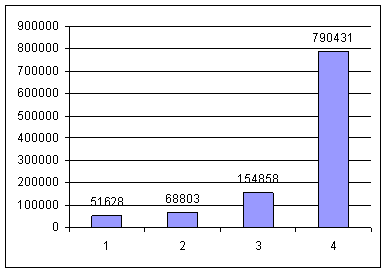

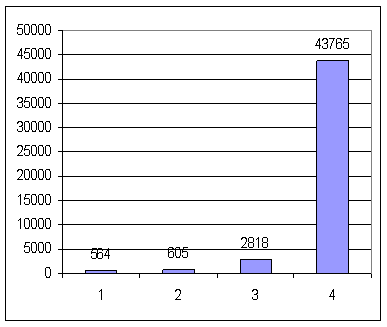

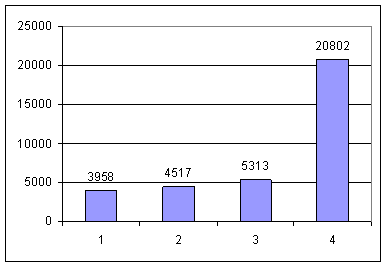

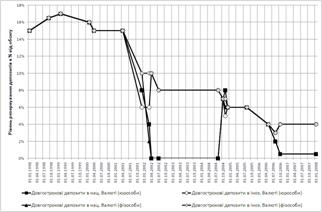

При аналізі клієнтської бази банку менеджерам доцільно, для наочності, побудувати діаграму значень показників фінансового, соціально-психологічного стану клієнта та відносин клієнта з банком. Наприклад, можна графічно представити фінансовий стан і-го клієнта або групи клієнтів (рис 3.1), при цьому по осі Х будуть відбиватися показники, а по Y значення рівня показників (в балах).

Рис.3.1. Фінансовий стан клієнта банка

За допомогою цієї моделі аналізу клієнтської бази АППБ “Аваль” взмозі покращити структуру вкладників банку, контролювати зміни в пріоритетах тих чи інших груп клієнтів, дізнаватися про відношення клієнтів до нових або вже існуючих на ринку банківських продуктів.

Похожие работы

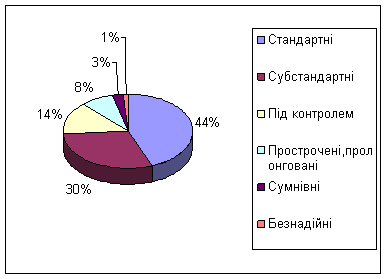

... іональному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 100 процентів) до суми обов’язкових резервів за попередній звітний період резервування. РОЗДІЛ 2. ОРГАНІЗАЦІЯ ДЕПОЗИТНИХ ОПЕРАЦІЙ З ФІЗИЧНИМИ ОСОБАМИ В ВАТ «ОЩАДБАНК» 2.1. Загальна характеристика діяльності ВАТ «Ощадбанк» ВАТ «Ощадбанк» - одна з найбільших фінансово-банківських установ в ...

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

... можуть бути внесені готівкою, перераховані з власного вкладного рахунку в іншому банку чи з поточного рахунку в національній чи іноземній валюті. Розділ 2. Організація депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк” 2.1 Загальна характеристика економічної діяльності ТОВ “Укрпромбанк” 2.1.1 Короткі відомості про банк У 1989 році рішенням загальних зборів ...

... за рахунок цих коштів споживчих проектів населення з підвищеними “прихованими” відсотками (страхування та інш.). 3.2 Світовий досвід з управління залученими депозитними коштами банку В умовах становлення фінансового ринку в Україні, реструктуризації банківської системи, комерційні банки повинні здійснювати зважену реалістичну стратегію подальшого розвитку, адаптованого до вимог ринку. Виб ...

0 комментариев