Навигация

Механізм залучення коштів фізичних осіб в АППБ “Аваль”

2.3 Механізм залучення коштів фізичних осіб в АППБ “Аваль”

Основною стратегічною метою, яку ставить АППБ “Аваль” в процесі управління депозитами фізичних осіб, є забезпечення банку дешевими ресурсами в достатній кількості для проведення активних операцій банку.

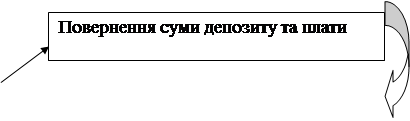

Для більш ефективного проведення операцій по залученню депозитів Правлінням АППБ “Аваль” було затверджене рішення про створення спеціального підрозділу в Департаменті неторговельних операцій та платіжних карток – Управління неторговельних операцій та роботи з населенням. Основні завдання, які виконує це Управління – забезпечення банка ресурсами, робота з населенням щодо ведення депозитних рахунків клієнтів, нагляд за тим як проходить залучення коштів населення по мережі філій банку, розробка стратегічних та тактичних планів щодо залучення коштів та методи, за допомогою яких будуть досягатись поставлені цілі, контроль за дотриманням підрозділами банку цих планів та методів у ході своєї діяльності.

Менеджмент депозитів населення в АППБ “Аваль” ставить собі за мету зниження витрат банку при залученні коштів фізичних осіб. Як вже відмічалося раніше, проценти, які нараховує та виплачує банк вкладникам відносяться на збільшення витрат банку, а, отже, й зменшення прибутку банку. Тому банк у своїй політиці стосовно залучення коштів населення керується одним з принципів роботи банку: “дешевше купити – дорожче продати”. Разом з тим, банк розуміє, що процентні ставки за депозитами повинні бути на досить високому рівні, щоб забезпечити вкладникам певний рівень прибутку для підтримки попиту на цей банківський продукт.

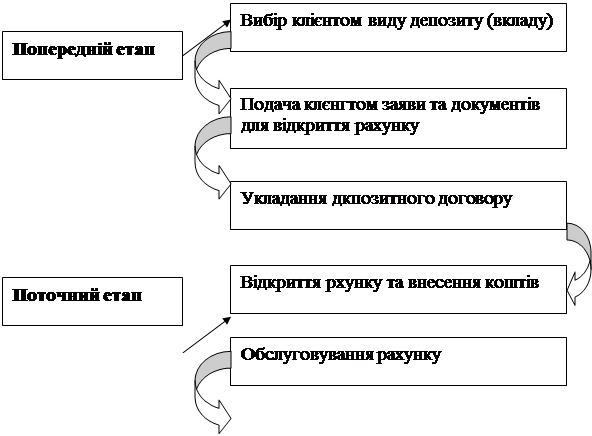

Менеджмент депозитів фізичних осіб в АППБ “Аваль” складається з наступних етапів.

На першому етапі проводиться розробка стратегії стосовно залучення коштів населення, та способів досягнення стратегічної мети банку. Останніми роками АППБ “Аваль” орієнтується, стосовно залучення коштів фізичних осіб, на вузький сектор депозитного ринку, а саме на вкладників пенсійного віку. Це обумовлюється тим, що Пенсійний фонд України є одним з акціонерів банку. Разом з тим АППБ “Аваль” працює й на інших секторах ринку депозитів фізичних осіб.

На цьому ж етапі проводиться планування банком розміру твердого залишку коштів на рахунках клієнтів, загального обсягу залучення коштів населення, суми процентних витрат банку за користування вільними коштами клієнтами. При цьому враховуються такі фактори як:

стан даного ринку та зміни кон’юнктури ринку;

економічні та інфляційні процеси в країні;

зміни в законодавчій базі країни;

рівень доходності населення та інші.

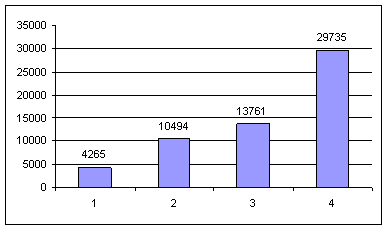

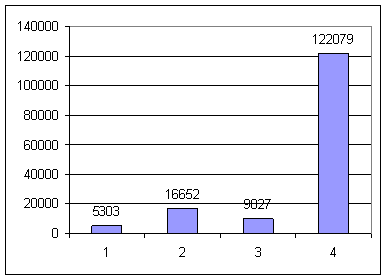

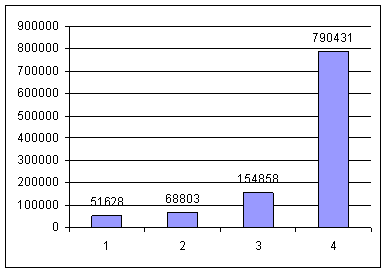

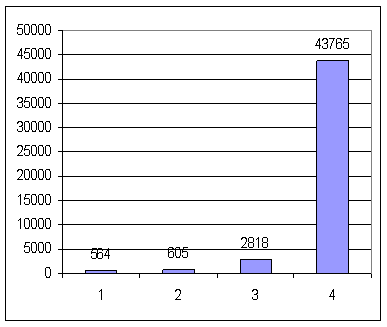

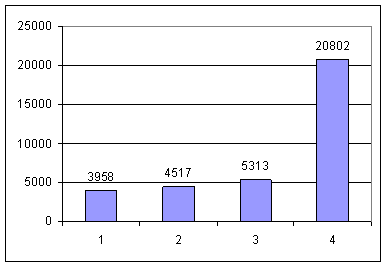

В процесі планування банк проводить аналіз окремих груп населення стосовно їх фінансового та соціально-психологічного стану (проводиться аналіз середнього доходу населення, схильність потенційних клієнтів до того, щоб зберігати свої кошти в банку). При цьому менеджери банку розділяють потенційних клієнтів за віковим критерієм ( табл. 2.7).

Таблиця 2.7

Групи вкладників АППБ “Аваль” за віковим критерієм

| Група вкладників | Вік клієнта |

| 1 | 21-30 |

| 2 | 31-40 |

| 3 | 41-51 |

| 4 | 52 та більше |

Результатом аналізу груп населення є визначення, чи готові клієнти тієї чи іншої вікової групи на співпрацю з банком.

Плануючи розмір твердого залишку коштів на рахунках клієнтів, менеджери банку аналізують фактичний розмір залишків на вкладних рахунках в попередні роки по АППБ “Аваль” та комерційних банків - конкурентів в динаміці. Найбільш прогнозованими є строкові депозити в банку, тому що вони залучаються банком на певний строк, про що вказується в депозитному договорі. При цьому забрати кошти з цього рахунку раніше встановленого терміну може змусити вкладника у випадках:

несприятливих змін в економіці країни;

погіршення фінансового стану банку;

зміни депозитної політики в банку (достатньо відчутне зниження процентної ставки за вкладами, збільшення мінімальної суми вкладу та інше).

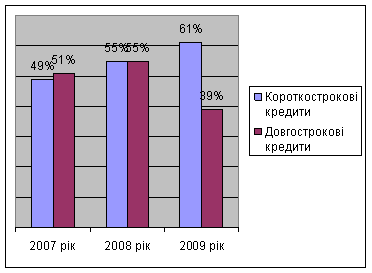

Планування загального обсягу депозитів фізичних осіб тісно взаємозв’язане з обсягом активних операцій, які АППБ “Аваль” планує проводити, та обсягами інших депозитних та недепозитних джерел залучення ресурсів.

Для просування депозитних продуктів на ринку АППБ “Аваль” обрано інноваційну стратегію маркетингу, тобто банком розробляються нові банківські продукти, що просуваються, переважно, на старих ринках. Так, з 2001 року АППБ “Аваль” почав залучати кошти пенсіонерів не тільки через мережу своїх філій та відділень, але й через мережу Укрпошти. Була впроваджена внутрішня платіжна система для отримання клієнтами банку пенсій за пластиковими картками “Онікс-пенсійний”, впроваджено пенсійний рахунок “до запитання” з процентною ставкою, що в двічі перевищує ставку за рахунками до запитання інших вкладників, за строковим рахунком “Пенсійний” вкладники–фізичні особи можуть отримувати найбільші проценти порівняно з іншими строковими депозитами в АППБ “Аваль”.

На наступному етапі менеджери АППБ “Аваль” встановлюють ціну на депозити, тобто процентні ставки, за якими будуть обчислюватись нарахування клієнтам за їх вкладами, а також умови цього нарахування і сплати. Тобто за допомогою розміру процентних ставок (збільшуючи або зменшуючи їх) банк регулює не тільки клієнтську базу, але й прибутковість банку.

В процесі прийняття рішення стосовно розміру процентних ставок за різними видами депозитів фізичних осіб, менеджери АППБ “Аваль” використовують комбінацію багатофакторного способу ціноутворення та диференціацію тарифних ставок для окремих груп вкладників. Цей спосіб ціноутворення передбачає встановлення більш високих процентів за вкладами для певної групи клієнтів банку (як правило, це вкладники з більш прогнозованими залишками коштів на їх рахунках), так і закріплення найкращих клієнтів банку шляхом встановлення більш прийнятних для них цін та умов за вкладами.

Процентні ставки за депозитами фізичних осіб встановлюються банком, враховуючи процентну політику банку стосовно активних операцій, планового рівня прибутковості цих операцій, стратегії банку стосовно розширення клієнтської бази банку, вартості інших джерел залучення ресурсів. Також враховується вид депозиту (за строковими депозитами процентні ставки вище, ніж за депозитами до запитання).

Банк залишає за собою право змінювати процентні ставки за депозитами у випадку змін економічної ситуації у кредитно-фінансовій системі країни, кон’юнктури грошових ринків, зміни облікової ставки НБУ.

Процентні ставки за депозитами встановлюються за кожною групою вкладників у відповідності до пріоритетності тієї чи іншої групи для банку.

На третьому етапі проводиться контроль за виконанням планових завдань по залученню коштів населення. У випадку, коли не досягаються планові показники, проводиться аналіз причин, які вплинули на невідповідність фактичних даних плановим та розробляється комплекс дій для зміни існуючого положення (наприклад, зміна процентної політики банку, зміна умов депозитів; про що повідомляються клієнти банку та інше). В таких ситуаціях можлива також й зміна планових параметрів, але це скоріш виключення, ніж практика.

Депозити до запитання АППБ “Аваль” залучає від фізичних осіб найчастіше у вигляді поточних рахунків, картрахунків, ощадних вкладів до запитання.

АППБ “Аваль” відкриває поточні рахунки фізичним особам у національній валюті для проведення розрахунків між собою та з юридичними особами.

Поточні (строкові) рахунки відкриваються на підставі:

заяви (додаток А);

паспорта;

договору на відкриття та обслуговування рахунків між установою банка і вкладника (додаток Б, В);

картки із зразком підпису, що надається в присутності працівника банка (додаток Д);

Для збільшення кредитних ресурсів АППБ “Аваль” залучає депозити фізичних та юридичних осіб.

Банк пропонує фізичним особам такі види депозитів (таблиця 2.8):

Таблиця 2.8

Вкладні (депозитні) рахунки в АППБ «Аваль»

| Назва продукту | Строк вкладу | Мінімальна сума вкладу | Умови Вкладу |

| Вклад “Вільні кошти” | 3 місяці 6 місяців 1 рік та 1 день | 500 грн. 300 USD 300 EUR | (з пролонгацією/без пролонгації) - виплата відсотків у кінці строку |

| Вклад “Премія” | 3 місяці 6 місяців 1 рік та 1 день | 500 грн. 300 USD 300 EUR | (з пролонгацією/без пролонгації) - виплата відсотків щомісяця |

| Вклад “Заощадження” | 3 місяці 6 місяців 1 рік та 1 день | 500 грн. 300 USD 300 EUR | (з пролонгацією/без пролонгації) - нараховані відсотки щомісяця додаються до суми вкладу |

| Мінімальна сума поповнення вкладу | - | 100 грн 50 USD 50 EUR | (зазначене обмеження не застосовується для поповнень з використанням постійних доручень) |

| Вклад “Премія для пенсіонерів” | 3 місяці 6 місяців 1 рік та 1 день | 50 грн 10 USD 10 EUR | (з пролонгацією/без пролонгації) - виплата відсотків щомісяця |

| Мінімальна сума поповнення вкладу | - | 50 грн 10 USD 10 EUR | (зазначене обмеження не застосовується для поповнень з використанням постійних доручень) |

| Вклад “Інвестиція” | 1 рік та 1 день | (з пролонгацією) - нараховані відсотки щоквартально додаються до суми вкладу | |

| Мінімальна сума поповнення вкладу | 100 грн 50 USD 50 EUR | (зазначене обмеження не застосовується для поповнень з використанням постійних доручень) | |

| Можливість зняття частини вкладу без розірвання договору | до 10 % від суми залишку на вкладному рахунку, зафіксованому на 1 число місяця, але не більше 10000 грн. до 10 % від суми залишку на вкладному рахунку, зафіксованому на 1 число місяця, але не більше 2000 USD до 10 % від суми залишку на вкладному рахунку, зафіксованому на 1 число місяця, але не більше 2000 EUR |

Уповноважений працівник операційного підрозділу АППБ “Аваль” перевіряє отримані від депонента документи на відкриття рахунку, оформляє договір на розрахунково-касове обслуговування поточного рахунку фізичної особи та передає перелічені документи на підпис керівництву банка.

На підставі отриманих з дозволяючими підписами керівника та головного бухгалтера документів, операціоніст банка вносить в систему “ОДБ” необхідні параметри контрагенту, відкриває рахунок та реєструє його в журналі реєстрації відкритих особових рахунків.

Зарахування готівкових коштів вкладника на його рахунок проводиться через касу банка і оформлюється прибутковим касовим ордером (Додаток Ж). Для видачі з рахунку готівки за вимогою власника цього рахунку оформляється видатковий касовий ордер (Додаток З).

На рахунок в національній валюті фізичних осіб зараховуються:

оплата праці, пенсії, допомоги, авторські гонорари за літературні роботи, музичні твори, за артистичну діяльність, наукові роботи та винаходи;

виплата страхових та викупних сум, страхове відшкодування за майновим страхуванням;

відшкодування шкоди, заподіяної робітникам та службовцям каліцтвом або у разі втрати годувальника;

кошти в національній валюті за продану іноземну валюту;

кошти за реалізоване власне майно та за здану сільгосппродукцію;

орендна плата за найом житлових помешкань, рухомого і нерухомого майна.

Перерахування заробітної плати та інших доходів громадян на поточні рахунки здійснюється на підставі списків бухгалтерії підприємства і платіжного доручення. У списках вказується номери рахунків, прізвище, ім’я та по батькові, ідентифікаційні номери та суми зарахування. Списки підписуються керівником і головним бухгалтером підприємства та скріпляються печаткою.

При відкритті строкового депозитного рахунка фізичним особам оформлюється такий же пакет документів як і при відкритті поточного рахунка.

Під час відкриття строкового депозитного рахунка одночасно, якщо це передбачено умовами договору, відкривається поточний рахунок клієнта для зарахування відсотків за вкладним рахунком.

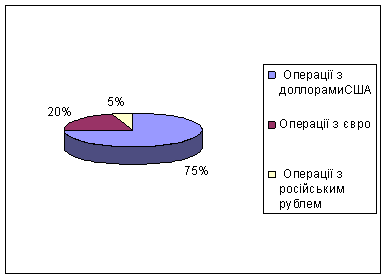

Відкриття поточних рахунків в іноземній валюті фізичним особам здійснюється на будь-яку суму без обмежень розміру депозиту, а строкового депозиту у відповідності до умов різних рахунків.

Поточні та строкові рахунки в іноземній валюті відкриваються фізичним особам на підставі таких документів: заяви, паспорту, договору на відкриття та обслуговування рахунків між установою банка і вкладника, картки із зразком підпису, що надається в присутності працівника банка.

Фізична особа-нерезидент, крім вищевказаних документів, подає копію легалізованого дозволу центрального банку іноземної країни на відкриття рахунку у разі, якщо це передбачено міжнародними угодами України.

Фізичні особи можуть зарахувати на свій депозитний рахунок іноземну валюту як у готівковій так і безготівковій формі якщо це не суперечить чинному законодавству України.

Депозитний рахунок фізичної особи в АППБ “Аваль” закривається на підставі заяви та в інших випадках, передбачених чинним законодавством України, або між банком та власником рахунку.

Депозитний рахунок закривається після закінчення строку дії депозитного договору. У разі переоформлення депозиту на такий же термін, банк переукладає договір з депонентом, залишаючи той же номер вкладного рахунку. У журналі реєстрації рахунків, в обов’язковому порядку, здійснюються відмітки про закриття рахунків.

Якщо після встановленого терміну депонент не отримав своєчасно суму депозиту і умовами укладеного раніше договору не передбачено порядку перерахування депозиту, то сума депозиту обліковується за тим самим рахунком, що і раніше. Тому є доцільним в умовах договору передбачати порядок перерахування суми депозиту на поточний рахунок клієнта після закінчення терміну дії депозитної угоди.

За депозитними рахунками фізичних осіб нараховуються проценти у встановлених договором розмірах. Розмір процентів за депозитами встановлюються АППБ “Аваль” залежно від виду валюти, суми та строку зберігання депозиту, діючих відсоткових ставок в певному регіоні та необхідності залучення додаткових ресурсів.

АППБ “Аваль” встановлює диференційовані ставки за строковими депозитами для фізичних осіб з огляду на умови залучення коштів.

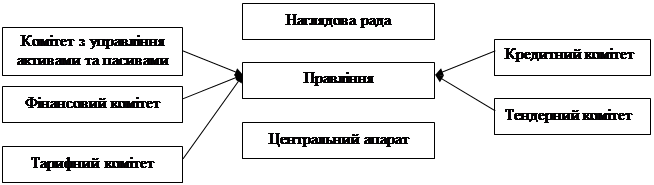

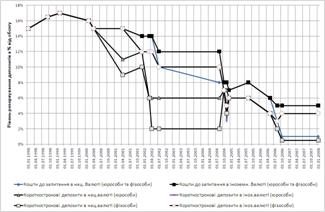

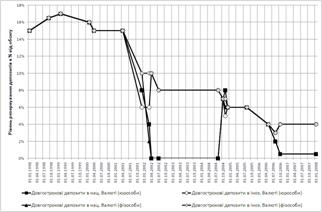

Зміни процентних ставок за вкладами за останні три роки можна прослідкувати за даними таблиці 2.9

Таблиця 2.9

Процентні ставки за строковими депозитами фізичних осіб в

АППБ “Аваль” (% річних )

| Сума вкладу | Значення | |||||||||||

| 2003р | 2004р | 2005р. | ||||||||||

| Термін депозиту (міс.) | Термін депозиту (міс.) | Термін депозиту (міс.) | ||||||||||

| 1 | 3 | 6 | 12 | 1 | 3 | 6 | 12 | 1 | 3 | 6 | 12 | |

| Від 500 до 5000 грн. | - | 9 | 15% | 19% | - | 10% | 15% | 18% | - | 7% | 10% | 11,5% |

| Від 5000 грн. | - | 10 | 17% | 20% | - | 11% | 16% | 19% | - | 8% | 11% | 12% |

| Від 300 USD | - | 7% | 8% | 9% | - | 6% | 9% | 10% | - | 6% | 7% | 8% |

| Від 300 DEM (EUR) | - | 7% | 8% | 9% | - | 6% | 8% | 9% | - | 5% | 6% | 7% |

Процентні ставки за вкладами до запитання станом на 01.05.2006 року складають :

у національній валюті України (грн.) – 1,5% річних.

в іноземній валюті (USD) – 0,5% річних.

в іноземній валюті ( EUR) – 0,25% річних.

Аналізуючи дані таблиці 2.9 треба відзначити, що за останні три роки роботи банку на ринку депозитів прослідковується зменшення відсоткових ставок за строковими депозитами в середньому на 5%. Але при цьому обсяги вкладів населення не зменшилися, а навпаки збільшилися.

Зменшення процентів за вкладами в АППБ “Аваль” можна пояснити тим, що банк прагне зменшити витрати на залучення коштів і отримати більшого прибутку від розміщення даних ресурсів.

В своїй діяльності АППБ “Аваль” використовує як прості відсотки за строковими вкладами населення, так і складні. Якщо в умовах депозитного договору сказано, що проценти за вкладом прості, то сума процентів, яка сплачується депоненту, нараховується на номінал депозиту. При цьому нараховані проценти можуть сплачуватися клієнту щомісячно або у кінці строку депозитного договору.

Якщо умовами договору вказано, що проценти нараховуються за складною процентною ставкою, то нараховані відсотки додаються до суми вкладу щомісячно і нарахування процентів в наступному періоді проходить на суму депозиту з сумою нарахованих відсотків.

Банк може переглядати та змінювати за згодою депонента процентні ставки за депозитними рахунками залежно від попиту на ресурси на міжбанківському ринку України та інших об’єктивних причин.

При незгоді депонента на зміну процентної ставки, депозитний договір може бути достроково розірваний з нарахуванням відсотків за процентною ставкою, обумовленою в договорі, за фактичний строк зберігання банком депозиту в порядку, передбаченому чинним законодавством.

Відсотки за депозитами населення нараховуються та обліковуються щомісячно за методом факт/факт (фактична наявність днів у місяці та році) на суми щоденних залишків за депозитними рахунками. При розрахунку відсотків враховується перший і не враховується останній день договору на відкриття рахунку фізичним особам. При нарахуванні відсотків за звітний місяць останній день місяця включається в розрахунок, крім випадків, коли звітна дата є датою закінчення строку договору. Процентні витрати за депозитами за останні дні поточного місяця можуть враховуватися у наступному місяці.

Всі умови щодо нарахування відсотків визначаються в договорі на відкриття рахунку фізичній особі. Відсотки за рахунками вкладників можуть сплачуватися при погашенні депозиту, періодично (щомісяця, щоквартально, тощо) та авансом, що обумовлюється в депозитному договорі.

Проценти за депозитами можуть перераховуватись на поповнення депозиту (капіталізація процентів), якщо це обумовлено в депозитному договорі між АППБ “Аваль” та вкладником. Нарахування відсотків за вкладами з урахуванням суми поповнення здійснюється за відсотковою ставкою, обумовленою в договорі на відкриття депозитного рахунку, яка встановлена відповідно до початкової суми внеску.

Сплата відсотків авансом (на період) проводиться одночасно із внесенням коштів на депозит. Сума, отримана від депонента, буде менша від номіналу депозиту (вказаного в угоді) на суму сплачених авансом відсотків. Сплачені авансом відсотки не рідше одного разу на місяць протягом строку депозиту амортизуються з віднесенням відповідної суми на процентні витрати.

В АППБ “Аваль” розрахунок відсотків за вкладами фізичних осіб проводиться за такою формулою:

![]() (2.1)

(2.1)

де СП – сума процентів за вкладом;

ПС – процентна ставка за вкладом;

ДП – кількість календарних днів, періоду за який проводиться нарахування процентів за вкладом;

ФДР – фактична кількість днів у році.

Нараховані відсотки за рахунками фізичних осіб зараховуються на рахунок у повних одиницях валюти з двома десятковими знаками. Виплата готівки в іноземній валюті здійснюється в повних одиницях валюти.

Дострокове зняття депозиту або припинення депозитного договору можливе з ініціативи депонента, якщо це зазначене в депозитному договорі.

В разі, якщо депонент вимагає повернення депозиту до закінчення дії депозитного договору, банк, згідно з умовами депозитної угоди або застосовує процентну ставку, встановлену для депозитів до запитання (при цьому різниця між нарахованими та фактично сплаченими депоненту відсотками вважається як зниження процентних витрат банку), або проценти за вкладом за останній період зовсім не сплачуються депоненту.

За окремими видами депозитів фізичних осіб депоненти можуть поповнювати свій рахунок. При цьому внесена сума дораховується до залишку вкладу і в подальшому проценти будуть нараховуватись на всю цю сумарну суму вкладу (тепер вона і буде складати залишок по вкладу).

Фізична особа – власник депозиту може видати іншій особі довіреність, засвідчену нотаріально, або довіреність (Додаток К), прирівняну до нотаріально посвідчених.

Доручення на вклади мають право оформляти тільки повнолітні вкладники. Вони можуть бути одноразові і на тривалий строк, оформлені як поза банком, так і в банку безпосередньо на особових рахунках вкладників. Доручення на вклад не можна оформляти на неповнолітню особу.

На дорученні має бути вказано дата видачі і обов’язково підпис вкладника. Доручення оформляється на одну чи кілька осіб терміном не більше ніж три роки (якщо термін не вказаний – доручення дійсне протягом року ) в присутності представника вкладника або без нього.

Видача готівки фізичній особі по довіреності проводиться після пред’явлення довіреною особою паспорта та вкладної книжки. З того моменту, коли банку стає відомо про скасування довіреності, смерті власника рахунка, який видав довіреність, визнання громадянина недієздатним, обмежено дієздатним або безвісно відсутнім від самої довіреної особи, чи з інших достовірних джерел, банк припиняє виконання розпоряджень за рахунком від довіреної особи.

Депозит може бути заповіданий фізичною особою – депонентом згідно заповіту (Додаток Л). Депонент має право змінювати або скасовувати заповіт.

Заповідальні розпорядження на вклади оформляються в АППБ “Аваль” на особових рахунках вкладників, якщо вони оформлені поза банком – то обов’язково завіряються нотаріально. Вклади можуть заповідатися будь-якій особі (групі осіб), які входять чи не входять в коло спадкоємців згідно із законом, а також різноманітним організаціям чи державі.

Операції з вкладами та депозитами населення обліковуються на пасивних балансових рахунках 2-го класу “Операції з клієнтами” Плану рахунків бухгалтерського обліку в комерційних банках.

Операції з коштами на рахунках до запитання фізичних осіб обліковуються на рахунках:

2620 “Поточні рахунки фізичних осіб”

2621 “Кошти за довірчими операціями фізичних осіб”

2622 “Кошти в розрахунках фізичних осіб”

2625 “Кошти фізичних осіб для розрахунків платіжними картками”

2628 “Нараховані витрати за коштами до запитання фізичних осіб”

Операції за строковими вкладами фізичних осіб обліковуються на рахунках:

2630 “Короткострокові депозити фізичних осіб”

2635 “Довгострокові депозити фізичних осіб”

2638 “Нараховані витрати за строковими коштами фізичних осіб”

Існують такі основні проводки в бухгалтерському обліку при проведенні операцій по депозитам фізичних осіб:

Облік номіналу депозиту (депоненту відкривається рахунок після оформлення відповідної документації):

Дт. 1001 “Банкноти та монети в касі банку”, 1200 “Коррахунок в НБУ”, 2600 “Поточні рахунки суб’єктів господарської діяльності”.

Кт. 2620, 2630, 2635

Облік номіналу депозиту у разі сплати відсотків авансом на дату залучення строкового депозиту:

Дт. 1001, 1200, 2600 – на суму номіналу депозиту за мінусом сплачених авансом процентів.

Дт. 3500 “Витрати майбутніх періодів” – на суму сплачених авансом процентів.

Кт. 2630, 2635 – на суму номіналу депозиту.

Нарахування процентів за депозитами:

Дт. 7040 “Процентні витрати за коштами до запитання фізичних осіб”,

7041 “Процентні витрати за строковими коштами, які отримані від фізичних осіб ”.

Кт. 2628, 2638.

Сплата відсотків за депозитом:

Дт. 2628, 2638

Кт. 1001, 1200, 2620.

Якщо дата нарахування та дата сплати відсотків збігаються:

Дт. 7040, 7041.

Кт. 1001, 1200, 2620

Капіталізація процентів:

Дт. 2628, 2638.

Кт. 2630, 2635.

7. Зняття готівки з депозитного рахунку:

Дт. 2620, 2630, 2635.

Кт. 1001, 1002.

Погашення депозиту у визначений депозитним договором строк:

Дт. 2630, 2635.

Кт. 2620, 1200, 1001.

Якщо на вимогу клієнта банк повертає депозит до закінчення строку дії депозитного договору, то при поверненні депозиту здійснюється перерахування процентів за період із дати залучення до дати дострокового повернення депозиту і сплачує депоненту проценти за зниженою ставкою. Різниця між раніше нарахованими процентами і процентами, які підлягають фактичній сплаті, банк відносить на зменшення своїх процентних витрат.

Якщо протягом дії депозитного договору проценти не сплачувалися (тільки нараховувались)

Дт. 2638

Кт. 1001, 1200, 2600 на суму процентів за зниженою ставкою

Кт. 7041 на різницю між нарахованими та сплаченими процентами за зниженою ставкою.

Якщо проценти сплачувалися депоненту протягом дії депозитного договору, то різниця між раніше сплаченими та перерахованими за зниженими ставками процентами повертаються банку відповідно до умов договору:

повернення депонентом коштів банку з свого рахунку

а) Дт. 2630, 2635

Кт. 2620

б) Дт. 2620

Кт. 7041

утримання із суми депозиту

а) Дт. 2630, 2635

Кт. 2620 (з урахуванням суми яка перераховується банку)

б) Дт. 2630, 2635

Кт. 7041 на суму, яка перераховується депонентом банку за зниженою ставкою.

Розглядаючи механізм менеджменту депозитів фізичних осіб в АППБ “Аваль” треба відмітити наступне: в цілому механізм менеджменту вкладів в банку на високому рівні але поряд з тим, треба зазначити, що механізм аналізу клієнтської бази в банку та методика ціноутворення депозитів населення потребують оптимізації.

Розділ 3. Шляхи удосконалення управління залученими коштами фізичних осіб на рахунки в банку

Похожие работы

... іональному банку, установлюється для звітного періоду резервування в процентному відношенні (від 20 до 100 процентів) до суми обов’язкових резервів за попередній звітний період резервування. РОЗДІЛ 2. ОРГАНІЗАЦІЯ ДЕПОЗИТНИХ ОПЕРАЦІЙ З ФІЗИЧНИМИ ОСОБАМИ В ВАТ «ОЩАДБАНК» 2.1. Загальна характеристика діяльності ВАТ «Ощадбанк» ВАТ «Ощадбанк» - одна з найбільших фінансово-банківських установ в ...

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

... можуть бути внесені готівкою, перераховані з власного вкладного рахунку в іншому банку чи з поточного рахунку в національній чи іноземній валюті. Розділ 2. Організація депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк” 2.1 Загальна характеристика економічної діяльності ТОВ “Укрпромбанк” 2.1.1 Короткі відомості про банк У 1989 році рішенням загальних зборів ...

... за рахунок цих коштів споживчих проектів населення з підвищеними “прихованими” відсотками (страхування та інш.). 3.2 Світовий досвід з управління залученими депозитними коштами банку В умовах становлення фінансового ринку в Україні, реструктуризації банківської системи, комерційні банки повинні здійснювати зважену реалістичну стратегію подальшого розвитку, адаптованого до вимог ринку. Виб ...

0 комментариев