Навигация

Метод прямого счета

1. Метод прямого счета.

Налоговый потенциал рассчитывается как сумма потенциалов отдельных налогов.

Потенциал конкретного налога определяется как сумма начислений по данному налогу без учета региональных и местных льгот.

![]()

где: n – количество налоговых участников в расчете

i – вид налога

НБi – налогооблагаемая база по i-му налогу

Ti – ставка i-го налога.

Приведенная формула в общем виде - сумма всех налогов, начисленных во все уровни бюджета с данной территории. Эта формула легко трансформируется в расчет налогового потенциала отдельных бюджетов: федерального, регионального и местного.

2. Упрощенный метод.

Он применяется в случаях, если для пользователя доступны данные только формы №5 о начисленных налоговых базах (см. таб. 5).

Таблица 5

Формы отчетности налоговых органов о начисленных налоговых базах

| Номер формы | Наименование | Периодичность |

| № 5-П | Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций | квартальная, |

| № 5-ИБ | Отчет о налоговой базе и структуре начислений по налогу на игорный бизнес | полугодовая, |

| № 5-ЕНВД | Отчет о налоговой базе и структуре начислений по единому налогу на вмененный доход для отдельных видов деятельности | квартальная, |

| № 5-НИО | Отчет о налоговой базе и структуре начислений по налогу на имущество предприятий | полугодовая, |

| № 5-ЗН | Отчет о налоговой базе и структуре начислений по земельному налогу | годовая, |

| № 5-ФЛ | Отчет о налоговой базе и структуре начислений по налогам на имущество физических лиц | годовая, |

| № 5-ТН | Отчет о структуре начислений по транспортному налогу | годовая, |

| № 5-УСН | Отчет о налоговой базе и структуре начислений по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения | квартальная, по итогам года |

| № 5-ПВ | Отчет о налоговой базе и структуре начислений по акцизам на пиво | квартальная, |

| № 5-ВБР | Отчет о налоговой базе и структуре начислений по сбору за пользование объектами водных биологических ресурсов | квартальная, |

| № 5-ЖМ | Отчет о налоговой базе и структуре начислений по сбору за пользование объектами животного мира | полугодовая, |

| № 5-НДПИ | Отчет о налоговой базе и структуре начислений по налогу на добычу полезных ископаемых | месячная, |

| № 5-ЕСХН | Отчет о налоговой базе и структуре начислений по единому сельскохозяйственному налогу | полугодовая, |

По данной методике можно рассчитать налоговый потенциал по базам имеющихся в отчетности налогов, а затем сделать дооценку потенциала оставшихся налогов.

3. Фактический метод.

В его основе лежит мысль о том, что полному использованию налогового потенциала в рамках легального сектора, то есть полному сбору всех начисленных налогов препятствует только недоимка и налоговые льготы. Поэтому налоговый потенциал можно рассчитать, как сумму налоговых платежей поступивших в отчетном году (ФП), прироста задолженности за отчетный период (![]() З) и величины налога, приходящегося на региональные и местные льготы (Л).

З) и величины налога, приходящегося на региональные и местные льготы (Л).

![]()

Все данные для расчета имеются в базах данных налоговых органов.

Имеются и другие методики.

Глава 6

6.1 Классификация доходов бюджета

Доходы бюджета формируются за счет:

1. Налоговых доходов

К ним относятся доходы от федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним.

2. Неналоговых доходов

К ним относятся:

• доходы от использования имущества, находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов;

• доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответствующих органов власти;

• средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям и иные суммы принудительного изъятия;

• доходы от продажи имущества, находящегося в государственной или муниципальной собственности и т.д. Неналоговые доходы каждого звена бюджетной системы различны. Неналоговые доходы зачисляются преимущественно в соответствующие бюджеты в полном объеме.

Похожие работы

... осуществляется подстановкой в уравнение регрессии значений независимых переменных, которые определяют условия, для которых делается прогноз. 2.2 Методы планирования и прогнозирования доходов бюджетов органов местного самоуправления Методы прогнозирования и планирования выражаются в способах и приемах разработки прогнозных и плановых документов и показателей применительно к различным их видам ...

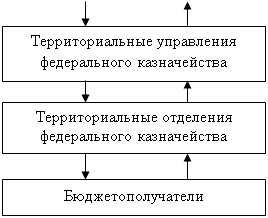

... (включая кредитные организации), осуществляющие операции со средствами соответствующих бюджетов в объеме имеющихся полномочий применительно к средствам федерального бюджета. 2. Бюджетное планирование и прогнозирование 2.1 Финансово-бюджетная политика Выполнение государством предусмотренных законодательством функций и задач требует соответствующих ресурсов. Мобилизация этих ресурсов и их ...

... на работу в условиях единого казначейского счета обусловлена наличием собственного программного продукта, на основе которого ведется учет и распределение поступивших доходов в бюджеты субъекта РФ. 2.2 Казначейское исполнение доходной части регионального бюджета Согласно ст. 215 Бюджетного кодекса РФ в Российской Федерации устанавливается казначейское исполнение бюджетов. Это означает, что ...

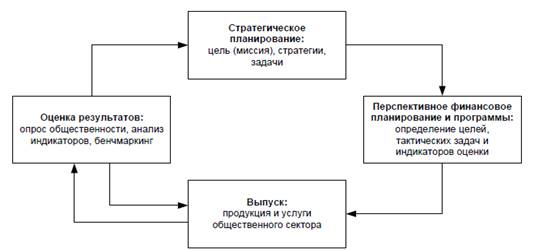

... на системе целей, задач и показателей деятельности субъектов бюджетного планирования и отражаются в докладах о результатах и основных направлениях деятельности субъектов бюджетного планирования. Сумма расходов, предусмотренных в бюджете города Калининград, на финансирование ведомственных целевых программ в 2010 году составляет более 140 млн. руб. Таблица 2.3.Финансирование ведомственных ...

0 комментариев