Навигация

Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе”

3.1 Напрямки оптимізації стратегії формування фінансових джерел діяльності ТОВ “Провансе”

Як показано в розділі 2 в зовнішньоекономічних операціях імпорту ТОВ “Провансе” використовувало форму оплату у вигляді банківського переказу через 6080 днів після надходження імпортованої продукції на митний кордон України, тобто комерційний кредит з боку експортерів-нерезидентів.

Для оптимізації показників схем розрахунків по зовнішньоекономічним торгово-посередницьким операціям ТОВ “Провансе” в дипломній роботі проведена побудова алгоритму стратегії фінансового управління, побудованої на управлінському рішенні по впровадженню векселів на обох етапах торгово-посередницької операції (рис.3.1):

оплата контракту авальованим векселем (погашення через 70 днів) негайно по факту поставки імпортної продукції із відповідним зниженням ціни на імпортну продукцію;

отримання від покупців –дебіторів на вітчизняному ринку авальованих векселів за відпущену продукцію з строком погашення 30 – 60 днів після відвантаження товару;

- врахування отриманих векселів в комерційному банку (вексельний кредит) до строку погашення векселів та отримання оборотних коштів для продовження оборотних циклів підприємства (нові імпортні поставки).

Схема операцій та грошових потоків при розрахунках в зовнішньоекономічних операціях експорту за механізмом вексельної відстрочки оплати банківським переказом (максимальний ризик експортера) наведений схемами на рис.3.1 при наступних умовах контракту [52 –55] :

- надання імпортером авальованого банком імпортера простого векселя

зі строком пред”явлення до погашення до 80 днів (не більше контрольного строку в 90 днів);

- поставка продукції на умовах EWX – франко-склад експортера на заводі (складі) в Україні;

1) Етап - Заключення зовнішньоекономічного експортного договору;

2) Етапи 1,2 – Авалювання нерезидентом – імпортером у своєму банку векселя на суму контракту;

3) Етапи 3,4 – Поставка „франко-завод” продукції в обмін на авальований

вексель (час Т0);

4) Етап 5 Поставка експортного контракта на облік в комерційному банку

(виконання терміну надходження коштів на рахунок – не більше 90

днів з дня відгрузки продукції);

5) Етап 6 – Заключення з банком А – резидентом договору на інкасування векселю через банк Б – нерезидент ( Тінкас=Т0+ΔТ1), де DТ1<= 70 днів;

6) Етап 7 – направлення банком А інкасової вимоги (з додатком – векселем) в банк Б – нерезидент на сплату коштів за векселем по строку

( Твимог=Тінкас+ΔТ2), де DТ2<= 10 днів;

7) Етап 8,9 – направлення банком Бнерезидентом повідомлення імпортеру про

надходження векселя на оплату та отримання акцепту – згоди

імпортера на перерахування коштів з його розрахункового рахунку

в банк експортера;

8) Етап 10 – банківський переказ коштів з розрахункового рахунку імпортера в банку Б –нерезиденті на кореспондентський рахунок банку А – резидента в банку Б – нерезиденті

(Ткошти=Твимог+ΔТ3), де DТ3<= 5 днів;

9) Етап 11, 12 – перерахування 50% валютних коштів на розрахунковий рахунок експортера та 50% на транзитний рахунок продажу валютної виручки на міжбанківському валютному ринку України

9) Етап 13 – повідомлення в фіскальні органи фактичного строку виконання експортного контракту та обов”язкового продажу 50% валютної виручки на міжбанківському валютному ринку України

10) Етап 14 – Перерахування гривневого еквіваленту 50% проданої валютної виручки на розрахунковий рахунок експортера

( Текспорт=Ткошти+ΔТ4), де DТ4<= 3 днів;

11) Етап 15 Сплата можливих штрафів за порушення строків контракту

12) Етап 16,17 – Надання документі в податкові органи та отримання

експортного відшкодування ПДВ (20% від суми експортного

контракту)

13) Основні ризики схеми контракту для експортера :

а) ненадходження коштів від імпортера (процедура опротестування векселю) експортером чи надходження неповної суми контракту за причиною зміни цін на ринку нерезидента;

б) фальсифікація авалю векселя банком імпортера та відсутність страхового захисту від ненадходження коштів за поставлену продукцію;

в) перерахування коштів імпортером в строки більше нормативу в 90 днів та штрафні санкції фіскальних органів України;

д) зміна курсу національної валюти та додаткові витрати на конвертацію 50% виручки в національну валюту;

При наданні комерційного кредиту ціна партії імпортуємої продукції з боку експортера формується за принципами ціни при негайній оплаті чи передоплаті + надбавки за банківський кредит та страхування операцій на період відстрочки платежу:

![]() (3.1)

(3.1)

де ![]() ціна партії імпорту при негайній оплаті;

ціна партії імпорту при негайній оплаті;

![]() період часу комерційного кредиту по контракту;

період часу комерційного кредиту по контракту;

![]() річна процентна ставка кредитування банка;

річна процентна ставка кредитування банка;

![]() страховий тариф в залежності від строку комерційного кредиту;

страховий тариф в залежності від строку комерційного кредиту;

У випадку, якщо оплата імпортованої партії здійснюється авальованими банком векселями імпортера – резидента на момент поставки імпортованої партії продукції на митний кордон України зі строком погашення Dt, експортер має можливість застосувати тимчасове вексельне перекредитування в банку – нерезиденті під заставу векселів, які обліковуються банком з дисконтом. Возврат суми кредиту експортер поручає за рахунок інкасації авальованих банком-резидентом векселів банком –нерезидентом, який одночасно видає грошовий кредит експортеру негайно по обліку векселів.

Ця операція дозволяє експортеру в контракті йти на зниження ціни поставки партії експортованої продукції за алгоритмом :

- ціна партії при негайній оплаті;

- ціна банківського кредиту для некомпенсованої частини дисконту врахування векселів в банку-нерезиденті;

- ціна страхування для некомпенсованої частини дисконту врахування векселів в банку нерезиденті;

Відношення ціни контракту при використанні описаної вексельної схеми розрахунків між імпортером-резидентом та експортером-нерезидентом до ціни контракту при комерційному кредиті з боку експортера-нерезидента (формула 3.1) розраховується як:

(3.2)

(3.2)

де ![]() ставка аваля векселя імпортера банком-резидентом;

ставка аваля векселя імпортера банком-резидентом;

Формула (3.2) дає можливість при варіації параметрами розрахувати зниження матеріальних витрат імпортера в собівартості, тобто розрахувати можливе підвищення прибутковості від імпортної операції за рахунок застосування векселів в зовнішньоекономічних розрахунках з експортером.

Застосування векселів на другому етапі зовнішньоекономічної операції ТОВ “Провансе” – продаж імпортованої партії оптовикам з наданням вістрочки сплати, тобто комерційного кредитування (дебіторська заборгованість) – повинно виконуватися за наступною схемою :

частина дебіторської заборгованості оформлюється авальованими векселями дебіторів, що для них мотивується зниженням ціни партії продукції відносно рівня внутрішнього комерційного кредитування та компенсації витрат на авалювання векселів;

- отримані векселі імпортером враховуються в банку –резиденті та виставляються через нього на інкасацію, при цьому на період погашення векселів банк надає імпортеру грошовий кредит на суму векселів – мінус дисконт врахування векселів;

- грошові кошти надходять в активи балансу банка як видача короткострокового кредиту;

- дисконт врахування векселю враховується як додаткові витрати імпортера на сплату процентів банку за надання вексельного кредиту та виконання послуг інкасації;

Сума кредиту та сума додаткових витрат розраховуються за формулами :

![]() (3.3)

(3.3)

![]() (3.4)

(3.4)

де ![]() коефіцієнт частини дебіторської заборгованості

коефіцієнт частини дебіторської заборгованості

![]() , оформленої у вигляді вексельної заборгованості;

, оформленої у вигляді вексельної заборгованості;

Отримання кредитних грошей та зниження дебіторської заборгованості дозволяє підвищити показники ліквідності та платоспроможності ТОВ “Провансе”. Оптимальні параметри вексельного кредитування розраховуються при варіаційних розрахунках за системою показників математичної моделі (формули 3.1 –3.4) із застосуванням ПЕОМ, при цьому фактичний варіант показників діяльності ТОВ “Провансе” у 2005 році використовується як вихідний варіант, відносно якого розраховуються варіанти прогнозованого виграшу застосування вексельних схем розрахунків.

Для отримання поля можливих управлінських рішень менеджера по зовнішньоекономічним операціям варіації розрахунків в дипломній роботі проведені за програмним комплексом “електронних таблиць” EXCEL2000 для наступних варіацій параметрів (табл..3.1) :

а) строк до погашення векселя – 30,60,90 днів

б) річна кредитна ставка банка – 18%, 22%;

в) ставка страхування – 3%(30днів), 4%(60днів), 5%(90 днів);

г) ставка авалювання векселів – 1%(30днів), 2%(60днів), 3%(90 днів);

д) коефіцієнт вексельного оформлення дебіторської заборгованості – 60%, 70%, 80%;

На основі проведених розрахунків виконувалося моделювання прогнозних балансів та звітів про фінансові результати ТОВ “Провансе”, за результатами чого розраховувались зміни в показниках діяльності підприємства відносно досягнутого рівня у 2005 році.

3.2 Оцінка впливу фінансової стратегії вексельних схем розрахунків на зростання ефективності роботи ТОВ “Провансе” при здійсненні зовнішньоекономічних торгово-посередницьких операцій

В табл.3.1 наведені результати варіаційних розрахунків прогнозів звіту про фінансові результати ТОВ „Провансе” у 2005 році при впровадженні алгоритмів вексельних розрахунків в кредиторській заборгованості.

На рис. 3.2 наведений фрагмент програмного коду розрахунків табл.3.1 в середовищі „електронних таблиць” :

Рис.3.2 Розрахунок формули (3.2) в таблиці 3.1 та модифікація розрахунків прибутку в формі 2

Таблиця 3.1

Варіаційні розрахунки зниження матеріальних витрат при запровадженні вексельної форми розрахунків з експортерами (зовнішньоекономічний етап)

В табл.3.2 наведені результати варіаційних розрахунків прогнозів звіту про фінансові результати ТОВ „Провансе” у 2005 році при впровадженні алгоритмів вексельних розрахунків як в кредиторській заборгованості, так і додатково в дебіторській заборгованості.

Як видно з аналізу даних розрахунків табл.3.1, 3.2 при запровадженні наведеного в розділі 3.1 алгоритму вексельних розрахунків з кредиторами-експортерами :

- коефіцієнт зниження матеріальних витрат в залежності від варіацій параметрів розрахунків знаходиться в діапазоні 0,94 0,968, тобто загальний виграш на ціні становить 3,2 – 6 %;

- за рахунок великого обсягу реалізації таке зниження обсягів матеріальних витрат у торгово-посередницькі фірмі приводить до переходу фірми у 2005 році з зони збитковості 19,7 тис.грн. до зони значної прибутковості + (365,0 – 663,0) тис.грн. (в залежності від реалізації параметрів розрахункової зони варіації);

В табл. Г.1 – Г.4 Додатку Г та табл.В.1 – В5 Додатку В наведені результати прогнозу балансу та результатів діяльності ТОВ “Провансе” по результатам експериментальних досягнень 2006 року на наступний 2007 рік при розширеному впровадженні запропонованої в дипломному проекті фінансової стратегії використання вексельних розрахунків на обох етапах торгово-посередницької діяльності – як на етапі імпорту комплектуючих за кордону, так і на етапі оптового перепродажу імпортованої продукції вітчизняним виробникам.

Рис. 3.3 Розрахункове зростання прибутку підприємства ТОВ "Провансе" при варіаціях оформлення кредиторської та дебіторської заборгованості векселями ( дані розрахунків табл.3.2)

Таблиця 3.2

|

Варіаційні розрахунки підвищення прибутковості при запровадженні вексельної форми розрахунків з експортерами (кредиторська заборгованість) та дебіторами на внутрішньому ринку

|

Як показує спільний аналіз модифікованих балансів і звітів про фінансові результати ТОВ „Провансе” (табл.Г.1 – Г.2 Додатку Г) основні характеристики у 2007 році будуть мати наступний характер, наведений на рис.3.4.

Рис.3.4. Прогноз основних характеристик діяльності ТОВ “Провансе” у 2007 році

Як показують результати прогнозу на 2007 рік, розширення впровадження вексельної стратегії приводить до суттєвого скорочення собівартості продукції в ТОВ “Провансе” за рахунок зниження цін імпортних контрактів при розрахуванні авальованими комерційними банками власними векселями та авальованими векселями інших емітентів, отриманими за відпущену продукцію, та зростання обсягів валового доходу за рахунок прискорення обороту продажів.

|

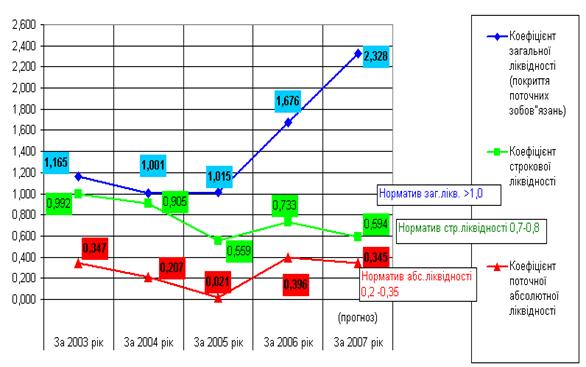

Рис.3.5. Зміна показників ліквідності ТОВ „Провансе” при впровадженні у 2006 –2007 роках вексельних розрахунків в зовнішньоекономічних операціях

|

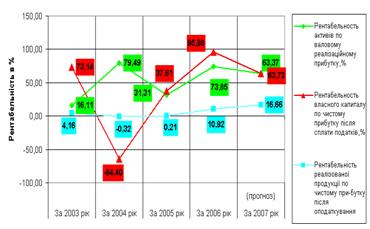

Рис.3.6. Зміна показників рентабельності ТОВ „Провансе” при впровадженні вексельних розрахунків в зовнішньоекономічних операціях

Як показує аналіз графіків на рис.3.5, кредитування банком вексельної заборгованості дебіторів підвищує обсяги готівки та позитивно змінює стан ліквідності підприємства :

а) коефіцієнт загальної ліквідності підвищується з рівня 1,015 (2005) до рівня 2,328 (прогноз 2007) (при нормативному значенні не менше 1,0);

б) норматив абсолютної ліквідності підвищується з рівня 0,024

(2005) до рівней 0,390,35 (при нормативному значенні 0,20,35);

в) норматив строкової ліквідності дещо підвищується з рівня 0,559

(2005) до рівней 0, 59 0,73 (при нормативному значенні 0,70,8);

Як показує аналіз графіків рис.3.6, при впровадженні вексельних схем розрахунків рентабельність власного капіталу ТОВ “Провансе” піднімається з негативної відмітки (2005 рік) до рівней рентабельності 65 – 70%, що уттєво зміцнює власний капітал та перспективи розвитку підприємства.

Таким чином, запропонована в дипломному проекті схема впровадження вексельної форми розрахунків при проведенні торговопосередницьких зовнішньоекономічних операцій ТОВ „Провансе” з імпорту продукції та перепродажу її на внутрішньому ринку дає суттєвий економічний виграш, опробована у 2006 році в реальній діяльності ТОВ “Провансе” ї може бути рекомендована для подальшого розширеного впровадження як фінансова стратегія торговопосередницьких підприємств.

РОЗДІЛ 4

АВТОМАТИЗАЦІЯ РОБОЧОГО МІСЦЯ

Похожие работы

... взаємних прав та обов'язків у зовнішньоекономічній діяльності. Договір (контракт) укладається відповідно до Закону України "Про зовнішньоекономічну діяльність" [5]та інших законів України з урахуванням міжнародних договорів України. Суб'єкти підприємницької діяльності при складанні тексту договору (контракту) мають право використовувати відомі міжнародні звичаї, рекомендації міжнародних органів ...

... взаємних прав та обов'язків у зовнішньоекономічній діяльності. Договір (контракт) укладається відповідно до Закону України "Про зовнішньоекономічну діяльність" [5]та інших законів України з урахуванням міжнародних договорів України. Суб'єкти підприємницької діяльності при складанні тексту договору (контракту) мають право використовувати відомі міжнародні звичаї, рекомендації міжнародних органів ...

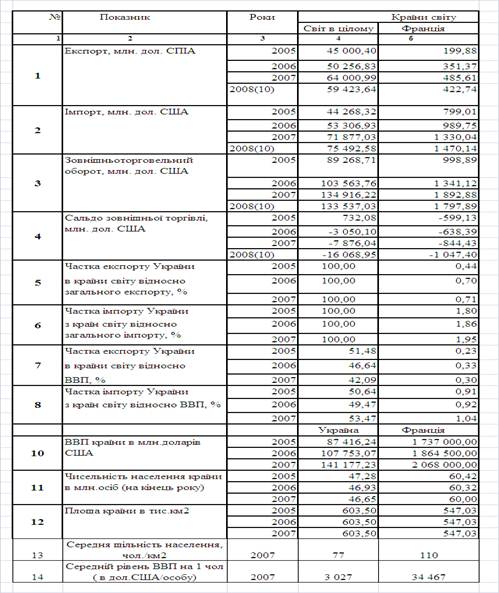

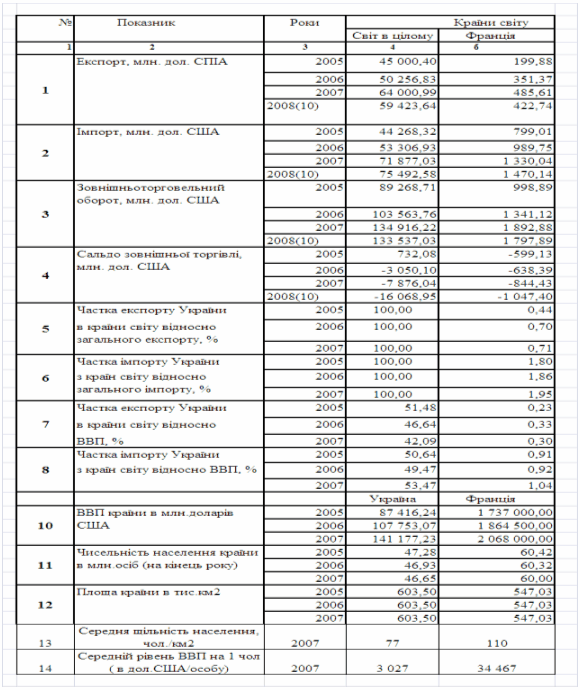

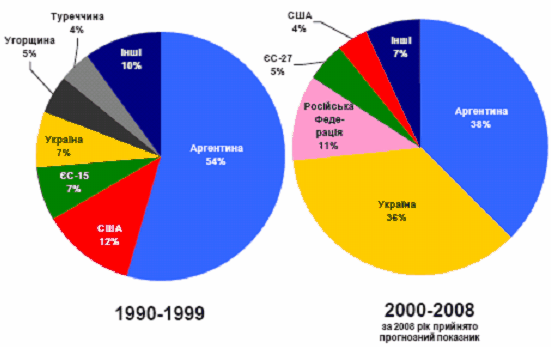

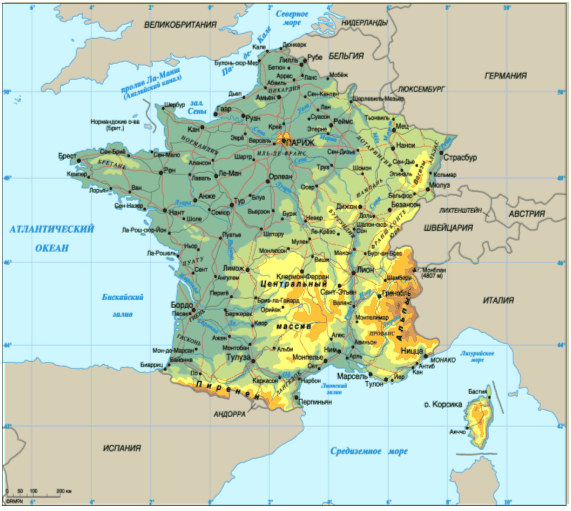

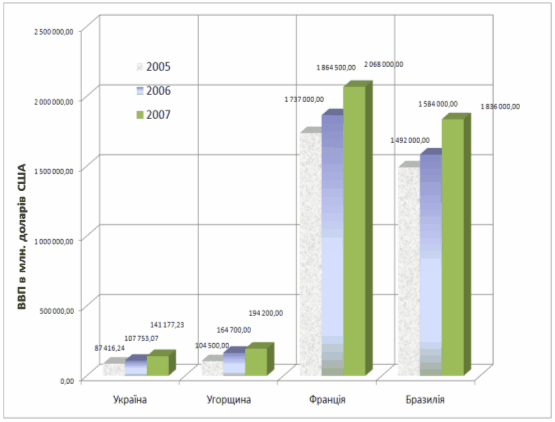

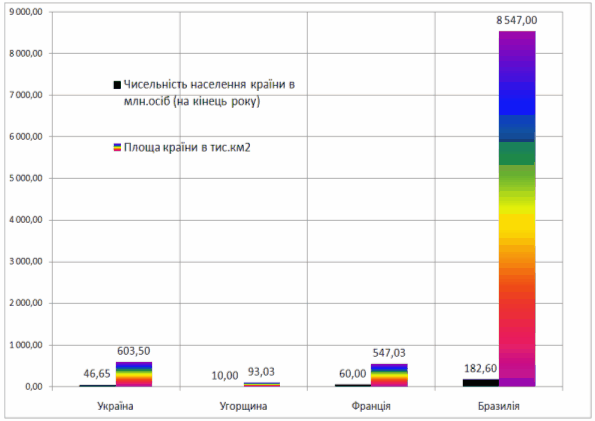

... відділом Посольства. Щоб бути чинними на території Бразилії, будь-які документи мають бути легалізовані Міністерством закордонних справ України та консульським відділом Посольства Бразилії. РОЗДІЛ 2 АНАЛІЗ ПОКАЗНИКІВ МІЖНАРОДНИХ ЕКОНОМІЧНИХ ВІДНОСИН МІЖ УКРАЇНОЮ, УГОРЩИНОЮ, ФРАНЦІЄЮ ТА БРАЗИЛІЄЮ 2.1 Рівень міжнародної торгівлі між Україною та Угорщиною, Францією і Бразилією В табл.2.1 ...

... ів до влади спекулянтів і казнокрадів. Природно, це не могло не позначитися на стані справ.2 Термідоріанський переворот – одне з найважливіших подій у новій історії. Ця подія змінила хід Великої Французької революції і Європи загалом. Розділ ІІ. Зовнішня політика 2.1 Міжнародна ситуація літом – зимою 1793р. Становлення якобінської диктатури відбувалося в години найважчих іспитів для ...

0 комментариев