Навигация

Аналіз організації кредитування позичапльників банку

2.3 Аналіз організації кредитування позичапльників банку

Процедура надання кредиту.

Процедура надання кредитів складається з трьох етапів. На підготовчому етапі кредитний працівник вивчає можливість надання кредиту. Кредитний працівник проводить переговори з потенційним позичальником (для юридичних осіб - з керівниками або відповідальними працівниками) для отримання інформації про: особливостях його господарської діяльності, ринків збуту продукції або послуг, оцінює рівень компетенції і порядності керівництва позичальника, його наміри про використання кредиту і його поворотності. Під час переговорів кредитний працівник повинен визначити мету кредитування, погодити з позичальником вид кредиту і умови його надання (суму, платню, термін, забезпечення), визначити можливі шляхи повернення кредиту і виконання всіх інших умов кредитного договору.

Після переговорів для отримання повнішої картини про діяльність потенційного позичальника кредитний працівник разом з представником служби безпеки банку повинен його відвідати і перевірити інформацію, одержану під час переговорів, переконатися в наявності закладеного майна, час перевірки на місці з складанням відповідного акту, підписаного двома сторонами.

Якщо позичальник вже кредитувався у відділенні банку, кредитний працівник повинен ознайомитися з попередніми кредитними справами для вивчення кредитної історії. Далі кредитний працівник консультує позичальника про формування пакету документів для розгляду кредитного проекту і забезпечує перевірку наданих документів, «випадку отримання їх від позичальника.

Позичальник повинен надати наступні документи:

1. Звернення позичальника у відділення банку за кредитом.

2.Заява на отримання кредиту.

3.Клопотання власника господарського суспільства на отримання кредиту.

4.Баланси за попередні роки і квартали поточного року, а також на останню звітну дату.

5.Копії контрактів і договорів, які складають основу кредитного проекту:

- підтверджують цільове використання кредиту

- свідчать про узгодження термінів надходження і розміру виручки від реалізації з термінами повернення і розміру кредитів і відсотків.

Для розгляду можливості надання довгострокових кредитів додатково надають : проектно-кошторисну документацію, розглянуту і затверджену в установленому порядку, контракт на будівництво, документи на право землекористування, проект технічного переозброєння діючого підприємства.

На етапі розгляду кредитного проекту і оцінки кредитоспроможності і фінансового стану позичальника працівника філіалу банку здійснюють вивчення суб'єктів і об'єкту кредитування і оцінку ризиків на підставі наступної інформації:

- офіційно представлених в банк документів;

- матеріалах про клієнта, одержаних з архіву банку (за наявності кредитної історії « клієнта»);

- інформації, яка може бути одержана від служби безпеки банку, від контрагентів потенційного позичальника, податкових адміністрацій, інших банків;

- різних статистичних інформацій.

Кредитний працівник здійснює:

1.Експертизу кредитного проекту;

2.Аналіз фінансового стану клієнта;

3.Прогнозний аналіз грошового потоку клієнта;

4.Підготовку схеми руху кредитних засобів.

Експертиза кредитного проекту проводиться з метою визначення його окупності і можливості своєчасного погашення кредиту разом з відсотками в результаті отримання економічної ефективності від здійснення проекту, які відповідають термінам кредитування. На цьому здійснюється детальний аналіз кредитних заявок т. е:

- Визначається кредитування (на нове виробництво або на те, що існує, на покриття оборотних або основних коштів)

- Перевіряється коректність розрахунку суми кредиту шляхом аналізу техніка – економічного обгрунтування разом з відповідними документами

- Перевіряється обгрунтованість термінів погашення кредиту (детальніший аналіз здійснюється при прогнозному розрахунку грошових потоків клієнта)

- Детально аналізуються доходи, які передбачаються від кредитної угоди, і витрати, пов'язані з кредитними проектами, відповідність рівня процентної ставки і рівнем ризику, які несе банк (витрати по залученню ресурсів, формування страхового резерву, страхування ризику не повернення кредиту)

Аналіз фінансового стану клієнта (позичальник, поручитель, гарант ) поводиться з метою оцінки його платоспроможності, фінансової стійкості і ефективності діяльності. Слід звернути увагу, що оцінка кредитного проекту здійснюється не тільки з урахуванням дійсного фінансового стану позичальника, а з прогнозуванням майбутніх змін, керуючись принципом « середніх» очікувань.

При наданні кредиту під поручительство або гарантію необхідно здійснювати також аналіз фінансового поручителя або гаранта.

Оцінка фінансового стану позичальника здійснюється при наданні кредиту, щокварталу, на дату перенесення заборгованості на рахунок пролонгованої, простроченої сумнівної заборгованості або визнання заборгованості безнадійності.

Основним джерелом інформації для фінансового аналізу потенційного позичальника є його фінансова і бухгалтерська звітність.

В результаті розгляду звітів визначаються кількісні параметри (фінансові коефіцієнти), які характеризують господарську діяльність позичальника, зокрема:

- платоспроможність (ліквідність);

- фінансову стійкість;

- обороти по рахунках, динаміка дебіторської і кредиторської заборгованості;

- прибутковість, рентабельність;

- перспективи грошових потоків.

Платоспроможність характеризується коефіцієнтом ліквідності (миттєво, поточної, загальної), фінансова стійкість – коефіцієнтами маневреності, незалежності.

Прогнозний аналіз грошових потоків клієнтів на період кредитування до повного погашення кредиту разом з відсотками проводиться для доповнення аналізу фінансового стану клієнта і визначення джерел погашення кредиту. Аналіз руху грошових коштів позичальника є найбільш важливим для кредитного аналізу, оскільки надходження грошових коштів є безпосереднім джерелом погашення кредиту.

Метою аналізу грошових потоків є оцінка кредитного ризику на підставі звітних показників. Він заснований на порівнянні надходжень і витрат на даний період. Стійке перевищення надходжень над витратами впродовж вказаного періоду дозволяє оцінювати клієнта як кредитоспроможного. У разі коливань такого перевищення або у разі зворотного співвідношення – ризик безповоротності кредиту підвищується.

Під грошовим потоком підприємств розуміються надходження і платежі грошових коштів і їх еквівалентів на певний проміжок часу. Рух грошових потоків необхідно вивчити в зіставленні із звітом про фінансові результати, про рух грошових коштів і по балансу. Прогноз грошових потоків надходжень і витрат порівнюється з фактичними даними за минулий період.

Підготовка схеми руху кредитних засобів. Мета банку в роботі з підприємствами, яким надається кредитна підтримка – забезпечити успішне виконання проекту, який кредитується, зокрема за рахунок концентрації засобів на рахунках його партнерів в Індекс банку. Це дозволить виключити ризик нестабільності інших банків, які задіяні в розрахунках.

При розгляді кредитного проекту необхідно постежити грошових потоки між позичальником дочірніми і посередницькими структурами. З метою не допустити відтоку засобів позичальниками через дочірні і посередницькі структури.

При понятті позитивного рішення про надання кредиту (відкриття кредитної лінії) на наступному етапі здійснюється оформлення кредитної документації працівниками філіалу банку: укладення кредитного договору і договору виконання обов'язків позичальника за кредитним договором (договору застави, гарантії, страхуванні).

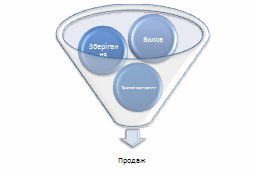

Впродовж всього терміну кредитування до повного погашення кредиту працівники банку здійснюють супровід кредитних проектів, тобто контроль за виконанням позичальником умов кредитного договору. Кредитний працівник забезпечує повноту кредитної справи у складі обов'язкових документів і відповідає за його збереження.

Збалансоване збільшення об'ємів активів і поліпшення їх якості необхідна умова стабільного функціонування і розвитку їх якості необхідна умова стабільного функціонування і розвитку комерційних банків, їх позитивного впливу на розвиток економіки України.

Темпи зростання об'ємів активів в течії 2005г. були високими. Структура активів Відділення за станом на початки двох років приведена в таблиці 2. 5.

Табл. 2.5 - Структура активів Відділення АТ «Індекс - банка»

| Показники | 1.01.2006г. | Уд. вага % | 01.01.2007г. | Уд. вага % |

| 1 | 2 | 3 | 4 | 5 |

| Кредити | 8949 | 52,7 | 5217 | 23,5 |

| Засоби в касі | 750 | 4,4 | 1653 | 7,3 |

| Засоби в банках | - | - | - | - |

| Цінні папери | 700,1 | 4,6 | - | - |

| Основні засоби і нематеріальні активи | 900 | 5,3 | 3125 | 14,5 |

| Продані ресурси | 5198 | 30,6 | 11331 | 50,4 |

| Інші активи | 17 | 0,1 | 28 | 0,1 |

| Резерви під можливі збитки | -326,8 | -1,9 | -247 | -1,1 |

| Обов'язковий резерв НБУ | 721 | 4,2 | 1200 | 5,3 |

| Разом: | 16988,3 | 100 | 22497 | 100 |

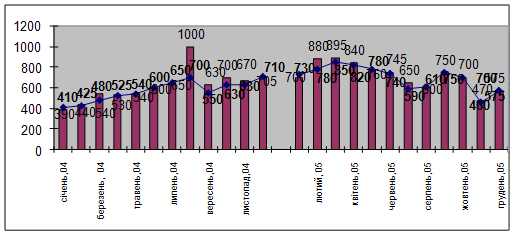

Середній розмір сукупного позиковій заборгованості складав 6539,0 тис. грн. Порівняно з 2006г. середній об'єм кредитних вкладень зменшився на 4,2%. Сукупна позикова заборгованість на 01.01.2007г. складала 8949тыс. грн., що на 41,1% менше ніж на 01.01.2007г. (5277 тис. грн.).

За період 2007г. філіалом видано 403,4 млн. грн. кредитів юридичним особам і 1,3 млн. грн. фізичним особам. Пріоритетним клієнтам філіалу було надано кредитована суму 333,3 млн. грн. зокрема ВАТ " Індекс - банка" - 296,3 млн. грн.

Заборгованість по короткострокових кредитах на 01.01.2008г. склала 3155,6 тис. грн. або 59,8 %, довгостроковим кредитам 2121,4 тис. грн. або 41,2 %. В порівнянні з 01.01.2007 р. заборгованість по короткострокових кредитах зменшилася на 3311,9, по довгострокових кредитах збільшилася на 1771,4 тис. грн.

Зменшення об'єму короткострокового кредитування пов'язане з не завантаженістю кредитної лінії ВАТ " Індекс - банка "

На 01.01.2008г. кредитами банку користувалися 23 суб'єкти господарської діяльності і 751 фізична особа. Кожна видача кредиту проводилася після укладення кредитного договору і договору застави після попереднього аналізу фінансового стану позичальника, показників його платоспроможності і кредитоспроможності з урахуванням напряму позикових засобів в систему Індекс банку. У разі недоліку повноважень філіалу на проведення кредитної операції, видача проводилася в межах повноважень Донецького філіалу «Індекс - банка».

Кредити видавалися на виробничі потреби підприємств для підтримки поточної діяльності, покупці устаткування, виплату заробітної платні, поточні потреби населення. Експертиза кредитних проектів супроводжувалася економічним аналізом показників кредитоспроможності позичальників, джерел повернення і забезпечення кредиту.

У складі заборгованості на 01.01.2008 р. кредити в промисловість займають 53,8 % або 2839,4 тис. грн.

ВАТ " Індэкс-банк " впродовж 1 півріччя 2006г. активно користувався кредитами в режимі кредитної лінії і овердрафту. Підприємству видано 304,6 тис. грн. кредитів (у 2006 г.- 80 тис. грн), погашено - 304,6 тис. грн. Об'єктами кредитування були матеріальні запаси, виробничі витрати, виплата заробітної платні і інші потреби підприємства. За станом на 01.01.2008г. підприємству відкритий ліміт авалірованія податкових векселів на суму 3000 тис. грн., кредитна лінія в сумі 2500 тис. грн. Заборгованості по кредитних і авалірованим векселям на 01.01.2007г. ВАТ " Индэкс-банк" не має. В даний час підприємство користується кредитами в дол. США в системах банків з іноземним капіталом з процентною ставкою 9- 9,5 % річних.

За підсумками роботи в 2007г. об'єм реалізованої продукції ВАТ " Индэкс-банк " в порівнянні з минулим роком збільшився на 58 % з 5127,5 млн. грн. до 8102,8 млн. грн.

Величина оборотного капіталу ( ліквідність балансу ) скоротилася на 95,7 млн. грн. і склала 985,8 млн. грн. Коефіцієнт загальної ліквідності, не дивлячись на зниження з 2,44 до 1,96 свідчить про достатність ліквідних засобів у позичальника для виконання всіх своїх зобов'язань. Коефіцієнт фінансової незалежності склав 0,35, що свідчить про автономність підприємства і говорить про те, что фінансування діяльності підприємства за рахунок позикових засобів здійснюється в допустимих межах.

Сума власних оборотних коштів скоротилася з 1081,5 до 985,8 млн. грн., частина їх у валюті балансу скоротилася з 29,3 % до 23,1 %, а частина позикових збільшилася з 20,3 % до 24,1 %.

Результати тестування ( згідно методики оцінки фінансового стану і визначення класу позичальника ) дозволили віднести ВАТ " " до класу "А ", кредити класифікувати як стандартні.

Середня платня ВАТ " Індекс-банк" за користування кредитами в 2007 році складала 19,7 % річних, залежно від ринку кредитних ресурсів, цільової спрямованості кредиту, а також облікової ставки Національного банку України і банків конкурентів.

Порівняльний аналіз показників ВАТ «Індекс-банк» до і після кредитування представлена в таблиці 2.6

Таблиця 2.6 - Порівняльний аналіз показників ВАТ «Індэкс-банк» після кредитування.

| Назва статті | До 1.01.2006г. Кредитування млн. грн. | Після 01.01.2007г. кредитування в млн. грн. | Відхилення |

| 1.Об'єм реалізованої продукції | 5127,5 | 8102,8 | 2975,3 |

| 2.Запаси і витрати | 483,6 | 375,3 | -858,9 |

| 3.Власні оборотні кошти | 1081,5 | 985,8 | -95,7 |

| 4.Коефіцієнт покриття | 1,52 | 1,67 | 0,15 |

| 5.Коефіцієнт ліквідності | 2,44 | 1,9 | -0,54 |

Таблиця свідчить про зростання об'єму реалізованої продукції, збільшенні прибули і поліпшенні показників ліквідності і платоспроможності

Розглядаючи динаміку зростання показників діяльності позичальника, можна зробити висновок про ефективність використання наданих кредитів відповідно до запропонованого кредитного проекту.

Повернення банківських позик є одним з головних принципів сучасного банківського кредитування. Економічну основу повернення кредиту складає круговорот фондів учасників виробничого процесу, а, також закони функціонування кредиту. У кредитних взаєминах участь беруть кредитор і позичальник. У нашому випадку кредитор Маріупольське відділення «Індекс – банка», надаючи кредит, виступає організатором кредитного процесу. Тому він вибирає відповідні умови кредитної угоди для своєчасного і повного повернення заборгованості. Повернення банківської позики пов'язане з кредитоспроможністю позичальника, з ринковою кон'юнктурою, з інфляційними процесами і ін.

Вся кредитна заборгованість відділення забезпечена заставою майна і майнових прав. Звернення стягнення на закладене майно не здійснювалося. У таблиці 2.7. відображена структура форм забезпечення кредитів, використовуваних відділенням.

Таблиця 2.7 - Структура форм забезпечення кредитів Маріупольського відділення АТ «Індекс - банка»

| Кредиторська заборгованість тис. грн. | Вид забезпечення | Без забезпечення | |||

| На | Застава | Гарантія | Страхування | ||

| 01.01.2006г. | 5277 | 23753,7 | 1345,8 | 2149,4 | - |

| 01.01.2007г. | 6817,5 | 27906,5 | - | - | - |

На сьогодні заставні відносини відділення врегульовані настільки, що дозволяють повністю забезпечення виконання кредитних договорів. Для захисту інтересів банка і регулювання кредитних ризиків відділення бере в забезпечення тільки високоліквідне майно і майнові права, реальна вартість яких перевищує суму кредиту як мінімум в 2 рази. При цьому відділення регулярно проводить переоцінку заставного майна, виходячи із зміни кон'юнктури ринку. При визначенні ліквідної вартості застави в даному відділенні використовується коефіцієнт 0,5 – 0,3 від оцінної вартості застави, причому до уваги беруться ціни, що склалися на ринку.

У відділенні використовуються два види забезпечення:

Похожие работы

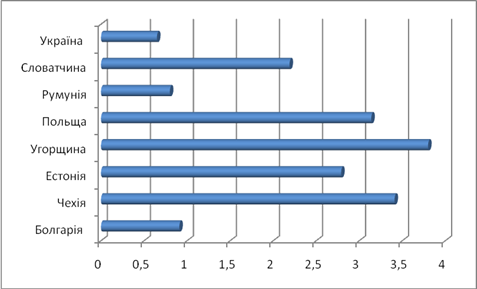

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

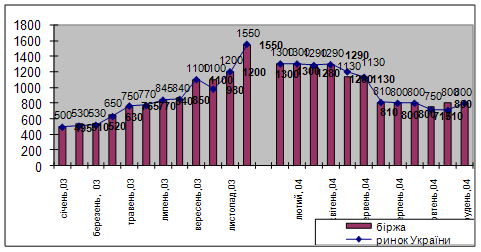

... ійно діючий оптовий ринок декількох країн, де укладаються угоди купівлі-продажу широкого асортименту сировинних і продовольчих товарів, що відповідають уніфікованій системі стандартних вимог до товарів. Особливість діяльності міжнародних товарних бірж, які водночас є національними і обслуговують окремі світові товарні ринки, полягає в обов’язковому дотриманні законодавчо-правового, податкового, ...

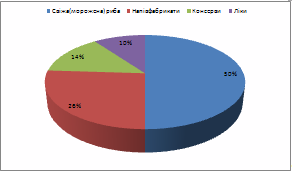

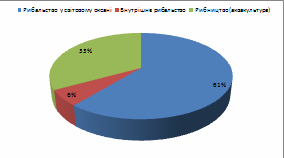

... відносини по доступу України до ресурсів Світового океану та до рибної продукції в територіальних водах інших держав; - відновити платоспроможність громадян середнього класу населення. Функціонування світового ринку рибної продукції відбувається в умовах постійної регулюючої функції країн. Досить широко використовуються методи підтримки внутрішнього виробника – субсидії та тарифні механізми й ...

0 комментариев