Навигация

Принципи банківського кредитування

1.4 Принципи банківського кредитування

Якості позичальника. Як підкреслювалося вище, банк оперує в основному позиковим (тобто чужим) капіталом, значна частина якого може бути затребувана власниками (вкладниками) в короткі терміни і без попереднього повідомлення. Розглядаючи заявку на отримання позики, банк завжди повинен враховувати перспективу погашення зобов'язань перед вкладниками. Тому перш ніж видати кредит, необхідно оцінити пов'язаний з ним ризик і, в першу чергу, вірогідність непогашення позики в строк. Збереження основної суми боргу такий один з головних принципів, який завжди повинен дотримуватися при проведенні банком кредитних операцій.

Кожна заявка на отримання кредиту піддається детальному і всесторонньому аналізу для виявлення ступеня ризику, пов'язаного з видачею позики. Ризик по кредиту необхідно оцінити можливо більш повно вже в самий момент звернення позичальника в банк. Якщо в ході попереднього обстеження банк не одержить задовільної відповіді на ключові питання, пов'язані з видачею позики, заявку слід беззастережно відкинути. Ні наявність солідного забезпечення, ні які-небудь інші позитивні чинники не зможуть запобігти кризовій ситуації, якщо позика в основі своїй не є обгрунтованою.

Разом з тим, необхідно мати на увазі, що лише небагато заявок на кредит є бездоганними зі всіх точок зору. Професійна підготовка керівників і рядових працівників банку і полягає в тому, щоб дати зважену оцінку сильних і слабких сторін передбачуваної операції і прийняти обгрунтований ризик, який в тому або іншому ступені присутній в кожній кредитній операції.

Порядність і чесність. Це ключові якості клієнта, що мають для банку першорядне значення. Банк не повинен надавати кредит особі (або компанії), якщо ця особа (або керівництво фірми) не заслуговує довіри, т, е. якщо є ознаки, що позичальник не буде скрупульозний дотримуватися умов кредитної угоди. Чесний клієнт прикладе максимум зусиль, щоб погасити узяті зобов'язання, в якому б скрутному становищі він не опинився. Ненадійний клієнт погашатиме борги банку, якщо у нього є вільні грошові кошти, Коли ж виникають труднощі, він припиняє виплату заборгованості і відсовує банк в кінець черги.

При оцінці позичальника банк приділяє велику увагу його особистому життю, особливостям його «життєвого стилю». Банк вважає за краще мати справу з клієнтом, який володіє будинком і проживає в ньому протягом ряду років; який нечасто міняє місце роботи, одружений, має сім'ю, дітей і т.д. Це служить, як правило, свідоцтвом благонадійності і дає певну гарантію, що клієнт не припинить виплату боргу в не екстремальній ситуації.

При рішенні питання про позику для банку істотно, чи має він справу з своїм колишнім клієнтом, для якого він відкрив рахунок і який вже одержував раніше позику в цьому банку, чи ж це незнайома людина, що вперше звернулася в банк. Якщо клієнт вже одержував позику і у банку не було до нього претензій, це істотно підвищить його шанси на отримання нового кредиту. Якщо він не користувався кредитом, але має депозитний рахунок в банку, то наявність солідного залишку на рахунку і регулярний переклад сум із цього приводу також може свідчити про його високу платоспроможність. При першому зверненні клієнта банк повинен провести ретельне обстеження стану справ майбутнього позичальника і використовувати максимум можливої інформації про його особисті якості і матеріальне положення.

Професійні здібності майбутнього позичальника особливо важливі, якщо йдеться про керівника фірми, охочого одержати позику на ділові цілі. Ці здібності пов'язані з його умінням управляти підприємством, орієнтуватися на ринку і забезпечувати прибутковість фірми.

Компетенція керівника складається з декількох якостей:

- наявність солідної професійної підготовки у вибраній сфері комерційної діяльності;

- організаторські якості;

- здібності ухвалювати обгрунтовані рішення;

- вміння поводитися з людьми, з підлеглими;

- знання роботи всіх ділянок свого підприємства, а також інших підприємств галузі.

Вік і стан здоров'я клієнта. Якщо позичальник молодий і не має достатнього досвіду в комерційній діяльності, видача йому крупної позики пов'язана з підвищеним ризиком. Те ж відноситься до літніх людей, працездатність яких понижена із-за віку або важкої хвороби. У останньому випадку важливо знати, чи є наступник, який зможе прийняти на себе зобов'язання по позиці у разі відходу від справ або смерті клієнта. Ці чинники необхідно враховувати не тільки у разі персональної позики, але і при переговорах з керівництвом фірми: банк повинен бути упевнений, що у старезного глави фірми є заступник, готовий узяти на себе управління справами.

Матеріальний аспект платоспроможності характеризує здатність клієнта погасити борг за рахунок власних засобів. Якщо йдеться про персональну позику, банк спробує оцінити розмір особистого майна клієнта; при діловій позиці, крім особистого стану керівника фірми і його компаньйонів, банк буде ретельним чином аналізувати фінансове положення фірми на основі її балансу і супутніх документів.

Особисте багатство позичальника складається з нерухомого і рухомого майна. Наявність солідної нерухомості (земля, будови) є сприятливим чинником для отримання позики. Відомості про нерухомість містяться в кадастрі де указується вид майна, його статус, стан і місцеположення. При цьому банкіра, природно, цікавить в першу чергу не номінальна вартість нерухомості, а її реальна цінність, бо продаж нерухомості у разі банкрутства часто є непростим завданням. Для оцінки майна банкір може удатися до експертизи фахівця.

Рухоме майно може включати внески (термінові) клієнта, цінні папери, благородні метали, коштовності, картини і т.д. Це майно теж потребує ретельної оцінки.

Зрозуміло, банк більш охоче видає позику клієнту, який володіє солідним станом, має нерухомість і цінні папери, чим особі, яка не має майна і цілком покладається на поточні доходи.

Оцінка матеріального положення фірми (юридичної особи) припускає ретельне обстеження її фінансового стану за декілька років і отримання додаткової інформації про її діяльність. При цьому банк особливо уважно стежить за тим, чи має фірма зобов'язання перед іншими кредитними установами. Наприклад, якщо будівлі, якими володіє фірма, вже закладені, це серйозно підриває її платоспроможність.

Основні умови кредитної операції. До ключових параметрів позики відносяться:

- мета кредиту;

- сума;

- порядок погашення;

- строк;

- забезпечення;

- винагорода кредитора.

Мета кредиту. Перше питання, яке цікавить банк: «Для чого береться позика?». Мета кредиту залежить від категорії позичальника. Якщо ця приватна (фізичне) особа, то звичайно воно бере споживчу позику на покупку нерухомості (будинок, квартира), товарів тривалого користування (автомобілі, холодильники і т. д.) чи ж персональний кредит для погашення боргів, виплати внесків за навчання, оплати поїздок за кордон і т. д.Если ж йдеться про підприємців, то цілі позики істотно міняються: їм потрібен капітал для фінансування капітальних витрат (будівництва будівлі, ремонту нерухомості), покупки устаткування, сировини і матеріалів, виплати заробітної платні персоналу, погашення термінових зобов'язань і т.п.

Мета кредиту служить важливим індикатором ступеня ризику, пов'язаного з видачею позики. Банк, наприклад, уникає видачі позик для спекулятивних операцій, оскільки погашення залежить від результату сумнівних, а іноді і заборонених закону операцій і, отже, несе високий ризик. При видачі кредиту фірмі банк враховує частоту банкрутств в даній галузі, і, природно, проявляє обережність відносно підприємств, що діють в нестабільних галузях.

Видаючи кредит акціонерної компанії, банк повинен переконатися, що кредит береться для виконання цілей, передбачених статутом фірми.

Мета визначає і форму кредиту. Так, якщо позичальник за допомогою позики прагне подолати короткочасний розрив між надходженням засобів і платежами, то найбільш відповідною формою кредиту є овердрафт. Фінансування капітальних витрат вимагає інших форм кредитування, наприклад термінової позики.

Сума кредиту. Банк повинен перевірити обгрунтованість заявки відносно суми кредиту. Важливо з самого гойдала правильно визначити необхідну суму кредиту, бо інакше банк неминуче зіткнеться з проханням про збільшення кредиту при настанні кризової ситуації. Небезпека полягає в тому, що банку доведеться вибирати між двома однаково неприємними альтернативами: надати додатковий кредит чи ж втратити ті гроші, які вже були видані в позику. Тому банк, одержавши розрахунки клієнта, повинен сам дати оцінку необхідної суми кредиту, внісши необхідні корективи. Так, наприклад, якщо клієнт просить видати «проміжну позику» для покупки нового будинку і має намір погасити її за рахунок виручки від продажу старого будинку, він може не врахувати всіх витрат, пов'язаних з цією операцією ((консультування, оформлення паперів, переїзд, посередницькі послуги і т. д.). Банк повинен поправити розрахунок клієнта, щоб захистити себе від майбутніх несподіванок.

Практика показує, що в основу заявки на кредит позичальник кладе найбільш оптимістичний варіант розрахунків і занижує суму кредиту, вважаючи, що її легше буде одержати у банку. Так, якщо клієнт банку просить кредит на покупку нової автомашини, він необгрунтовано завищує оцінку старої машини, виручку від продажу якої він збирається внести як перший внесок автомобільному ділеру. Це може привести до нездатності погасити позику. Іноді позичальник, навпаки, просить у банку завищену суму, розраховуючи, що якщо його прохання не буде задоволене, він згодом понизить суму заявки.

Банк зобов'язаний упевнитися, що у фінансуванні операції, на яку піде кредит, беруть участь засоби самого клієнта. Ця обов'язкова умова видачі кредиту. Бажано, щоб банк і клієнт брали участь у фінансуванні операції в рівних частках, хоча, як правило, банк видає кредит на велику суму. Так, при споживчій позиці банк оплачує від 2/3 до 3/4 вартості речі, що купується. При кредитуванні ділових підприємств частка участі банку істотно коливається залежно від вигляду і терміну кредиту, одержаного банком забезпечення і т.д. Проте і тут участь засобів позичальника у фінансуванні операції є обов'язковою умовою.

Погашення кредиту. При видачі кредиту повинен бути ясно визначене джерело його погашення. Є два головні джерела за рахунок надходження доходів або від продажу активів. Банк повинен перевірити, чи відповідають умови, запропоновані клієнтом, його реальним можливостям.

У операціях банку з індивідуальним позичальником здатність останнього погасити кредит найчастіше залежить від величини і регулярності одержуваного доходу. Як гарантія акуратного погашення позики банк може зажадати перекладу заробітної платні позичальника на його поточний рахунок в цьому банку. Кредитоспроможність ділового підприємства, у свою чергу, залежить від величини і регулярності отримання прибутку. При цьому важливо встановити характер ділових зв'язків фірми. Якщо основний дохід поступає від одного - двох контрагентів або пов'язаний з якоюсь однією крупною операцією, ризик непогашення кредиту унаслідок не надходження доходу істотно зростає. Що стосується реалізації активів (нерухомості, цінних паперів і т. п.) як методу погашення позики, то основна небезпека полягає в тому, що виручка від продажу їх може бути значно менше, ніж необхідно для погашення боргу. Банк завжди повинен враховувати можливі помилки і брати з клієнта зобов'язання про погашення не відшкодованої частини боргу за рахунок власних засобів.

Термін позики. Чим триваліший термін позики, тим вищий ризик, тим більше вірогідність того, що виникнуть непередбачені труднощі і клієнт не зможе погасити борг відповідно до договору. Комерційний банк, виходячи з характеру привернутих засобів, повинен обмежувати свою кредитну діяльність в сфері середньо- і довгострокових операцій, щоб забезпечити необхідну ліквідність балансу і задовольняти вимоги вкладників. Тому позики строком до трьох років вважаються найбільш прийнятними для комерційного банку. Разом з тим, із зростанням питомої ваги термінових внесків і розвитком ринку міжбанківських кредитів банки все більш розвивають практику видачі середньострокових кредитів діловим фірмам (на строк до 6—7 років) і довгострокового кредитування індивідуальних позичальників на покупку або ремонт житлових будинків (на термін 8—25 років).

Забезпечення, Важливим елементом кредитної операції, є те, які активи позичальник зможе закласти як забезпечення кредиту. При цьому необхідно підкреслити, що кредит повинен видаватися на певну мету, для фінансування конкретної господарської операції, а не в обмін на забезпечення як таке. Забезпечення це остання лінія оборони для банку і рішення надати позику завжди повинно базуватися на достоїнствах проекту, що самого фінансується, а не на привабливості забезпечення. Якщо сама основа кредитної операції пов'язана з підвищеним ризиком, було б великою помилкою видати кредит під хороше забезпечення, використавши його як джерело погашення боргу. Тому питання забезпечення повинне розв'язуватися вже після того, як кредитна операція визнана прийнятною для банку.

Без забезпечення кредит може надаватися лише в тих випадках, коли джерело погашення позики високо надійне.

Винагорода. Винагорода банку за кредит складається з двох основних елементів: відсотка по позиці і комісії за відкриття кредиту. Відсоток по позиці, як правило, визначається шляхом нарахування надбавки до базової ставки. Базова ставка встановлюється кожним банком індивідуально. Надбавка залежить від характеру позики і ступеня ризику, пов'язаного з нею. Наприклад, в сучасному англійському банку позика крупним фірмам, що підтримують постійні зв'язки з банком, видається по базовій ставці або з надбавкою в 2— 272%, а по позиках індивідуальним позичальникам надбавка до базової ставки складає 4—5% залежно від наявності забезпечення і інших чинників.

Похожие работы

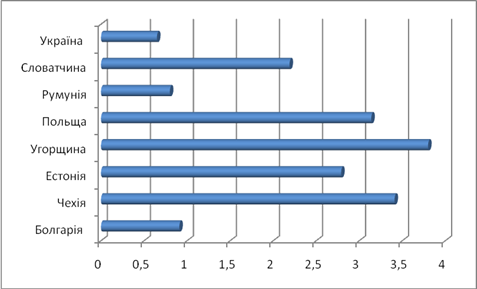

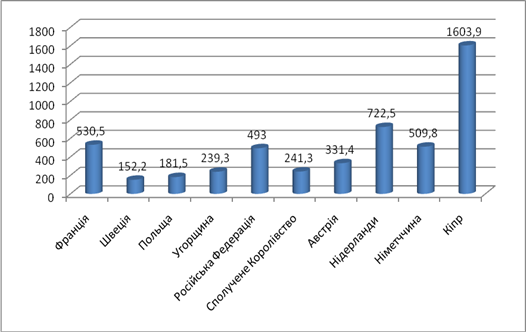

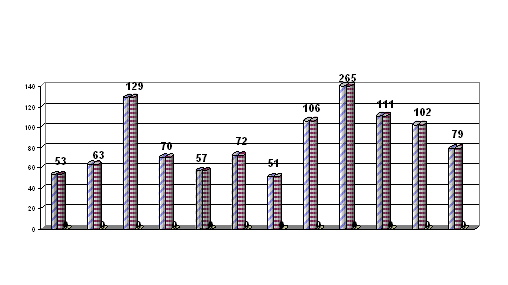

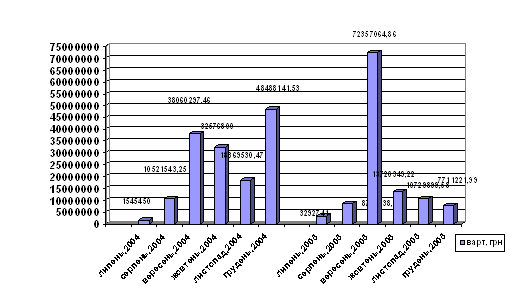

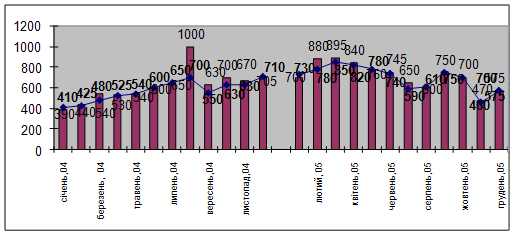

... ії. Протее чинний рівень потоку ПІІ по відношенню до ВВП уже є порівнювальним із показниками більшості країн Східної Європи. 4.1 Аналіз негативних і позитивних тенденцій перебігу взаємної інвестиційної діяльності Детальніший аналіз процесу залучення польських інвестицій в Україну дозволяє виявити цілу низку негативних тенденцій: 1. Обсяги надходження інвестицій з Польщі в українську ...

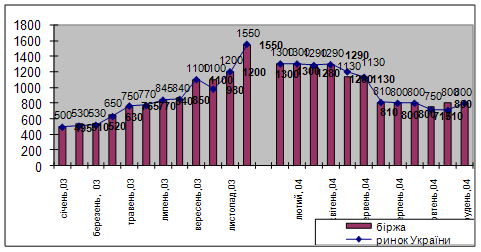

... ійно діючий оптовий ринок декількох країн, де укладаються угоди купівлі-продажу широкого асортименту сировинних і продовольчих товарів, що відповідають уніфікованій системі стандартних вимог до товарів. Особливість діяльності міжнародних товарних бірж, які водночас є національними і обслуговують окремі світові товарні ринки, полягає в обов’язковому дотриманні законодавчо-правового, податкового, ...

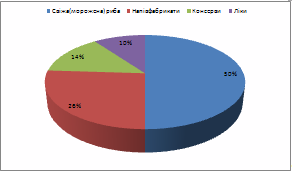

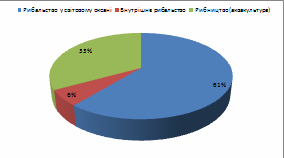

... відносини по доступу України до ресурсів Світового океану та до рибної продукції в територіальних водах інших держав; - відновити платоспроможність громадян середнього класу населення. Функціонування світового ринку рибної продукції відбувається в умовах постійної регулюючої функції країн. Досить широко використовуються методи підтримки внутрішнього виробника – субсидії та тарифні механізми й ...

0 комментариев