Навигация

Сокращение объёма рынка межбанковского кредитования

1. Сокращение объёма рынка межбанковского кредитования.

В течение нескольких лет отечественные банки занимали активные позиции на зарубежных рынках межбанковского кредитования, что в принципе объяснимо – поскольку стоимость финансовых ресурсов за рубежом значительно ниже. «…Только за одно полугодие 2007 года кредитные организации России заняли 28,8 млрд. долларов, что составляло около 15% от совокупных активов банковской системы России» [30]. По данным аналитиков ЦБ РФ, в ряде кредитных организаций внешние займы достигли 30% от совокупной ресурсной базы, что является критическим показателем. «…К июлю 2008 года объём чистых заимствований за рубежом сократился на 26,7%, в абсолютном выражении составив 21, 7 млрд. долларов. В структуре пассивов доля внешних займов в июле 2008 года составила 16,5%, что в принципе не является высоким показателем в рамках всей банковской системы» [28] (для сравнения – доля внешних займов в Казахстане составляет порядка 40% ресурсной базы банковской системы).

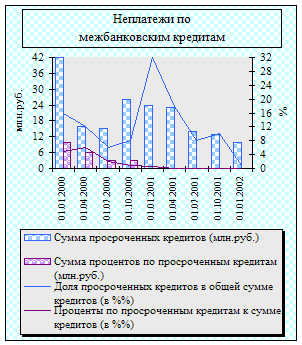

Однако в современных условиях стоимость кредитных ресурсов существенно возросла – об этом свидетельствует динамика ставки LIBOR по межбанковским займам в долларах и евро. К октябрю 2008 года ставка по межбанковскому кредиту в евро выросла до 5,28% по сравнению с 2,48% в начале 2006 года. Ярким показателем кризиса рынка является показатель спрэда LIBOR – OIS. Суть этого показателя заключается в следующем – существует рыночная процентная ставка по межбанковскому кредиту (LIBOR). Ставка OIS же фактически представляет собой ставку по однодневному кредиту от ФРС США. Если участники рынка ожидают, что ставка ФРС через 3 месяца составит 0.5%, то OIS будет находиться около этого значения. Важное отличие между ставками состоит в том, что ставка LIBOR включает риск контрагента, а OIS – нет. Поэтому разница указанных ставок представляет собой премию, которую банки берут, чтобы покрыть кредитный риск. Расширение спрэда отражает опасения кредитора относительно заемщика и наоборот. В сентябре, в день перед банкротством инвестбанка Lehman Brothers, разница составляла 72 пункта. После злополучного банкротства, банки в панике закрыли лимиты друг на друга, что привело к взлету премии до 366 пунктов. Среднее значение разницы за последние 5 лет составляет лишь 11 пунктов, что свидетельствует об острой напряжённости на зарубежном рынке межбанковского кредитования.

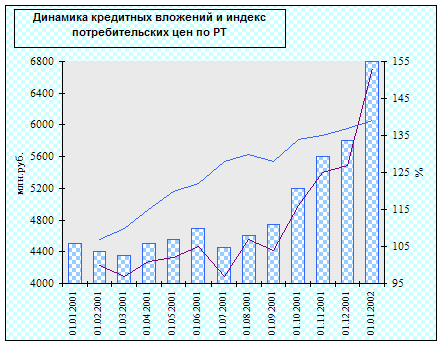

Российский рынок МБК также крайне ограничен, к тому же ресурсы на отечественном рынке существенно подорожали – об этом говорит динамика ставки MosPrime Rate.

«…MosPrime Rate – Moscow Prime Offered Rate – индикативная ставка предоставления рублёвых кредитов (депозитов) на московском денежном рынке. Данный показатель формируется Национальной валютной ассоциацией на основе объявляемых 8 банками – ведущими операторами рынка МБК депозитных ставок сроками «overnight», 1 неделя, 2 недели, 1, 2, 3 и 6 месяцев» [9]. Динамика процентных ставок приведена в Приложении 4

Кризис доверия в западной банковской системе породил проблемы с внутренними займами. «…Если в первом полугодии этого года темпы заимствований банков на внутреннем рынке составляли в среднем 46 млрд. рублей в месяц, то в августе, например, удалось привлечь лишь 10 млрд. рублей» [36]. В течение большей части сентября ставка MIACR по однодневным рублевым МБК изменялась в диапазоне от 4,5 до 8,2% годовых, что было заметно выше уровня предшествующего месяца. Во второй декаде сентября новый виток кризиса на мировом финансовом рынке, связанный с ухудшением финансового положения крупнейших зарубежных инвестиционных банков, привел к тому, что на российском рынке резко повысились межбанковские кредитные ставки. Ставка MIACR по однодневным рублевым кредитам 16 сентября достигла 12,6% годовых (это — максимальное значение данного показателя за период с июня 2004 г.). В последние дни месяца также наблюдался рост ставок, связанный с проведением обязательных платежей банками и их клиентами. Среднемесячная ставка MIACR по однодневным рублевым МБК составила в сентябре 7,1% годовых против 5,8% годовых в августе.

Таким образом, возможность привлечения ресурсов через рынки межбанковского кредитования существенно сократилась.

2. Отзыв депозитов коммерческих банков.

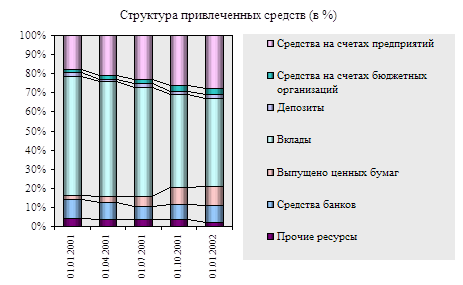

Риск ликвидности коммерческих банков существенно возрос в связи с оттоком денежных средств с депозитов. «…За сентябрь остатки на счетах физических лиц в 50 крупнейших российских банках снизились на 54 млрд. рублей, что составляет 1,2% от общего объёма вкладов. Отток средств в октябре превысил сентябрьские значения практически в 5 раз, в целом за два месяца отток вкладов составил порядка 7% от общей депозитной базы» [29](статистика оттока средств по 32 крупнейшим кредитным организациям в октябре приведена в Приложении 5)

При этом для крупных кредитных организаций отток средств не является критичным (в данном случае крупнейшие банки, получившие прямую поддержку государства, только выиграли – поскольку произошло перераспределение вкладов из мелких и средних кредитных организаций в пользу крупных системообразующих банков). «…За сентябрь доля государственных банков во вкладах возросла с 77,5% до 78,8%» [22].

Относительно небольшие кредитные организации оказываются в более сложном положении – для них вклады населения являлись основным источником ресурсов, и сложившиеся негативные тенденции приводят к банкротству таких банков – характерный пример «Связь – банк», отток со счетов физических лиц которого в сентябре составил более 45%, фактически неплатёжеспособным стал «Собинбанк» (отток депозитов составляет 43,5% от общего объёма депозитов).

На сегодняшний день, по мнению «Коммерсантъ», волна отзыва депозитов несколько сократилась. Однако министр финансов А.Кудрин не исключил возможности роста оттока в связи с несоответствием ставки по депозитам и уровня инфляции. По данным ЦБ РФ, «…на 1 сентября 2008 года средневзвешенная ставка по депозитам составляла всего 7,6% годовых. В Сбербанке, обеспечивающем более 50% рынка депозитов, рублёвые вклады размещались по ставке 7,75 – 8,25% годовых» [30]. В то же время уровень инфляции только по официальной статистике к началу ноября составляет 12%. Несмотря на неоднократные повышения ставки, доходность депозитов по-прежнему отстаёт от инфляции – это может послужить дополнительным стимулом для отзыва депозитов физическими лицами и вновь повысит риск ликвидности банковской системы.

Похожие работы

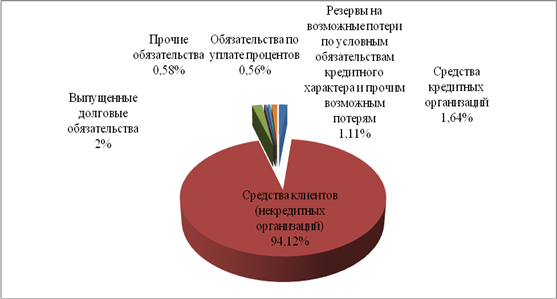

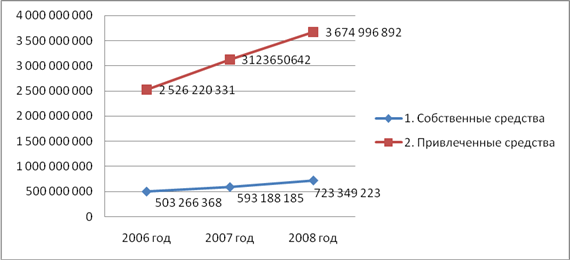

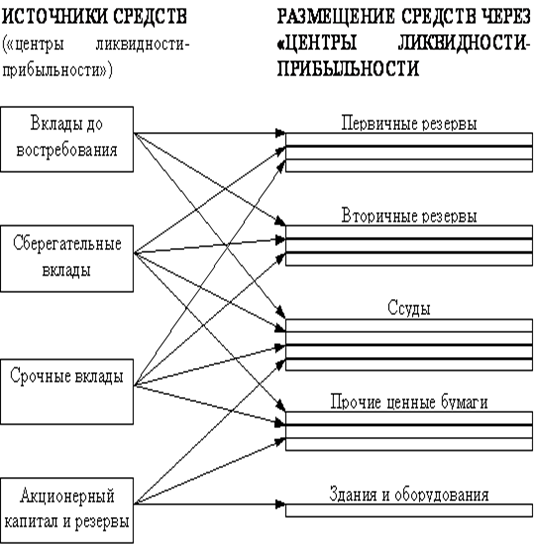

... пассивными (гарантии и поручительства, выданные банком, и др.) и забалансовыми активными операциями (неиспользованные кредитные линии и выставленные аккредитивы). Другими словами, ликвидность коммерческого банка базируется на постоянной поддержке объективно необходимого соотношения между тремя ее составляющими – собственным капиталом банка, привлеченными и размещенными им средствами путем ...

... принимаются к сведению методики Базельского соглашения, однако они носят рекомендательный характер и предполагают использование более сложных инструментов, чем сложившаяся практика коэффициентного метода управления ликвидностью. 1.2 Управления активами и пассивами коммерческого банка, основные его задачи Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которые ...

... вероятно не должен превышать 3 - 4 %, а резервы на покрытие убытков по ссудам должны быть не менее величины просроченных кредитов. Рассмотрим метод определения финансовой устойчивости коммерческого банка через показатель достаточности капитала. В целях поддержания ликвидности баланса коммерческими банками на должном уровне и обеспечения экономической устойчивости в их работе, Центральный ...

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, первоначально введенных в действие инструкцией ЦБ РФ №1 "О порядке регулирования деятельности кредитных организаций". Они имеют следующие ...

0 комментариев