Навигация

Управления активами и пассивами коммерческого банка, основные его задачи

1.2 Управления активами и пассивами коммерческого банка, основные его задачи

Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которые определяют роль совокупного портфеля банка в достижении его общих целей - высокой прибыли и приемлемого уровня риска.

Совместное управление активами и пассивами дает банку инструментарий для защиты депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средства для формирования портфелей активов, которые способствуют реализации целей банка. Суть управления активами и пассивами заключается в формировании стратегий и осуществлении мероприятий, которые приводят структуру баланса банка в соответствие с его стратегическими программами. Обычно основная цель управления активами и пассивами состоит в максимизации величины маржи (разности между процентными поступлениями и процентными издержками) при приемлемом уровне риска.

Управление активами и пассивами (УАП) - это постоянное сопоставление и урегулирование показателей баланса кредитной организации с целью поддержания прибыльности и минимизации неоправданных рисков. УАП помогает четко решить следующие проблемы:

· привлечения средств (в том числе определения сроков и ставок);

· распределения свободных средств;

· вложений в основные средства;

· поддержания собственного капитала и т.п.

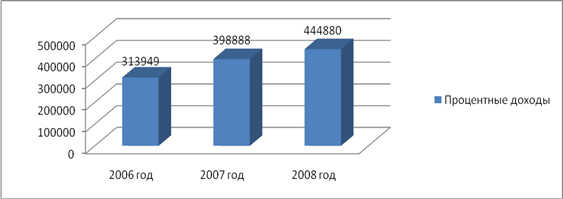

Основная цель управления активами и пассивами состоит в поддержании процентных доходов и валютного положения банка в заданных диапазонах, с условием сохранения ликвидных средств в разумных пределах. Задачи УАП следующие:

· подборка и очистка исходных данных;

· систематизация баланса;

· моделирование финансовых характеристик текущих счетов;

· моделирование роста и развития баланса в зависимости от бизнес-стратегий и внешних факторов.

Аналитическая задача УАП состоит в оценке чувствительности подверженности баланса к различным изменениям одного или нескольких факторов, а также в количественной оценке влияния непредвиденных колебаний в одном или нескольких факторах.

Наконец, результатом операций управления активами и пассивами можно считать создание эффективных страховых стратегий для реализации задач управления рисками и обеспечения согласованной, четкой и надежной отчетности.

Ликвидность активов - способность активов трансформироваться в денежную наличность посредством их реализации или погашения обязательств должником. По степени ликвидности активы банка распределяются на несколько групп:

· первоклассные ликвидные активы (денежные средства банка в кассе или на корреспондентских счетах, а также государственные ценные бумаги в инвестиционном портфеле банка). Поддержание объёма первой группы активов на необходимом уровне - неотъемлемое условие обеспечения ликвидности банка;

· вторая группа активов (вторичные активы) по степени ликвидности - это краткосрочные ссуды юридическим и физическим лицам, межбанковские кредиты, факторинговые операции, ценные бумаги акционерных обществ. Их трансформация в наличную форму требует более продолжительного времени;

· третья группа активов представляет собой долгосрочные вложения и инвестиции банка (долгосрочные ссуды, инвестиционные ценные бумаги банка);

· четвёртая группа выделяет неликвидные активы, которые фактически не оказывают влияние на уровень ликвидности банка, поскольку их преобразование в денежную форму затруднено и занимает значительное время. К этой группе относятся просроченные ссуды, основные средства банка.

Степень ликвидности актива должна соотноситься с рискованностью актива. Под рискованностью понимается потенциальная возможность потерь при превращении актива в денежную форму. Например, риск вложения в ценные бумаги определяется финансовой устойчивостью эмитента, механизмом выпуска ценной бумаги, возможностью котировки на бирже. Рискованность активов определяется соответствующими коэффициентами риска.

В соответствии с международными стандартами активы обычно классифицируются по следующим категориям:

· Стандартные. «Активы называются стандартными, когда способность заемщика обслуживать свои долги, вне всякого сомнения, находится на должном уровне»;

· Наблюдаемые. «Это активы с потенциальными слабостями»;

· Ниже стандарта. «Данная категория свидетельствует о явно выраженных недостатках, которые подвергают опасности обслуживание долга, в частности когда первичных источников средств, направленных на погашение кредита, недостаточно и банку необходимо оценить возможность использования вторичных источников погашения»;

· Сомнительные. Данные активы имеют такие же недостатки, что и нестандартные активы, но исходя из существующих данных полное их погашение находится под вопросом. Существует вероятность убытков, но наличие определенных факторов, которые могут улучшить положение, откладывает их перевод в класс убыточных, пока картина не станет окончательно ясной;

· Убыточные. «Это активы, которые считаются безнадежными и имеют настолько низкую стоимость, что дальнейшее их содержание на балансе неоправданно».

Сочетание степени ликвидности и рискованности актива позволяет прогнозировать возможные потери по данным активам (риск убытков) и формировать необходимые резервы.

С помощью пассивных операций банки формируют свои ресурсы. Суть их состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы. К пассивным операциям относят:

· прием вкладов (депозитов);

· открытие и ведение счетов клиентов, в том числе банков-корреспондентов;

· выпуск собственных ценных бумаг (облигаций, векселей, депозитных и сберегательных сертификатов);

· получение межбанковских кредитов, в том числе централизованных кредитных ресурсов;

· операции репо;

· евровалютные кредиты.

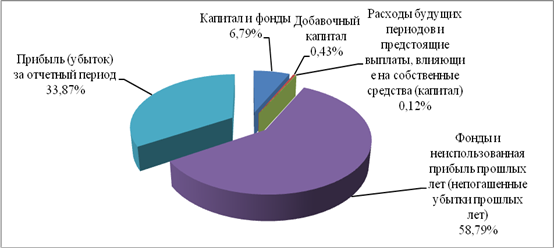

Особую форму банковских ресурсов представляют собственные средства (капитал) банка. Собственный капитал, имея четко выраженную правовую основу и функциональную определенность, является финансовой базой развития банка. Он позволяет осуществлять компенсационные выплаты вкладчикам и кредиторам в случае возникновения убытков и банкротства банков; поддерживать объем и виды операций в соответствии с задачами банков.

В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

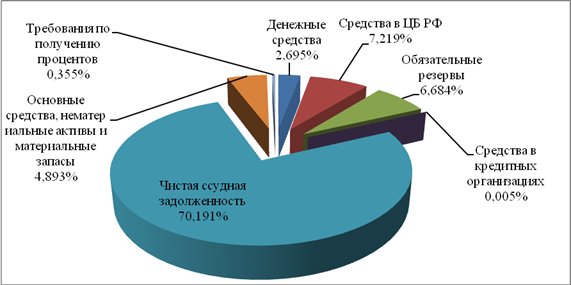

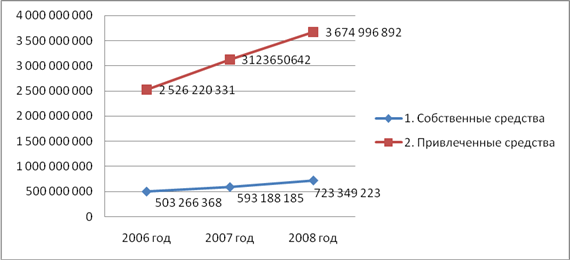

Современная структура ресурсной базы коммерческих банков, как правило, характеризуется незначительной долей собственных средств.

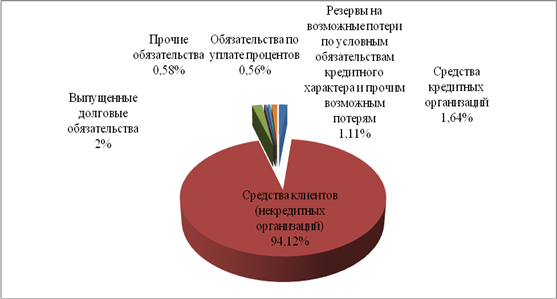

Основную часть ресурсов банков формируют привлеченные средства, которые покрывают от 80 до 90 % всей потребности в денежных средствах для осуществления активных банковских операций. Максимальный размер привлеченных средств зависит от собственного капитала банка. В разных странах существуют различные нормативы соотношения между собственным капиталом и привлеченными средствами.

Коммерческий банк имеет возможность привлекать средства предприятий, организаций, учреждений, населения и других банков. По фиксированности срока привлеченные ресурсы подразделяются на управляемые ресурсы и текущие пассивы. Управляемые ресурсы включают срочные депозиты, привлеченные банком, и межбанковские кредиты. Текущие пассивы формируются остатками средств на расчетных, текущих и корреспондентских счетах.

Похожие работы

... обслуживания, репутация кредитной организации. В целом именно структура активов и пассивов и их качество во многом определяют ликвидность коммерческого банка. Данные остатков по счетам бухгалтерского учёта служат основой для коэффициентного метода управления ликвидностью, комплексная характеристика активов и пассивов (степень ликвидности, рискованность, распределение во времени) необходима для ...

... подменяют друг друга. Действительно, эти понятия схожи по своему значению, однако необходимо провести различия между данными категориями. Под ликвидностью коммерческого банка следует понимать способность банка обеспечить своевременное финансирование своих нужд с минимальными издержками. Ликвидность банка определяется сбалансированностью активов и пассивов, степенью соответствия сроков размещенных ...

... , но и напрямую влиять на них. Таким образом, можно ограничить воздействие факторов, которые вызывают отрицательные колебания в ликвидности. 3.2 РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ КАЧЕСТВА УПРАВЛЕНИЯ АКТИВАМИ ОАО «БАЛТИЙСКИЙ ИНВЕСТИЦИОННЫЙ БАНК» Зная внутренние факторы, воздействующие на ликвидность (см. рисунок 7) можно эффективно управлять этими факторами с целью изменения негативных ...

... пассивными (гарантии и поручительства, выданные банком, и др.) и забалансовыми активными операциями (неиспользованные кредитные линии и выставленные аккредитивы). Другими словами, ликвидность коммерческого банка базируется на постоянной поддержке объективно необходимого соотношения между тремя ее составляющими – собственным капиталом банка, привлеченными и размещенными им средствами путем ...

0 комментариев