Навигация

Снят недостаток средств в обороте на последнюю дату (что и являлось прямой задачей)

1. Снят недостаток средств в обороте на последнюю дату (что и являлось прямой задачей).

2. Уменьшились периоды, в течение которых недостаток средств в обороте имеет место: при прежних условиях с 96-го по 180-й день недостаток был постоянным; в новых условиях он имеет место максимум в течение 20 дней (с 96-го по 116-й день), остальные периоды короче.

3. Суммы недостатка средств в обороте на все даты, когда они имеют место, значительно снизились.

Обращаем внимание читателя на еще одно важное обстоятельно: проблему не удалось решить полностью, но удалось снять ее остроту даже в условиях сохранившегося превышения сумм платежей кредиторам над платежами, поступающими от дебиторов. Полное снятие недостатка средств в обороте при таком превышении невозможно. Графа 4 табл. 3 показывает, что сумма свободных средств в обороте постоянно снижается, и понятно, что если продолжить расчет на последующие периоды, она исчезнет вовсе.

Поэтому кардинально решить вопрос можно только если выручка от продаж превышает суммарную величину затрат на продажную продукцию и применения остатков запасов. Но и при наличии этого условия небезразлично число оборотов дебиторской и кредиторской задолженности за период. Идеальная ситуация, как уже отмечалось, содержится в табл. 2.4.1. Она обеспечивает превышение левой части неравенства (1) над право на любую дату за счет обоих сомножителей.

Исходя из неравенства (1) и не делая специальных расчетов, можно утверждать, что при сочетании более быстрой оборачиваемости кредиторской задолженности по сравнению с дебиторской и более высокой суммы платежа кредиторам, чем платеж дебиторов недостаток средств в обороте будет иметь место в течение всего периода, пока такая ситуация имеет место, причем сумма недостатка будет последовательно увеличиваться. Поэтому такое сочетание условий желательно не допускать.

Во всех других ситуациях целесообразно регулировать величины, содержащиеся в неравенстве (1), чтобы в пределах имеющихся возможностей устранять недостаток средств в обороте или хотя бы снижать его размер и продолжительность наличия, как это сделано в табл. 2.4.3.

Рассмотрим несколько вариантов сочетания сумм платежей и числа оборотов дебиторской и кредиторской задолженности и влияния этих показателей на состояние средств в обороте.

Таблица 2.4.4 Расчет свободных средств в обороте (недостатка средств) на конец года

| Показатели | Варианты | |||

| I | II | III | IV | |

| 1 | 2 | 3 | 4 | 5 |

| 1. Платеж дебиторов (Плд), т. р. | 2000 | 1600 | 2500 | 1800 |

| 2. Платеж кредиторам (Плк) | 1600 | 2000 | 1800 | 2500 |

| 3. Число дней оборота: | ||||

| а) дебиторской задолженности | 54 | 38 | 54 | 38 |

| б) кредиторской задолженности | 42 | 54 | 42 | 54 |

| 4. Количество полных оборотов: | ||||

| а) дебиторской задолженности (360: стр. 3а) (Код) | 6 | 9 | 6 | 9 |

| б) кредиторской задолженности 9360: стр. 3б) (Кок) | 8 | 6 | 8 | 6 |

| 5. Сумма свободных средств (+), недостатка средств (—) | -800 | +2400 | +600 | +1200 |

Количество полных оборотов рассчитано в таблице исходя из числа дней периода (360) и показанного в стр. 3 числа дней одного оборота. Например, по графе 2 стр. 4а: 360 / 54= 6,666, т.е. 6 полных оборотов.

В приведенных четырех вариантах заложены разные условия расчетов с дебиторами и кредиторами. Но в вариантах, где платеж дебиторов превышает платеж кредиторам, дебиторская задолженность оборачивается медленнее кредиторской (варианты I и III) и наоборот, при более низкой сумме платежа дебиторов по сравнению с размером платежа кредиторам число оборотов дебиторской задолженности выше, чем кредиторской (варианты II и IV).

Такие условия предполагают, что один из сомножителей неравенства (1) компенсируется другим, и это теоретически создает возможность формирования свободных средств в обороте. Однако результат расчета по варианту I дал недостаток средств в обороте, а по остальным вариантам сумма свободных средств значительно различается. Схожесть условий I и III вариантов не приводит к близким результатам по состоянию средств в обороте. Рассмотрим причины этого.

Вариант I: 2000 x 6 — 1600 x 6 = -800

Вариант III: 2500 x 6 — 1800 x 8 = +600

В I варианте отношение платежа дебиторов к платежу кредиторам равно 2000 / 1600= 1,25, а числа оборотов кредиторской задолженности к числу оборотов дебиторской задолженности — 8 / 6 = 1,33. Недостатка средств в обороте в этом варианте можно было бы избежать одним из двух способов:

а) обеспечить соотношение платежа дебиторов с платежом кредиторам на уровне не менее 1,33; это значит, что при тех же размерах платежа кредиторам платеж дебиторов должен быть не менее (а для получения свободных средств в обороте — более) 2128 тыс. руб. (1600 x 1,33 = 2128). При тех же размерах платежа дебиторов платеж кредиторам не должен быть более (а для обеспечения свободных средств в обороте должен быть менее) 1504 тыс. руб. (2000 / 1,33 = 1504).

б) при невозможности изменения сумм платежей — заключить договоры с покупателями или поставщиками таким образом, чтобы соотношение числа оборотов кредиторской и дебиторской задолженности не превышало 1,25. Если изменить оборачиваемость дебиторской задолженности при сохранении оборачиваемости кредиторской, то дебиторы должны платить не резе 7 раз в год, т. е. вместо 54 дней — через каждые 51 день (360 / 51 = 7,06). Соответственно при изменении условий расчетов с поставщиками они должны быть построены таким образом, чтобы оборачиваемость кредиторской задолженности не превышала 7 платежей в год, т. е. число дней оборота кредиторской задолженности было не менее 52 дней (360 / 7 = 51.4).

Если практически невозможно осуществить ни один из способов, предложенных в пунктах “а” и “б”, недостаток средств в обороте низбежен.

В варианте III соотношение платежа дебиторов с платежом кредиторам равно 2500 / 1800 = 1,389, а соотношение числа оборотов — 8/6 = 1,333. Поэтому, более быстрая оборачиваемость кредиторской задолженности по состоянию на конец года полностью компенсируется превышением поступивших средств от дебиторов над суммами, уплаченными кредиторам.

По этой же причине свободные средства в обороте в варианте II вдвое превышают соответствующую сумму в варианте IV. При одинаковом соотношении числа оборотов (9 / 6 = 1,5) соотношение платежей в варианте II равно 2000 / 1600 = 1,25, а в варианте IV — 2500 / 1800 = 1,389. В обоих случаях платеж дебиторов меньше платежа кредиторам, но быстрая оборачиваемость дебиторской задолженности обеспечивает свободные средства в обороте, причем сумма последних тем выше, чем больше разница между соотношением оборачиваемости дебиторской и кредиторской задолженности и соотношением платежа кредиторами платежа дебиторов.

До сих пор мы рассматривали случаи, когда число дней одного оборота как дебиторской, так и кредиторской задолженности не кратно числу дней периода, на конечную дату которого оценивается состояние средств в обороте. Произведение числа дней одного оборота на число оборотов не равно в таких случаях числу дней периода. Например, по данным табл. 4, вариант I: 54 x 6= 324 дня; 42 x 8 = 336 дней и т. д. Задолженность остальных дней переходит на следующий период, т. к. следующий срок платежа наступает после окончания года.

Если число дней одного оборота кратно числу дней периода, состояние средств в обороте характеризуется более простой зависимостью. Произведение числа дней одного оборота на число полных оборотов всегда равно числу дней периода. Например, оборачиваемость дебиторской задолженности равна 30 дней, кредиторской — 45 дней. Тогда в течение квартала дебиторская задолженность делает ровно 3 оборота, а кредиторская — 2; в течение полугодия — соответственно 6 и 4 и т. д.

Введем дополнительные условия обозначения:

Во — однодневная выручка от продаж;

Зо — однодневные затраты и изменение остатков запасов;

Чд — число дней оборота дебиторской задолженности;

Чк — число дней оборота кредиторской задолженности;

Н — число дней в периоде, на конец которого рассчитывается состояние средств в обороте.

Тогда Н = Чд x Код = Чк x Кок (2)

Свободные средства в обороте или их недостаток определяются по формуле:

Во x Чд x Код — Зо x Чк x Кок (3)

Подставив в выражение (3) значения из формулы (2), получаем величину свободных средств в обороте или их недостатка (Со):

Со = Н (Во — Зо) (4)

Иными словами, в заданных условиях, т. е. при кратности числа дней одного оборота числу дней периода наличие свободных средств или недостаток средств в обороте определяются исключительно знаком выражения в скобках формулы (4). Единственный способ обеспечения свободных средств в данном случае — превышение величины выручки от продаж за период над суммой затрат на проданную продукцию и изменения остатков запасов. При этом понятно, что в течение периода может возникать временный недостаток средств в обороте, но к концу периода при положительном значении (Во — Зо) свободные средства в обороте обязательно будут иметь место.

Еще один аспект рассматриваемого вопроса — формирование величины переходящих остатков дебиторской и кредиторской задолженности. Размеры этих остатков влияют на величину оборотных активов и краткосрочных обязательств, отражаемых в балансе, а следовательно, и на уровень коэффициента общей ликвидности.

Как правило, чем больше свободных средств в обороте, тем в большей степени переходящие остатки кредиторской задолженности превышают переходящие остатки дебиторской задолженности, и наоборот. Если балансовые остатки кредиторской задолженности выше, чем дебиторской, это создает опасность снижения уровня коэффициента общей ликвидности на ту дату, на которую такое соотношение балансовых остатков имеет место, по сравнению с предшествующей оценочной датой (при прочих равных условиях). Такое соотношение свидетельствует о том, что переходящая дебиторская задолженность при ее поступлении в форме денежных средств недостаточна для погашения переходящей кредиторской задолженности. Из этого не следует прямое снижение коэффициента общей ликвидности, т. к. на уровень последнего воздействуют и другие факторы. Но такое снижение возможно под влиянием меньших размеров дебиторской задолженности по сравнению с кредит.

Пользуясь данными выше условными обозначениями можно рассчитать разницу между переходящими остатками дебиторской и кредиторской задолженности:

Дд — Дк = Плд (Н / Чд — Код) — Плк (Н / Чк — Кок) =

= Н (Плд / Чд — Плк / Чк) — Плд x Код + Плк x Кок = Н (Во — Зо) — Со (5)

где Дд и Дк — переходящие остатки соответственно дебиторской и кредиторской задолженности.

Формула (5) в конечном варианте, после алгебраических преобразований, показывается, что разница между остатками дебиторской и кредиторской задолженности всегда будет положительной при соблюдении двух условий:

а) однодневная выручка от продаж больше однодневных затрат и изменения остатков запасов;

б) на конец периода имеет место недостаток средств в обороте.

При сочетании двух противоположных условий разница всегда будет отрицательной.

Во всех остальных случаях положительный или отрицательный знак разницы зависит от абсолютной величины каждого из слагаемых.

Проверим это по данным I и III вариантов табл. 2.4.4, т. к. в одном из них — недостаток средств в обороте, в другом — наибольшая сумма свободных средств. По данным таблицы рассчитаем Во и Зо. В варианте I Во = 2000 / 54 = 37,037, Зо = 1600 / 42 = 38,095. При подстановке данных I варианта в формулу (5) получаем: Дд — Дк = 360 (37,037 — 38,095) + 800 = 419,1.

Также же результат можно получить следующим образом: 2000 (360 / 54 — 6) — 1600 (360 / 42 —8) = 420,4 (расхождения — за счет недостаточного числа знаков после запятой, принятых в расчет).

В варианте II Во = 1600 / 38 = 42,105, Зо = 2000 / 54 = 37,037.

Дд — Дк = 360 (42,105 — 37,037) — 2400 = —575,5.

Таким образом, при установлении условий расчетов с покупателями и поставщиками предприятию во многих случаях приходится делать выбор между наличием свободных средств в обороте и сохранением необходимого уровня платежеспособности. В зависимости от конкретных условий и показателей деятельности определяется, что важнее в данном периоде для улучшения финансового состояния — свободные средства в обороте или повышение платежеспособности.

3. Рекомендации по совершенствованию и эффективному управлению кредиторской задолженностью ООО ТФК «КАМАЗ» 3.1 Рекомендации по эффективному использованию кредиторской задолженности

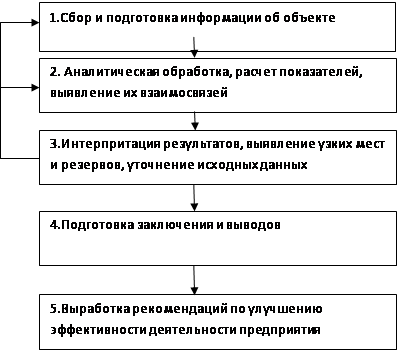

Для того чтобы эффективно управлять долгами компании необходимо, в первую очередь, определить их оптимальную структуру для конкретного предприятия и в конкретной ситуации: составить бюджет кредиторской задолженности, разработать систему показателей (коэффициентов), характеризующих, как количественную, так и качественную оценку состояния и развития отношений с кредиторами компании и принять определенные значения таких показателей за плановые. Вторым шагом в процессе оптимизации кредиторской задолженности должен быть анализ соответствия фактических показателей их рамочному уровню, а также анализ причин возникших отклонений. На третьем этапе, в зависимости от выявленных несоответствий и причин их возникновения, должен быть разработан и осуществлен комплекс практических мероприятий по приведению структуры долгов в соответствие с плановыми (оптимальными) параметрами.

Стратегический подход.Для того чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовой устойчивости (безопасности) компании и увеличению ее прибыльности и конкурентоспособности, менеджменту компании необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитала.

Первый основополагающий вопрос, который в связи с этим встает перед руководством фирмы это: вести бизнес за счет собственных или привлеченных средств? Второй "дилеммой" является количественное соотношение собственного и заемного капитала. Ответы на данные вопросы зависят от множества факторов как внешнего (отраслевые особенности, макроэкономические показатели, состояние конкурентной среды и т.д.), так и внутреннего (корпоративного) порядка (возможности учредителей, кредитоспособность, оборачиваемость активов, уровень рентабельности, дефицит денежных средств, краткосрочные цели и задачи, долгосрочные планы компании и многое другое).

Принято считать, что предприятие, которое пользуется в процессе своей хозяйственной деятельности только собственным капиталом, обладает максимальной устойчивостью. Однако такое допущение в корне не верно. С точки зрения конкурентной борьбы на рынке не имеет значения, какими капиталами оперирует бизнес: своими или заемными. Единственная разница может заключаться в различиях стоимости этих двух категорий капитала. Кредиторы (будь-то банки или поставщики товаров и услуг) готовы кредитовать чей-то бизнес только в обмен на определенный (иногда довольно высокий) доход (процент). При этом даже собственный капитал не является "бесплатным", так как вложения производятся в надежде получить прибыль, выше той, которую платят банки по депозитным счетам. С точки зрения стратегического развития компании отправной точкой должны быть: размер и динамика прибыльности бизнеса, которые напрямую зависят от размера занимаемой на рынке доли, ценовой политики и размера издержек производства (обращения). Вопрос же источников финансирования бизнеса является, по отношению к целям достижения конкурентоспособности предприятия, вторичным.

Таким образом, менеджеры в ходе разработки стратегии кредитования собственного бизнеса должны исходить из решения следующих первоочередных задач - максимизации прибыли компании, минимизации издержек, достижения динамичного развития компании (расширенное воспроизводство), утверждения конкурентоспособности - которые, в конечном итоге и определяют финансовую устойчивость компании. Финансирование данных задач должно быть достигнуто в полном объеме. Для этого, после использования всех собственных источников финансирования (собственный капитал и прибыль - наиболее дешевые ресурсы), должны быть в заданном объеме привлечены заемные средства кредиторов. При этом наиболее весомым ограничивающим фактором в процессе планирования использования заемного капитала необходимо считать его стоимость, которая должна позволять сохранить рентабельность бизнеса на достаточном уровне.

Тактические особенности.Следующим этапом в ходе разработки политики использования кредитных ресурсов является определение наиболее приемлемых тактических подходов. Существует несколько потенциальных возможностей привлечения заемных средств: 1) средства инвесторов (расширение уставного фонда, совместный бизнес); 2) банковский или финансовый кредит (в том числе выпуск облигаций); 3) товарный кредит (отсрочка оплаты поставщикам); 4) использование собственного "экономического превосходства".

Средства инвесторов. Так как, процесс привлечения дополнительных финансовых ресурсов для целей собственного бизнеса рассматривается нами с точки зрения максимизации безопасности данного процесса, то следует остановиться на двух наиболее важных, в данном аспекте, характеристиках этого способа займа. Первая - относительная дешевизна: как правило, инвесторы, обменивающие свои средства на корпоративные права (доли, акции) рассчитывают на дивиденды, которые фиксируются в учредительных документах (или устанавливаются на собрании участников) в виде процентов. При этом, в случае отсутствия прибыли на предприятии, вложенный в дело капитал может быть "бесплатным". Вторая особенность - возможность инвесторов влиять на процессы управления в созданном хозяйственном обществе (право голоса на собрании акционеров или участников). Поэтому следует позаботиться о сохранении контрольного пакета. Иначе ваш, изначально собственный капитал, может превратиться в капитал, переданный в займы новому инвестору. Отсюда следует вывод о явной ограниченности размеров привлекаемых средств корпоративных инвесторов: в общем случае их не должно быть больше ваших первоначальных инвестиций: даже если акции (паи) "распылены" между несколькими держателями, то все равно остается риск (особенно если речь идет об успешном предприятии) сосредоточения корпоративных прав под единым контролем.

Финансовый (денежный) кредит, как правило, предоставляется банками. Это один из наиболее дорогостоящих видов кредитных ресурсов. Ограничивающие факторы: высокий процент, необходимость надежного обеспечения, "создание" солидных балансовых показателей. Не смотря на "дороговизну" и "проблематичность" привлечения, возможности банковского кредита (в отличие от инвестиционного) должны быть использованы компанией на все 100%. Если проект, реализуемый компанией действительно "рассчитан" на конкурентоспособный уровень рентабельности, то прибыль, полученная от использования финансового кредита всегда будет превышать необходимый к уплате процент. Банки хотя и дают предпочтение такому виду обеспечения предоставленных кредитов, как залог, но могут довольствоваться и гарантией третьего лица (если имеются платежеспособные учредители или другие заинтересованные лица). Балансовые показатели также обладают некоторой "гибкостью", как в процессе их формирования, так и в ходе их восприятия принимающей стороной. Наличие презентабельных отчетных показателей, хотя и выступает обязательным условием для банковского служащего, но может, в какой-то степени, игнорироваться в виду наличия реальных гарантий и обеспечения предоставляемого кредита. Одним существенным недостатком финансовых заемных средств, особенно в сравнении с инвестиционными, является наличие строго определенных сроков их возврата.

Товарный кредит. Основной положительной отличительной чертой данной разновидности получения заемных средств является наиболее простой (не заформализированный) способ привлечения. Товарный кредит, как правило, не требует (в отличие от финансового) привлечения залога и не связан со значительными расходами и продолжительностью оформления (в отличие от инвестиций). В отечественных условиях товарный кредит между юридическими лицами чаще всего представляет собой поставку товаров (работ, услуг) по договору купли-продажи с отсрочкой платежа. При этом, на первый взгляд, может показаться, что данный "кредит" предоставляется бесплатно, так как договор не предусматривает необходимости начисления и уплаты процентного (или какого-либо иного) дохода в пользу поставщика. Однако следует заметить, что поставщики (и украинские в том числе) прекрасно понимают (иногда только на эмпирическом уровне) принципы изменения стоимости денег во времени, а также способны достаточно точно оценивать размеры "упущенной выгоды" от торможения оборачиваемости активов, замороженных в дебиторской задолженности предприятия. Поэтому компенсация таких потерь закладывается в цену товаров, которая может колебаться в зависимости от сроков предоставленной отсрочки.

Там, где контроль за недополученной прибылью значительно ослаблен (госпредприятия, крупные акционерные и промышленные компании) потери, связанные с товарным кредитованием зачастую компенсируются за счет "неформальных" платежей руководству или служащим компании.

Украинское законодательство, помимо беспроцентных товарно-кредитных отношений между предприятиями, содержит возможность предоставления/получения товарного кредита и под процент (см. ЗУ "О налогообложении прибыли предприятий"). Следует отметить, что в Украине товарный кредит наибольшее распространение получил в связи с реализацией промышленных товаров населению. Корпоративный же менталитет украинских предпринимателей, в основном, пока не готов "смириться" с необходимостью платить проценты за "висящую" кредиторскую задолженность, поэтому гораздо проще продать товар по "завышенной" цене, чем вести речь о каких-то процентах, которые являются более "справедливой" формой компенсации, так как зависят от сроков оплаты.

Экономическое превосходство. Очень часто строится и на отношениях товарного кредита и на других разновидностях кредитования. Суть использования преимуществ, связанных с собственным экономическим превосходством, заключается в возможности диктовать и навязывать поставщику (кредитору) собственные "правила" игры на рынке и характер договорных отношений (или, как это зачастую происходит - нарушать эти самые договорные отношения без "особых" последствий для собственного "превосходящего" бизнеса).

Экономическое превосходство заемщика пред кредитором может возникать в силу следующих обстоятельств:

- монопольное положение покупателя на рынке (монопсония);

- различия в экономических потенциалах совокупные активы покупателя значительно превосходят активы поставщика;

- маркетинговые преимущества (например, мелкий или начинающий производитель, стремящийся продвинуть свою продукцию (торговую марку) в сеть крупных супермаркетов или элитных магазинов не в "состоянии" диктовать свои условия или требовать выполнения "всех" обязательств, так как может оказаться без "нужного" заказчика);

- покупатель "обнаружил" организационные недостатки в управлении дебиторской задолженностью у кредитора ("пробелы" в учете и контроле, юридическая "несостоятельность" и т.д.).

Как показывает практическая деятельность ни одно предприятие не может обойтись без, хотя бы незначительной, кредиторской задолженности, которая всегда существует в связи с особенностями бюджетных, арендных и прочих периодических платежей: оплаты труда, поставки ТМЦ без предварительной оплаты и т.д. Данный вид кредиторской задолженности нужно рассматривать, как "неизбежный". Она хотя и позволяет временно использовать "чужие" средства в собственном коммерческом обороте, но не имеет принципиального значения, если такие платежи будут осуществлены в установленные сроки.

Таким образом, менеджеры компаний в своем стремлении максимально использовать возможности всех доступных кредитных средств, в том числе и в виде задержек по зарплате, нарушения сроков плановых платежей поставщикам и т. д., должны оценивать "возможности" каждого отдельного вида платежей индивидуально, так как последствия таких "отсрочек" могут иметь различные последствия, не только в зависимости от вида платежа, но и в зависимости от конкретного "невольного" кредитора.

Структурные показатели.Как мы уже сказали выше, для того чтобы оптимизировать кредиторскую задолженность необходимо определить ее "плановые" характеристики. Наиболее часто используемый коэффициент, связанный с оценкой кредиторской задолженности предприятия - это коэффициент ликвидности, который рассчитывается как отношение величины оборотного капитала к краткосрочным долговым обязательствам.

Менеджеры и финансисты также часто используют, так называемый коэффициент "кислотного теста", который представляет собой отношение разницы между текущими активами и стоимостью товарно-материальных активов к текущим обязательствам. И первый и второй показатели должны характеризовать способность предприятия покрывать свои обязательства перед кредиторами. Эти коэффициенты обладают двумя существенными недостатками:

- они оперируют такими понятиями как "краткосрочные" или "текущие" обязательства, срок которых может колебаться от одного дня до одного года. Поэтому не учитывается более детально соотношение сроков платежей в составе как кредиторской, так и дебиторской задолженностей;

- расчет производится, как правило, на дату баланса, или какой либо иной фиксированный момент, что не может в полной мере говорить о действительном состоянии ликвидности компании. Это связано с влиянием множества различных (в том числе и случайных) обстоятельств в какой-то определенный момент (например, на дату баланса предприятие получило "грант" или "дотацию", что не ведет к увеличению кредиторской задолженности, а на следующий день возвратило их).

Устранить подобные "недочеты" в системе анализа состояния предприятия позволяют:В первом случае - например, проведение расчетов с использованием более дискретных значений (распределение задолженностей по месячным периодам или (если необходимо) недельным периодам).

Во втором случае - определять среднемесячное или среднегодовое значение коэффициента ликвидности и других аналогичных показателей.

Одним из наиболее оптимальных рамочных показателей здорового состояния компании можно назвать ситуацию, когда кредиторская задолженность не превышает дебиторскую. При этом, как мы уже отмечали, данное "непревышение" должно быть достигнуто в отношении как можно более дискретного ряда значений (сроков): годовая кредиторская задолженность должна быть не больше годовой дебиторской, месячная и 5-ти дневная кредиторская не более месячной и 5-ти дневной дебиторской соответственно и т.д.

При достижении данного "временного баланса" дебиторской и кредиторской задолженности, необходимо также достичь и "баланса их стоимости": то есть в данной ситуации процентные и прочие расходы, связанные с обслуживанием кредиторской задолженности (как минимум) не должны превышать доходы, вызванные выгодами, которые связаны с самим фактом отсрочки собственной дебиторской задолженности (при этом "нормальный" размер наценки в расчет не принимается).

Для того, чтобы определить степень зависимости компании от кредиторской задолженности необходимо рассчитать несколько следующих показателей.

Коэффициент зависимости предприятия от кредиторской задолженности. Рассчитывается как отношение суммы заемных средств к общей сумме активов предприятия. Этот коэффициент дает представление о том, на сколько активы предприятия сформированы за счет кредиторов.

Коэффициент самофинансирования предприятия. Рассчитывается, как отношение собственного капитала (части уставного фонда) к привлеченному. Данный показатель позволяет отслеживать не только процент собственного капитала, но и возможности управления всей компанией.

Баланс задолженностей. Определяется как отношение суммы кредиторской задолженности к сумме дебиторской задолженности. Данный баланс следует составлять с учетом сроков двух этих видов задолженностей. При этом желательный уровень соотношения во многом зависит от той стратегии, которая принята на предприятии (агрессивная, консервативная или умеренная).

Описанные выше экономические показатели дают, в основном, количественную оценку кредиторской задолженности. Для более полного анализа состоя кредиторской задолженности, следует дать и качественную характеристику данных пассивов.

Коэффициент времени. Определяется как отношение средневзвешенного показателя срока погашения кредиторской задолженности к средневзвешенному показателю срока оплаты по дебиторской задолженности. При этом средний срок погашения кредиторской задолженности необходимо удерживать на уровне не ниже, чем те усредненные сроки, которые должны соблюдать дебиторы предприятия.

Коэффициент рентабельности кредиторской задолженности. Определяется как отношение суммы прибыли к сумме кредиторской задолженности, которые отражены в балансе. Данный показатель характеризует эффективность привлеченных средств и его особенно целесообразно анализировать по периодам. При этом должна быть определена зависимость динамики изменений этого коэффициента от тех основных факторов, которые повлияли на его рост или снижение (изменения сроков возврата, структуры кредиторов, средних размеров и стоимости кредиторской задолженности и т.д.).

Похожие работы

... ", можно поставить высокую оценку системы внутреннего контроля. Таблица 2.2 Оценка системы внутреннего контроля и бухгалтерского учета дебиторской и кредиторской задолженности в ООО "Кора" № п/п Содержание вопроса Вариант ответа Да Нет Нет ответа 1 Аудит расчетов с поставщиками и подрядчиками -наличие и правильность оформления договоров (контрактов) на поставку материалов; ...

... , и каждый источник имеет свою цену [11]. 1.3 Источники информации для анализа кредиторской и дебиторской задолженности Бухгалтерский анализ дебиторской и кредиторской задолженности, являясь важнейшей составной частью деятельности бухгалтерии и всей системы финансового менеджмента организации, позволяет ее руководству: · найти рациональное соотношение между величиной кредиторской ...

... системы оплаты, обязательное векселезирование денежных обязательств, использование для расчетов банковские пластиковые карточки и т. д. 1.3 Цель и задачи учёта расчётных операций и анализа дебиторской и кредиторской задолженностей организации В организации денежного оборота и расчетов важную функцию выполняет бухгалтерский аппарат, призванный своевременно и правильно отражать их в учете и ...

... кредиторская задолженность, предприятие зачастую вынуждено прибегать к разнообразным не денежным формам расчетов (бартер и пр.), подвергаться разного рода штрафным санкциям. [47.29] К непосредственным задачам анализа дебиторской и кредиторской задолженности относятся следующие: • точный, полный и своевременный учет движения денежных средств и операций по их движению; • контроль за соблюдением ...

0 комментариев