Навигация

Совершенствование управления активами коммерческого банка

3.2 Совершенствование управления активами коммерческого банка

Главная задача управления банковскими рисками состоит в том, чтобы правильно оценивать возможность риска при проведении той или иной операции и свести его до минимального уровня. Данная работа постоянно требует совершенствования, в связи с этим в целях совершенствования и эффективной реализации стратегии банка в области кредитования и управления кредитными рисками в АО «Темiрбанк» предлагаем, по примеру АО «Народный банк Казахстана», разработать Положение «О внутренней кредитной политики АО «Темiрбанк» для дальнейшего совершенствования кредитного процесса путем достижения максимизации доходности и минимизации рисков», в котором указать ограничения по портфелю кредитов (таблица 5).

Валютные риски обычно управляются в банках различными методами.

Так, например, очень в мировой и отечественной банковской практике распространены следующие виды лимитов:

- лимиты на иностранные государства (устанавливается максимально возможные суммы для операций в течении дня с клиентами и контрпартнерами в сумме из каждой конкретной страны);

Первым шагом к минимизации валютных рисков внутри структуры

АО «Темiрбанк» может явиться установление лимитов на валютные операции.

Таблица 5 - Предлагаемые ограничения по кредитному портфелю АО «Темiрбанк»

Риск на одного заемщика:

- для лиц, связанных с банком особыми отношениями не более 15 %

- для прочих заемщиков не более 25 %

Общая сумм рисков по заемщикам, связанным с банком особыми отношениями не более 100 %

Одному финансовому институту не более 25 %

Предприятиям и корпорациям одной отрасли не более 125 %

Связанным отраслям промышленности к общей сумме портфеля кредитов.

По срокам кредитования:

- долгосрочные кредиты (сроком более 3-х лет) не более 10 %

- среднесрочные кредиты (сроком от 1 года до 3-х лет ) не более 50 %

- краткосрочные кредиты (сроком до 1 года ) не менее 40 %

По качеству кредитного портфеля:

- уровень просроченных кредитов не более 10 %

- уровень проблемных кредитов не более 18 %

- отношение суммы сформированных провизии к общему ссудному портфелю не более 8 %

По кредитным рискам:

- кредитные вложения в одну область не более 40 %

- кредитные вложения в одну отрасль не более 25 %

- группе предприятий ( связанных заемщиков ) не более 20 %

- лимиты на операции с контрпартнерами и клиентами (устанавливается максимально возможная сумма для операций на каждого контрпартнера, клиента или виды клиентов);

- лимит инструментария (установление ограничений по используемым инструментам и валютам с определением списка возможных к торговле валют и инструментов торговли);

- установление лимитов на каждый день и каждого дилера (обычно устанавливается размер максимально возможной открытой позиции по торгуемым иностранным валютам, возможный для переноса на следующий рабочий день для каждого конкретного дилера и каждого конкретного инструмента);

- лимит убытков (устанавливается максимально возможный размер убытков, после достижения которого все открытые позиции должны быть закрыты с убытками). В некоторых банках такой лимит устанавливается на каждый рабочий день или отдельный период (обычно один месяц), в некоторых банках он подразделяется на отдельные виды инструментов, а в некоторых банках может также устанавливаться на отдельных дилеров.

Кроме лимитов в мировой практике применяются следующие методы снижения валютных рисков: взаимный зачет покупки-продажи валюты по активу и пассиву, так называемый метод «мэтчинг», где с помощью вычета поступления валюты из величины ее оттока банк имеет возможность оказывать влияние на их размер и соответственно на свои риски; использование метода «неттинга», который заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения. Для этой цели банки создают подразделения, которые координируют поступления заявок на покупку-продажу иностранной валюты; приобретение дополнительной информации путем приобретения информационных продуктов специализированных фирм в режиме реального времени отображающих движение валютных курсов и последнюю информацию; тщательное изучение и анализ валютных рынков на ежедневной основе.

Ну и конечно, для ограничения валютных рисков применяется хеджирование. Хеджирование - это процесс уменьшения риска возможных потерь. Фирма может принять решение хеджировать все риски, не хеджировать ничего или хеджировать что-то выборочно. Она также может спекулировать, будь то осознано или нет.

Отсутствие хеджирования может иметь две причины: во-первых, фирма может не знать о рисках или возможностях уменьшения этих рисков,

во-вторых, она может считать, что обменные курсы или процентные ставки будут оставаться неизменными или изменяться в ее пользу. В результате фирма будет спекулировать: если ее ожидания окажутся правильными, она выиграет, если нет - она понесет убытки.

Хеджирование всех рисков - единственный способ их полностью избежать. Однако финансовые директора компаний отдают предпочтения выборочному хеджированию. Если они считают, что курсы валют или процентные ставки изменятся неблагополучно для них, то хеджируют риск, а если движение будет в их пользу - оставляют риск непокрытым. Это и есть, в сущности, спекуляция. Интересно заметить, что прогнозисты-профессионалы обычно ошибаются в своих оценках, однако сотрудники финансовых отделов компаний, являющиеся «любителями», продолжают верить в свой дар предвидения, который позволит им сделать точный прогноз. Одним из недостатков общего хеджирования (т. е. уменьшения всех рисков) является довольно существенные суммарные затраты на комиссионные и премии опционов. Выборочное хеджирование можно рассматривать как один из способов снижения общих затрат.

Другой способ - страховать риски только после того, как курсы или ставки изменились до определенного уровня. Можно считать, что в какой-то степени компания может выдержать неблагоприятные изменения, но когда они достигнут допустимого предела, позицию следует полностью хеджировать для предотвращения дальнейших убытков. Такой подход позволяет избежать затрат на страхование рисков в ситуациях, когда обменные курсы или процентные ставки остаются стабильными или изменяются в благоприятном направлении.

Риски, связанные со сделками, предполагающие обмен валют, могут управляться с помощью политики цен, включающей определение, как уровня назначаемых цен, так и валют, в которых выражается цена. Также существенное влияние на риск могут оказывать сроки получения и выплаты денег. Кроме вышеописанных действий по снижению операционного валютного риска также активно используется следующий прием: счет- фактура покупателю товара выписывается фирмой в валюте, в которой производилась оплата при импорте.

Также АО «Темiрбанк» необходимо и в дальнейшем уделять

присталь¬ное внимание управлению процентным риском, так как игнорирование им может негативно воздействовать на доходы и стоимость активов, пассивов и капитала. В качестве дополнительных методов управления процентным риском предлагаем АО «Темiрбанк» использовать стратегии представленные в таблице 6.

Неоспоримое достояние бизнеса АО «Темiрбанк» это взаимовыгодное сотрудничество и деловые отношения с партнерами. В этой связи, в целях особый интерес представляет выработка банком маркетинговой стратегии Управление Корпоративного и инвестиционного Бизнеса (далее УКИБ) и стратегия Управление Малым и средним бизнесом (далее УМСБ) на

2006-2007 годы.

Рассмотрим основные цели банка в выработки и обеспечения маркетинговых стратегии УКИБ:

1. Достигнуть системы единой точки контакта для всех клиентов корпоративного и инвестиционного бизнеса Банка.

2. Быть среди лидеров по качеству обслуживания (соглашения по качеству обслуживания (СКО), консультации, специалисты по секторам экономики)

3. Обеспечить корпоративных клиентов интегрированными продуктами и услугами, и индивидуальным решением к их индивидуальным требованиям.

4. Стать признанным банком за счет привлекательного брэнда для корпоративного бизнеса, так, чтобы клиенты могли рекомендовать нас другим.

5. Быть лидером по новшеству продуктов и услуг на рынке корпоративного бизнеса.

6. Достичь 6 % доли депозитного рынка и 8 % доли рынка по кредитованию к 2007 году.

7. Увеличить количество клиентов более чем в двое, с 80 в 2004 до 200 к 2007 году.

Таблица 6 - Способы управления уровнем процентного риска

Ситуации Рекомендации

1. Ожидается рост достаточно низких процентных ставок Увеличить сроки заемных средств;

Сократить кредиты с фиксированной процентной ставкой;

Сократить сроки инвестиций;

Продать часть инвестиций (в виде ценных бумаг);

Получить долгосрочные займы;

Закрыть некоторые рисковые кредитные линии.

2, Процентные ставки растут, ожидается достижение их до максимума в ближайшее будущее Начать сокращение заемных средств;

Начать удлинение сроков инвестиций;

Начать подготовку к увеличению доли кредитов с фиксированной ставкой;

Подготовиться к увеличению доли инвестиций в ценные бумаги;

Рассмотреть возможность досрочного погашения задолженности с фиксированной ставкой;

Похожие работы

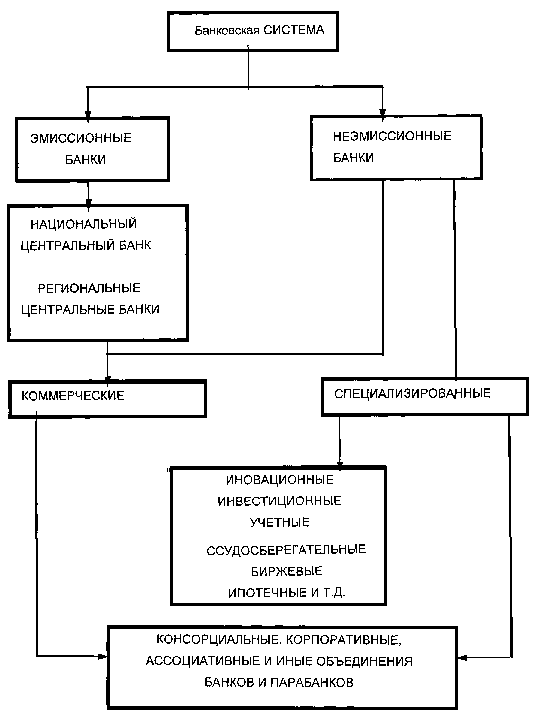

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, первоначально введенных в действие инструкцией ЦБ РФ №1 "О порядке регулирования деятельности кредитных организаций". Они имеют следующие ...

... в обеспечении расчетов в народном хозяйстве и в нашей стране. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. 6. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ Операции, связанные с формированием ресурсов банков, относятся к пассивным. Ресурсы коммерческих банков формируются за счет собственных, ...

... - финансовой сферы, возможностей проникновения на рынок других банков, а также получения потребителями услуг извне. III. Пути снижения рисков основных операций коммерческих банков.В банковской практике при оценке риска в основном принимают во внимание вероятность некредитоспособности клиентов, резкого ухудшения их финансового состояния, возможных изъятий определенной части средств, помещенной во ...

0 комментариев