Навигация

Анализ рентабельности АО «Темiрбанк»

2.2 Анализ рентабельности АО «Темiрбанк»

Рентабельность (доходность) коммерческого банка – один из основных стоимостных показателей эффективной банковской деятельности. Рентабельность банка можно рассчитать с помощью некоторых показателей, которые будут представлены ниже.

Показатель чистая маржа прибыли банка (NPM) – позволяет оценить общую прибыльность банка, а также прибыль банка, приходящуюся на 1 тенге дохода (доля прибыли в доходах). Рассчитать данный показатель можно по формуле 1

Чистая маржа = Прибыль после уплаты налогов х 100% (1) прибыли банка (NPM) Операционные доходы

Подставив в формулу (1) необходимые значения получаем

NPM(2005 год.) = (3071810/7862477)*100 %= 39,07 %

NPM(2006 год) = (4898/(22 368+10 400))*100 %= 52,39 %

Проанализировав результаты динамики коэффициента делаем вывод, что прибыльность банка снизилась. В 2004 году данный показатель составлял 18,72 %, т.е. мы видим резкий скачок значения коэффициента в 2005 году, произошедшим из-за небольшого различия между прибыльностью после уплаты налогов и операционными доходами, по сравнению с теми же показателями в 2006 году. Значение коэффициента в 2006 году уменьшилось в 1,3 раза, т.к. операционные доходы превысили чистую прибыль в 2,6 раза. Данный показатель отражает эффективность управления расходами, а увеличение результатов по годам является подтверждением того, что банковская система управления является эффективной также за счет «правильной» политики установления цен на банковские услуги.

Основным показателем доходности банка является показатель, отражающий отдачу собственного капитала, формула 2

К1 = ____Прибыль______

Акционерный капитал · 100 % (2)

(уставный фонд)

Подставили в формулу (2), получаем

К1 (2005 год) = (2581781/10362696)*100 %= 24,91 %

К1 (2006 год) = (3071810/ 15433800)*100 %= 19,90 %

Данный показатель характеризует прибыль, приходящуюся на 1 тенге акционерного капитала. В динамике прослеживается отрицательная тенденция. В 2005 году количество денежных средств, приходящихся на 1 тенге акционерного капитала, составляло 25 тенге, что меньше значения того же показателя 2006 года (20 тенге) в 1,25 раза. В 2004 году это значение составляло 13,76 %. Причиной тому, как видно из расчетов является значительное увеличение акционерного капитала (например, если сравнить 2005 и 2006 года увидим, что акционерный капитал увеличился в 1,49 раза).

Показатель доходности банка К1 зависит от прибыльности активов и коэффициента достаточности капитала, что выражается формулой 3

Прибыль= Прибыль х Активы

Капитал Активы Капитал; т.е. К1 = К2 х К3 (3)

Это означает, что доходность банковской деятельности находится в прямой зависимости от работоспособности активов (Прибыль/Активы) и в обратной зависимости от коэффициента достаточности капитала (Капитал/Активы). В связи с этим обстоятельством становится ясно почему банку выгодно функционировать на грани риска, т.е. с меньшим обеспечением активов собственным капиталом.

В современных условиях возможность роста К1 за счет уменьшения показателя достаточности капитала ограничены, поскольку рост активов должен подкрепляться расширением ресурсной базы. Но в условиях конкуренции многие банки не имеют возможности довести до оптимального уровня отношение капитала к активам. При этом, высокий удельный вес собственных ресурсов для банка и, следовательно, увеличивает прибыльность. Поэтому, такие банки могут иметь большую прибыль при низкой доходной марже.

Резервом увеличения доходности остается повышение степени прибыльности активов. Данный показатель характеризует рентабельность активных операций и оценивает величину прибыли на 1 тенге активов.

Основные направления работы банка по улучшению рентабельности активных операций можно определить разложив этот показатель на 2 сомножителя, как показано в формуле 4

Прибыль = Прибыль х Активы

Активы Активы Доходы; т.е. К2 = К4 х К5 (4)

Прибыльность активов находится в прямой зависимости от доходности активов. С помощью анализа динамики каждого из них можно выявить, какой из них оказывает большее влияние на прибыльность активов. Коэффициент К4 характеризует деятельность банка с точки зрения эффективности размещения активов, т.е. возможности создавать доход:

К4 = Доходы = Процентные доходы + Непроцентные доходы

Активы Активы Активы (5)

Подставив в формулу (5) получаем

К4 (2005г.) = (1051518+3876402)/75945363= 0,065

К4 (2006г.) = (4353176+3509301)/198362162= 0,39

Из расчетов видно, что показатели 2005 и 2006 годов отличаются - в 2006 году значение показателя меньше в 1,7 раза по сравнению с 2005 годом, однако в 2004 году значение данного коэффициента составляло 0,063 пункта (т.е. чуть меньше показателя 2005 года. Столь большое изменение произошло из-за увеличения активов банка, т.к. величина активов в 2006 году возросла в 2,61 раза, по сравнению с 2005 годом. Однако, даже при таком, казалось бы незначительном снижении значения данного коэффициента менеджерам стоит обратить внимание на данный показатель.

Коэффициент К5 отражает способность банка контролировать свой расход. Рассчитать его можно по формуле 6

К5 = Прибыль = Доходы – Расходы – Налоги = Доходы - Налог -

Доходы Доходы Доходы Доход

- Непроцентные расходы – Процентные расходы

Доходы Доходы (6)

Подставим в формулу (7), получим

К5 (2005 год) = (1- (2511454+11885)/2518781)= 0,99

К5 (2006 год) = (1-(4587715+293011)/3071810)= 1,39

Наибольшее воздействие на снижение доли прибыли в валовом доходе оказывают процентные и непроцентные расходы. Реальный процент сокращения расходов следует искать в уменьшении уровня уплачиваемых процентов за кредитные ресурсы. В нашем случае прослеживается тенденция к увеличению на протяжении трех анализированных лет. Следовательно, изменяется значение коэффициента в сторону увеличения: в 2005 – 2006 годах – увеличение на 0,4 единицы, что является положительной тенденцией.

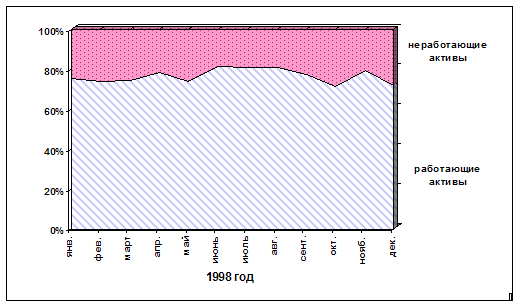

Рентабельность активов не совсем адекватно характеризует деятельность банка, т.к. не все активы приносят доход. При исключении таких активов получим более реальный результат прибыльности активных операций по формуле 7

К6 = ________Прибыль________

Активы, приносящие доход (7)

Подставив в формулу (7) получим

К6 (2005год) = 2518781/69410317=0,036

К6 (2006 год) = 3071810/163409309=0,019

Т.о. мы определили величину прибыли, приходящуюся на 1 тенге доходных активных операций. В 2005 году такая величина составила 3,6 тенге , в 2006 году меньше – 1,9 тенге.

Также одним из широко применяемых показателей относительной важности не приносящих доход активов является показатель доходной базы. Рассчитать данный показатель можно по формуле 8

Доходная

база = Доходные активы = Кредиты + Лизинг + Инвестиции в ц.б.=

активов Активы Совокупные активы

= Совокупные активы – Активы, не приносящие доход

Совокупные активы (8)

Подставив в формулу 8 получим

Доходная

база (2005 год) = 69410317+/75945363 =0 ,94

активов

Доходная

база (2006 год) = 163409309/198362162 = 0,82

активов

Из расчетов видно, что с каждым годом увеличивается доля активов, приносящих доход, при этом растут и активы в общем. В сравнении с 2005 годом (0,94) показатель 2006 года уменьшился в 1,14 раза и составил 0, 82 (или 82 %).

Мультипликатор капитала отражает политику банка в области финансирования выбранных источников формирования банковских ресурсов (долговые обязательства и акционерный капитал) и рассчитывается по формуле 9

Мультипликатор = _____Активы________

капитала (EM) Акционерный капитал (9)

Подставим в формулу (9) получим

ЕМ (2005 год) = 75945363/10362696 = 7,329

ЕМ (2006 год) = 198362162/15433800 = 12,852

Акционерный капитал должен покрывать убытки по активам банка, поскольку чем выше уровень мультипликатора, тем выше степень риска банкротства банка. Однако чем больше мультипликатор, тем выше потенциал банка для более высоких выплат своим акционерам, т.е. данный показатель отражает связь риска и доходности банка.

Как видно из расчетов, значения показателей по годам очень отличаются. К примеру, в 2006 году значение показателя самое высокое, т.е. самые высокие уровни риска и доходности. Однако же в 2005 году показатель был меньше данного в 1,75 раза, составил 7,329 пунктов, а в 2006 году – 12,852. Это означает, что с каждым годом риск потерь банка снижается, но также снижаются и выплаты акционерам.

Очевидно, что структурный анализ показателей прибыльности банка, т.е. анализ отдельных компонентов данных показателей, позволяет сделать вывод о причинах трудностей в области банковских доходов, с которыми сталкивается банк, и выявить те сферы, которые требуют особого внимания со стороны менеджеров, с тем чтобы найти возможные пути решения возникших проблем с доходами. Проводимый анализ свидетельствует о том, что достижение высокого уровня прибыльности банка зависит от нескольких ключевых факторов:

- взвешенный анализ финансового рычага (или соотношение банковских активов, финансируемых за счет долговых обязательств, и акционерного капитала).

- взвешенное использование операционного рычага по фиксированным активам (или доля фиксированных за трат, которую банк использует для увеличения его операционной прибыли в целях роста общих финансовых итогов банка).

- тщательный контроль за операционными расходами, с тем чтобы большая часть доходов становилась чистой прибылью.

- тщательное управление портфелем активов для соблюдения нормативов ликвидности при ориентации на получение максимальной прибыли от любого из имеющихся активов.

- тщательный контроль за степенью рискованности банковских операций, с тем чтобы убытки не свели к нулю прибыль банка и его акционерный капитал.

Похожие работы

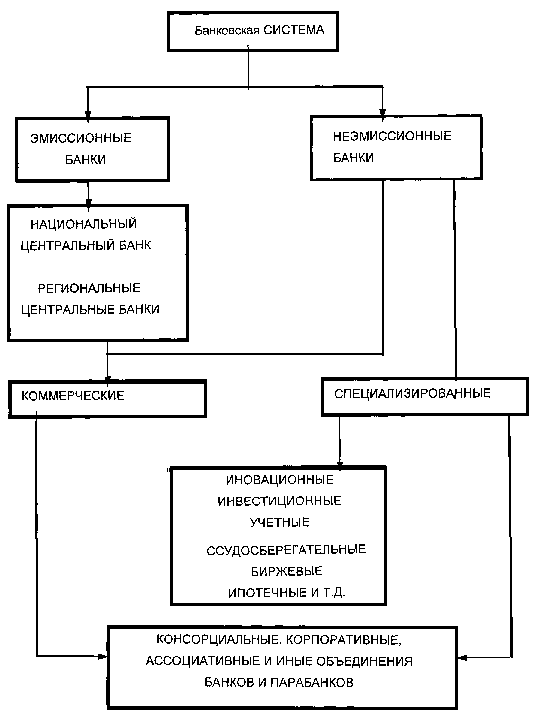

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, первоначально введенных в действие инструкцией ЦБ РФ №1 "О порядке регулирования деятельности кредитных организаций". Они имеют следующие ...

... в обеспечении расчетов в народном хозяйстве и в нашей стране. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. 6. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ Операции, связанные с формированием ресурсов банков, относятся к пассивным. Ресурсы коммерческих банков формируются за счет собственных, ...

... - финансовой сферы, возможностей проникновения на рынок других банков, а также получения потребителями услуг извне. III. Пути снижения рисков основных операций коммерческих банков.В банковской практике при оценке риска в основном принимают во внимание вероятность некредитоспособности клиентов, резкого ухудшения их финансового состояния, возможных изъятий определенной части средств, помещенной во ...

0 комментариев