Навигация

Характеристика активных операций коммерческого банка и их особенности

1.2 Характеристика активных операций коммерческого банка и их особенности

Активные операции – это операции, посредством которых банки размещют имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К активным операциям банка относятся:

- краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности организаций;

- предоставление потребительских ссуд населению;

- приобретение ценных бумаг;

- лизинг;

- факторинг;

- инновационное финансирование и кредитование;

- долевое участие средствами банка в хозяйственной деятельности организаций, учредительская деятельность банка;

- предоставление ссуд другим банкам.

Приобретение ценных бумаг фактически является инвестиционной деятельностью коммерческого банка. Инвестиции коммерческих банков отличаются от кредитных операций по ряду положений. Кредитные ссуды предполагают использование средств в течение определенного сравнительно небольшого периода времени при условии их возврата в установленный срок с оплатой ссудного процента. Инвестиции же предусматривают вложение средств банка на долгосрочный период времени до того, как эти средства вернутся к своему владельцу. При банковском кредитовании инициатором ссуд выступает заемщик. При инвестировании же инициатива принадлежит коммерческому банку, который стремится приобрести активы на рынке ценных бумаг. Банковское кредитование напрямую связано с отношениями «банк – заемщик». Инвестирование же – это обезличенная деятельность банка.

Ключевые факторы, которые определяют цель проведения инвестиционной деятельности коммерческих банков – это потребность в получении дохода и потребность в обеспечении ликвидности поределенной группы своих активов.

По типу ценные бумаги делятся на: отражающие отношения долга (займа) – долговые обязательства или облигации; отражающие отношения собственности – акции.

Долговые обязательства подразделяются на государственные ценные бумаги (рыночные и нерыночные) и облигации предприятий (корпоративные). Рыночные свободно продаются и покупаются на открытом рынке, нерыночные – эмитируются государством для привлечения средств мелких индивидуальных инвесторов (например, сберегательные сертификаты).

Наряду с основными ценными бумагами на фондовом рынке обращаются вспомогательные: векселя, чеки и сертификаты.

Операции коммерческого банка, связанные с размещением ресрсов в ценные бумаги, формируют его портфель ценных бумаг, который в зависимости от целей приобретения и котируемости на организованном рынке ценных бумаг делится на торговый портфель, инвестиционный портфель, и портфель торгового участия.

В торговый портфель включаются котируемые ценные бумаги, приобретаемые с целью получения дохода от их реализации (перепродажи), а также ценных бумаг, которые не предназначены для удержания в портфеле свыше 180 дней и могут быть реализованы. Инвестиционный портфель составляют ценные бумаги, покупаемые с целью получения инвестиционного дохода, а также в расчете на возможность роста их стоимости в длительной или неопределенной перспективе. Портфель контрольного участия включает в себя ценные бумаги, приобретенные в количестве, которое обеспечивает получение контроля над управлением организацией – эмитентом или существенное влияние на нее. Такими ценными бумагами признаются акции, дающие право на участие в управлении делами акционерного общества, именуемые в дальнейшем – голосующие акции.

Если коммерческий банк покупает ценную бумагу и ставит ее на учет на счета баланса, то он приобретает права собственности на эту ценную бумагу. Списание ценной бумаги с учета на счетах баланса происходит в результате ее выбытия в связи с утратой прав на ценные бумаги (в том числе при реализации), погашением ценой бумаги либо невозможностью взыскания прав, закрепленных ценной бумагой. Если ценная бумага перестает удовлетворять требованиям того портфеля, в котором она числится, то она должна быть перемещена в другой портфель или на счет учета вложений в просроченные долговые обязательства.

Фактические затраты на покупку цееных бумаг, включая затраты, связанные с их приобретением и выбытием (реализацией), а по процентным (купонным) долговым обязательствам – также процентный (купонный) доход, уплаченный при их приобретении, составляют вложения банка в ценные бумаги.

Если в балансе кредитной организации ценные бумаги учитываются по рыночной цене, то вложения в ценные бумаги периодически переоцениваются по рыночной цене. При применении этого метода резервы под обесценение ценных бумаг и на возможные потери не создаются. Переоценка ценных бумаг производится в целях определения балансовой стоимости ценных бумаг, которые находятся в портфеле банка, по состоянию на конец рабочего дня путем умножения их количества на их рыночную цену.

На организованном рынке ценных бумаг организатор торговли может установить различный порядок исполнения обязательств по поставке ценных бумаг и денежным расчетам по сделкам, заключенным в течение торгового дня (сессии) – так называемый принцип исполнения сделок. Ниже перечислены варианты реализации данного принципа:

- принцип брутто – обязательства по поставке ценных бумаг и денежным расчетам исполняются по каждой сделке;

- принцип нетто – исполняется нетто-позиция на получение/поставку ценных бумаг и сальдо расчетов, определяемые по итогам проведенных торгов.

Нетто-позиция – это разница между требованиями и обязательствами на поставку ценных бумаг одного выпуска, рассчитанная по итогам проведения торгов:

- нетто-позиция на поставку – повышение обязательств над требованиями на поставку ценных бумаг одного выпуска, рассчитанная по итогам проведения торгов;

- нетто-позиция на получение – превышение требований над обязательствами на получение ценных бумаг одного выпуска; рассчитана по итогам проведенных торгов;

- сальдо расчетов – разница между требованиями и обязательствами по уплате/получению кредитной организацией денежных средств по итогам проведенных торгов.

Фактически, активные операции банка с ценными бумагами сводятся к их купле-продаже. Однако практика финансового рынка предлагает различные сочетания операций по покупке и родаже бумаг в рамках специальных дооворных отношений, которые для одной стороны могут служить источником дохода, а для другой – инструментом страхования (хеджирования) финансовых рисков, а для Национального банка Республики Казахстан – инструментом расширения или ограничения предложения денег на рынке. Одним из видов таких операций являются операции РЕПО, под которыми понимаются сделки по продаже (покупке) эмисионных ценных бумаг (первая часть РЕПО) с обязательной последующей обратной покупкой (продажей) ценных бумаг того же выпуска в том же количестве (вторая часть РЕПО) через определенный договором срок по цене, установленной этим договором при заключении первой части такой сделки.

Коммерческие банки проводят операции РЕПО с государственными ценными бумагами, с гарантированными государством первоклассными коммерческими векселями, акциями и облигациями крупных промышленных компаний и банков, обращающимися на бирже; депозитными сертификатами.

Коммерческие банки стали андеррайтерами крупнейших выпусков корпоративных облигаций и до сих пор лидируют по объему и количеству выпусков, для которых они стали организаторами. Отчасти это объясняется тем, что только коммерческие банки имеют ресурсы, достаточные для выкупа всего или части выпуска, чтобы впоследствии размещать его среди розничных покупателей. Кроме того, сами банки являются активными эмитентами своих облигаций, причем не только на внутреннем рынке банки стремятся получить доступ к более дешевым ресурсам на международном рынке капитала.

Однако на внутреннем рынке выпуск собственных облигаций многими банками расценивается как пилотный проект. В условиях преобладания краткосрочных корпоративных облигаций на рынке по-прежнему актуакльно развитие собственных вексельных программ.

Возможно, с отменой либо снижением ставки налога на операции с ценными бумагами, который было бы правильнее называть налогом на эмиссию ценных бумаг, стоимость привлечения заемного капитала на внутреннем рынке снизится, и мы станем свидетелями увеличения количества и объемов выпуска облигаций банков при одновременном увеличении сроков заимствования.

По мере дальнейшего снижения доходности на рынке государственных ценных бумаг банки неизбежно будут в большей степени переориентироваться на рынок корпоративных ценных бумаг, снижение риска на котором во многом будет зависеть от развития рынка производных интрументов.

Факторинг – это покупка банком или специализированной факторинговой компанией денежных требований поставщика к покупателю и их инкассация за определенное вознаграждение. Суть факторинга состоит в том, что факторинговая компания (или фактор-фирма) покупает у своих клиентов их платежные требования к покупателям на условиях немедленной оплаты 80 – 90 % стоимости отфактурованных поставок и уплаты остальной части за вычетом комиссионных и процентов за кредит в строго определенные сроки независимо от поступления выручки от покупателей. При этом, поступающий затем платеж от покупателя зачисляется на счет фактор-компании.

Операция считается факторингом в том случае, если удовлетворяет хотя бы двум требованиям из четырех:

- наличие кредитования в форме предварительной оплаты долговых требований;

- ведение бухгалтерского учета поставщика, прежде всего учета реализации;

- инкассирование его задолженности;

- страхование поставщика от кредитного риска.

Благодаря факторингу поставщик получает следующие преимущества: заблаговременно реализуются долговые требования; освобождается от риска неплатежа; упрощается структура баланса; экономит на бухгалтерских, административных и других расходах.

Все это способствует ускорению оборота капитала, снижению издержек обращения, расширению производства и увеличению прибылей.

Факторинговое обслуживание наиболее эффективно для вновь выходящих на рынок, а также малых и средних предприятий, не всегда располагающих необходимой информацией о платежеспособности своих покупателей и к тому же имеющих ограниченный доступ к кредитам. Следует отметить, что не всякое малое или среднее предприятие может воспользоваться услугами факторинговой компании, очень осторожно настроены по отношению к клиентам повышенного риска:

- предприятиям с большим количеством дебиторов, а также занимающимся производством нестандартной и узкоспециализированной продукции;

- строительным и другим фирмам, работающим с субподрядчиками;

- предприятиям с послепродажным обслуживанием реализуемой продукции и практикующим компенсационные (бартерные) сделки.

Факторинговые операции не производятся также по договорным обязательствам физических лиц, филиалов или отделений предприятий. Банк заинтересован в проведении факторинговых операций, так как он получает вознаграждение в виде комиссионных платежей за управление счетами клиента, включая кредитный риск и факторинговый сбор.

Комиссионный сбор обычно составляет 0,5 – 3 % от общей суммы купленных счетов. Его размер зависит от торгового оборота клиента, степени риска и объема необходимой конторской работы. Степень риска зависит от платежеспособности должников клиента, а объем конторской работы – от количества счетов-фактур. Кроме того, клиент уплачивает банку ссудный процент с ежедневного остатка предварительного платежа по счетам.

Факторинговые операции подразделяются на:

- внутренние, если поставщик, покупатель и фактор-фирма находятся в одной стране, и международные, если какая-то из трех сторон находится в другом государстве;

- открытые, есл должник уведомлен об участии в сделке факторинговой компании, и закрытые (конфиденциальные);

- с правом регресса, т.е. обратного требования к поставщику вернуть уплаченную сумму, или без права регресса;

- с условием о кредитовании поставщика в форме предварительной оплаты или оплаты требований к определенной дате.

Заключая факторинговое соглашение, фактор-фирма берет на себя возможный риск неплатежей со стороны покупателя. Поэтому до заключения такого соглашения она должна провести предварительную работу по изучению платежеспособности клиентов обслуживаемого ею поставщика. Для этого поставщик сообщает компании-фактору (факторинговому отделу банка) список своих покупателей и предполагаемый объем поставок товаров. Фактор-фирма проверяет платежеспособность каждого из покупателей и сообщает поставщику возможные кредитные лимиты по каждому покупателю. В рамках этих кредитных лимитов поставщик может отгружать прдукцию без всякого риска. При открытом факторинге он, отгружая продукцию и выставляя платежные трбования, должен известить покупателя о том, что что прибегает к посредничеству факторинговой фирмы и все платежи должны зачисляться на ее счет.

В мировой практике существует несколько типов факторинговых соглашений в зависимости от требований поставщика к фактор-компании. Рассмотрим их ниже.

Соглашение о полном обслуживании (открытом факторинге без права регресса). Обычно заключается при регулярных и проверенных практикой контактах между поставщиком и факторинговой компанией. Полное обслуживание включает: полную защиту от появления сомнительных долгов и гарантированную оплату платежных документов; управление кредитом;и учет реализации; кредитование в форме предварительной оплаты или к определенной дате. Как правило, полное обслуживание осуществляется при условии, что поставщик переуступает факторинговой компании долги всех своих клиентов, без отбора надежных – себе, ненадежных – факторинговой компании.

При соглашении о полном обслуживании с правом регресса факторинговая компания не страхует кредитный риск. Его продолжает нести поставщик. Компания имеет право вернуть поставщику долговые требования, не оплаченные клиентами в течение определенного срока. Кроме кредитных и учетно-контрольных операций, фактор-компании оказывают юридические, информационные, складские и консультационные услги. Они располагают богатой информацией о мировых рынках.

Кредитный риск поставщика особенно возрастает припоставках товаров на экспорт. Это связано с гораздо большими трудностями оценки платежеспособности иностранных клиентов, более длительными сроками докменто- и товарооборота, а значит, и предоставления коммерческого кредита; политической и экономической нестабильности страны-импортера. Ко всему этому добавляется валютный риск, связанный с изменением курса национальной валюты по отношению к иностранным.

Работая с экспортером, факторинговая компания, как правило, заключает договор с такой же компанией страны импортера и передает ей часть своей работы и в свою очередь выполняет часть работ по поручению этой иностранной фирмы.

Такой встречный факторинг получил название взаимного, или двухфакторного. Преимущества взаимного факторинга заключаются в том, что для каждой из компаний, обслуживающих имортеров, долговые требования являются внутренними, а не внешними, а это упрощает всю работу по определению кредитоспособности импортера, страхованию риска, инкассированию долговых требований и т.п.

Несмтря на то, что доля международного факторинга пока невелика, постепенно он набирает все большие обороты в связи с углублением интернационализации хозяйственной жизни.

Заключая договор о факторинговом обслживании фактор-фирма или бан берут на себя серьезные обязательства и значительный риск, связанный с оплатой платежных требований покупателями.

Для заключения договора о факторинговом обслуживании поставщик должен представить банку подробную информацию о платежных требованиях. В факторинговом договоре оговариваются права и обязанности каждой из сторон, условия совершения факторинговых операций, включая реквизиты платежных требований, наличие или отсутствие права регресса к поставщику, порядок оплаты платежных требований банком, размер и порядок определения комиссионного вознаграждения, ответственность сторон за невыполнение условий договора, условия расторжения договора.

Договор о факторинговом обслуживании заключается между поставщиком и факторинговой компанией обычно на срок от одного года до четырех лет. Его действие может быть прекращено по желанию любой из сторон с уведомлением контрагента за определенный в соглашении промежуток времени; по взаимному согласию сторон; ввиду фактической или ожидаемой неплатежеспособности поставщика.

В мировой практике термин «лизинг» используется для обозначения различного рода сделок, основанных на аренде товаров длительного пользования. В зависимости от срока, на который заключается договор аренды, различают три вида аренды: краткосрочная (рейтинг) – на срок от одного дня до одного года; среднесрочная (хайринг) – на срок от одного года до трех лет; долгосрочная (лизинг) – на срок от трех до двадцати лет и более.

Под лизингом обычно понимают договор аренды или долгосрочную аренду машин и оборудования, купленных арендодотелем для арендатора с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора. Кроме того, лизинг можно рассматривать как специфическую форму финансирования вложений в основные фонды при посредничестве специализированной (лизинговой) компании, которая приобретает для третьего лица имущество и отдает ему это имущество в аренду на долгосрочный период. Таким образом, лизинговая компания фактически кредитует арендатора. Поэтому лизинг иногда называют «кредит-аренда».

В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге право собственности на предмет аренды сохраняется за арендодателем, а лизингополучатель приобретает лишь право на его временное использование. По истечении срока лизингового договора лизингополучатель может приобрести объект сделки по согласованной цене, продлить лизинговый договор или вернуть оборудование владельцу по истечении срока договора.

С экономической точки зрения лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При кредите в основные фонды заемщик вносит в установленные сроки платежи в погашение долга, при этом банк для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды. При лизинге арендатор становится владельцем взятого в аренду имущества только по истечении срока договора и выплаты им полной стоимости арендованного имущества. Однако такое сходство характерно только для финансового лизинга – оперативного – наблюдается большее сходство с классической арендой оборудования.

По своей юридической форме лизинговая сделка является своеобразным видом долгосрочной аренды инвестиционных ценностей. Четкое определение этой операции имеет важное практическое значение, так как при несоблюдении установленных законом правил ее офрмления она не может быть признана лизинговой сделкой, что чревато дл участников операции рядом неблагоприятных финансовых последствий.

Основу лизинговой сделки составляют ее объект и субъекты (стороны лизингового договора); срок лизингового договора (период лизинга); лизинговые платежи; услуги, предоставляемые по лизингу.

Объектом лизинговой сделки может быть любой вид материальных ценностей, если он не уничтожается в производственном цикле. По природе арендуемого объекта различают лизинг движимого и недвижимого имущества.

Субъектами такой сделки являются стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно подразделить на прямых участников и косвенных.

К прямым субъектам относятся:

- лизинговые фирмы или компании (лизингодатели или арендодатели);

- производственные (промышленные и сельскохозяйственные), торговые и транспортные предприятия и население (лизингополучатели или арендаторы);

- поставщики объектов сделки – производственные (промышленные) и торговые компании.

Косвенными участниками являются:

- коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок;

- страховые компании;

- брокерские и другие посреднические фирмы.

При проектировании лизинговых операций наиболее сложно определить суммы лизинговых (арендных) платежей, причитающихся лизингодателю. При кретко – и среднесрочной арендах сумма выплат в значительной мере определяется конъюнктурой рынка арендуемых товаров. При долгосрочной аренде (лизинге) в основу расчета лизинговых платежей закладываются методически обоснованные расчеты, что связано со значительной стоимостью объекта сделки и продожителным сроком лизингового контракта. Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей его контрактов и юридических норм, регулирующих такие операции. В зависимости от различных признаков их операции можно сгруппировать следующим образом:

- по составу участников: при котором собственник имущества самостоятельно сдает объект в лизинг (двусторонняя сделка); косвенный, когда передача имущества происходит через посредника (трехсторонняя или много сторонняя сделка). Частным случаем первого считают возвратный лизинг, сущность которого заключается в том, что лизинговая фирма приобретает у владельца оборудование и сдает его ему же в аренду;

- по типу имущества:лизинг движимого, недвижимого, а также имущества, бывшего в эксплуатации;

- по степени окупаемости: лизинг с полной окупаемостью, при котором в течение срока договора происходит полная выплата стоимости имущества, и неполной, когда в течение срока действия одного договора окупается только часть стоимости арендуемого имущества;

- по условиям амортизации: лизинг с полной амортизацией и соответственно с полной выплатой стоимости объекта лизинга с неполной, т.е. с частичной выплатой стоимости;

- по степени окупаемости и условиям амортизации выделяют: финансовый лизинг, т.е. в период действия договора о лизинге арендатор выплачивает арендодателю всю стоимость арендуемого имущества (полную амортизацию). Он требует больших капитальных вложений и осуществляется в сотрудничестве с банками; оперативный, т.е. передача имущества осуществляется на срок, меньший, чем период его амортизации. Договор заключается на срок от 2 до 5 лет. Объектом такого лизинга обычно является оборудование с высокими темпами морального старения;

- по объему обслуживания: чистый лизинг, если все обслуживание передаваемого объекта аренды берет на себя лизингополучатель; с полным набором услуг – полное обслуживание объекта сделки возлагается на лизингодателя; с частичным набором услуг – на лизингодателя возлагаются лишь отдельные функции по обслуживанию предмета лизинга;

- в зависимости от сектора рынка, где происходят операции: внутренний – все участники сделки представляют одну страну; международный лизинг – хотя бы одна из сторон или все стороны принадлежат разным станам, а также если одна из сторон является совместным предприятием. Последний подразделяют на экспортный и импортный. При экспортном лизинге зарубежной страной является лизингополучатель, а при импортном – лизингодатель.

- По отношению к налоговым и амортизационным льготам: фиктивный – сделка носит спекулятивный характер и заключается с целью извлечения наибольшей прибыли за счет получения необоснованных и налоговых сделок; действительный лизинг – арендодатель имеет право на такие налоговые льготы, как инвестиционная скидка и ускоренная амортизация, а арендатор может вычитать арендные платежи из доходов, заявляемых для уплаты налогов;

- По характеру лизинговых платежей: с денежным платежом – все платежи производятся в денежной форме; с компенсационным – платежи осуществляются поставкой товаров, произведенных на данном оборудовании, или в форме оказания встречной услуги; а также со смешанным платежом.

Существующие формы лизинга можно объединить в два основных вида: оперативный лизинг – это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Финансовый – это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую ее часть, дополнительные издержки и прибыль лизингодателя.

Понятие инновация применимо ко всем нововведениям во всех сферах функционирования банка, обладающим определенным положительным экономическим и стратегическим эффектом, примером которого можно считать прирост клиентской базы банка, увеличение доли рынка, сокращение издержек тна проведение какого-либо вида операций и т.п.

По отношению к финансовой сфере и банковскому бизнесу можно выделить внутренние и внешние инновауии. Внутренние инновации касаются собственно технологических, реорганизационных аспектов и реализуются субъектом рынка – в целях преобразования уже сложившихся взаимоотношений, составляющих админстративно-управленческую цепочку.

Среди них различают:

- технологические, связанные с разработкой как новых технологий, так и новых продуктов или усовершенствованием уже существующих, отработкой новых функций самой компании и реализуемых ею продуктов;

- административные, связанные со структурной перестройкой и усовершенствованием системы планирования;

- концептуальные, обусловливающие изменение стратегической направленности операций банка и переориентацию на иной сегмент бизнеса.

Внешние инновации – это методы реализации собственных продуктов и изобретение новых маркетинговых технологий, а также целевое инвестирование в инновационную деятельность других предприятий.

К ним относятся:

- коммуникационные, основанные на разработке новой маркетинговой или рекламной стратегии в целях привлечения определенной клиентской базы;

- инвестиционно-кредитные, которые представляют собой целевое инвестирование в инновационные технологии промышленных предприятий и торганизаций малого бизнеса.

Данное инвестирование является очень рискованным для банков, поэтому прежде чем произвести инвестирование риск-менеджеры/андеррайтеры тщательно изучают проект, оценивают уровень предполагаемого риска и выносят решение по пректу.

Межбанковский кредит (далее - МБК) – специфическая область деятельности профессиональных банкиров, и, как правило, она не касается предпринимателей и менеджеров предприятий – клиентов банка.

Межбанковский кредит, в отличие от клиентского более обеспечен, потому что банки весьма тщательно следят за финансово устойчивостью друг друга. У межбанковского кредита по сравнению с клиентским есть и другая важная особенность: здесь наблюдается гораздо меньшая зависимость от инвестиционных циклов, временных лагов, а значит, можно гораздо чаще отдавать деньги на короткий срок (так называемые «короткие» деньги) для казахстанских условий на срок до одного месяца, а в мировой практике – до трех месяцев.

МБК является мощным источником кредитных ресурсов, способных поддерживать стабильность кредитного потенциала банков. Также МБК позволяет поддерживать на должном уровне текущую ликвидность банка, обеспечивает стабильную рентабельность вложения средств, является оперативным по способу предоставления средств.

К недостаткам МБК можно отнести его краткосрочный характер и то, что он представляет собой дорогостоящий по отношению к другим источникам кредитный потенциал банка.

Для развития межбанковского кредитования необходима информационная база, характеризующая финансовое состояние банков – их платежеспособность и ликвидность.

На межбанковском денежном рынке распространены самые разнообразные условия кредитных сделок с практически любыми комбинациями сроков поставки и возвращения депозитов. Так, самым краткосрочным займом являются так наываемые «однодневные короткие деньги», или депозит «овернайт» (поставка кредитных ресурсов сегодня с возвращением завтра). «Однодневные деньги» пользовались на денежном рынке повышенным спросом, поэтому процентная ставка (вознаграждение) по этим займам порой в несколько раз превышает уровень ставок по кредитным ресурсам на более длительные сроки.

Привлекательность таких кредитов объясняется тем, что они достаточно продолжительный период времени оставались в целом относительно дешевыми кредитными ресурсами. «Короткие деньги» устраивали как покупателей, так и продавцов.

МБК занимает своеобразное место в системе кредитных отношений. Его потоки затрагивают интересы многих отраслей хозяйства и регионов Республики Казахстан, а также взаимодействуют с рынками ценных бумаг и иностранной валюты.

Несмотря на актуальность проблем межбанковского кредита, рынок которого нуждается в возрождении, остаются недостаточно изученными вопросы сущности, свойств, законов движения и тенденций развития форм этого крдита и кредитных рынков, а также вопросы взаимодействия подсистем в единой системе МБК.

Сущность межбанковского кредита определяется, кроме субъектов кредита, его первоэлементами, характером и направлениями их движения, а также платностью. Первоэлементы МБК – это банковские ресурсы и залоговая стоимость; характер движения МБК – это платный обмен ресурсами и залоговой стоимостью между банком-кредитором и банком-заемщиком; направления МБК – это два этапа движения: при выдаче ссуд и при их погашении. Отсюда следует, что сущность МБК содержит две стадии платного обмена: при выдаче ссуд – прямой обмен ресурсов банка-кредитора на обеспечение и (или) обязательство банка-заемщика, а при погашении кредита – обратный обмен ресурсов банка-заемщика на обеспечение и (или) обязательство, данное банку-кредитору в момент получения кредита. В общем виде сущность МБК состоит в обмене формами стоимости (кредитной и залоговой) между банком-кредитором и банком-заемщиком. Полученный МБК оказывает влияние на экономику. Это влияние отражается в его свойствах.

Цели межбанковского кредита: межбанковский кредит осуществляется, как правило, в целях поддержания текущей ликвидности банка или обеспечения рентабельного вложения средств.

Межбанковский кредит сводится к торговле свободными финансовыми ресурсами. Финансовыми ресурсами торгуют устойчивые в финансовом отношении коммерческие банки, у которых всегда есть их излишек. Кроме выгоды от размещения средств, банки-кредиторы получают возможность устанавливать деловые партнерские отношения и по другим направлениям банковской деятельности. Сроки МБК коротки, что позволяет банку-кредитору оперативно направлять на вложения временно высвободившиеся из оборота средства и таким оразом полностью использовать имеющиеся ресурсы.

При нехватке свободных коммерческих средств на межбанковском рынке коммерческий банк может обратиться за краткосрочным кредитом в Национальный банк, который в банковской системе выполняет функцию «кредитора в последней инстанции» и может оказать помощь коммерческому банку в преодолении временного кризиса ликвидности.

На межбанковском рынке ресурсы обычно выступают в следующих основных видах:

- остатки средств на корреспондентских счетах, забронированные на оговоренный срок под согласованную ставку вознаграждения (оформляется кредитным договором);

- платежный кредит в форме овердрафта по корреспондентскому счету (офрмляется договором по установлению корреспондентских отношений или специальным договором об овердрафте);

- учет и перезалог ценных бумаг в Национальный Банк Республики Казахстан;

- централизованные кредитные ресурсы, предназначенные для развития приоритетных направлений в экономике и размещаемые через уполномоченные банки;

- централизованныекредитные ресурсы, распределяемые на аукционной основе.

Сделки РЕПО (оформляемые договорами по привлечению краткосрочных МБК на срок от одного часа до одного месяца) являются весьма удобным инструментом краткосрочного привлечения средств с денежного рынка. Наличие обеспечения в виде ценных бумаг существенно снижает риск. Это очень гибкий инструмент, так как можно назначить любые сроки, удобные для обеих сторон, начиная с одних суток. Деньги по сделке РЕПО поступают сразу на резервной позиции. Поскольку покупатель получает право распоряжения ценными бумагами, он может тут же заключить обратную сделку РЕПО с обеспечением теми же бумагами или продать их на срок на фондовой бирже, получив бумаги к моменту истечения срока первого РЕПО.

Обычно банки обращаются к межбанковским кредитам в двух возможных ситуациях.

1. Наиболее часто им нужны краткосрочные ссуды для приведения в порядок своих резервов. Это может возникнуть, например, в тех случаях, когда внезапное изъятие клиентами крупных сумм депозитов из банка привело к снижению его обязательных резервов ниже нормативов, установленных требованиями Национального Банка Республики Казахстан.

2. Порой ссуды, необходимые коммерческим банкам для удовлетворения сезонных потребностей в денежных средствах, или, если например, они оказались в сложном финансовом положении и нуждаются в средствах для приведения в порядок своего баланса.

Помимо этого, у каждого банка бывают периоды, когда у него имеются избыточные средства, и периоды, в которые он испытывает дефицит ресурсов. Поскольку разные средства имеют разный характер использования, то один и тот же банк в одни и те же моменты времени может испытывать потребности как в покупке одних средств, так и в продаже других средств.

Кроме того, инвестиционные торговые циклы, т.е. сроки обращения средств, у многих банков, обслуживающих представителей различных секторов экономики и промышленности также могут не совпадать. Не совпадает у банков и структура привлеченных и размещаемых средств.

В настоящее время отечественный рынок межбанковских кредитов представляет собой один из ключевых сегментов финансового рынка, выполняющих ряд важных функций. Рынок межбанковских кредитов является одним из поставщиков средств для управления ликвидностью, а также для активных операций банков на других секторах финансовогго рынка. Операции внутри рынка межбанковских кредитов дают банкам дополнительный источник дохода за счет дифференциации ставок по кредитам разной категории срочности. Из всего этого следует, что из всех существующих финансовых инструментов межбанковские кредиты наиболее оперативно реагируют на изменения конъюнктуры финансового рынка. Но так как банковский сектор Республики Казахстан достаточно молодой и из-за недверия банков друг к другу, на казахстанком рынке межбанковские кредиты широко и в полном объеме не используются.

К учредительной деятельности относится долевое участие средствами банка или путем приобретения акций и других ценных бумаг в учреждении и деятельности казахстанских и иностранных организаций, осуществлении на долевых началах совместной деятельности по реализации целевых программ и научно-технических проектов, созданию, тиражированию и применению отдельных видов продукции (с разделением на долевых началах стоимостного эффекта).

Государство может поощрять совместную деятельность банков посредством использования экономических регуляторов: льгот в налогообложении, сокращения обязательных резервов, предоставления кредитов на льготных условиях и т.д. Подобное экономическое принуждение может привести коммерческие банки к необходимости выступать совместно, и таким образом может быть достигнут максимальный результат.

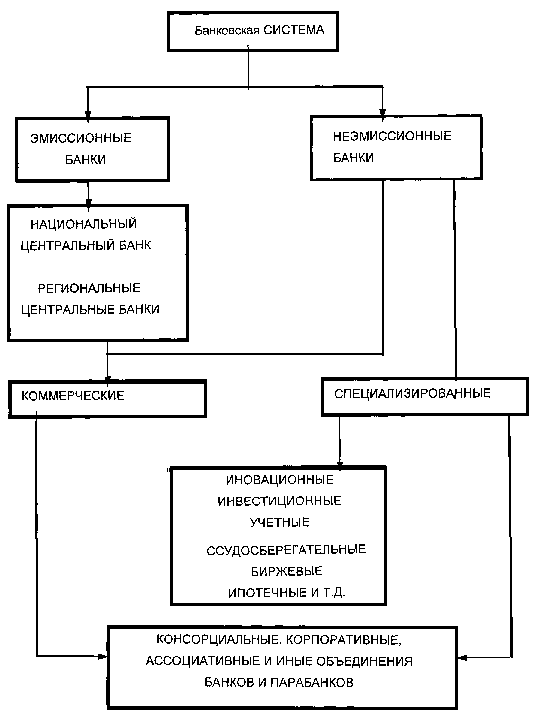

К указанной деятельности можно отнести: организацию или вхождение в финансово – кредитные и небанковские ассоциации, консорциумы, объединения и другие виды крупных структур и организационного характера на территории Республики Казахстан и за границей; учреждение или участие в учреждении целевых денежных фондов (при осуществлении на основании договора поручения аккумуляции средств этих фондов и управления ими).

Расширение масштабов указанной деятельности коммерческих банков определяется их стремлением гарантировать свою устойчивость на базе вхождения в крупные организационные структуры, диверсифицировать свои активы на основе долевого участия в создании предприятий с участием иностранного капитала, совершении сделок по производству пользующейся спросом продукции, в том числе продукции научно-технического характера.

В качестве примера можно привести осуществление банком финансовой поддержки и экономических экспериментов, организацию и апробирование с участием научных организаций и других банков теоретических и прикладных разработок в области совершенствования хозяйственного и денежно-кредитного механизма, включая новые виды банковских технологий, услуг и операций. Для решения этих задач могут учреждаться целевые денежные фонды. Источниками финансирования могут быть отчисления от прибыли учредителей – банков и научных организаций, выручка от реализации научно-технической продукции, принадлежащей фондам, добровольные взносы и другие средства.

Кредит – это ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности и, как правило, с уплатой процента.

Кредит появился не в сфере производства продуктов для их внутреннего потребления, а в сфере обмена, где владельцы товаров противостоят друг другу как собственники, юридически самостоятельные лица, готовые вступить в экономические отношения по поводу кредита. Движение стоимости – ядро его движения. Формы кредита можно различать в зависимости от целевых потребностей заемщика. В связи с этим выделяются две формы кредита: производительная и потребительская.

Производительная форма кредита связана с особенностью использования полученных от кредитора средств. При этой форме кредита ссуды используются на цели производства и обращения, на производительные цели.

Можно предположить, что потребительская форма кредита возникла в начале развития кредитных отношений, когда у одних субъектов ощущался избыток предметов потребления, у других возникала потребность во временном их использовании. В дальнейшем эта форма стала распространенной, применяется и в современном хозяйстве, позволяя субъектам ускорить удовлетворение потребностей населения прежде всего в товарах длительного пользования.

Потребительская форма кредита в отличие от его производительной формы используется населением на цели потребления, такой кредит не направляется на создание новой стоимости, а должен удовлетворить потребительские нужды заемщика. Потребительский кредит могут получать не только отдельные граждане для удовлетворения своих личных потребностей, но и предприятия, не создающие, а использующие созданную стоимость.

Современный кредит имеет преимущественно производительный характер. Как отмечалось ранее, решающий удельный вес, среди разнообразных форм кредита имеет банковский кредит. Это означает, что заемщик не только должен возвратить ссуду, но и уплатить за ее использование ссудный процент. В современном хозяйстве кредит ссужается не просто в форме денег, а в форме денег как капитала. Движение денег как капитала, как возрастающей стоимости обусловливает производительное использование ссуды, требует от заемщика такого размещения заемных средств, которое предполагает их рациональное использование, создание новой стоимости, прибыли, частично уступаемой кредитору в виде платы за временное заимствование ссуженной стоимости.

Это не исключает случаи покрытия кредитом убытков от деятельности предприятий. В этом случае форма кредита вступает в противоречие с его содержанием, в конечном счете нарушаются законы кредита, нарушается ход кредитного процесса, кредит из инструмента экономического роста превращается в фактор обострения диспропорций в развитии экономики.

Чистых форм кредита, изолированных одна от другой, не существует. Хотя банковский кредит и предоставляется, например, в денежной форме, на практике его погашение производится в форме товаров. Часто подобная ситуация бывает вызвана исключительными обстоятельствами. В качестве примера можно привести Россию: в период экономического кризиса 90-х годов двадцатого века и сильной инфляции банки взыскивали кредит посредством получения от заемщика соответствующих сумм товарами. Известны случаи, когда предприятия-заемщики расплачивались с банками за полученные ранее кредиты сахаром, который работники банка продавали по сходной цене клиентам и знакомым.

Это относится и к другим формам кредита. Банковский кредит, будучи по своему характеру производительным кредитом, на практике приобретает потребительские черты. В свою очередь, гражданский кредит – это далеко не всегда потребительский кредит. Граждане могут брать ссуду на строительство или ремонт дома, покупку хозяйственного инвентаря, используемого при сельскохозяйственных работах. Кредит гражданам на их потребительские цели в определенной степени может быть направлен на поддержание их жизнедеятельности, восстановление физических сил и здоровья, поэтому косвенно также приобретает своеобразные производственные черты.

Однако у ряда экономистов вызывает сомнение функционирование потребительского кредита. Еще более 150 лет назад профессор А. Цешковский делал категоричные выводы в отношении использования кредита, поскольку, по его мнению «. . .кредит наносит ущерб будущему, является непродуктивным использованием накопленных фондов, настоящих капиталов, долги, которые он создает, поглащают капитал, перекладываются в конечном счете на будуще ресурсы…».Действительно, есть вероятность нерационального использования ссуды, возможность проедания общественного продукта. Однако это лишь вероятность, которая связана с субъективным выбором заемщика, проявившего интерес к заемным ресурсам. Такая вероятность свойственна любой форме кредита; потребительский кредит – это только вид кредита, определенным образом организованного, его функционирование – лишь момент в общей системе функционирования кредита.

Вместе с тем, потребление не так безнадежно с позиции пользы для общества, как это зачастую бывает. Потребление, являясь конечной стадией воспроизводства, выступает условием производства. Производство совершается не ради самого производства, а во взаимодействии с другими стадиями: распределением, обменом и потреблением. Общество потребляет с тем, чтобы иметь возможность снова производить. Важно не забывать и о том, что потребление в известном смысле создает спрос, формируя стимулы для расширения производства и обращения товаров. Производительная сила потребительского кредита заключена в формировании у потребителя спроса на товар.

Кредит обладает производительной силой не только потому, что с его помощью создаются условия для вовлечения имеющихся ресурсов в кругооборот и ему присуща двигательная сила, но и потому, что в процессе кредитных отношений создается особый продукт – эмитируются дополнительные платежные средства, содействующие процессу увеличения производства и обращения, создаются стимулы для их развития.

Спектр оказываемых услуг постоянно расширяется, поскольку появляются новые, ранее не предоставлявшиеся услуги. Для современного коммерческого банка очень важно организовать комплексное обслуживание клиентов с учетом возможности выполнения новых нетрадиционных услуг с целью за счет этого получить высокие результаты.

Похожие работы

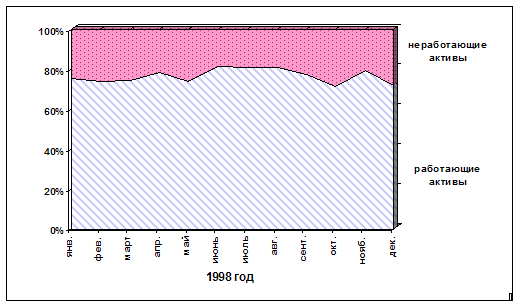

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... надзор за его деятельностью, состоянием ликвидности, финансовым положением с использованием как экономических, так и административных методов управления. Регулирование деятельности коммерческих банков осуществляется посредством соответствующих нормативов, первоначально введенных в действие инструкцией ЦБ РФ №1 "О порядке регулирования деятельности кредитных организаций". Они имеют следующие ...

... в обеспечении расчетов в народном хозяйстве и в нашей стране. В связи с формированием фондового рынка получает развитие и такая функция коммерческих банков, как посредничество в операциях с ценными бумагами. 6. ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ Операции, связанные с формированием ресурсов банков, относятся к пассивным. Ресурсы коммерческих банков формируются за счет собственных, ...

... - финансовой сферы, возможностей проникновения на рынок других банков, а также получения потребителями услуг извне. III. Пути снижения рисков основных операций коммерческих банков.В банковской практике при оценке риска в основном принимают во внимание вероятность некредитоспособности клиентов, резкого ухудшения их финансового состояния, возможных изъятий определенной части средств, помещенной во ...

0 комментариев