Навигация

Система безналичных расчетов в РФ, формы безналичных расчетов

51. Система безналичных расчетов в РФ, формы безналичных расчетов

Экон. базой безналичных расчетов явл. материальное производство. Вследствие этого преобладающая часть платежного оборота (примерно три четверти) приходится на расчеты по товарным операциям, т. е. на платежи за товары отгруженные, выполненные работы, оказанные услуги. Остальная часть платежного оборота (примерно одна четверть) — это расчеты по нетоварным операциям, т. е. расчеты предприятий и организаций с бюджетом, органами государственного и социального страхования, кредитными учреждениями, органами управления, судом, арбитражем и т. д.

Безналичные расчеты за товары и услуги, а также в связи с финансовыми обязательствами осуществляются в различных формах, каждая из которых имеет специфические особенности в характере и движении расчетных документов Форма расчетов представляет собой совокупность взаимосвязанных элементов, к числу которых относятся способ платежа и соответствующий ему документооборот.

В соответствии с действующим законодательством в современных условиях допускается использование следующих форм безналичных расчетов: платежные поручения; платежные требования-поручения; чеки; аккредитивы.

Расчеты платежными поручениями. Платежное поручение представляет собой письменное распоряжение владельца счета банку о перечислении определенной денежной суммы с его счета (расчетного, текущего, бюджетного, ссудного) на счет другого предприятия — получателя средств в том же или другом одногородном или иногороднем учреждении банка.

Расчеты плановыми платежами — прогрессивная форма перечисления платежей, так как в своей основе имеет встречное движение денег и товаров. Это ведет к ускорению расчетов, снижению взаимной дебиторско-кредиторской задолженности, упрощает технику расчетов, дает возможность предприятиям и организациям заранее планировать свой платежный оборот.

Расчеты платежными требованиями-поручениями. Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании приложенных к нему отгрузочных и товарных документов стоимость поставленных по договору продукции, выполненных работ, оказанных услуг.

Платежное требование-поручение выписывается поставщиком на основании фактической отгрузки продукции или оказания услуг на стандартизированном бланке в 3 экземплярах и вместе с отгрузочными документами направляется в банк покупателя для оплаты. Возможен прием требований-поручений и на инкассо (в банке поставщика).

Инкассо — это банковская операция, посредством которой банк по поручению своего клиента получает причитающиеся ему денежные средства от других предприятий и организаций на основе расчетныx, товарных и денежных документов. При инкассовой услуге банк поставщика сам пересылает платежные требования-поручения в банк плательщика через органы связи спецпочтой. При взаимной договоренности между поставщиком и покупателем и их банками в целях ускорения расчетов почтовая пересылка документов из банка поставщика в банк плательщика заменяется передачей их содержания по телетайпу или телефаксу. Инкассовые услуги банка поставщика предоставляются клиенту за комиссионное вознаграждение.

Отечественная банковская практика знает разные формы акцепта: положительный и отрицательный, предварительный и последующий, полный и частичный.

Положительный акцепт — форма акцепта, при которой плательщик обязан по каждому расчетному документу, содержащему требование поставщика на оплату, заявить в письменной форме либо свое согласие на оплату, либо отказ от акцепта.

Отрицательный акцепт — форма акцепта, при которой плательщик письменно уведомляет банк только об отказе от акцента. Не заявленные в обусловленный срок отказы расцениваются банком как согласие плательщика на оплату (молчаливый акцепт).

Предварительный акцепт означает, что плательщик свое согласие на оплату требования поставщика дает до списания денег с его счета. При этом расчетный документ считается акцептованным, если плательщик не заявил банку отказ в течение трех рабочих дней.

Чековая форма расчетов Чек — письменное распоряжение плательщика своему банку уплатить с его счета держателю чека определенную денежную сумму. Различают денежные чеки и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке, н-р на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.

Расчетные чеки — это чеки, применяемые для безналичных расчетов. Расчетный чек — это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, по в отличие от платежного поручения чек передается плательщиком предприятию-получателю платежа в момент совершения хозяйственной операции, который и предъявляет чек в свой банк для оплаты.

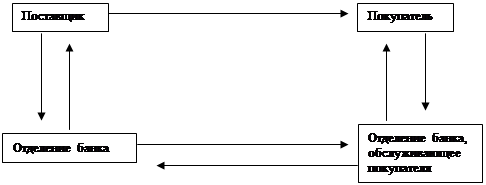

Расчеты аккредитивами Аккредитив - это поручение банка покупателя банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов.

Аккредитивная форма расчетов используется только в иногороднем обороте. Аккредитив может быть предназначен для расчетов только с одним поставщиком. Срок действия аккредитива банковскими правилами не регламентируется, а устанавливается в договоре между поставщиком и покупателем. При данной форме расчетов платеж совершается по месту нахождения поставщика. В отличие от других форм безналичных расчетов аккредитивная форма гарантирует платеж поставщику либо за счет собственных средств покупателя, либо за счет средств его банка.

Аккредитивы могут открываться двух видов: покрытые (депонированные) и непокрытые (гарантированные). Покрытым считается аккредитив, при котором плательщик предварительно депонирует средства для расчетов с поставщиком

Непокрытый — это аккредитив, по которому платежи поставщику гарантирует банк. В этом случае плательщик обращается в свой банк с ходатайством выставить для него гарантированный аккредитив. Указанное ходатайство банк-эмитент удовлетворяет, как правило, в отношении платежеспособных, первоклассных клиентов и при условии установления между ним и банком, исполняющим аккредитив, корреспондентских отношений. При открытии гарантированного аккредитива банк-эмитент предоставляет исполняющему банку право списывать платежи по аккредитиву в пользу поставщика — получателя средств со своего корреспондентского счета.

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа-векселя.

Вексель — это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные.

Простой вексель (соло-вексель) представляет собой письменный документ, содержащий простое и ничем не обусловленное обязательство векселедателя (должника) уплатить определенную сумму денег в опред-й срок и в определенном месте получателю средств или его приказу. Простой вексель выписывает сам плательщик, и по существу он явл. его долговой распиской.

Переводный вексель (тратта) — это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

Аваль оформляется специальной надписью авалиста, которая делается на лицевой стороне векселя или на добавочном листе к векселю (аллонже). В авале указывают, за кого выдана банком гарантия, место и дата выдачи, проставляются подпись двух первых должностных лиц банка и его печать. Авалированные банком векселя приходуются по его внебалансовому счету № 9925 «Гарантии, поручительства, выданные банком».

Авалист и лицо, за которое он поручился, несут солидарную ответственность за платеж по векселю. В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя.

Авалирование векселей повышает их надежность, способствует развитию вексельного обращения.

Действующее вексельное законодательство предусматривает возможность передачи векселя из рук в руки в качестве орудия платежа с помощью передаточной надписи (индоссамента). Передача векселя по индоссаменту означает передачу вместе с векселем другому лицу и права на получение им платежа по данному векселю. Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: «платите приказу» или «платите вместо меня (нас)» с указанием того, к кому переходит платеж.

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев