Навигация

Пассивные операции КБ

50. Пассивные операции КБ

Под пассивными понимаются такие операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивных счетах в части превышения пассивов над активами.

Пассивные операции играют важную роль в деятельности коммерческих банков. Именно с их помощью банки приобретают кредитные ресурсы на рынке.

Существует четыре формы пассивных операций коммерческих банков: 1) первичная эмиссия ценных бумаг коммерческого банка. 2) отчисления от прибыли банка на формирование или увеличение фондов. 3) получение кредитов от других юридических лиц. 4) депозитные операции.

Пассивные операции позволяют привлекать в банки денежные средства, уже находящиеся в обороте. Новые же ресурсы создаются банковской системой в результате активных кредитных операций.

С помощью первых двух форм пассивных операций создается первая крупная группа кредитных ресурсов - собственные ресурсы. Следующие две формы пассивных операций создают вторую крупную группу ресурсов - заемные, или привлеченные, кредитные ресурсы. Собственные ресурсы банка представляют собой банковский капитал и приравненные к нему статьи. Роль и величина собственного капитала коммерческих банков имеют особенную специфику, отличающуюся от предприятий и организаций, занимающихся другими видами деятельности тем, что за счет собственного капитала банки покрывают менее 10% общей потребности в средствах. Обычно гос-во устанавливает для банков минимальную границу соотношения между собственными и привлеченными ресурсами.

Значение собственных ресурсов банка состоит прежде всего в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы явл. главным источником вложений в долгосрочные активы.

Структура акционерного капитала разных банков неоднородна. Акционерный капитал подразделяется на: а) собственно акционерный капитал, состоящий из денег, полученных от эмиссии простых акций и привилегированных акций, избыточного капитала и нераспределенной прибыли; б) банковские резервы, состоящие из резерва на случай непредвиденных обстоятельств, резерва на выплату дивидендов, резерва на покрытие непогашенных долгов; в) долгосрочные обязательства банка (долгосрочные векселя, облигации).

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Роль их исключительно велика. Мобилизируя временно свободные средства юр. и физ. лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность нар. хозяйства в дополнит. оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Собственные средства банка - это совокупность различных по назначению фондов, обеспечивающих экон. самостоятельность и стабильность функционирования банка. Собственные средства включают: уставный фонд, специальные фонды банка, износ основных средств, фонды экон. стимулирования, средства, направленные банком из прибыли на производственное и социальное развитие, фонд переоценки валютных средств, прибыль текущего года и прошлых лет, а также резервные фонды, созданные для покрытия рисков по отдельным банковским операциям. На долю собственных средств приходится от 12 % до 20 % общей суммы пассивов банка.

В составе собственных средств банка следует выделять собственный капитал, который включает: уставный фонд (капитал); учредительскую прибыль, законодательно создаваемый резервный фонд на общие риски; нераспределенную прибыль прошлых лет.

Собственный капитал выполняет три функции: защитную, оперативную и регулирующую. Защитная функция означает защиту вкладчиков и кредиторов, т.е. возможность выплаты им компенсаций в случае возникновения убытков или банкротства банка; сохранение его платежеспособности за счет созданных резервов; продолжения деятельности банка, независимо от угрозы появления убытков. Это главная функция собственного капитала. Оперативная функция - обеспечение финансовой основы деятельности банка - явл. второстепенной, т.к. осн.и ресурсами для активных операций выступают привлеченные средства. В этой функции собственный капитал банка обеспечивает адекватную базу роста активных операций, т.е. поддерживает объем и характер банковских операций в соответствии с задачами банка. Регулирующая функция собственного капитала связана исключительно с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими центральным банкам осуществлять контроль за деятельностью коммерческих банков и других кредитных учреждениях. Эти правила требуют соблюдения минимальной величины уставного капитала, необходимого для получения лицензии на банковскую деятельность; предельной суммы кредита (риска) на одного заемщика.

Осн. элементом собственных средств банка явл. уставной фонд (капитал). Уставный капитал (фонд) - это организационно-правовая форма капитала, величина которого определяется учредительским договором о создании банка и закрепляется в Уставе банка. Уставный капитал создается путем выпуска акций (акционерные банки) или перечисления паевых взносов (паевые банки). Сумма уставного капитала законодательно не ограничивается. Для обеспечения устойчивости банков устанавливается минимальная сумма уставного капитала.

Уставный капитал акционерного банка формируется путем выпуска акций. Увеличение уставного капитала может осуществляться как за счет средств пайщиков или акционерного банка, так и за счет его собственных средств. На увеличение уставного капитала действующие коммерческие банки могут направить: средства из резервного фонда банка, если его величина превышает 10 % от оплаченной суммы капитала; средства специальных фондов; неиспользованные средства фондов экон. стимулирования по итогам года; осн. средства, приобретенные банком за счет средств фондов экон. стимулирования, направленных на производственное и социальное развитие банка, разделенных в установленном порядке между членами трудового коллектива после уплаты подоходного налога и других обязательных платежей; средств от переоценки валютной части собственных средств в размере 50 % от кредитового остатка на конец отчетного года; дивиденды, начисленные, но не выплаченные акционерам банка.

Уменьшение уставного фонда акционерного банка проводится по решению собрания акционеров банка путем выкупа акций и аннулирования их после выполнения банком предусмотренных законодательством процедур.

Резервный капитал банка создается из прибыли до налогообложения. Целью создания резервного фонда явл. покрытие общих рисков, вытекающих из основной деятельности банка, по которым не формируются специальные резервы. Он может быть также использован на выплату процентов по выпущенным банком облигациям при недостаточности текущей прибыли и на увеличение уставного капитала банка.

Пассивные кредитные операции.

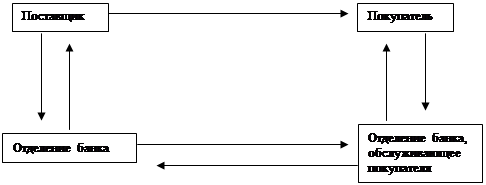

К пассивным кредитным операциям прежде всего относятся депозитные операции. Депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенные сроки, либо до востребования. На долю депозитных операций обычно приходится до 95 % пассивов.

Объектами депозитных операций явл. депозиты - суммы денежных

средств, которые субъекты депозитных операций вносят в банк и которые в силу действующего порядка осуществления банковских операций на определенное время сосредотачиваются на счетах в банке.

По своему экономическому содержанию депозиты принято подразделять на 3 группы: срочные депозиты; депозиты до востребования; сберегательные вклады населения.

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев