Навигация

Пропозиції щодо створення комерційними банками ситуаційних центрів управління проблемною заборгованістю за кредитними операціями

3.2 Пропозиції щодо створення комерційними банками ситуаційних центрів управління проблемною заборгованістю за кредитними операціями

Протягом 2005-2008 років банківський сектор України дотримувався агресивної політики розвитку, що мало прояв у високих темпах зростання кредитних портфелів банків (понад 50% на рік) за рахунок зовнішніх запозичень ресурсів, наданих закордонними власниками. Надзвичайно високою та економічно необґрунтованою була питома вага валютних кредитів у структурі кредитних портфелів. Починаючи з листопада 2008 року дані тенденції створили для української банківської системи значні ризики та проблеми. За 2009 рік обсяг прострочених кредитів зріс на 55,18%, досягнувши 27,955 млрд. грн., через що банки сформували на 13,87 млрд. грн. нових резервів і зазнали збитків у 7 млрд. грн. Резерви під кредитні операції за 2009 рік зросли на 13,87 млрд. грн. до 58,37 млрд. грн. (+31,16%).

У зв’язку з цим, на наш погляд, перспективним та найважливішим напрямом діяльності комерційних банків на сучасному етапі є використання нових підходів для вдосконалення управління врегулюванням проблемною заборгованістю, зокрема створення банками ситуаційних центрів управління проблемною заборгованістю юридичних та фізичних осіб за кредитними операціями.

Обґрунтуємо практичні рекомендації щодо створення та використання комерційними банками України ситуаційних центрів для вдосконалення управління врегулюванням проблемної заборгованості юридичних та фізичних осіб за кредитними операціями.

Завдання кваліфікованої роботи з проблемною заборгованістю за кредитними операціями перетворилась для комерційних банків України в актуальне та нагальне завдання. Для забезпечення ефективної роботи банку в сучасних умовах доцільним є створення спеціалізованого підрозділу для роботи з проблемними активами. У разі потреби банк також повинен налагоджувати співпрацю з юридичними, консалтинговими та колекторськими фірмами для вирішення конкретних завдань боротьби з простроченими кредитами. В умовах циклічно повторюваних криз, за загальної стагнації виробництва, необхідно мати добре керований підрозділ управління проблемною заборгованістю, що є потужним центром з організації цього дуже специфічного роду діяльності банку.

На наш погляд, доцільним та ефективним механізмом ліквідації проблемної заборгованості є створення комерційним банком ситуаційного центру управління проблемною заборгованістю за кредитними операціями.

Одним з напрямків діяльності ситуаційного центру є зниження рівня неповернення кредитів та зменшення розміру сформованих резервів, а також профілактика виникнення проблемних активів. У своїй діяльності ситуаційний центр управління проблемною заборгованістю повинен керуватися чинним законодавством, нормативними актами Національного банку України, статутом, рішеннями правління, іншими нормативними документами банку і положенням про підрозділ. Варто наголосити, що йдеться про роботу винятково легальними методами, які узгоджені з вимогами чинного законодавства.

Визначимо завдання ситуаційного центру управління проблемною заборгованістю:

- участь у формуванні та реалізації ефективної кредитно-інвестиційної стратегії банку з метою одержання максимального прибутку. Йдеться, насамперед, про організацію ранньої профілактики і моніторингу випадків виникнення проблемних активів, створення умов для повернення проблемних кредитів, за яких втрати банку мінімальні;

- вироблення принципів, стратегій, форм і методів участі банку і його філій у виконанні роботи з проблемними кредитами;

- розробка та реалізація можливих схем погашення простроченої заборгованості.

Організація роботи ситуаційного центру має ґрунтуватися на наступних принципах:

- запобігання переходу кредиту в розряд проблемних: ситуаційний центр (разом з підрозділами, що ведуть активні операції) повинен брати участь у процедурі ухвалення рішення про видачу кредиту, долучаючи досвід своєї роботи в загальну справу, систематично стежити за станом портфеля активів банку і розпочати роботу з позичальником з моменту першої затримки платежу. У випадку, якщо вона мала винятково технічний характер і проблем у боржника не виявлено, ситуаційний центр може знову повернутися в режим спостереження. Комерційний банк повинен використовувати всі надані законом і нормативними документами засоби для організації «атаки» на боржника. Ситуаційний центр повинен не тільки розробити різні стратегії роботи з урахуванням як економічних особливостей самого банку, так і організаційно-правових, виробничо-технологічних, соціальних, психологічних і навіть особистісних особливостей боржників, але і здійснити їхню деталізацію до форм і методів роботи;

- своєчасність вживання заходів: у роботі з проблемними кредитами найчастіше виникають ситуації, коли потрібно негайно прийняти рішення, що дає змогу повернути до 100% заборгованості або перевести кредит із проблемного в нормальний. Якщо буде згаяно час, то надалі це може призвести до переходу кредиту в категорію безнадійного до стягнення. Результатом роботи ситуаційного центру має бути реальне зростання доходів банку, враховуючи часовий чинник. У практичній діяльності банк найчастіше змушений йти на поточні витрати з метою досягнення стратегічного позитивного результату;

- наростання позитивного ефекту: боржник, що не може, розрахуватися одноразово, повинен повертати борг частинами, але за графіком і під пильним контролем ситуаційного центру.

На сьогодні вітчизняні комерційні банки не мають варіантів науково обґрунтованих стратегій роботи з боржниками, наслідком чого є хаотичний, несистематизований і неефективний підхід до управління проблемною заборгованістю. Зазначене зумовлює потребу комплексного підходу до ліквідації простроченої заборгованості, який передбачає розвиток взаємодії з філіями банку під час здійснення комплексу заходів щодо зниження ризику неповернення кредитів і виникнення ситуацій дефолтів, оперативний обмін інформацією з філіями. У випадку, якщо філії запропоновано брати участь у проведенні заходів щодо повернення проблемного активу, їй має бути чітко поставлене завдання і встановлено алгоритм дій, що підлягає неухильному виконанню.

Працівники ситуаційного центру управління проблемною заборгованістю мають систематично відвідувати філії і надавати практичну допомогу на місцях. У проблемних випадках істотне значення мають: очне знайомство співробітників ситуаційного центру і філій, ступінь довіри їх один до одного як до кваліфікованих фахівців; вивчення і впровадження в практику роботи банку досвіду вітчизняних і зарубіжних фінансових інститутів в області здійснення операцій зі запобігання і зниження ризиків виникненню проблемних кредитів. Співробітникам ситуаційного центру потрібно систематично підвищувати рівень знань як безпосередньо у своїй сфері діяльності, так і в суміжних областях, зокрема щодо оподатковування банків і підприємств.

Складність і багатоаспектність управління проблемною заборгованістю банку потребує впевненості в правильності прийнятих рішень і майбутньої адекватної реакції контролюючих органів. З метою підвищення кваліфікації і обміну досвідом доцільно регулярно проводити семінари за участю співробітників ситуаційного центру, працівників вертикалей продажу та ризиків головного банку та філій із запрошенням фахівців Національного банку України, ДПА, правоохоронних органів, Міністерства фінансів і Міністерства економіки України. Корисні також зустрічі працівників ситуаційного центру зі співробітниками аналогічних підрозділів інших банків. Досвід показує, що їхнє спілкування має зазвичай неформальний характер, заснований на особистих контактах, оскільки кожен банк намагається зберегти конфіденційність інформації, що стосується сфери роботи з проблемними кредитами, здійснення інформаційного забезпечення структурних підрозділів банку методичними, нормативними, інструктивними та аналітичними матеріалами з усіх основних напрямків діяльності підрозділу.

Ситуаційний центр має брати активну участь у розробці внутрішніх нормативних документів банку. До впровадження методичного матеріалу варто підходити досить обережно, оскільки конфіденційність інформації і можливість неоднозначного тлумачення директив у випадку їхнього несанкціонованого розголошення можуть призвести до небажаних наслідків і навіть конфліктів із зовнішніми організаціями.

На наш погляд, основними функціями ситуаційного центру управління проблемною заборгованістю мають бути наступні:

- здійснення комплексу заходів, пов’язаних з роботою щодо повернення заборгованості з проблемних кредитів, і аналітичного обліку, що належить до його компетенції;

- організація і проведення роботи з повернення проблемної заборгованості, зокрема зі залученням фахівців суміжних підрозділів; підготовка, у межах своєї компетенції, висновку для колегіальних органів банку;

- супровід кредитів від стадії переходу в групу проблемних до одержання конкретного результату;

- у частині, що належить до компетенції підрозділу, здійснення організації, обліку і контролю діяльності інших підрозділів банку, залучених до роботи з проблемними кредитами;

- здійснення розрахунку, нарахування і контролю за рухом сформованих резервів на можливі втрати за позичками або іншими видами резервів.

Зазначимо, що роботу з проблемними кредитами банки провадять по-різному. Найпоширеніший принцип закріплення кредиту на весь час його існування за філією, що його надала. Проте, практика свідчить, що підрозділ, який здійснює масові активні операції і найчастіше має бізнес-план з обов’язкових обсягів розміщення, не завжди здатний забезпечити навіть простий моніторинг виданих кредитів. Як наслідок, втрачається час і кредит може перейти з проблемного в безнадійний.

Істотно підвищити ефективність управління проблемною заборгованістю банку за кредитами може створення ситуаційний центру управління проблемною заборгованістю, який відповідає за своєчасне здійснення комплексного аналізу наслідків кредитної діяльності банку і повинен давати повну, реальну оцінку можливих наслідків рішень, що приймаються, з урахуванням стратегічних інтересів банку загалом.

Ситуаційний центр має формулювати остаточні відповіді на питання про пріоритети використання механізмів повернення або списання заборгованості, часові межі здійснення нестандартних схем погашення, тактичні та стратегічні наслідки проведення тієї чи іншої операції підрозділу, податкові наслідки для банку і генеральної лінії в роботі з проблемними кредитами.

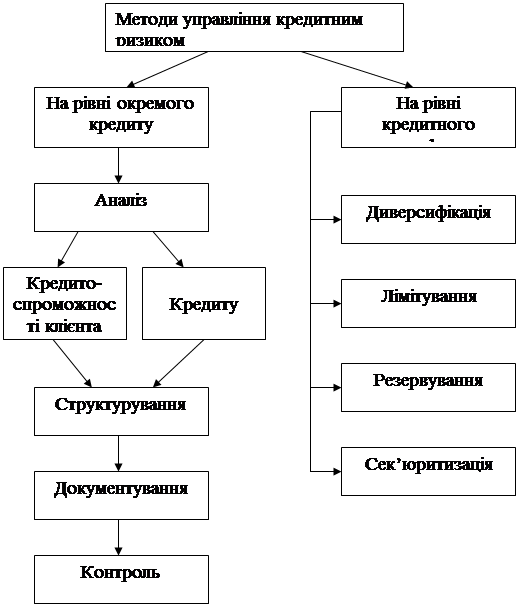

На наш погляд, штат ситуаційного центру управління проблемною заборгованістю за кредитними операціями (без урахування працівників, робочі місця яких знаходяться у філіях банку) має становити не більше ніж 9-11 чоловік, підібраних за принципом спеціалізації. Запропонована організаційна структура ситуаційного центру управління проблемною заборгованістю за кредитними операціями комерційного банку (рис. 18) та основні функціональні зв’язки даного підрозділу наступні:

1. Керівник ситуаційного центру досвідчений організатор, людина, що має навички керівної роботи, схильність до системного мислення, багатий практичний досвід роботи в банку і широку ерудицію. Він особисто підтримує робочі контакти з іншими підрозділами, задіяними у врегулюванні проблемної заборгованості. Функції керівника ситуаційного центру:

- здійснює загальне керівництво діяльністю і забезпечує чітку організацію роботи ситуаційного центру, організує планування роботи, вирішує оперативні питання;

- проводить систематичний аналіз стану справ з питань, що входять у компетенцію підрозділу, і на її основі готує пропозиції керівництву банку, комітетам і правлінню для прийняття рішень, спрямованих на удосконалення діяльності банку з управління проблемною заборгованістю;

- забезпечує розробку інструктивних матеріалів, що безпосередньо стосуються певного роду діяльності, і вживає заходів щодо впровадження їх у практику;

- виконує представницькі функції і бере участь у засіданнях і нарадах, є членом кредитного комітету банку;

- забезпечує взаємодію з різними структурними підрозділами банку і залучає до роботи їх фахівців за погодженням з керівниками;

- подає на розгляд керівництва банку пропозиції про штат підрозділу, підбір і розміщення кадрів, висування на керівні посади, накладення стягнень, заохочення сумлінних співробітників, їх переміщення або звільнення;

- організує та контролює своєчасне виконання рішень правління, комітетів банку, дотримання правил проведення операцій і забезпечення належного режиму конфіденційності в частині, що стосується роботи з врегулювання проблемної заборгованості.

2. Фахівець економічного профілю здійснює облік та аналіз проблемних кредитів, підготовку та аналіз управлінської звітності, програмування складання звітних документів, аналіз розрахунку формування і зміни резервів, планування та прогнозування витрат і результатів роботи ситуаційного центру. Даний фахівець здійснює основну частку технічної роботи з підготовки та аналізу управлінської звітності, розвантажуючи інших для творчої, продуктивної праці; відповідає за взаємодію з економічними службами банку.

3. Фахівець бухгалтерського профілю має досконало знати бухгалтерський облік банку і вміти моделювати систему проводжень для конкретної схеми роботи з проблемними кредитами, пропонованої підрозділом. Даний фахівець співпрацює з підрозділом бухгалтерського обліку банку. Суттєвою вимогою до такого фахівця є знання системи бухгалтерського обліку підприємства, оскільки реалізація схем повернення заборгованості базується на аналізі та врахуванні можливих їх наслідків для підприємств-боржників.

4. Фахівець кредитного профілю повинен досконало знати практику кредитування, нормативні матеріали банку, специфіку діяльності підприємств промислового сектора економіки і вміти оцінювати фінансовий стан позичальників, будувати складні схеми фінансування. За потреби надання реструктуризованих кредитів повинен знаходити спільну мову з підрозділами, які відповідають за кредитування і проектне фінансування.

Рис. 18. Ситуаційний центр управління проблемною заборгованістю за кредитними операціями комерційного банку.

5. Фахівець з визнання та списання безнадійної заборгованості має бути фахівцем з податкового та бухгалтерського обліку, знати банківське і податкове законодавство. Відповідає за взаємодію зі службою внутрішнього аудиту банку, службами податкового та бухгалтерського обліку. Має повноваження вступати в робочі контакти з органами ДПА України.

6. Юристи арбітражного профілю фахівці високої кваліфікації, здатні вести від імені банку конкретні спори в арбітражному суді і захищати інтереси своєї сторони. Здійснюють взаємодію з юридичною службою банку.

7. Фахівець з проблем економічної безпеки відповідає за взаємодію зі службою безпеки банку і правоохоронними органами державної влади.

8. Фахівці з організації та контролю роботи віддалених секторів та моніторингу роботи філій з урегулювання проблемної заборгованості мають досконало знати економіко-фінансовий стан закріплених філій, особливості їх регіонального функціонування, нюанси практичної діяльності. Організують в інтересах банку взаємодію центрального апарату і філій з відповідних питань.

Похожие работы

... його вдосконалення. Об’єктом дослідження є комплекс відносин, що виникають у сфері банківського кредитування суб’єктів господарювання. Предметом дослідження є правове забезпечення виконання господарських зобов’язань у сфері банківського кредитування. Методи дослідження. Методологічну основу дослідження склали загальнонаукові (системний, діалектичний, історичний) і спеціальні (порівняльно- ...

... основної суми боргу та відсотків за кредитом, а не аналіз фінансового стану клієнта як такий. 3. Напрямки удосконалення організації процесу банківського кредитування 3.1. Взаємозв’язок ліміту кредитування та кредитного рейтингу Ліміт кредитування – це гранична сума кредиту, яку позичальник може отримати в банку. Лімітування, як метод управління кредитним ризиком, полягає у ...

... ї державної політики в інноваційній сфері та стримує розвиток інноваційної інфраструктури. Відсутня єдина концептуальна основа правотворчого процесу щодо інноваційної сфери. Роль держави в регулюванні банківського кредитування інноваційних процесів полягає у створенні сприятливого економічного клімату для їх здійснення і забезпечення активної й ефективної взаємодії між банками та підприємствами. ...

... обслуговуючий позичальника установи банку повинен постійно контролювати грошові взаємини між ними. 2. АНАЛІЗ КРЕДИТНИХ РЕСУРСІВ БАНКУ, ЕФЕКТИВНІСТЬ КРЕДИТНИХ ОПЕРАЦІЙ БАНКУ НА ПРИКЛАДІ « ІНДЕКС – БАНК» 2.1 Характеристика діяльності комерційного банку «Індекс - банка» Маріупольське відділення «Індекс - банка» на сьогодні є одним з пріоритетних і стабільних відділень нашого регіону. Історія ...

0 комментариев