Навигация

Оцінка ефективності діяльності ”Укрсоцбанку” за 2004-2006 р.р

2.2. Оцінка ефективності діяльності ”Укрсоцбанку” за 2004-2006 р.р.

Орієнтир банківської діяльності в ринковому господарстві складається в максимізації прибутку від операцій при відомості до мінімуму втрат. Прибуток або збитки, отримані банком - це показники, що концентрують у собі результати різних пасивних й активних операцій банку й отражающие вплив всіх факторів, що впливають на діяльність банку. Методика аналізу результативності банківської діяльності починається з аналізу доходів і витрат і завершується дослідженням прибутку. Інформаційною базою для аналізу фінансових результатів служать рахунку балансу: 701 "Доходи", 702 "Витрати", 703 "Прибуток", 704 "Збитки", 705 "Використання прибутку". Ціль аналізу фінансових результатів - виявлення резервів росту прибутковості банківської діяльності й формування на цій основі рекомендацій з подальшої роботи. При цьому стратегія банку повинна будується на наступних принципах:

- якнайдешевше придбати капітал;

- продавати капітал і послуги по рентабельній ставці;

- знизити банківські ризики шляхом втрат відбору надійних клієнтів й одержання гарантій, диверсифікованості операцій й освоєння ринків позичкового капіталу [19, с. 52-54].

Аналіз банківської діяльності з погляду її прибутковості дозволяє керівництву сформувати кредитну й процентну політику, виявити менш прибуткові операції й розробити рекомендації можливого одержання банком більших доходів. Рішення цих завдань неможливо без грамотних фінансового й економічного аналізів, а також фінансового менеджменту, тобто системи раціонального й ефективного використання капіталу, механізму керування рухом фінансових ресурсів. Кінцева мета такого керування - одержання прибутку.

Розглянемо складові валового доходу.

Таблиця 2.1

Динаміка структури валового доходу

(тис. грн.)

| Показники | 31.12.2004. | 31.12.2005. | 31.12.2006. |

| Процентний дохід | 795843.000 | 908628.000 | 1420562.000 |

| Непроцентний дохід | 28569.000 | 26626.000 | 22060.000 |

| Загальний валовий дохід | 824412.000 | 935254.000 | 1442622.000 |

Процентні доходи з 31.12.2004 по 31.01.2005 збільшилася на 112785 тис.грн.( 14,17%), а з 31.12.2005 по 31.12.2006 збільшилася на 511934 тис. грн.(56,3%). В абсолютному вираженні процентні доходи з 2004 по 2006 роки збільшилися на 78,2%. Загальна сума доходів з 2004 по 2006 роки збільшилася на 43%. Непроцентні доходи мають тенденцію убік зменшення на 18,9%. в період з 2005 по 2006 р.р.

Наступний крок в аналізі - виявити за рахунок яких статей відбулося збільшення доходів.

Таблиця 2.2

Структура дохідної бази банку

(тис. грн.)| Показники | 31.12.2004 | 31.12.2005 | 31.12.2006 |

| Доходи від операцій із цінними паперами. | 2067.400 | 2146.740 | 2232.390 |

| Доходи від операцій з іноземною валютою. | 1842.800 | 1928.500 | 2014.970 |

| Комісійний дохід. | 314649.000 | 341977.000 | 420317.000 |

| Торговельний дохід | 61458.000 | 62637.000 | 94081.000 |

Вирішальний вплив на збільшення доходів зробило збільшення суми працюючих активів на 39,3%. З метою одержання максимального прибутку в сучасних умовах банки розширюють цілий комплекс платних послуг й інших нетрадиційних операцій. При загальному збільшенні дохідної бази банку потрібно відзначити збільшення надходжень по комісіях і послугам банку на 22,9%. Третє по прибутковості місце займають операції із цінними паперами. Питома вага цих доходів з 2005 по 2006 роки збільшилася на 19,15%. Мінімальну частку в загальному обсязі доходів становлять доходи по операціях з іноземною валютою (4,8% - 2,2%). Надходження доходів від даного виду операцій також збільшилася на 20,5 %.

Важливу роль в аналізі грають показники, що характеризують прибутковість.

Таблиця 2.3

Показники прибутковості банку

(млн. грн)

| Показники | 31.12.2005 | 31.12.2006 | Темп росту (%) |

| Прибутковість кредитних операцій. | 4248,3 | 6953,3 | 62,4 |

| Прибутковість активних операцій. | 10956,875 | 17531,5 | 69,7 |

Показник, що характеризує прибутковість кредитних операцій, розглянутий нами в динаміці показав, що прибутковість по основних операціях банку за рік збільшилась на 62,4 % . Показник прибутковості середніх залишків по активах збільшився на 69,7 %. [51].

Розглянемо доходи з позиції їхньої стабільності. До стабільних доходів банку відносять ті доходи, які залишаються практично постійними протягом досить тривалого періоду часу й можуть легко прогнозуватися на перспективу. Більша стабільність властива насамперед доходам від основної діяльності. Відсутність же стабільності відбиває ризикованість бізнесу.

Чим більше нестабільність у доходах, тим нижче якість доходів. При цьому в розрахунок приймаються такі фактори як зміна курсу валюти, інфляційні процеси.

Витрати комерційного банку - це витрати коштів банку на виконання операцій і забезпечення функціонування банку. Аналіз витрат у цілому здійснюється насамперед з виявлення частини процентних і непроцентних витрат.

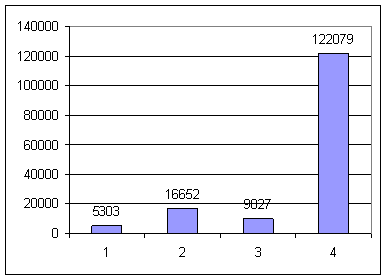

Таблиця 2.4

Динаміка структури витрат банку

(тис. грн.)

| Показники | 31.12.2004 | 31.12.2005 | 31.12.2006 |

| Процентні витрати | 487307.000 | 549907.000 | 819015.000 |

| Непроцентні витрати | 43848.000 | 49205.000 | 53198.000 |

| Разом витрат | 531115.000 | 599112.000 | 872213.000 |

З таблиці 2.4. помітно, що процентні витрати займають (80,5% - 81,8%) від витрат банку, причому з 2005 по 2006 р.р. ми бачимо ріст їхньої питомої ваги на 8,3%.

При аналізі банківських витрат визначається роль і місце кожної групи витрат у їхній загальній сумі. Дані таблиці 2.5. підтверджують, що витрати на 31 грудня 2006 року становлять 49,7% від суми витрат банку на 31 грудня 2005 року. Збільшення відбулося по всіх статтях витрат, але найбільш значиме збільшення - за рахунок збільшення витрат по відсотках, сплаченим фізичним особам по притягнутих засобах. Зміна убік збільшення по них склало 69,4%. Найбільша питома вага в структурі витрат займають відсотки, сплачені по придбаних кредитах, причому частка їх за останній рік зросла з 39,1% до 49,1%.

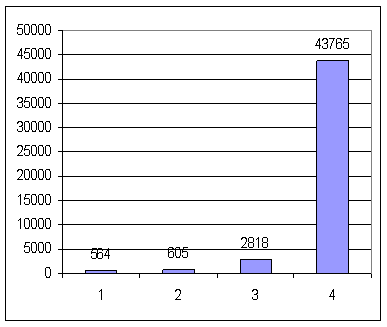

Таблиця 2.5

Елементи витрат комерційного банку

(тис. грн.)| Показники | 31.12.2004 | 31.12.2005 | 31.12.2006 |

| Чисті витрати на формування резервів | 72367.000 | 70725.000 | 58071.000 |

| Загальні адміністративні витрати | 189045.000 | 219792.000 | 270003.000 |

| Витрати на зміст апарата банка. | 243852.000 | 277656.000 | 342806.000 |

| Штрафи, пени, неустойки сплачені. | 567.000 | 534.000 | 467.000 |

| Інші витрати. | 32749.000 | 37983.000 | 45930.000 |

Підбиваючи підсумок, слід зазначити, що скороченню сумарних витрат банку сприяють: оптимізація структури ресурсної бази; зменшення непроцентних витрат. Прибуток комерційного банку - це фінансовий результат діяльності комерційного банку у вигляді перевищення доходів над витратами. Аналіз прибутку варто починати з розгляду загальної картини прибутковості банківських операцій. Аналіз повинен бути деталізований у динаміку по вивченню прибутковості статей по окремих видах діяльності.

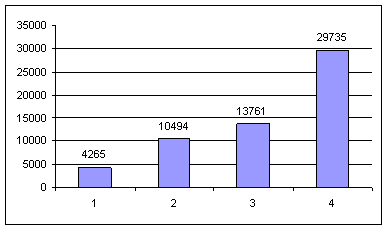

Таблиця 2.6

Структура діяльності по видах діяльності

(тис. грн.)

| Показники | 31.12.2004 | 31.12.2005 | 31.12.2006 |

| Прибуток від операційної діяльности. | 183319.000 | 225870.000 | 459546.000 |

| Прибуток від побічної діяльності. | 25924,000 | 29378.000 | 32582.000 |

| Інший прибуток. | 3456.000 | 3784.000 | 4157.000 |

При оцінці щорічного приросту прибутку банку необхідно виходити з того, що він не повинен бути нижче темпів інфляції. У противному випадку реальні доходи будуть скорочуватися й відбудеться знецінення банківського капіталу. У зв'язку із цим, при аналізі прибутку її величину необхідно коректувати з урахуванням темпів інфляції. У 2006 році балансовий прибуток банку склав 37,7% від суми прибутку минулого року. Основним джерелом прибутку є прибуток від операційної діяльності банку, тобто прибуток банку формувалося в основному (на 93,7%) за рахунок стабільних джерел доходу. Це є позитивним моментом у роботі підприємства.

Основні напрямки дослідження дозволяють розкрити причини змін доходів і витрат, що є актуальним для виявлення резервів зростання банківського прибутку. Даний аналіз проводиться в абсолютних величинах.

Однак, існує метод оцінки прибутку банку за допомогою відносних показників. Цей метод називається коефіцієнтним і пов'язаний з поняттям рентабельності. Необхідність проведення такого аналізу важко переоцінити, оскільки від глибини оцінки результатів останнього залежать перспективи конкурентноздатності банку і його місце на фінансових ринках. Система коефіцієнтів прибутковості включає наступні показники:

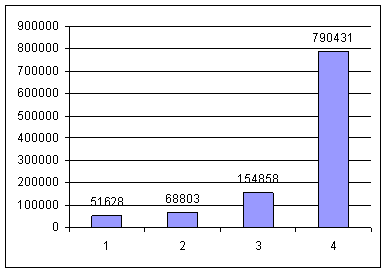

Таблица 2.7

Коефіцієнти прибутковості банку

(тис. грн.)| Показники | 31.12.2004 | 31.12.2005 | 31.12.2006 |

| Балансовий прибуток / Активи | 8895432.000 | 10762963.000 | 17531455.000 |

| Чистий прибуток /Власний капітал | 963926.000 | 1027174.000 | 1926662.000 |

Прибуток до активів є основним коефіцієнтом, що дозволяє дати першу кількісну оцінку рентабельності банку. Значення цього коефіцієнта під кінець року знижується. Власний капітал - найбільш стабільна частина ресурсів комерційного банку. Тому стабільність або зростання прибутку в минулі періоди гарантує в певній мері збереження рівня рентабельності банку в майбутньому. Нарешті, даний коефіцієнт цікавить засновників, акціонерів або пайовиків, тому що показує ефективність їхніх інвестицій.

Пофакторний аналіз коефіцієнтів прибутковості дозволяє виявити й оцінити ті економічні явища, які привели до кількісної зміни показників. Варто підкреслити, що далеко не завжди можна підвищувати рейтинг банку, якщо це пов'язане з негативними процесами. Так прибуток змінюється під впливом наступних факторів: співвідношення між темпами зростання доходів і витрат, рівень процентних ставок і комісій, обсяг окремих банківських послуг, частка активів, що приносять доход у загальному обсязі активів, своєчасність погашення процентних платежів позичальниками.

Вплив на коефіцієнт прибутковості ( балансовий прибуток до активів):

-збільшення абсолютної величини балансового прибутку у 2006 році в 1,63 рази призвело до збільшення величини прибутковості в 1,88 рази.

-підвищення розміру активів в 1,59 рази привело до збільшення показника прибутковості на 7,26%. Таким чином, коефіцієнт прибутковості збільшився в порівнянні з 2005 роком на 5,93%. Аналіз результативних рахунків балансу дозволяє розрахувати необхідну дохідну маржу, тобто розрив у ставках по активних і пасивних операціях, що дає можливість банку покривати необхідні витрати, але не приносить прибутку. Достатня маржа передбачає, що банк крім поточних витрат повинен ще розвиватися й заробляти для цього прибуток. Процентна маржа показує, скільки банк заробив на процентних операціях.

Таблица 2.8 Показники прибутковості банку

| Показники | 31.12.2005 | 31.12.2006 |

| Процентна маржа | 1,38 | 1,75 |

| Необхідна маржа | 2,28 | 2,53 |

| Достатня маржа | 3,28 | 4,53 |

З таблиці 2.8 видно, що всі показники 2006 року підвищилися в порівнянні з минулим роком. Значення коефіцієнта необхідної маржі в банку на 31 грудня 2005 року нижче, ніж на 31грудня 2006 року. Це означає, що на початок року в банку було менше можливостей збільшити прибуток, нижче була його конкурентна здатність. Аналізуючи динаміку значень процентної маржі важливо відзначити, що збільшення цього показника на кінець 2006 року було забезпечено за рахунок випереджальних темпів збільшення відсотків по активних операціях над зниженням відсотків по пасивних операціях.

Подібна інтерпретація коефіцієнтів свідчить про зв'язки факторів, але не виявляє наявних резервів зміни результативного показника.

Банк не може успішно розвиватися в напрямку, які диктують розглянуті вище тенденції. Такий режим роботи банку пов'язаний з підвищеним ризиком і відмовою диверсифікованості як активних, так і пасивних операцій. Очевидно, що необхідно зміни фінансової політики банку. Описані фактичні й прогнозні тенденції в зміні обсягу виробництва, темпах інфляції й валютного курсу дають підставу використати в кінці 2006 році структуру активів і пасивів, динаміку їхніх окремих видів для складання прогнозного балансу на кінець 2007 рік. При цьому потрібна певне коректування на відмінність очікуваних темпів інфляції від фактичних торік.

Похожие работы

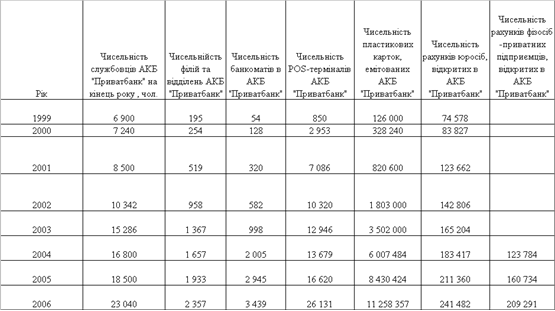

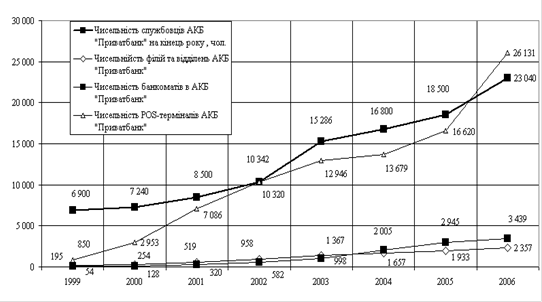

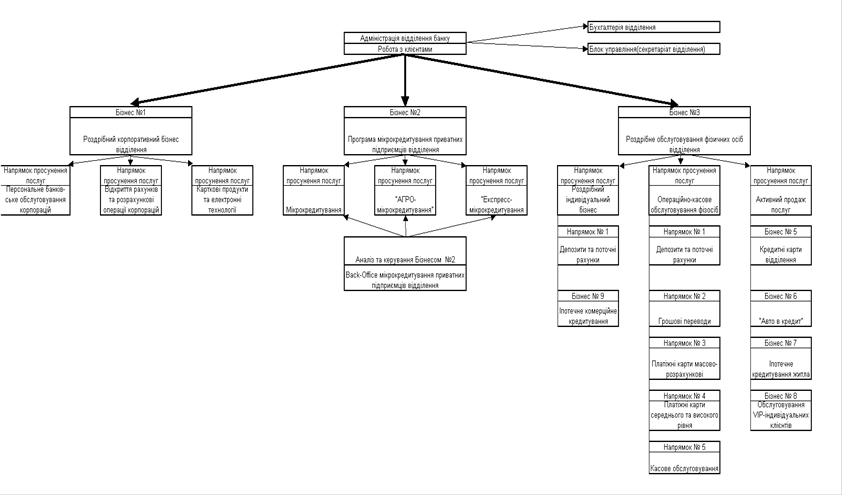

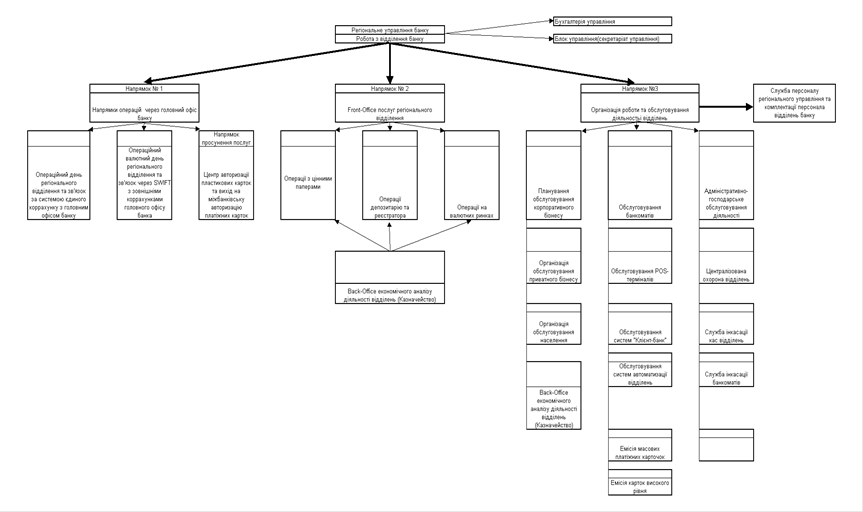

... інформацією можна було скористатися при прийнятті кадрових і інших рішень, необхідно правильно організувати збереження інформації з результатів атестації. Розділ 2. Аналіз діючої системи управління персоналом в комерційному банку АКБ “Приватбанк” 2.1 Загальна характеристика інфраструктури АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбі ...

... можуть бути внесені готівкою, перераховані з власного вкладного рахунку в іншому банку чи з поточного рахунку в національній чи іноземній валюті. Розділ 2. Організація депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк” 2.1 Загальна характеристика економічної діяльності ТОВ “Укрпромбанк” 2.1.1 Короткі відомості про банк У 1989 році рішенням загальних зборів ...

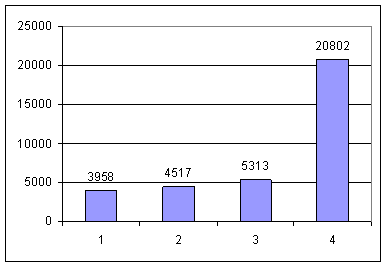

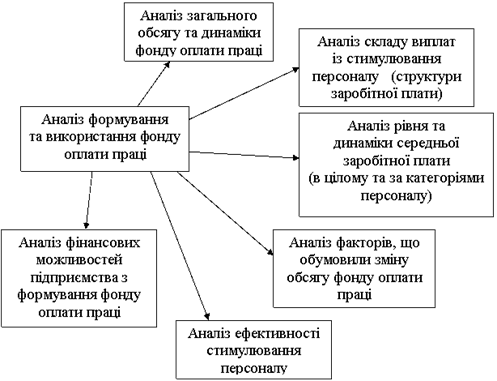

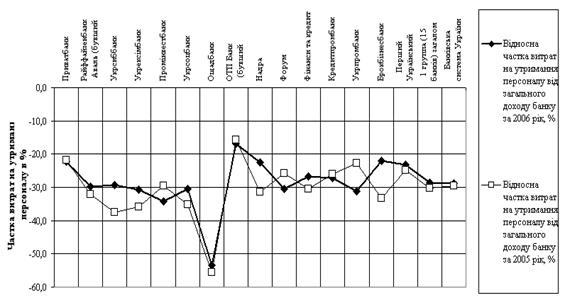

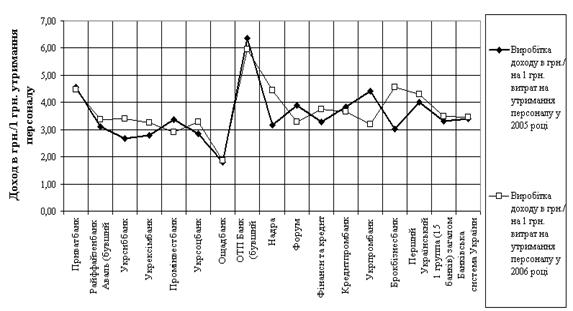

... сть у сфері культури та спорту, відпочинку та розваг 891 906 926 929 944 975 999 1015 1048 РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ СИСТЕМИ ОПЛАТИ ПРАЦІ ПЕРСОНАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ “ПРИВАТБАНК” 2.1 Аналіз оплати праці в комерційному банку АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбільш динамічно в Україні, і займає лідируючі позиц ...

... не можна назвати сконцентрованою на сегменті. Розвиток філіальної мережі, розширення сфери впливу Головного банку призводять до Етапи розробки стратегії комунікацій Визначення цільової аудиторії. (отримувачі комунікаційних звернень- групи клієнтів, окремі особи, шари населення) Для АКБ «МТ-Банк» склалася досить неоднозначна ситуація. Увійшовши вже через два з половиною років функціонування на ...

0 комментариев