Навигация

Методика обліку результатів комерційної діяльності

1.3. Методика обліку результатів комерційної діяльності

Бухгалтерський (фінансовий) облік в банках України - це складова системи обліку, що включає сукупність правил, методик та процедур обліку для виявлення, вимірювання, реєстрації, накопичення, узагальнення, зберігання та передавання інформації про операції банку зовнішнім користувачам, а також внутрішнім користувачам для прийняття управлінських рішень.

Бухгалтерський облік банку є складовою інформаційної системи банку та включає:

- облік операцій за відповідними рахунками на підставі автоматизованих та ручних проводок. Операція банку - дія або подія, яка викликає зміни в фінансовому стані банку;

- складання агрегованих та детальних звітів.

Бухгалтерський облік та фінансова звітність у банках України ґрунтуються на таких принципах: повнота бухгалтерського обліку; дата операції; превалювання сутності над формою; автономність; окреме відображення активів та пасивів; оцінка; обачливість; безперервність; нарахування та відповідність доходів і витрат; прийнятність вхідного балансу; суттєвість; відкритість; консолідація; сталість.

Зміна методів обліку потребує додаткового обгрунтування і розкриття у фінансових звітах [39, с.111].

Регулювання бухгалтерського обліку і звітності в банках здійснює Національний банк України, який відповідно до Закону ”Про банки та банківську діяльність” та Положення ”Про організацію бухгалтерського обліку та звітності в банківських установах України” та з урахуванням загальноприйнятої у міжнародній практиці системи обліку розробляє та затверджує План рахунків бухгалтерського обліку Національного банку України, План рахунків бухгалтерського обліку комерційних банків України та інші нормативні документи щодо ведення бухгалтерського обліку і складання звітності, які є обов'язковими для виконання всіма банківськими установами на території України.

Фінансовим результатом діяльності комерційного банку є прибуток, розмір і динаміка, якого в основному залежить від його доходів та видатків.

Прибуток банку - це різниця між його валовими доходами та валовими витратами. Для комерційних банків забезпечення прибутковості – це першорядна задача, яку ставить перед собою вище керівництво. Іноді як цільовий показник вибирається абсолютний показник прибутку, але частіше всього використовують відносні показники, на зразок доходу на одну акцію, або прибутки на акціонерний капітал. Цільові показники розраховуються, як правило, на основі результатів колишньої діяльності і в зіставленні з показниками інших банків.

Основна відмінність між фінансовим обліком у банках та в інших об'єктах господарської діяльності полягає в джерелі доходів і структурі витрат. Склад доходів і витрат обумовлений фінансовою природою банківської справи, яка і визначає об'єкти обліку.

При класифікації доходів і витрат банку виходять із загальноприйнятих критеріїв:

— доходи групують за джерелами отримання і впливом на фінансовий результат;

— витрати за елементами і характером затрат.

У складі доходів і витрат перш за все виділяють групу доходів і витрат від виконання банками своїх функцій як посередників на фінансових ринках. У нормативних документах Національного банку України для позначення таких доходів і витрат використовується термін операційні доходи і витрати.

Інакше кажучи, це доходи і витрати. одержані банками від операцій, на виконання яких видані ліцензії Національним банком України і які передбачені законодавством з банківської справи.

Згадані доходи і витрати підрозділяються на наступні підгрупи:

— відсоткові доходи і витрати;

— комісійні доходи і витрати;

— результат від торгових операцій банку;

— інші операційні доходи і витрати від надання банківських послуг.

До відсоткових доходів належать: відсотки, одержані від розміщення депозитів у інших банках і небанківських фінансових інститутах; від надання кредитів за державними цінними паперами та іншими інвестиціями.

До відсоткових витрат належать відсотки, що виплачені за депозитами, залученими кредитами, субординованому боргу, облігаціями, емітованими банком [14, с. 20 – 27].

При визначенні суми відсоткових платежів у банківській практиці можуть використовуватись три методи визначення кількості днів, які приймаються в розрахунок при нарахуванні відсотків:

1) метод “факт/факт” — при нарахуванні відсотків виходять з фактичної кількості днів у році та місяці;

2) метод “факт/360” — при розрахунку виходять з фактичної кількості днів у місяці, а кількість днів у році приймають умовно за 360;

3) метод “30/360” — при розрахунку суми відсотків умовно приймають кількість днів у місяці за 30, а в році — за 360.

Незалежно від методу розрахунку суми відсотків при розрахунку кількості днів ураховують перший день і не зараховують останній день за контрактом. Дата початку і закінчення комерційної угоди за контрактом при цьому визначається як дата валютування.

На прикладі визначення кількості днів при використанні різних методів і суми відсотків до виплати визначимо суму відсоткових платежів за терміновим депозитом у сумі 200 грн., який розміщений на строк з 21 серпня до 10 жовтня під відсоткову ставку 12 % річних ( Таблиця 1.1)

Розрахунок суми відсоткових платежів (доходів) за різними методами

Таблиця 1.1. Розрахунок суми відсоткових платежів (доходів) за різними методами

| № з/п | Методи розрахунків | Кількість днів розміщення депозит | Кількість днів у році | Розрахунок суми платежу за відсотками. грн. |

| 1. | Факт/факт | 11 + 30 + 9 = 50 | 365 | 200 х 12 х 50 100 х 365 -3,287 |

| 2. | Факт/360 | 11 + 30 + 9 = 50 | 360 | 200 х 12 50 -3,333 |

| 3. | 30/360 | 10 + 30 + 9 = 49 | 360 | 200 х 12 х 49 - 3,266 100 х 360 |

Під відсотковими доходами і витратами розуміють такі доходи і витрати, які розраховуються пропорційно часу і сумі активу або зобов'язання. До відсоткового доходу за борговими цінними паперами в портфелі банку належать тільки відсотки, що нараховані за цими паперами після їх придбання.

Чистий відсотковий дохід розраховується як різниця між відсотковими доходами і відсотковими витратами. Комісійні доходи і витрати — це такі грошові кошти, що встановлюються фіксовано у вигляді тарифів за падання банківських послуг або розраховуються пропорційно сумі активу або зобов'язань незалежно від часу.

До комісійних доходів і витрат належать: суми грошових коштів, які одержані у виплачені банками за розрахунково-касове обслуговування; за послуги кредитного характеру, а саме: видача і одержання гарантій, поручительств, відкриття кредитних ліній, акцептні операції; комісії, одержані і сплачені за операції з конвертації — обслуговування валютних рахунків, купівлі-продажу інвалюти, виконання трастових операцій і деякі інші. До торгових операцій комерційного банку належать: операції з купівлі-продажу цінних паперів, придбаних на строк до одного календарного року з метою перепродажу; операції з купівлі-продажу іноземної валюти, яка є власністю банку, а також торгові операції з іншими фінансовими інструментами. Так, наприклад, при продажу облігацій за ціною, що перевищує їх балансову вартість, банк одержує прибуток. І навпаки, якщо ціна продажу нижче балансової вартості, у банку утворюється збиток. Сума збитку зменшується на суму резерву під знецінення цінних паперів, якщо такий резерв нарахований за конкретним видом цінних паперів. Одержаний результат від торгової операції у вигляді прибутку збільшує суму доходів банку, а у вигляді збитку - зараховується на зменшення доходів від торговельних операцій. Аналогічно визначається результат від інших торгових операцій банку.

До інших операційних доходів і витрат відносять: доходи від діяльності інкасаторської служби, проданих платіжних засобів, консультаційних послуг, а також витрати на утримання служби інкасації, на аудит, витрати на службові відрядження тощо. Особливе місце у складі операційних витрат належить адміністративним витратам. Адміністративні витрати — це витрати, що пов'язані із забезпеченням діяльності банківської установи. До них відносять: витрати на утримання персоналу; на утримання основних засобів та нематеріальних активів; на обслуговування телекомунікацій; амортизаційні відрахування; експлуатаційні та господарські витрати; витрати на маркетинг та рекламу, орендні платежі та деякі інші.

Сума чистого операційного прибутку розраховується як різниця між операційними доходами за вирахуванням операційних витрат.

До особливої групи витрат належать витрати на формування резервів на покриття збитків від активних операцій. Це резерви під знецінення цінних паперів, на покриття кредитних ризиків, покриття збитків за сумнівною дебіторською заборгованістю.

Особливість цієї групи витрат полягає в тому, що це не грошові витрати. Максимальна межа таких витрат регламентується податковим законодавством. Суми резервів відображають оцінку якості активів з боку керівництва банку. До цієї групи відносять також прямі відрахування на покриття збитків від сумнівних активів, наприклад: списання з балансу сумнівної заборгованості за кредитами. Оцінка чистого операційного прибутку повинна проводитись із урахуванням витрат за сумнівними активами.

До наступної групи відносять непередбачені доходи і витрати. Вони носять випадковий, разовий характер і тому мають особливий вплив на фінансовий результат, одержаний банком. Отже, вони є результатом подій, які можуть істотно вплинути на дохід банку, але не мають відношення до звичайної його діяльності. До непередбачених належать: доходи, одержані від разового продажу приміщень філіалів банку, або доходи, поява яких пов'язана зі змінами правил бухгалтерського обліку.

З чистого прибутку сплачується податок на прибуток. Чистий прибуток після сплати податку на прибуток розподіляється на виплату дивідендів власниками і на капіталізацію банку. Суму чистого прибутку, що залишається для розвитку банківського бізнесу, називають нерозподіленим прибутком.

При обліку доходів і витрат послуговуються наступними правилами:

· Правило перше

При класифікації витрат за елементами затрат і цільовим призначенням виділяють капітальні затрати і поточні витрати.

Капітальні затрати використовуються на придбання і покращення основних засобів (фіксованих активів) і, таким чином, розраховані на тривалий час. Капітальні затрати проводяться по капітальному ремонту, модернізації і реконструкції існуючих власних основних засобів або взятих в оренду; скеровуються на будівництво нових приміщень, придбання комп'ютерної техніки тощо, виходячи з потреб розширення банківського бізнесу. Джерелом покриття капітальних затрат служить накопичений нерозподілений прибуток минулих років і одержаний в поточному році. Капітальні затрати при відображенні їх у балансі сприяють збільшенню активів.

Поточні витрати виникають при здійсненні банківських операцій, а також використовуються для виплати заробітної плати і премій співробітникам банку, на експлуатацію приміщень, на виплату орендної плати, сплату аудиторських послуг тощо, тобто на те, що приносить користь протягом короткого часу (з фінансової точки зору). Джерелом покриття поточних витрат є валовий операційний дохід. Поточні витрати списуються одразу або розглядаються як витрати майбутнього, якщо вигода від їх здійснення виявиться в наступному звітному періоді. Якщо капітальні затрати помилково заносяться до розряду поточних витрат, прибуток буде заниженим. Це призводить також до заниження вартості активів у балансі.

· Правило друге.

На практиці надання (отримання) послуги нерідко не збігається у часі з надходженням (сплатою) грошових коштів. Для об'єктивного визначення фінансового результату, виникає необхідність здійснювати облік доходів і поточних витрат банку згідно з принципами нарахування, відповідності та обережності. Відповідно до принципу нарахування дохід визнається одержаним у момент, коли він зароблений, а не коли поступили відповідні кошти, тобто в момент продажу активів або надання послуг. Витрати визначаються в момент, коли вони понесені, а не коли сплачені гроші.

Нарахованим є дохід, який одержаний, але ще не набув грошової форми. Нараховані витрати — це витрати (від яких одержана певна вигода), але ще не сплачені в грошовій формі.

Зіставлення доходів і витрат відбувається на підставі принципу відповідності. Витрати і доходи, одержання яких пов'язано з даними витратами, повинні відображатись у бухгалтерському обліку в один і той же звітний період. Базуючись на цих принципах, можна класифікувати доходи і витрати за такими групами:

1) доходи, зароблені та отримані водночас; витрати, понесені та сплачені водночас;

2) доходи, отримані наперед, але ще не зароблені (дохід майбутніх періодів, або відкладений дохід); витрати сплачені наперед, але ще не понесені (витрати майбутніх періодів, або відкладені витрати);

3) доходи зароблені, але ще не отримані (нарахований дохід);

витрати понесені, але ще не сплачені (нараховані витрати).

Однак реалізація принципів нарахування і відповідності не повинна спричинювати як переоцінку активів або доходів банку, так і недооцінку зобов'язань і витрат банку.

Таким чином, керуючись принципом обережності, банк повинен:

— враховувати доходи від наданих послуг, тільки якщо є впевненість в одержанні цих доходів; — якщо немає впевненості в одержанні доходів, ураховуються тільки витрати. Доходи за такими операціями відображаються в бухгалтерському обліку тільки після їх фактичного одержання. Одержання доходів уважається сумнівним, якщо існують документи, які підтверджують наявність у клієнта прострочених платежів більше, ніж на 30 днів.

Після визнання дебіторської заборгованості за нарахованими доходами сумнівною банк зменшує свої доходи на суму такої заборгованості. У бухгалтерському обліку це відображається записом: Д-т — “Доходи”;

К-т — “Нарощені доходи”. Наступний облік сумнівної заборгованості виконується за балансом на рахунку “Несплачені в строк доходи” до закінчення терміну давності позову.

· Правило третє

Облік доходів і витрат здійснюється наростаючим підсумком з початку року. Залишки за рахунками доходів і витрат закриваються після закінчення календарного року.

Синтетичні рахунки для обліку доходів згруповані у шостому класі балансу, а для обліку витрат – у сьомому класі. В основу побудови синтетичних рахунків покладено ті ж ознаки, з урахуванням яких здійснена класифікація доходів та витрат і виділені об'єкти обліку. Це дозволяє забезпечити деталізований облік доходів і витрат у балансі, що дає можливість накопичувати і одержувати інформацію для оцінки фінансового стану банку і ефективності окремих напрямків його діяльності.

Рахунки з обліку прострочених доходів включені в групи з обліку пасивів, що приносять доходи, як парні до рахунків з обліку нарахованих доходів. Рахунки другого порядку (розділу) дозволяють одержати інформацію і порівняти доходи від основних видів банківських операцій і послуг з витратами, які пов'язані з їх здійсненням. Так, склавши відсоткові доходи з відсотковими витратами, можна розрахувати чистий відсотковий дохід.

Рахунки третього порядку (групи) дають інформацію про доходи і витрати за банківськими операціями щодо контрагентів (банківський сектор, підприємства, бюджетний сектор). Рахунки четвертого порядку деталізують інформацію щодо окремих фінансових інструментів, які застосовуються банком. Наприклад, окремо враховуються відсоткові доходи за кредитами, векселями, цінними паперами, факторинговими операціями тощо. Рахунки з обліку доходів за своїм характером пасивні, витрат — активні [40, с. 530-536].

Рахунок “Нараховані відсотки за борговими цінними паперами” до моменту їх продажу чи погашення закривається при зарахуванні відсотків на кореспондентський рахунок банку. В разі неперерахування відсотків сума переноситься на рахунок “Прострочені нараховані відсотки за борговими цінними паперами в портфелі банку на продаж”.

При непогашенні заборгованості протягом 30 календарних днів сума прострочених відсотків списується з балансу.

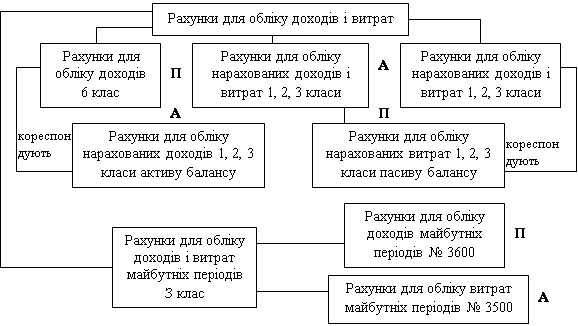

Доходи і витрати майбутніх періодів враховуються в третьому класі, в складі інших пасивів та інших активів. Класифікація рахунків для обліку доходів і витрат наведена на рис.1.2

Рис.1.2 Класифікація рахунків для обліку доходів і витрат

Облік відсоткових доходів.

До відсоткових доходів відносять відсотки за користування банківськими позиками, відсотки за придбаними цінними паперами і прирівнені до відсотків комісії (які обраховуються аналогічно відсоткам, тобто пропорційно часу і сумі активу).Відсотки комісії підлягають щомісячному відображенню в банківському обліку, незалежно від періодичності розрахунків за ними, які зазначені в угоді з контрагентом.

Облік комісійних доходів.

У складі комісій, які банк одержує за надані послуги, виділяють: комісії за одноразові послуги; комісії за послуги, які надаються протягом періоду, що обумовлений в угоді; комісії за послуги з обов'язковим результатом.

Комісії за одноразові послуги.

До комісії за одноразову послугу відносять комісії за послуги з обміну валют, за видачу готівкових коштів, за видачу поручительства тощо.

Облік комісії за послуги постійного характеру.

До них належать комісії за розрахунково-касове обслуговування, інкасаторські послуги, орендні платежі тощо.

Облік дивідендного доходу.

Дивіденди, які підлягають одержанню банком за інвестиціями, відображаються в банківському обліку після їх оголошення на загальних зборах акціонерів: Д-т “Нараховані дивіденди”; К-т “Дивідендний доход за акціями і іншими вкладеннями”. Надходження дивідендів на кореспондентський рахунок у банку: Д-т “Кореспондентський рахунок”; К-т “Нараховані дивіденди”.

Облік відсоткових витрат.

Більша частина відсотків до виплати припадає на депозитні операції і за борговими цінними паперами, випущеними банком (векселі, заощаджувальні і депозитні сертифікати). Нарахування відсоткових витрат провадиться щомісячно: Д-т “Відсоткові витрати”; К-т “Нараховані витрати”.

При перерахуванні відсотків на користь клієнтів: Д-т “Нараховані витрати”;

К-т “Поточний рахунок клієнта або Коррахунок банку”.

Облік комісійний витрат.

При сплаті комісій в момент отримання послуги банком: Д-т “Комісійні витрати”; К-т “Коррахунок банку”. При сплаті послуг авансом: Д-т “Витрати майбутніх періодів”; К-т “Коррахунок банку”. При отриманні послуги банком:

Д-т “Комісійні витрати”; К-т “Витрати майбутніх періодів”.

Облік негрошових витрат.

Негрошові витрати пов'язані з нарахуванням резервів (провізій) під знецінення активів з метою хеджування ризиків за операціями з цінними паперами, кредитними та валютними.

Облік фінансового результату і розподілу прибутку

Доходи та видатки обліковуються наростаючим підсумком з початку року. В останній робочий день року рахунки доходів і витрат закриваються. Залишки за цими рахунками відносять на рахунок № 5900 “Результат поточного року” і, таким чином, досягається відображення фінансового результату в балансі банку.

На проміжні звітні дати (місяць, квартал) фінансовий результат визначається шляхом порівняння доходів звітного періоду з витратами; при цьому закриття рахунків доходів і витрат не передбачено. Після закінчення кожного фінансового року Правління комерційного банку подає звіт про свою діяльність для затвердження на загальних зборах акціонерів, а також свої пропозиції щодо розподілу отриманого прибутку, включаючи пропозиції про збільшення капіталу банку. Порядок розподілу прибутку повинен відповідати чинному законодавству України та засновницьким і статутним документам банку [11].

Прибуток, що підлягає розподілу, розраховується таким чином: чистий прибуток після оподаткування за звітний рік збільшується на розмір нерозподіленого і невикористаного прибутку за результатами попереднього фінансового року і зменшується на розмір відрахувань у офіційні резерви, які формуються згідно з чинним законодавством. До офіційних резервів належать: резервний фонд; загальний резерв. Резервний фонд створюється згідно з чинним законодавством у розмірі не менше 25 % від суми сплаченого акціонерного (уставного) капіталу. Розмір щорічних відрахувань до резервного фонду становить не менше, ніж 5 % від суми чистого прибутку після оподаткування. Якщо засновницькими документами передбачено створення спеціальних фондів за рахунок нерозподіленого прибутку (фонди матеріального заохочення, соціального розвитку та ін.), то облік операцій щодо їх формування та використання може здійснюватись у системі рахунків управлінського обліку. На рівні аналітичного обліку в системі фінансового обліку банк на свій розсуд може відкривати окремі рахунки за видами активів, які забезпечуються повністю або частково власними коштами. Наприклад, це може бути фонд основних засобів, фонд надання позик своїм працівникам тощо. Розмір прибутку, який скеровується на виплату дивідендів, оголошується на зборах акціонерів.

У законі України “Про внесення змін і доповнень до закону України “Про оподаткування прибутку підприємств”, який введено в дію 01.07.97 р., закладено нову концепцію визначення прибутків суб'єктів господарювання. Згідно з цією концепцією сума прибутку визначається як різниця між валовими доходами та валовими витратами. Однак інтерпретація доходу та видатків у межах цієї концепції має суттєві відмінності від методики визначення доходів і витрат з позицій міжнародних принципів і стандартів обліку.

Похожие работы

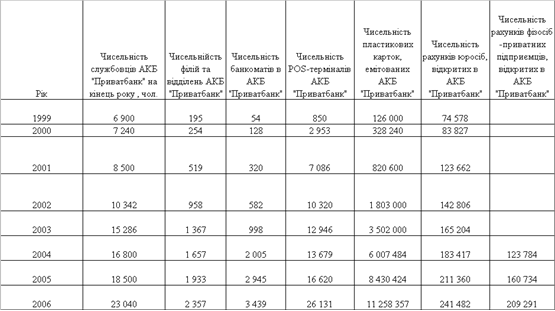

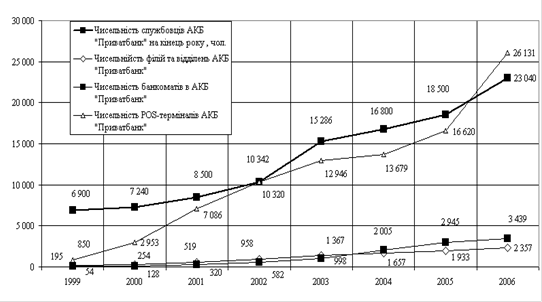

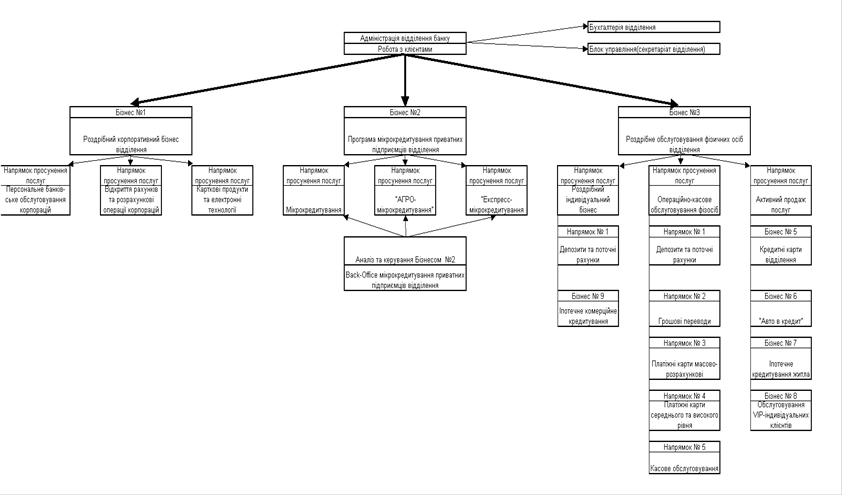

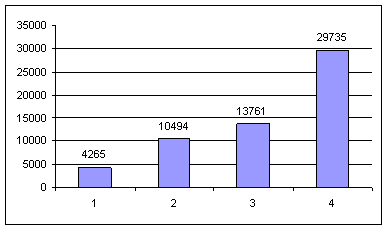

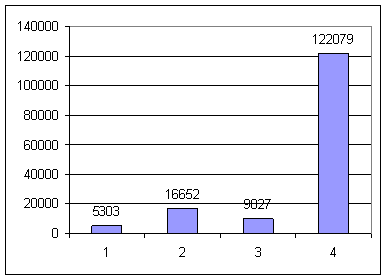

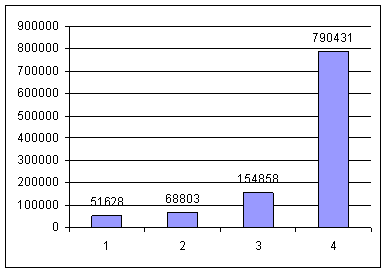

... інформацією можна було скористатися при прийнятті кадрових і інших рішень, необхідно правильно організувати збереження інформації з результатів атестації. Розділ 2. Аналіз діючої системи управління персоналом в комерційному банку АКБ “Приватбанк” 2.1 Загальна характеристика інфраструктури АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбі ...

... можуть бути внесені готівкою, перераховані з власного вкладного рахунку в іншому банку чи з поточного рахунку в національній чи іноземній валюті. Розділ 2. Організація депозитних операцій з фізичними особами в комерційному банку ТОВ “Укрпромбанк” 2.1 Загальна характеристика економічної діяльності ТОВ “Укрпромбанк” 2.1.1 Короткі відомості про банк У 1989 році рішенням загальних зборів ...

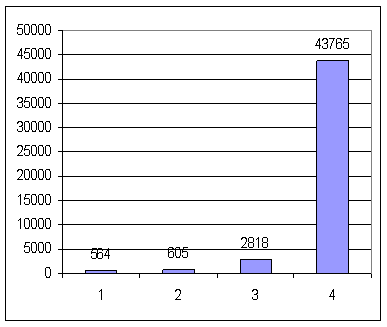

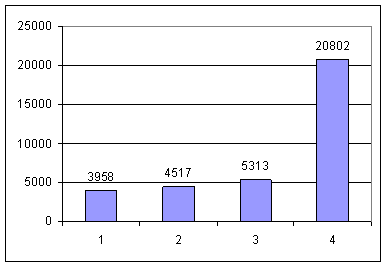

... сть у сфері культури та спорту, відпочинку та розваг 891 906 926 929 944 975 999 1015 1048 РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ СИСТЕМИ ОПЛАТИ ПРАЦІ ПЕРСОНАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ “ПРИВАТБАНК” 2.1 Аналіз оплати праці в комерційному банку АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбільш динамічно в Україні, і займає лідируючі позиц ...

... не можна назвати сконцентрованою на сегменті. Розвиток філіальної мережі, розширення сфери впливу Головного банку призводять до Етапи розробки стратегії комунікацій Визначення цільової аудиторії. (отримувачі комунікаційних звернень- групи клієнтів, окремі особи, шари населення) Для АКБ «МТ-Банк» склалася досить неоднозначна ситуація. Увійшовши вже через два з половиною років функціонування на ...

0 комментариев