Навигация

Традиционные методы оценки инвестиционного риска

2.3 Традиционные методы оценки инвестиционного риска

Следующая ступень схемы предполагает задействование показателей средней нормы прибыли и периода окупаемости, а в качестве дополнительного критерия – участие постоянных издержек в полных. Средняя норма прибыли представляет собой отношение среднегодовой прибыли после вычета налогов к сумме инвестиций в определенный проект. Когда средняя норма прибыли рассчитана, ее следует сравнить с показателем необходимого коэффициента окупаемости. Если полученная величина больше необходимого коэффициента отдачи по данному проекту, то предложение стоит принять согласно этому методу, если средняя норма прибыли меньше необходимой величины, то его следует отклонить.

Отличительной чертой данного показателя является простота его вычисления и доступность информации для его определения. Когда значение показателя известно, для решения вопроса о принятии или отказе от предложения его можно сравнивать не только с необходимым коэффициентом окупаемости, но и с минимально необходимой нормой прибыли и другими показателями, удобными в каждом конкретном случае.

Недостатком использования данного критерия является его неопределенность относительно абсолютного количества средств от реализации проекта и, следовательно, средняя норма прибыли сама по себе не отвечает на заданный вопрос о выборе инвестиционного проекта на основе доходности и рискованности и используется как дополнительный фактор.

Следующим элементарным методом можно определить оценку проекта по методу периода окупаемости. Понятие окупаемости, или периода окупаемости говорит нам о количестве лет, необходимых для покрытия первоначальных издержек по реализации проекта. Другими словами, это отношение между первоначальными постоянными издержками и ежегодным поступлением средств. Если использовать данные из вышеприведенного примера, то период окупаемости будет учитываться следующим образом.

Период окупаемости = сумма затрат / годовое поступление средств.

Если реализовать проект следует в течение меньшего количества лет то, согласно этому методу, от него следует отказаться.

Недостатком данного метода является невозможность оценки поступления средств по истечению периода окупаемости, что делает, таким образом, метод оценки по периоду окупаемости неполным по отношению реализации данного проекта. Данный метод дает представление о поступлении средств только на период в целом, не дифференцируя поступления средств.

Помимо двух основных элементарных, или традиционных методов оценки риска, следует обозначить в качестве третьего определение доли постоянных издержек в полных. Такой показатель появляется всегда, когда фирма несет постоянные расходы, независимые от объема выпуска продукции. Отличительной чертой постоянных (фиксированных) издержек является их неизменность при увеличении или уменьшении объема. Такие расходы включают амортизацию зданий и оборудования, выплаты по страхованию, налоги, часть расходов на управленческий аппарат. С другой стороны существуют переменные издержки, включающие сырье и материалы, оплата труда, комиссионные по продаже, определенную часть административных расходов. Может возникнуть такое явление, когда процентное отношение доли постоянных расходов в прибылях больше, чем эта доля в задействованном объеме.

Такое явление носит название «операционный леверидж», или феномен доли постоянных затрат в полных.

Такое явление само по себе не является источником риска, непосредственно к увеличению риска, ведут такие факторы как непостоянство и неопределенность получаемых прибылей. Эффект «операционного левериджа», является толчком для такого непостоянства. Степенью этого показателя («операционного левериджа») фирма как бы представляет ее хозяйственный риск, то есть увеличение доли участия ведет к увеличению общего непостоянства прибылей, повышая риск компании.

2.4 Оценка риска через дисконтированные показатели

Метод дисконтированного денежного потока может быть использован для оценки любого действующего предприятия. В некоторых ситуациях он объективно дает наиболее точный результат, например, для оценки предприятий, имеющих определенную историю хозяйственной деятельности (желательно прибыльной) и находящихся на стадии роста или стабильного экономического развития. Метод дисконтированного денежного потока в меньшей степени применим к оценке хронически убыточных предприятий, хотя и отрицательная величина стоимости бизнеса может быть фактом для принятия управленческих решений.

Применяя этот метод для оценки новых предприятий, пусть даже и многообещающих, следует соблюдать осторожность. Отсутствие прибылей в ретроспективе затрудняет объективное прогнозирование будущих денежных потоков бизнеса.

Основные составляющие денежного потока для собственного капитала представлены на рис. 4.

чистая прибыль после уплаты налогов |

| + амортизационные отчисления |

| +(–) уменьшение (прирост) чистого оборотного капитала |

| +(–) уменьшение (прирост) инвестиций в основные средства |

| +(–) прирост (уменьшение)долгосрочной задолженности |

| =денежный поток |

Рис. 4. Денежный поток

При применении второй модели – модели денежного потока для всего инвестированного капитала – не различается собственный и заемный капитал предприятия, а считается совокупный денежный поток. Исходя из этого, к денежному потоку прибавляются выплаты процентов по задолженности, которые ранее были вычтены при расчете чистой прибыли. Поскольку проценты по задолженности вычитались из прибыли до уплаты налогов, возвращая их назад, следует уменьшить их сумму на величину налога на прибыль. Итогом расчета по второй модели является рыночная стоимость всего инвестированного капитала предприятия.

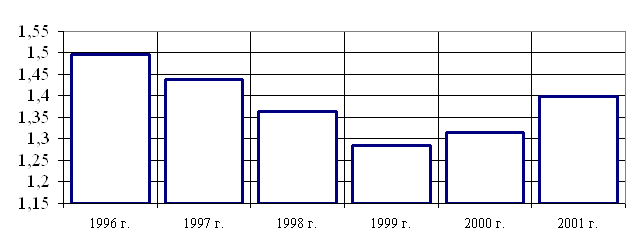

В странах с развитой рыночной экономикой прогнозный период для оценки предприятия, в зависимости от целей оценки и конкретной ситуации, может составлять от пяти до десяти лет. В странах с переходной экономикой, где велика нестабильность и получение адекватных долгосрочных прогнозов особенно затруднено, допустимо сокращение прогнозного периода до трех лет.

С технической (математической) точки зрения ставка дисконта – это процентная ставка, используемая для пересчета будущих (отстоящих от нас во времени на разные сроки) потоков доходов в единую величину текущей стоимости, являющуюся базой для определения рыночной стоимости бизнеса.

В экономическом смысле в роли ставки дисконта выступает требуемая инвесторами ставка дохода на вложенный капитал в сопоставимые по уровню риска объекты инвестирования. Говоря иначе, это – требуемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Существуют различные методики определения ставки дисконта. Наиболее распространены следующие:

Похожие работы

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

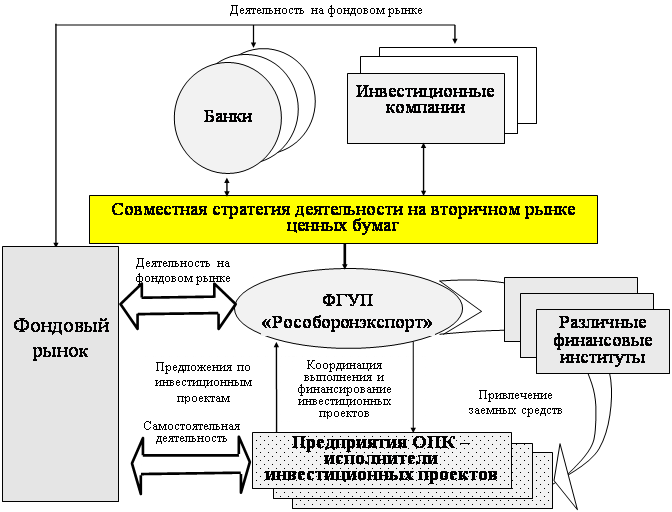

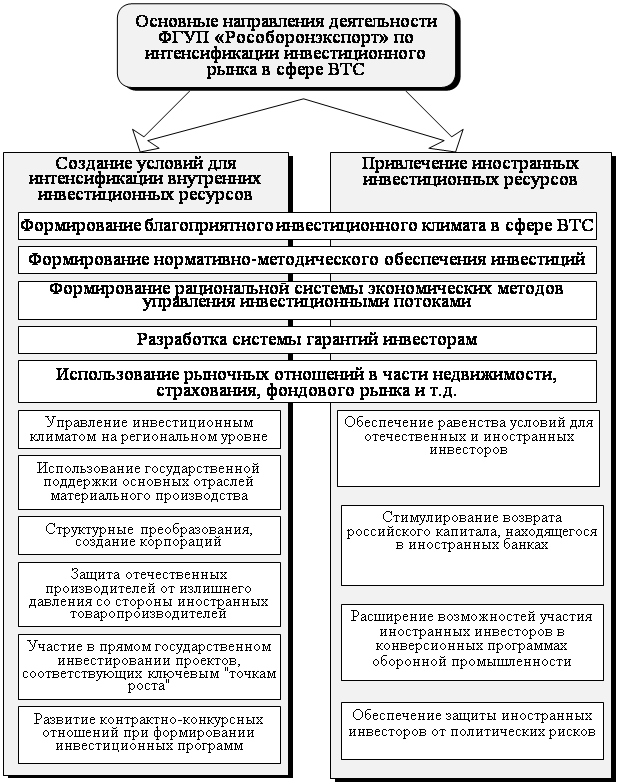

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

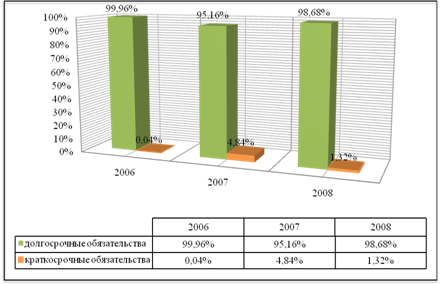

... финансовых обязательств активами 0,994 0,976 0,994 ≤ 0,85 3. Организационно-экономические мероприятия по совершенствованию финансовой деятельности ООО «Си-Трейдинг» 3.1 Снижение отвлечения из оборота собственных и заемных денежных средств Для рассматриваемого нами предприятия характерно неэффективное планирование необходимой величины оборотных средств, в том числе дебиторской ...

... дополнительного дохода, а банку не дает гарантии вложенных в него заемных средств. Период окупаемости (Т) - один из наиболее распространенных методов оценки эффективности инвестиционных проектов. Он рассчитывается по формуле: (8) где И – сумма инвестиций направленных на реализацию проекта (при разновременности вложений приводит к настоящей стоимости); НС - ...

0 комментариев