Навигация

Анализ уровня эффективности реализованного проекта

3. Анализ уровня эффективности реализованного проекта

3.1 Расчет показателей для выявления степени инвестиционного риска

На основании данных о предприятии ОАО «ПСП-СИТИ», ранее отображенных в дипломной работе, собранных во время прохождения дипломной практики можно произвести оценку степени риска при привлечении заемных средств для реализации инвестиционного проекта. Данная методика оценки используется в течение длительного периода времени всеми зарубежными компаниями. Практическое ее использование позволяет произвести комплексную оценку любого инвестиционного проекта.

Метод периода окупаемости – один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости зависит от равномерности распределения (PP) прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя PP имеет вид:

PP = n, при котором![]() . (3.4)

. (3.4)

Показатель срока окупаемости инвестиции очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе. Во-первых, он не учитывает влияние доходов последних периодов. Во-вторых, поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, по различным распределением ее по годам.

Метод хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений. Применительно к проекту, предложенному к оценке, период окупаемости равен два года и семь месяцев, что удовлетворяет условию кредита.

Расчет показателя внутренний коэффициент окупаемости. Внутренний коэффициент окупаемости (ВКО), или норма отдачи, представляет собой прибыль от инвестиций, исчисленную за вычетом выплат по процентам, связанным с финансированием данных инвестиций, и выраженную в процентах к стоимости инвестиций.

Критерии принятия или отказа от проекта по этому методу определяются в сравнении полученного значения ВКО с необходимой, или предельной нормой отдачи. Если ВКО превышает необходимый, то проект приемлем, если нет – то от него лучше отказаться.

Применительно к проекту, предложенному к оценке, ВКО равен в первый год реализации проекта 42,431%, во второй год 46,476%,и в третий год 50,922%, и является очень высоким показателем, что позволяет поддержать принятие инвестиционного проекта.

Расчет показателя чистого приведенного эффекта. Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, ..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

![]() , (3.5)

, (3.5)

![]() . (3.6)

. (3.6)

Очевидно, что если: NPV > 0, то проект следует принять; NPV < 0, то проект следует отвергнуть; NPV = 0, то проект ни прибыльный, ни убыточный.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т.п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного проекта.

Применительно к проекту, предложенному к оценке, NPV равен 15226,133, и является прекрасным показателем для принятия инвестиционного проекта.

Метод индекса прибыльности.

Этот метод является, по сути, следствием метода чистого приведенного эффекта. Индекс рентабельности (PI) рассчитывается по формуле:

![]() . (3.7)

. (3.7)

Очевидно, что если: Р1 > 1, то проект следует принять; если Р1 < 1, то проект следует отвергнуть; если Р1 = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе проекта.

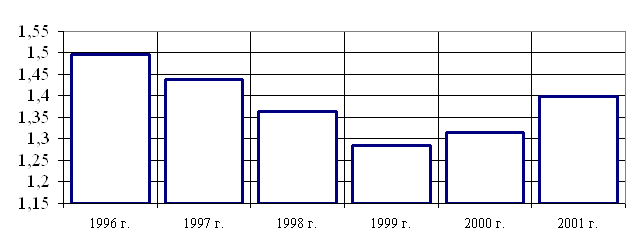

Применительно к проекту, предложенному к оценке, PI равен 1,386, и является прекрасным показателем для принятия инвестиционного проекта.

Похожие работы

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

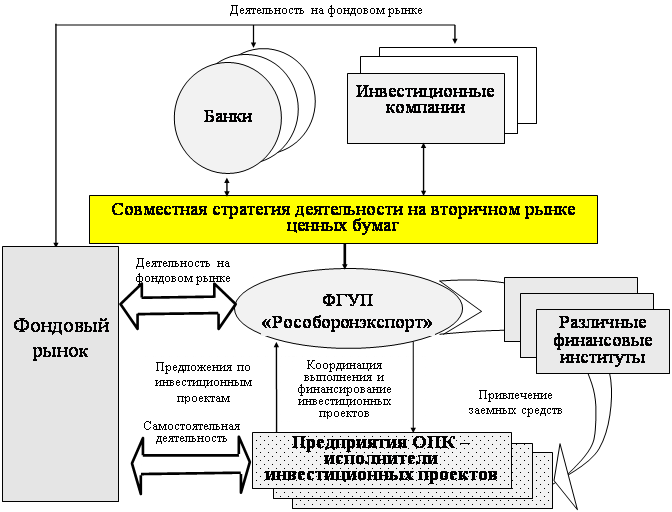

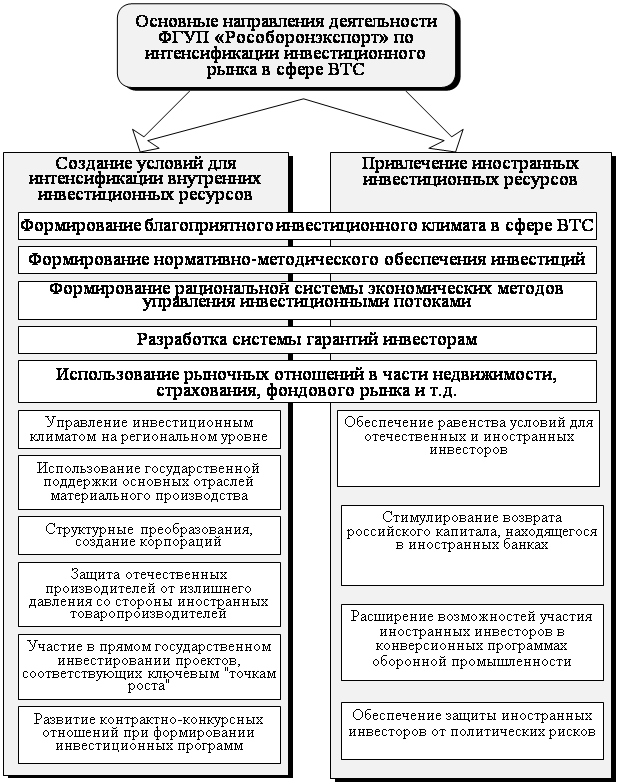

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

... финансовых обязательств активами 0,994 0,976 0,994 ≤ 0,85 3. Организационно-экономические мероприятия по совершенствованию финансовой деятельности ООО «Си-Трейдинг» 3.1 Снижение отвлечения из оборота собственных и заемных денежных средств Для рассматриваемого нами предприятия характерно неэффективное планирование необходимой величины оборотных средств, в том числе дебиторской ...

... дополнительного дохода, а банку не дает гарантии вложенных в него заемных средств. Период окупаемости (Т) - один из наиболее распространенных методов оценки эффективности инвестиционных проектов. Он рассчитывается по формуле: (8) где И – сумма инвестиций направленных на реализацию проекта (при разновременности вложений приводит к настоящей стоимости); НС - ...

0 комментариев