Навигация

Экономическое обоснование целесообразности принятия проекта к реализации

3.2 Экономическое обоснование целесообразности принятия проекта к реализации

В данной дипломной работе приведены формулы расчета экономической эффективности капитальных вложений с описанием их применения на основе данных, предоставленных в табл. 2.

Использованы следующие методы:

- метод периода окупаемости;

- метод внутреннего коэффициента окупаемости;

- метод чистого приведенного эффекта;

- метод индекса прибыльности;

- метод коэффициента эффективности.

Полученные результаты указывают на экономическую целесообразность данного проекта. Администрации предприятия предлагается принять его к реализации. Такой проект можно принять с полной уверенностью. Чем ниже ставка дисконта, тем раньше окупятся капитальные вложения и, следовательно, предприятие, осуществившее этот проект, получит больше прибыли.

Таблица 2

Сводная таблица расчета денежного потока на период 2009-2010г.г. (тыс. руб.)

| Показатели | Период | |||

| 2006г. | 2007г. | 2008г. | 2009-2010гг. | |

| Потенциальный валовой доход за период | 30643 | 33487 | 36836 | 100966 |

| Потери при сборе арендной платы (5%) | 1522 | 1674 | 1842 | 5058 |

| Действительный валовой доход | 28921 | 31813 | 34994 | 95728 |

| Операционный доход | 4981 | 5479 | 6047 | 16487 |

| Чистый операционный доход | 23940 | 26334 | 28967 | 79241 |

| Амортизационные отчисления | 900 | 900 | 900 | 2700 |

| Налогооблагаемый доход | 23940 | 26334 | 28967 | 79241 |

| Налог на прибыль (ставка 24%) | 5746 | 6320 | 6952 | 19018 |

| Денежный поток после уплаты налогов | 18194 | 20014 | 22015 | 60423 |

| Чистый денежный доход | 19094 | 20914 | 22915 | 62923 |

| Внутренний коэф. окупаемости | 42,431 | 46,476 | 50,922 | |

| Средняя норма прибыли | 0,409 | |||

| Период окупаемости | 2,573 | |||

| NPV | 15226,133 | |||

| Индекс рентабельности | 1,386 | |||

| Процент по кредиту (22%) | 4125,000 | |||

В целях последующего более успешного функционирования предприятия, дальнейшего улучшения его финансового состояния, инвестиционной привлекательности, а также формирования собственных оборотных средств, предлагается целый комплекс мероприятий:

- выработать четкую стратегию по улучшению инвестиционной привлекательности предприятия и предоставить отчеты о результатах внедренных инвестиционных проектов;

- разработать план реконструкции предприятия, как модель финансового оздоровления;

- организовать более тщательный местный контроль над качеством входного сырья и материалов;

- проводить систематическую работу по привлечению кредитов для пополнения оборотных средств.

ЗАКЛЮЧЕНИЕ

Рассмотренная многоуровневая схема инвестиционного анализа может быть использована в качестве эффективного инструмента выбора критерия оценки риска. Продвигаясь по ступеням данной модели, можно усложнить процесс анализа риска в зависимости от индивидуальных характеристик проекта. Традиционными показателями оценки называются период окупаемости, средняя норма прибыли и доля постоянных расходов в полных. Качественная оценка инвестиционного риска возможна и эффективна через показатели дисконтирования. Базой для количественной оценки риска предлагается использование ценовой модели активов. Использование этой модели позволяет при некоторых допущениях оценить, во сколько тот или иной риск обходится фирме. Одним из основных допущений модели является доминирующее использование показателя систематического риска.

Ценовая модель активов, как и многие другие известные финансовые инструменты, – это продукт функционирования западной экономики, где доступность и достоверность представляемой коммерческой информации для компании обязательно. Россия – случай другой, обстановка и с доступностью, и с достоверностью информации оставляет желать лучшего. Однако, независимо от сложившихся условий, российскому инвестору, так же как и западному, требуются конкретные инструменты оценки.

Нужно отметить, что методика любого процесса оценки – независимо от того, занимаемся ли мы определением будущего дохода, считаем ли дисконтированную стоимость или определяем необходимый коэффициент окупаемости – не может быть определена раз и навсегда, и быть единой для всех. Существует столько методов оценки, сколько специалистов и для скольких фирм занимаются этими расчетами. Предложенная модель может использоваться отдельной фирмой-инвестором для оценки инвестиционных предложений и выбора наиболее приемлемого на основе определенного критерия, а именно соотношения величины риска, которому подвергается фирма и доходов от этого проекта.

Список использованных источников

1. Гражданский Кодекс Российской Федерации, часть первая: Федеральный закон [от 30.11.1994 №51-ФЗ] // Справочно-правовая система «Гарант».

2. Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений: Федеральный закон [от 25.04.1999 №39-ФЗ] // Справочно-правовая система «Гарант».

3. Анализ хозяйственной деятельности в промышленности / под ред. В.И. Стражева. – М.: Высшая школа, 2009. – 154с.

4. Балабанов И.Т. Основы финансового менеджмента. – М.: Финансы и статистика, 2008. – 450с.

5. Бланк И.А. Инвестиционный менеджмент: Учебник. – М.: ИНФРА-М, 2008. – 313с.

6. Бороненкова С.А. Управленческий анализ. – М.: Финансы и статистика, 2009. – 423с.

7. Бочаров В.В. Инвестиционный менеджмент: Учебник. – М.: Финансы и статистика, 2009. – 412с.

8. Бочаров В.В. Корпоративные финансы. – СПб: Питер, 2009. – 298с.

9. Волков О.И. Экономика предприятия: Учебник. – М.: ИНФРА-М, 2008. – 205с.

10. Горбунов А.Н. Управление финансовыми потоками. – М.: Глобус, 2007. – 243с.

11. Грузинов В. Экономика предприятия и предпринимательства – М: Софит, 2007. – 100с.

12. Зайцев Н. Экономика промышленного предприятия: Учебное пособие. – М.: Инфра-М, 2009. – 143с.

13. Идрисов А.Б. Планирование и анализ инвестиционных проектов: Учебник. – М.: Финансы и статистика, 2009. – 337с.

14. Ковалёв В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2009. – 210с.

15. Котлер Ф. Основы маркетинга: Учебник. – М.: Просвещение, 2007. – 493с.

16. Кошечкин С.А. Методы количественного анализа риска инвестиционных проектов: Учебное пособие. – М.: Финансы и статистика, 2009. – 307с.

17. Лимитовский М.А. Основы оценки инвестиционных и финансовых решений: Учеб. пособие. – М.: ДЭКА, 2008. – 175с.

18. Лихачева О.Н. Финансовое планирование на предприятии. – М.: Проспект, 2009. – 409с.

19. Основы анализа финансовой, хозяйственной и инвестиционной деятельности предприятий / Под ред. А.Е. Абрамова. – М.: Финансы и статистика, 2009. – 534с.

20. Савчук В.П. Бюджет капитала и финансовое обоснование инвестиционного проекта: Учеб. пособие. – М.: Перспектива, 2009. – 370с.

21. Смирнов А.Л. Организация финансирования инвестиционных проектов. – М.: Финансы и статистика, 2009. – 325с.

22. Стратегии бизнеса: аналитический справочник / Под ред. Г.Б. Клейнера. – М.: КОНСЭКО, 2008. – 305с.

23. Теплова Т.В. Финансовые решения: стратегия и тактика: Учебное пособие. – М.: ИЧП Издательство Магистр, 2008. – 195с.

24. Филатов А.А. Доходность и риск инвестиционной деятельности. – М.: Национальная ассоциация участников фондового рынка, 2009. – 89с.

25. Хоскинг А. Курс предпринимательства. – М.: Перспектива, 1993. – 109с.

26. Экономика и бизнес: Учебник / Под ред. В.Д. Камаева. М.: Перспектива, 2009. – 412с.

27. Шишкин А.К. Учет, анализ, аудит на предприятии: Учебное пособие – М.: ЮНИТИ, 2009.

28. Романов А.Н. Оценка коммерческой деятельности: Учеб. пособие / А.Н. Романов, И.Я. Лукашевич – М.: Перспектива, 2008. – 324с.

29. Холт Р.Н. Планирование инвестиций: Учебник / Р.Н. Холт, С. Бариес. – М.: Финансы и кредит, 2008. – 328с.

[1] Гражданский Кодекс Российской Федерации, часть первая: Федеральный закон [№51–ФЗ] // Справочно-правовая система «Гарант».

[2] Лимитовский М.А. Основы оценки инвестиционных и финансовых решений: Учеб. пособие. – М.: ДЭКА, 2009. – 175с.

[3] Бочаров В.В. Инвестиционный менеджмент: Учебник. – М.: Финансы и статистика, 2008. – 412с.

[4] Савчук В.П. Бюджет капитала и финансовое обоснование инвестиционного проекта: Учеб. пособие. – М.: Перспектива, 2009. – 370с.

[5] Бланк И.А. Инвестиционный менеджмент: Учебник. – М.: ИНФРА-М, 2007. – 313с.

[6] Котлер Ф. Основы маркетинга: Учебник. – М.: Просвещение, 2007. – 493с.

[7] Хоскинг А. Курс предпринимательства. – М.: Перспектива, 2008. – 109с.

[8] Идрисов А.Б. Планирование и анализ инвестиционных проектов: Учебник. – М.: Финансы и статистика, 2009. – 337с.

[9] Волков О.И. Экономика предприятия: Учебник. – М.: ИНФРА-М, 2008. – 205с.

[10] Ковалёв В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2008. – 210с.

[11] Филатов А.А. Доходность и риск инвестиционной деятельности. – М.: Национальная ассоциация участников фондового рынка, 2008. – 89с.

[12] Кошечкин С.А. Методы количественного анализа риска инвестиционных проектов: Учебное пособие. – М.: Финансы и статистика, 2009. – 307с.

[13] Лихачева О.Н. Финансовое планирование на предприятии. – М.: Проспект, 2008. – 409с.

[14] Смирнов А.Л. Организация финансирования инвестиционных проектов. – М.: Финансы и статистика, 2009. – 325с.

[15] Горбунов А.Н. Управление финансовыми потоками. – М.: Глобус, 2009. – 243с.

[16] Теплова Т.В. Финансовые решения: стратегия и тактика: Учебное пособие. – М.: ИЧП Издательство Магистр, 2008. – 195с.

[17] Романов А.Н. Оценка коммерческой деятельности предпринимательства: Учеб. пособие / А.Н. Романов, И.Я. Лукашевич – М.: Перспектива, 2009. – 324с.

[18] Холт Р.Н. Планирование инвестиций: Учебник / Р.Н. Холт, С. Бариес – М.: Финансы и кредит, 2008. – 328с.

[19] Стратегии бизнеса: аналитический справочник / Под ред. Г.Б. Клейнера. – М.: КОНСЭКО, 2009. – 305с.

[20] Основы анализа финансовой, хозяйственной и инвестиционной деятельности предприятий / Под ред. А.Е.Абрамова. – М.: Финансы и статистика, 2009. – 534с.

[21] Экономика и бизнес: Учебник / Под ред. В.Д. Камаева. М.: Перспектива, 2009. – 412с.

[22] Бочаров В.В. Инвестиционный менеджмент: Учебник. – М.: Финансы и статистика, 2009. – 412с.

Похожие работы

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

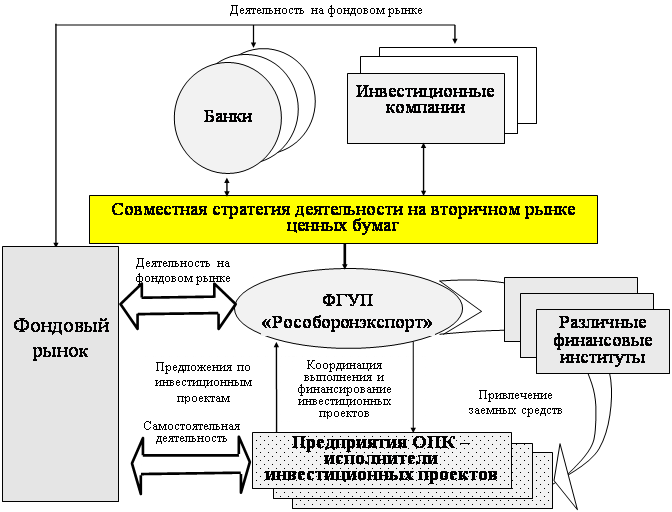

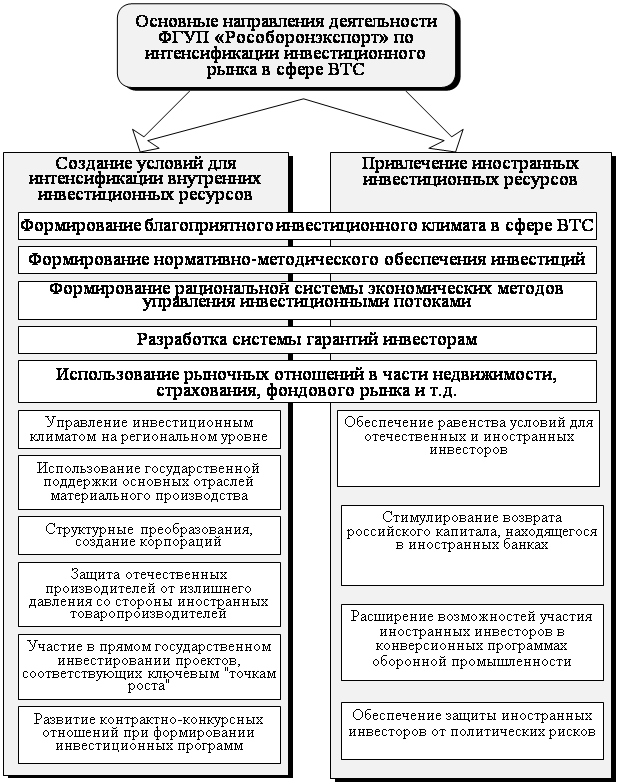

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

... финансовых обязательств активами 0,994 0,976 0,994 ≤ 0,85 3. Организационно-экономические мероприятия по совершенствованию финансовой деятельности ООО «Си-Трейдинг» 3.1 Снижение отвлечения из оборота собственных и заемных денежных средств Для рассматриваемого нами предприятия характерно неэффективное планирование необходимой величины оборотных средств, в том числе дебиторской ...

... дополнительного дохода, а банку не дает гарантии вложенных в него заемных средств. Период окупаемости (Т) - один из наиболее распространенных методов оценки эффективности инвестиционных проектов. Он рассчитывается по формуле: (8) где И – сумма инвестиций направленных на реализацию проекта (при разновременности вложений приводит к настоящей стоимости); НС - ...

0 комментариев