Навигация

Налоговая система РФ в условиях мирового кризиса

3.2 Налоговая система РФ в условиях мирового кризиса

В соответствии с принципами среднесрочного финансового планирования Министерством финансов Российской Федерации в 2007 году был впервые разработан документ, определяющий концептуальные подходы формирования налоговой политики в стране на трехгодичный плановый период 2008 - 2010 годов. Предлагаемые Минфином России мероприятия, предусматривающие изменение в 2008 - 2010 годах налогового законодательства в части налогового администрирования, а также порядка исчисления и уплаты отдельных налогов и сборов, отражены в Основных направлениях налоговой политики, одобренных Правительством Российской Федерации в марте 2007 года .

В трехлетней перспективе приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, какими они и были запланированы на период 2008 - 2010 годов - создание эффективной, сбалансированной налоговой и бюджетной системы, отказ от необоснованных мер в области увеличения налогового бремени.

С точки зрения количественных параметров российской налоговой системы с учетом изменений, которые предполагается реализовать в среднесрочной перспективе, цели налоговой политики, поставленные в Основных направлениях налоговой политики на предыдущий плановый период, остаются неизменными. Речь идет о следующих стратегических целях:

1. Сохранение неизменного уровня номинального налогового бремени в среднесрочной перспективе при условии поддержания сбалансированности бюджетной системы. При этом с учетом принятых расходных обязательств бюджетной системы, а также заложенного в долгосрочном периоде увеличения социальной направленности бюджетной политики, в условиях изменчивости прогнозов внешнеэкономической конъюнктуры снижение налоговой нагрузки на экономических агентов возможно при сбалансированном снижении налоговых ставок, а также путем перераспределения налоговой и административной нагрузки с помощью проведения структурных преобразований налоговой системы - повышения качества налогового администрирования, нейтральности и эффективности основных налогов.

2. Унификация налоговых ставок, повышение эффективности и нейтральности налоговой системы за счет внедрения современных подходов к налоговому администрированию, оптимизации применяемых налоговых льгот и освобождений, интеграции российской налоговой системы в международные налоговые отношения(как уже было указано выше).

Введенные в действие к настоящему времени основы российской налоговой системы были сформированы во многом с учетом лучшей мировой практики в области налоговой политики. Вместе с тем эффективность функционирования российской налоговой системы хотя и соответствует нынешнему уровню развития экономики, но все же далека от ожидаемой. Однако проблемы с внедрением в России инструментов налоговой политики, которые успешно функционируют во многих зарубежных странах, свидетельствуют не о неэффективности данных инструментов, а о том, что причины этих проблем лежат вне системы принятия решений в отношении налоговой политики.

Отчасти подобные проблемы могут быть решены с помощью адаптации широко используемых инструментов налоговой политики к современным условиям российской экономики, примером чего является успешное использование в России плоской ставки налога на доходы физических лиц. Вместе с тем, во многих случаях неэффективность налоговой системы связана с недостаточной эффективностью системы применения и администрирования законодательства о налогах и сборах, судебной системы, органов государственной власти и управления в целом. В среднесрочной перспективе предполагается принимать последовательные меры по исправлению указанных недостатков налоговой системы, однако основным условием результативности таких мер будет их тесная координация с социально-экономическими преобразованиями в иных областях.

Таким образом, настоящие "Основные направления налоговой политики на 2009 год и на плановый период 2010 и 2011 годов" составлены с учетом преемственности базовых целей и задач, поставленных в документе, определяющем стратегию налоговой реформы на 2008 - 2010 годы.

"Основные направления налоговой политики на 2008 - 2010 годы", одобренные Правительством Российской Федерации, предусматривают внесение изменений в налоговое законодательство по следующим направлениям:

¾ Контроль за трансфертным ценообразованием в целях налогообложения.

¾ Налогообложение дивидендов, выплачиваемых российским лицам.

¾ Регулирование налогообложения контролируемых иностранных компаний.

¾ Проблемы определения налогового резидентства юридических лиц.

¾ Введение института консолидированной налоговой отчетности при исчислении налога на прибыль организаций.

¾ Совершенствование налога на добавленную стоимость.

¾ Индексация ставок акцизов.

¾ Налогообложение организаций при совершении операций с ценными бумагами.

¾ Налогообложение налогом на доходы физических лиц при совершении операций с ценными бумагами.

¾ Совершенствование налога на имущество физических лиц (введение налога на недвижимость).

¾ Совершенствование системы вычетов, предоставляемых по налогу на доходы физических лиц.

¾ Совершенствование налога на добычу полезных ископаемых.

¾ Создание особых экономических зон портового типа.

¾ Внесение изменений в налоговое законодательство в связи с созданием целевого капитала некоммерческих организаций и создания благоприятных условий для функционирования некоммерческих организаций в социально значимых областях.

¾ Совершенствование налогового законодательства в части регулирования учетной политики налогоплательщиков.

¾ Международное сотрудничество, интеграция в международные организации и соглашения, информационный обмен.

¾ Введение в налоговое законодательство понятия индексируемой налоговой единицы.

¾ Создание налоговых стимулов для осуществления инновационной деятельности.

¾ Реформирование налога на игорный бизнес. Совершенствование порядка налогообложения при реализации концессионных соглашений.

По указанным направлениям в 2007 году были приняты следующие решения. Оптимально построенная налоговая система должна не только обеспечивать финансовыми ресурсами потребности государства, но и не снижать стимулы налогоплательщика к предпринимательской деятельности, обязывать его к постоянному поиску путей повышения эффективности хозяйствования .

А каким образом будет строиться налоговая система в будущем, в условиях мирового кризиса? Основные направления налоговой политики на 2010-2012 годы, подготовленные Минфином РФ, не предполагают существенных изменений налоговой системы, а будут создавать условия для восстановления экономического роста в России.

Основные направления налоговой политики предполагают ряд мер по совершенствованию налогообложения. Планируется изменить состав амортизационных групп не по сроку службы, а по функциональному назначению.

С начала текущего года размер амортизационной премии был уже повышен в три раза - до 30%.

Кроме того, Минфин предлагает изменить порядок налогообложения в части налога на прибыль на операции с ценными бумагами и финансовыми инструментами, на сделки РЕПО, а также на дивиденды. Для налога на прибыль организаций в условиях нестабильности на финансовых рынках необходимо сократить срок, в течение которого цена на ценную бумагу считается рыночной, с 12 месяцев до 90 дней, говорится в документе.

Также Минфин выступает за снятие с 2010 года ограничения в 500 миллионов рублей для применения нулевой ставки налога на прибыль для налогообложения дивидендов, получаемых российским акционерами, владеющими более 50% акций организации, выплачивающей дивиденды.

В части налога на прибыль Минфин намерен создать подспорье и для компаний, ведущих геологоразведочные работы. Министерство планирует уточнить в Налоговом кодексе особый порядок признания расходов на освоение природных ресурсов, к которым относятся расходы на поиск и оценку месторождения полезных ископаемых. Речь, в частности, идет о расходах на строительство и ликвидацию самой скважины, если она оказалась непродуктивна.

Возврат НДС ускорят. Минфин предполагает продолжить работу и над совершенствованием администрирования налога на добавленную стоимость (НДС).Наиболее важным нововведением - ускорение возврата НДС.

Акцизы проиндексируют. Власти не отказываются от ежегодной индексации ставок акцизов на среднесрочную перспективу с учетом реально складывающейся экономической ситуации.

Акцизы на табачные изделия будут проиндексированы ускоренными темпами - адвалорная часть ставки (в процентах от стоимости) будет расти на 0,5 процентных пункта в год.

Акцизы на нефтепродукты в 2009-2010 годах проиндексированы не будут, а в 2011 году их планируется дифференцировать в зависимости от экологического класса моторного топлива. Акцизы по остальным подакцизным товарам, в том числе алкоголю, будут индексироваться с учетом прогнозируемой инфляции.

Гражданам упростят жизнь

Большое внимание в основных направлениях налоговой политики уделено активизации работы с гражданами.

В частности, Минфин хочет освободить физических лиц от обязательной подачи налоговой декларации по налогу на доход (НДФЛ) в случае, если доходы налогоплательщика освобождаются от налогообложения. Сейчас в Налоговом кодексе такой нормы нет, поэтому гражданам все равно приходится подавать декларации.

Кроме того будет упрощен порядок заполнения налоговой декларации по НДФЛ, причем не только за счет изменений в законодательстве, но и путем издания простых и понятных инструкций по ее заполнению.

Помимо этого, документ предполагает оптимизацию порядка налогообложения физ.лиц при совершении операций с ценными бумагами. Речь идет о введении налогового вычета в размере до одного миллиона рублей при продаже ценных бумаг российских эмитентов, обращающихся на российских биржах, в случае, если бумаги находились в собственности гражданина более года.

Также возможен перенос на будущее убытков физлиц от операций с ценными бумагами. Но убытки и доходы, полученные от различных видов бумаг, будут разделяться.

Заключение

На основании всего вышесказанного можно сделать следующие выводы:

1. Налоги обеспечивают государство денежными ресурсами, необходимыми для развития общественного сектора страны. Налоги могут выступать как эффективный финансовый регулятор. Государство перераспределяет собранные в бюджетах налоговые поступления (доходы) в пользу требующих финансирования программ.

2. В России действует трехуровневая система налогообложения, включающая федеральные налоги, налоги субъектов Российской Федерации, местные налоги. Трехуровневая система налогообложения наиболее рационально и жестко закрепляет за администрацией каждого уровня определенные налоги с тем, чтобы средства, обеспечивающие его деятельность, непосредственно поступали в соответствующую казну.

3. Налоговая система России еще несовершенна, нуждается в улучшении. Основные направления совершенствования налоговой системы включают в себя снижение налогового бремени, оптимального распределения средств между бюджетами различных уровней, повышение эффективности экономической функции налогов. Нестабильность налоговой системы не позволяет привлекать инвесторов в предприятии России, отрицательно влияет на экономическую и социальную динамику общества.

От стабильности налоговой системы напрямую зависит прибыль предприятия, в которой заинтересованно все общество, поскольку обеспечивает расширение и совершенствование производства на предприятии и в стране, что влечет за собой увеличение рабочих мест, рост доходов населения.

Основные направления налоговой политики на 2010-2012 годы, подготовленные Минфином РФ, не предполагают существенных изменений налоговой системы, а будут создавать условия для восстановления экономического роста в России.

Список использованной литературы

1.Незамайкин В.Н., Юрзинова И.Л. Налогообложение юридических и физических лиц/ В.Н.Незамайкин, И.Л.Юрзинова. – 2-е изд., перераб. И доп. – М.: Издательство «Экзамен», 2004.

2. Миляков Н.В. Налоги и налогообложение: Курс лекций. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2002.

3. Перов А.В., Толкушкин А.В. Налоги и налогообложение: Учеб. пособие. – М.: Юрайт-М, 2001. с. 19

4. http://www.rian.ru/

5.Н.П. Владимирова. Налоги и налогообложение: учебное пособие. – М.: КНОРУС., 2005.- 232с.

6. Ю.А. Данилевский, С.М. Шапигузов, Налоги / учеб. Пособие для студентов вузов, М.: Финансы и статистика. – 2007. – 395с.

7.Л.В. Дуканич . Налоги и налогообложение. Ростов на Дону.: Феникс. – 2005. – 226с.

8.Н.Г. Иванова, Е.А. Вайс, И.А. Кацюба. Налоги и налогообложение, схемы и таблицы, СПб., Питер., 2006. – 211с.

9.Л.Н. Лыкова Л.Н., Налоги и налогообложение в России: Учебник. – М.: «Бек»., – 2005. – 278с.

Приложение

Основные признаки классификации налогов

| Основные признаки | Примеры-характеристика |

| Критерий перелагаемости налогов Способ обложения и взимания налогов по платежеспособности плательщика | Прямые (налоги на доход и имущество): налог на прибыль корпораций; налог на доходы с физических лиц. Косвенные (акцизы; налог с продаж; налог на добавленную стоимость, таможенные пошлины; фискальные налоги). |

| Источники обложения | Налоги с дохода, прибыли. Налоги с капитала, ценных бумаг. Налоги с имущества. |

| Субъекты и объекты обложения | Налоги с физических лиц. Налоги с юридических лиц. Поземельный налог. Поимущественный налог. |

| По иерархии государственной власти (статус) | Федеральные налоги (налог на добавленную стоимость, налог на прибыль предприятий). Региональные налоги (налог на имущество предприятий). Местные налоги (земельный налог). |

| Воспроизводственные стадии | Налоги на производство. Налоги на обращение. Налоги на потребление. |

| По факторам производства | Налоги на труд. Налоги на капитал. Налоги на землю. |

| По целевому назначению | Общие налоги (налог на прибыль, налог на добавленную стоимость). Специальные налоги (взносы в социальные фонды). |

| По ограниченным производственным ресурсам | Налоги на природные ресурсы, трудовые ресурсы, на инвестиционные иинформационные ресурсы. |

| Способы обложения доходов и расходов | Налоги на доходы. Налоги на расходы. |

| Консолидации бюджетных и внебюджетных фондов | Бюджетные налоги; внебюджетные фонды (Пенсионный фонд, Фонд социального страхования, фонд обязательного медицинского страхования). |

Похожие работы

... статьи 13,14,15 первой части налогового Кодекса определяющие перечень налогов действующих на территории Российской Федерации. 2. Новое правовое поле как основа современной налоговой системы Российской Федерации 2.1 Действующая налоговая система Российской Федерации Налоговая система, действующая в России в настоящее время, сформировалась к началу 1992 года. Но уже в середине 1992 ...

... , в сопоставимых ценах, что позволяет определить значение налогообложения в проведении стабилизации бюджетной политики, выявить роль налогов в решении социальных задач. 2.4. Сущность налоговой системы России и принципы налогообложения. Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, ...

... от производства товаров со значительной разницей между ценой, определяемой потребительной стоимостью, и фактической себестоимостью. Рыночная экономика неизбежно порождает необходимость в акцизах. 4.3. Нестабильность налоговой системы России В настоящее время налогоплательщики сетуют, и вполне обоснованно, на нестабильность российских налогов, постоянную смену их видов, ставок, порядка уплаты, ...

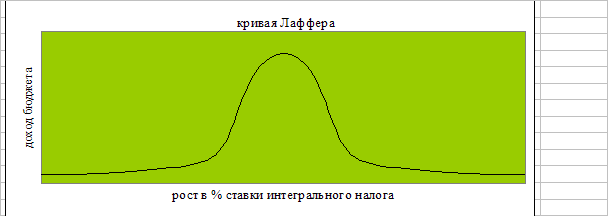

... гораздо выгоднее пустить их в быстрый оборот. Лишь при финансовой стабилизации появляется возможность для действия открытой Лаффером закономерности и ослабления налогового пресса. 3.2 Реформирование налоговой системы государством. Со сменой правительства в сентябре 1998 г. изменился подход Госналогслужбы к реформированию налоговой системы. Признано, что бессмысленно терпеть налоговые недоимки ...

0 комментариев