Навигация

Банковские холдинги и их отличие от банковских групп

1.3 Банковские холдинги и их отличие от банковских групп

Банковской группой признается не являющееся юридическим лицом объединение кредитных организаций, в котором одна (головная) кредитная организация оказывает прямо или косвенно (через третье лицо) существенное влияние на решения, принимаемые органами управления другой (других) кредитной организации (кредитных организаций).

Банковский холдинг - кредитная организация (основная), обладающая возможностью определять решения, принимаемые одной или несколькими (дочерними) кредитными организациями. Такая возможность возникает в силу ее преобладающего участия в уставном капитале одной или нескольких кредитных организаций либо договора, заключенного с одной или несколькими кредитными организациями.

В условиях нестабильности и кризисных явлений в российской экономике финансовое положение многих кредитных учреждений, особенно небольших, значительно ухудшилось, что фактически поставило их на грань банкротства. Во избежание негативных последствий они должны были сливаться с наиболее устойчивыми банками, что стало одной из причин формирования банковских холдингов. Вместе с тем практика показывает, что сливаются также крупные банки с устойчивым финансовым положением, преследуя цели дальнейшей диверсификации операций, расширения масштабов деятельности и извлечения дополнительной прибыли.

Существует также путь образования банковских холдингов путем приобретения банками акций финансовых, страховых, инвестиционных компаний и др., деятельность которых так или иначе связана с банковской.

Преимущественной формой организационной структуры образования банковского холдинга является филиал, осуществляющий деятельность за счет ресурсов, выделяемых головным банком, а также используя деловые связи банковского холдинга и ее репутацию.

Не менее важной формой организации деятельности банковского холдинга является принадлежащий ей на паях дочерний банк. В странах, где деятельность филиалов зарубежных банков запрещена или ограничена, дочерний банк является единственной организационной структурой банковского холдинга.

Помимо банковских операций, банковский холдинг активно осуществляют небанковские операции – сделки с недвижимостью, страхование операций филиалов, трастовые сделки, лизинговые операции, консультационные услуги.

Денежно-кредитная политика банковского холдинга направлена, как правило, на расширение и диверсификацию осуществляемых ими кредитных, депозитных и фондовых операций, улучшение показателей ликвидности, увеличение коэффициента покрытия капитала банка, снижение суммы «недействующих» активов, минимизацию операционных расходов, не связанных с выплатой процентов по депозитам, а также продолжение политики слияний и поглощений.

С точки зрения организационной структуры банковского холдинга более маневренны и конкурентоспособны по сравнению с другими кредитными учреждениями. Они оперативнее реагируют на изменения конъюнктуры рынка ссудных капиталов. Используя филиалы, дочерние банки и другие территориальные структуры, они могут взимать более низкий процент за кредит по сравнению со средней рыночной ставкой, что недоступно большинству бесфилиальных банков. Кроме того, БХК могут оперативно осуществлять перераспределение кредитных ресурсов.

Первыми российскими банковскими холдингами стали бывшие государственные спецбанки, имеющие разветвленную сеть филиалов практически по всей территории России, а также вновь созданные коммерческие банки, имеющие значительный уставный капитал и активы и создавшие в короткие сроки филиалы, дочерние банки и специализированные финансовые учреждения, в том числе за рубежом.

Процессы концентрации производства и централизации капитала в России в середине 90-х гг. привели к тому, что несмотря на кризисные явления в кредитной системе выделился ряд крупных банков универсального характера с широкой сетью филиалов, отделений, дочерних банков и небанковских учреждений. Потребность рыночной экономики в таких банках объясняется прежде всего необходимостью оперативного перераспределения денежных средств в соответствии с условиями, складывающимися на рынках различных регионов, в связи с колебаниями спроса на кредит и предложением на заемные средства. Создавая привлекательные условия для клиентов, банковские холдинги мобилизуют временно свободные средства обслуживаемой клиентуры, а также ресурсы своих территориальных подразделений, направляя их на кредитование инвестиционных проектов и выдачу ссуд кредитоемким заемщикам. Таким образом удовлетворяются потребности региональной клиентуры в широком спектре банковских услуг, расширяется производственная база промышленно-торговых предприятий, происходит увеличение объема выпуска и реализации товаров.

Официально титул чисто банковских холдингов получили холдинги, созданные Промстройбанком (участвуют 12 КБ), Нефтехимбанком и Инвесткредитом (около 50). Несмотря на схожесть в принципах построения банковской группы, между ними имеются определенные различия в организационной структуре. Так, в банковском холдинге Промстройбанка входят региональные филиалы (дирекции), контролируемые ими филиалы, а также филиалы прямого подчинения. В банковский холдинг Нефтехимбанка, помимо разветвленной сети филиалов прямого подчинения головному банку, входят дочерние банки, в том числе в странах ближнего зарубежья, негосударственный пенсионный фонд, общество доверительного управления имуществом «Нефтехимтраст», ипотечная организация и другие дочерние специализированные подразделения. При этом структура обоих банковских холдингов имеет тенденцию как к вертикальному расширению (создание новых филиалов, дочерних банков и финансовых учреждений), так и горизонтальной экспансии (проникновение на новые валютные, кредитные и финансовые рынки).

На самом деле количество банковских холдингов (однобанковских, многобанковских) исчисляется десятками. Они по примеру ФПГ старательно избегают «светиться» в качестве таковых. Причины в том, что положение многих российских банков столь отчаянное, что при создании холдинга на него обрушивается вал заявок о приеме, просьб о помощи, которую всем невозможно оказать.

На самом деле, банковский холдинг предоставляет своим членам целый ряд благоприятных возможностей:

- возможность более оперативного перераспределения кредитных ресурсов и перелива временно свободных денежных средств в регионы с благоприятной экономической конъюнктурой в целях удовлетворения потребностей обслуживаемой клиентуры, поддержания надлежащего уровня ликвидности и извлечения дополнительной прибыли;

- возможность взимания более низкого, по сравнению со средней рыночной ставкой, процента за кредит и предложения более высокой ставки по депозитам за счет устойчивого и диверсифицированного портфеля кредитов, а также широкого круга выполняемых операций и оказываемых услуг, т.е. надежного источника дополнительных доходов;

- привлекательность для обслуживаемой клиентуры, особенно для организаций, объединенных единой технологической цепочкой и расположенных в регионах присутствия филиалов, отделений БХК и их дочерних структурных подразделений, что ведет к укреплению капитальной базы БХК;

- возможность проведения с минимальными издержками операций, связанных с небановской деятельностью, осуществляемых через специализированные дочерние предприятия БХК, в т.ч. на мировых рынках;

- возможность перспективного планирования деятельность БХК путем исследования конъюнктуры валютного, кредитного и финансового рынков в стране и за рубежом на основе анализа статистического материала, направляемого территориальными структурными подразделениями БХК в головной банк и прогнозирования основных показателей деятельности.

Другое объяснение закрытости банковского холдинга – нежелание привлекать внимание налоговых, регулирующих органов.

В целом темпы интеграции коммерческих банков в разных вариантах нарастают. Этому благоприятствуют ряд факторов. Трудности госбюджета прямо ударили по банкам, которые кормились льготными централизованными кредитами. В холдингах банки видят возможность для мобилизации ресурсов, прежде всего за рубежом, где все чаще декларируют возможность выделять инвестиции банковским группам. Теперь такую возможность не исключают и в российском правительстве.

Переключиться на чисто банковские холдинги вынуждает банки и неудачный опыт участия в некоторых финансово-промышленных группах, где банки пытаются низвести до положения заурядной бухгалтерии, расчетно-кассового подразделения ФПГ, не предлагают статус равноправного партнера, совладельца. В отдельных случаях предприятия не допускают мысли, что банк может играть роль лидера в ФПГ и смотрят на банки как на карман. Только теперь не государственный, а приватный.

Объективно помогает созданию новых банковских холдингов усиливающийся в России регионализм. Как правило, области, республики, их объединения не имеют собственной развитой банковской структуры, способной быть несущей конструкцией местных экономик, финансовым мостом с другими отраслями, регионами, странами. Но такие усилия предпринимаются. В качестве примера можно привести договор между «Сибирским соглашением» и «Онексимбанком», по которому он по сути взял на себя миссию официального финансового агента этого крупнейшего территориального объединения 19 республик и областей.

Стимулирует развитие банковских холдингов и конкуренция, с которой российские банки сталкиваются на мировых рынках. В США свыше 6 тыс. банковских холдингов контролирующих около 10 тыс. банков, свыше 40 тыс. их филиалов, более 90 % суммарных банковских активов. Там это основная форма деятельности. В США материнский банк контролирует ( в том числе и за границей) не только дочерний кредитный банк, но и огромное число диверсифицированных, либо узкофункциональных фирм - производственных, инвестиционных, финансовых, ипотечных, факторинговых, лизинговых, торговых , информационных, рекламных. Это открывает поле для маневра, облегчает адаптацию к любым внешним и внутренним переменам. В России только начинают осваивать подобные схемы, на ходу учатся использовать преимущества холдингов, решают возникающие в них проблемы.

Специфика России – в крайне неразвитом рынке банковских услуг, где масса незанятых» ниш». И для однобанковских холдингов, избравших лишь отдельные направления, например, проектное финансирование, экспортно-импортные сделки, обслуживание конкретных предприятий или их групп. И для многобанковских, способных предложить клиентам и регионам более широкий перечень услуг. Это инвестиции в промышленность, кредитование - от крупного коммерческого до потребительского( пластиковые карточки, чеки и т. п.), ипотечные, трастовые, факторинговые и иные операции, все виды консультирования.

Активно участвуют банковские холдинги в муниципальных подрядах, программах, проектах. Они выступают как агенты местных и федеральных властей на фондовом, валютном (биржевом и внебиржевом), страховом рынках, участвуют в сделках с землей (оценка, аренда, купля-продажа, залог) и многом другом.

Похожие работы

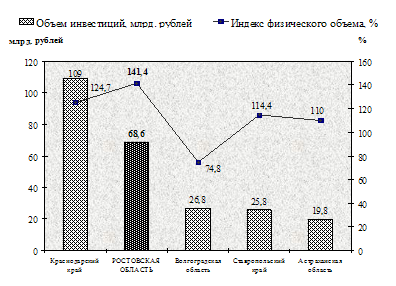

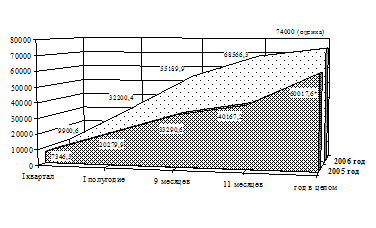

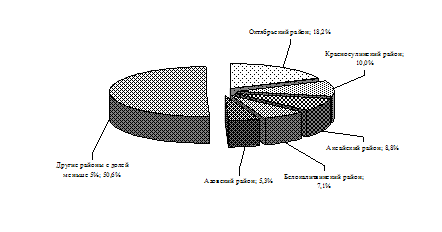

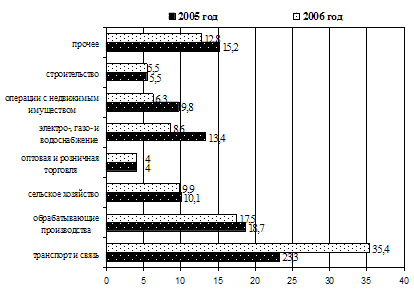

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

... Ростовской области. Хотелось бы, чтобы реализаторы национального проекта уделили должное внимание этому вопросу и слова не оказались пустыми обещаниями. Особые задачи поставлены в связи с реализацией национального проекта в Ростовской области и перед прокурорскими работниками. В связи с этими, новыми для прокуратуры направлениями деятельности, во исполнение решений и указаний Генеральной ...

... 2002 г. № 184-ФЗ. · Новая редакция Таможенного кодекса РФ, от 28 мая 2003 г. № 61-ФЗ. · Федеральный закон от 08.12.2003 № 164-ФЗ (ред. от 02.02.2006) «Об основах государственного регулирования внешнеэкономической деятельности» (принят ГД ФС РФ 21.11.2003) · «О специальных защитных, компенсационных мерах при импорте товаров» от 8 декабря 2003 г. № 165-ФЗ. ...

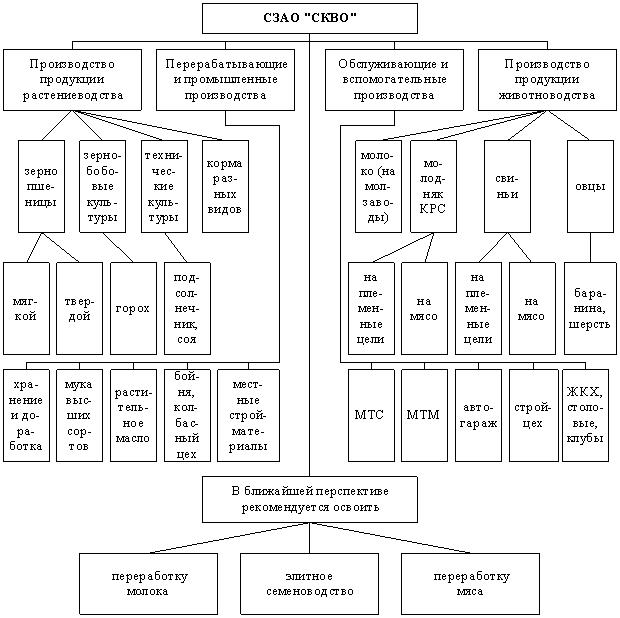

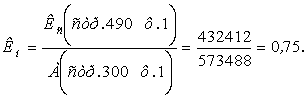

... предварительного условия, определяющего кредитный рейтинг предприятия, желание банков и других контрагентов вступать с ним в тесные деловые связи. Работа выполнена на примере СЗАО "СКВО" Зерноградского района Ростовской области клиента Юго-Западного отделения Сбербанка России, в котором проходила преддипломная практика при подготовке данной работы. Это предприятие считается благополучным. Оно ...

0 комментариев