Навигация

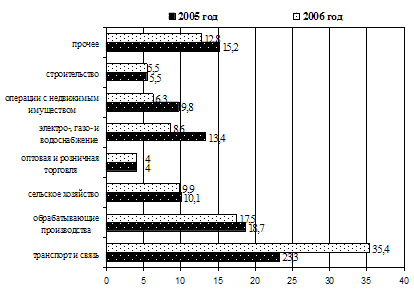

Индикаторы рынка кредитных услуг населению по отдельным странам (% к располагаемым доходам граждан)

1.4 Индикаторы рынка кредитных услуг населению по отдельным странам (% к располагаемым доходам граждан)

Структура кредитных операций и диапазон предоставляемых розничных продуктов также позволяют утверждать, что рынок находится только на начальном этапе развития. В частности, пока слабо насыщенными остаются сегменты ипотечного и овердрафтного кредитования.

О слабых ограничениях по спросу на рынке кредитов физическим лицам свидетельствует высокий уровень процентных ставок, сохраняющийся несмотря на быстрый рост объемов операций. Высокая рентабельность розничного бизнеса стимулирует появление на рынке новых игроков, в числе которых необходимо выделить иностранные банки. Привлекательность сегмента кредитования населения стала для многих из них решающим аргументом в пользу начала работы в России. В этой ситуации ни один из участников рынка за исключением крупных банков, контролируемых государством, не может быть уверен в устойчивости своих позиций: распределение долей и состав лидеров способны измениться за короткий промежуток времени. Об этом, в частности, говорит волнообразная динамика индекса концентрации. Так, в 2005 году индекс, следовавший на протяжении первого полугодия повышательному тренду, с июля стал резко снижаться, что стало отражением уменьшения вклада основных игроков в прирост совокупного объема задолженности по кредитам населению.

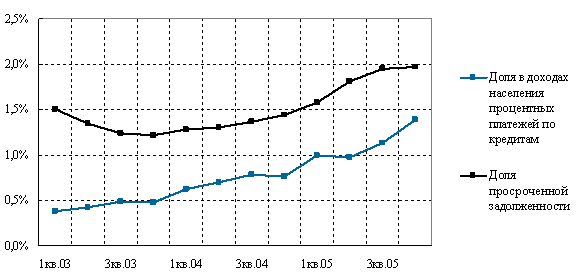

В рамках конкурентной борьбы на рынке розничного кредитования ряд банков делают выбор в пользу агрессивных стратегий роста. В частности, для обеспечения высоких темпов роста объемов выданных ссуд делается ставка на минимизацию времени и издержек, необходимых для оценки платежеспособности заемщика. Результатом реализации такого рода стратегии может стать быстрое увеличение объемов невозвратных долгов. За 2005 год доля просроченной задолженности по розничным ссудам выросла на 0,5 процентных пункта, достигнув уровня 2%. Несколько крупных участников рынка потребительского кредитования столкнулись с заметным ухудшением качества кредитного портфеля, и, как следствие, были поставлены перед необходимостью направить дополнительные средства на формирование резервов на возможные потери по ссудам. В условиях повышения отчислений в РВПС поддержание прежних темпов роста объемов кредитных операций оказалось для них затруднительным. Кроме этого, снизились возможности ценовой конкуренции на рынке, что имело своим отражением стабилизацию уровня процентных ставок по краткосрочным кредитам.

1.5 Долговая нагрузка и уровень просроченной задолженности по розничным ссудам

Оценивая текущую ситуацию на рынке розничного кредитования с макроэкономической точки зрения, необходимо признать, что в целом долговая нагрузка на сектор домашних хозяйств в России остается невысокой. Отношение процентных платежей по кредитам к располагаемым доходам населения в настоящее время не превышает 1,5%. Для сравнения, в США на протяжении последних 20 лет соответствующий показатель ни разу не опускался ниже 10%. Иначе говоря, тенденцию снижения качества портфеля розничных ссуд нельзя рассматривать как свидетельство ухудшения финансового положения домашних хозяйств. Скорее ее можно связывать со слабой инфраструктурной обеспеченностью кредитного процесса. Для банков все еще предпочтительным подходом к управлению кредитным риском остается назначение высоких ставок по ссудам, т.е. фактическое перенесение потенциальных потерь на заемщиков, выполняющих свои обязательства в полном объеме. В этих условиях, очевидно, российский рынок розничного кредитования не может в полной мере реализовать свой потенциал роста.

В мировой практике оценка платежеспособности розничных заемщиков основывается на данных, поставляемых системой кредитных бюро. В свою очередь, вопросы востребования проблемной задолженности ложатся на специализированные коллекторские агентства.

Сегодня можно говорить о том, что дальнейшие перспективы его развития неразрывно связаны с указанными инфраструктурными элементами. Проблема, однако, состоит в том, что эволюционный путь формирования инфраструктуры не всегда отвечает интересам общества. В этом случае инициативу по разработке и реализации организационных решений берет на себя государство. В частности, государство, как правило, играет ключевую роль в построении системы ипотечного кредитования.

Анализ ситуации на российском рынке кредитных услуг позволяет говорить о том, что фактор наличия инфраструктуры начинает оказывать ощутимое влияние на динамику объемов операций. С одной стороны, на тех его сегментах, которые демонстрировали в последние годы высокие темпы роста, отдельные банки уже сталкиваются с аккумуляцией невозвратных долгов, а также с повышением издержек обслуживания клиентов. С другой стороны, ряд пока еще слабо освоенных сегментов: рынки ипотечных ссуд и финансовых услуг для малых предприятий, в принципе не могут получить импульс к развитию без крупных инвестиций в инфраструктуру. Учитывая высокую социальную значимость бизнеса по кредитованию приобретения жилья и финансированию сектора малого предпринимательства, обеспечение его деятельности обуславливает на начальных этапах непосредственное участие в этом процессе государства.

Интенсивный рост российского кредитного рынка, вызванный бурным освоением банками сектора розничного кредитования, повлек за собой возникновение и развитие организаций, объектом деятельности которых являются отдельные составляющие кредитного процесса. Например, оценка кредитоспособности заёмщиков и залогового обеспечения, страхование кредитов, урегулирование просроченной задолженности и т.д. Данные организации имеют совершенно разные задачи и функции, но единое предназначение – обеспечение бесперебойного кредитного процесса с одновременным снижением уровня сопутствующих ему банковских рисков, т.е. представляют собой то, что можно обозначить термином «инфраструктура кредитования».

Это обусловлено, прежде всего, тем, что банки, осуществляя взаимодействие с организациями, входящими в её состав, приобретают дополнительные инструменты, позволяющие управлять кредитным риском и, соответственно, минимизировать его уровень. Кроме этого, банки получают прекрасную возможность снижать свои издержки по организации кредитного процесса, одновременно повышая его качество.

До сих пор среди специалистов банковского дела нет единства и четкости понимания состава субъектов инфраструктуры кредитования. Достаточно ограниченно представляется круг решаемых ею задач, не определены окончательно законодательные рамки, регулирующие деятельность отдельных организаций и т.д. Сегодня довольно широко распространено мнение, что основным объектом инфраструктуры кредитного процесса является кредитование населения, а к её субъектам относятся лишь кредитные бюро и коллекторские агентства. Иногда упоминается лизинг и факторинг, а так же экспресс-кредитование, которые на самом деле являются видами или способами кредитования и, строго говоря, не могут быть отнесены к элементам инфраструктуры кредитного процесса.

Поскольку инфраструктура кредитования представляет собой систему, по сути обслуживающую кредитные отношения между банком и заёмщиками - с момента их возникновения и до прекращения, - то, соответственно, состав этой системы является гораздо более обширным. Компании, осуществляющие профессиональную оценку залогового обеспечения заёмщиков и их финансового состояния, агентства по страхованию кредитов, бюро кредитных историй, коллекторские агентства, компании-разработчики программного обеспечения кредитного процесса, консалтинговые компании и т.д. Этот список организаций-субъектов инфраструктуры кредитного процесса является далеко не исчерпывающим и более того, по мере развития кредитных продуктов он будет всегда иметь тенденцию к расширению.

Похожие работы

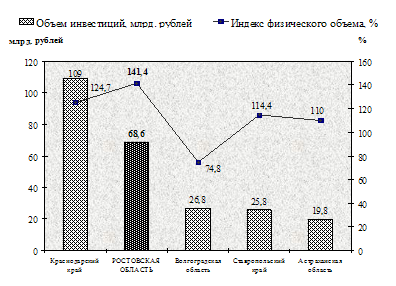

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

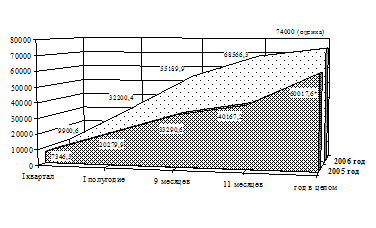

... Ростовской области. Хотелось бы, чтобы реализаторы национального проекта уделили должное внимание этому вопросу и слова не оказались пустыми обещаниями. Особые задачи поставлены в связи с реализацией национального проекта в Ростовской области и перед прокурорскими работниками. В связи с этими, новыми для прокуратуры направлениями деятельности, во исполнение решений и указаний Генеральной ...

... 2002 г. № 184-ФЗ. · Новая редакция Таможенного кодекса РФ, от 28 мая 2003 г. № 61-ФЗ. · Федеральный закон от 08.12.2003 № 164-ФЗ (ред. от 02.02.2006) «Об основах государственного регулирования внешнеэкономической деятельности» (принят ГД ФС РФ 21.11.2003) · «О специальных защитных, компенсационных мерах при импорте товаров» от 8 декабря 2003 г. № 165-ФЗ. ...

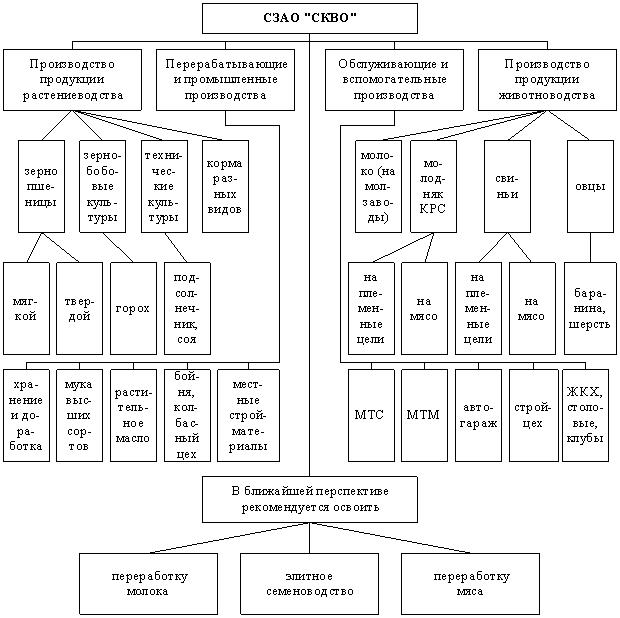

... предварительного условия, определяющего кредитный рейтинг предприятия, желание банков и других контрагентов вступать с ним в тесные деловые связи. Работа выполнена на примере СЗАО "СКВО" Зерноградского района Ростовской области клиента Юго-Западного отделения Сбербанка России, в котором проходила преддипломная практика при подготовке данной работы. Это предприятие считается благополучным. Оно ...

0 комментариев