Навигация

ОЗНАЙОМЛЕННЯ З АІС, ЯКІ ПРАЦЮЮТЬ В РДПІ У СВЯТОШИНСЬКОМУ РАЙОНІ М.КИЄВА

13 ОЗНАЙОМЛЕННЯ З АІС, ЯКІ ПРАЦЮЮТЬ В РДПІ У СВЯТОШИНСЬКОМУ РАЙОНІ М.КИЄВА

Облік, контроль і складання звітності щодо платежів, що надходять до бюджету, проводяться органами державної податкової служби з використанням автоматизованої інформаційної системи “Облік податків та платежів” (далі – АІС “ОПП”(ТАХ)). Засобами АІС [25] забезпечується автоматизоване виконання всіх операцій на робочому місці працівників підрозділу обліку і звітності, у тому числі ведення особових рахунків платників, формування довідкової інформації та складання звітності.

До складу функцій, які автоматизуються, входять:

- облік документів бухгалтерської звітності та документів, пов¢язаних з обчисленням податків і платежів;

- введення даних про нараховані суми податків і платежів;

- облік результатів камеральних та документальних перевірок;

- облік відстрочок і розстрочок;

- введення та облік даних по реструктуризації платежів;

- облік надходжень по податках і платежах;

- облік надходжень без наявної сплати (векселі¤взаємозаліки)

- ведення карток особових рахунків платника по податках і платежах;

- облік та формування документів, пов¢язаних з відшкодуванням ПДВ;

- контроль за своєчасністю сплати податку та своєчасним поданням до-

кументів, пов¢язаних з їх обчисленням;

- аналіз стану платіжної дисципліни та нарахування пені за її порушення;

- формування довідок, книг, реєстрів по обліку податків і надходжень;

- формування повідомлень платнику та платіжних документів;

- формування документів по відшкодуванню ПДВ;

- формування статистичних звітних документів про результати діяльності

державної податкової інспекції;

- формування довідок по запитах платника;

- закриття фінансового року, відкриття карток особових рахунків платни-

ка на наступний рік.

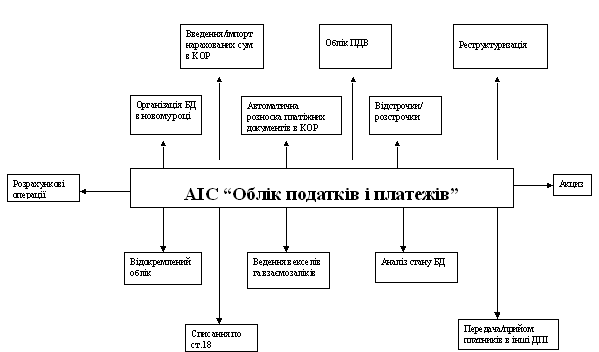

АІС “облік податків і платежів” складається з комплексів задач, структурно зображених на Рис. 8.1:

а) “Нарахування” – який призначений для автоматизації роботи по введенню звітної інформації платників та її камеральної перевірки, введенню даних по нарахованих податках і платежах в картки особових рахунків платників податків, обмін інформацією з іншими автоматизованими системами, інтерфейсного приймання звітності, поданої в електронному вигляді;

б) “Платіжні документи” – який призначений для автоматизації роботи по введенню і коригуванню інформації з платіжних документів платників, формування реєстрів і книг по обліку надходжень;

в) “Ведення карток особових рахунків”- який призначений для формування, перегляду та друкування карток особових рахунків платників податків, формування платіжних документів та ведення відповідних журналів, контроль за платіжною дисципліною платників податків, нарахування пені за несвоєчасну сплату податків і платежів;

г) “Облік ПДВ” – який призначений для адміністрування обліку ПДВ, формування висновків на відшкодування податкового кредиту та пені на користь платника, ведення журналів висновків та заяв, введення розпоряджень про зміну сум відшкодування, проведення регламентного підтвердження сум до відшкодування та інші роботи по технологічному процесу проведення відшкодування по ПДВ;

д.) “Реструктуризація та відстрочки” – який призначений для введення даних і формування журналів про реструктуризацію платежів, формування та перегляду карток особових рахунків по реструктурованих платежах, введення даних і формування журналів про розстрочку та відстрочку платежів;

е) “Облік надходжень без наявної сплати” – який призначений для обліку надходжень у вигляді взаємозаліків та векселів;

ж) “Довідки” - який призначений для формування довідок про стан платіжної дисципліни, недоїмку, переплату, пеню, загальну заборгованість, надходження та іншої оперативної інформації;

з) “Звітність” – який призначений для формування оперативної та статистичної звітності по ПДВ, взаєморозрахунках, відстрочках і розстрочках, реструктуризації, формування файлів для АІС “Галузь” та T1AR3;

и) “Проведення розрахункових операцій”- який призначений для формування довідника щоденних ставок пені по платежах, проведення розрахункових операцій, закриття року, погашення пені з переплат;

к) “Початкова організація баз даних” – який призначений для початкової організації баз даних системи, відкриття і закриття карток особових рахунків платників, коригування сальдо платників по платежах, обмін інформацією про платника з іншими інспекціями, деяких регламентних операцій;

л) “Нормативно-довідкова інформація” – який призначений для формування та супроводження нормативно-довідкової інформації, необхідної для роботи системи;

м) “Системні функції” – який призначений для адміністрування роботи системи та ведення баз даних, моніторингу користувачів, індексації, пакування, архівування та відновлення інформації, аналізу стану баз даних, контролю структури таблиць та версій довідників, контролю цілостності таблиць баз даних, ведення довідників таблиць, полів таблиць та індексів бази даних, конвертації даних з попередніх версій автоматизованих систем обліку податків і платежів.

Рис. 13.1 Основні підсистеми (комплекси задач) АІС “ОПП”

Вхідною інформацією для функціонування системи є:

- інформація про платника податків і зборів (реєстраційні дані);

- звітні документи платника податків про нараховані суми по податках і платежах;

- платіжні документи платника податків про сплату платежів наявним чи безнаявним засобами;

- документи органів державної податкової служби про донарахування чи зменшення платежів по податках і платежах;

- документи казначейства і банків про проходження платежів.

Нормативно-довідкова інформація системи складається з довідників:

- загальнонаціональних;

- відомчих;

- системних.

Вихідною інформацією системи є:

- картки особових рахунків платників податків;

- бухгалтерська звітність;

- оперативна та статистична звітність.

Технологічний процес обробки інформації в системі виконується за такими основними положеннями:

- обробка інформації проводится по кожній події в системі;

- подіями вважаються: введення нового документу (звітного чи платіжного документу платника, рішення про нарахування платежу по акту документальних перевірок), коригування раніше введеного документу, проведення розрахункових операцій (нарахування пені тощо);

- обробка подій базується на файлі відкритої структури, який визначає послідовність дій по обробці подій;

- при обробці подій формуються та заносяться в бази даних технологічні операції;

- технологічні операції оброблюються за датами їх виникнення;

- кожна з технологічних операцій має свій пріоритет, який визначає послідовність обробки у разі виконання декількох операцій за одну дату;

- на основі технологічних операцій, зафіксованих в системі, формуються картки особових рахунків платників податків, журнали операцій, бухгалтерська документація по обліку податків і платежів, статистична та оперативна звітність для вищестоячих державних податкових адміністрацій;

- при модифікації програмного забезпечення у зв¢язку зі змінами у чинному податковому законодавстві або для розширення функціональних можливостей системи проводиться зовнішнє настроювання системи шляхом внесення доповнення у довідник подій і процедур їх обробки без зміни програмного кода.

З метою організації роботи в системі адміністратором системи створюються окремі автоматизовані робочі місця відповідно до функцій спеціалістів державної податкової інспекції. Створення робочих місць виконується на основі таблиць бази даних, зформованих адміністратором бази даних, в яких визначено групи користувачів і перелік задач і режимів, до яких вони мають доступ.

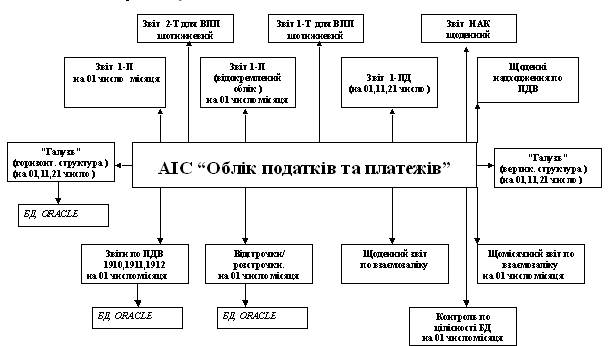

Рис.13.2 Взаємозв’язок АІС “ОПП” з АРМ районної податкової інспекції

АІС “Облік податків і платежів” пов¢язана з такими автоматизованими системами для забезпечення роботи в період промислової експлуатації

(рис. 7.2):

- “Облік платників податків - юридичних осіб“;

- “Свідоцтво платника ПДВ“;

- “Реєстрація фізичних осіб - платників ПДВ“;

- “Аудит“;

- “Податкова звітність”;

- “Звіт”;

- “Патенти“;

- “Податки фізичних осіб“.

АІС “Облік податків і платежів“ має сумісні таблиці баз даних з автоматизованими системами “Облік платників податків - юридичних осіб“, “Свідоцтво платника ПДВ“,“Податкова звітність”,“Звіт”.

АІС “Облік податків і платежів“ імпортує дані з автоматизованих систем “Аудит“, “Патенти“, “Податки фізичних осіб“, “Реєстрація фізичних осіб - платників ПДВ“.

АІС “Облік податків і платежів“ експортує дані в автоматизовані системи: “Аудит“, “Патенти“, “Податки фізичних осіб“, “Галузь“, “Державний реєстр фізичних осіб“.

Рис. 13.3 Взаємозв’язок АІС “ОПП” з АРМами при імпорті даних

Регламент зв¢язків автоматизованих систем по імпорту даних (Рис. 7.3):

- з АІС “Облік платників податків - юридичних осіб “ - постійний зв¢язок на рівні баз даних;

- з АІС “Свідоцтво платника ПДВ“- постійний зв¢язок на рівні баз даних ;

- з АІС “Податкова звітність” - постійний зв¢язок на рівні баз даних;

- з АІС “Звіт” - постійний зв¢язок на рівні баз даних;

- з АІС “Аудит“ – щоденний імпорт даних по запиту;

- з АІС “Реєстрація фізичних осіб платників ПДВ“ – щомісячний імпорт даних по платниках ПДВ.

Регламент зв¢язків автоматизованих систем по експорту даних(Рис.2.4) та звітності системи :

· в АІС “Галузь“ – щодекадний на рівні файлів даних;

· в Державний реєстр фізичних осіб – щоквартальний на рівні файлів даних.

Рис.13.4 Регламент звітності і імпорту даних в АІС “ОПП”

ВИСНОВКИ

Аналіз організаційної структури та функціональних обов’язків структур державної податкової служби показав:

а) На рівні ДПА України створені підрозділи як за видами податків, так і за юридичним статусом платника податків, що створює дублювання функцій управління ДПА в областях та районних ДПІ.

б) На рівні районної ДПІ створені підрозділи в основному за юридичним статусом платника податків, це приводить до того, що при сплаті , наприклад, податку на додану вартість юридичною особою та фізичною особою-приватним підприємцем, цим податком займаються різні підрозділи.

в) Реструктуризація та мінімізація чисельного составу районних ДПІ привела до створення еклектичних підрозділів, які одночасно займаються прямими податками та неподатковими платежами, що мають принципово різну нормативну базу і спеціалізацію адміністрування.

Така суміш не дозволяє керівникам районних відділів ДПІ професійно адмініструвати всі види закріплених податків.

Проведений аналіз показав доцільність пропозиції проведення лінії функціонально-штатного розподілу в районних інспекціях за наступною спеціалізацією:

- управління адміністрування податків Державного бюджету України

а) відділ прямих податків;

1) сектор роботи з юридичними особами

2) сектор роботи з фізичними особами

б) відділ непрямих податків;

3) сектор роботи з юридичними особами

4) сектор роботи з фізичними особами

в) відділ зборів та неподаткових надходжень;

5) сектор роботи з юридичними особами

6) сектор роботи з фізичними особами

г) контрольно-перевірочний відділ документальних перевірок

7) сектор роботи з юридичними особами

8) сектор роботи з фізичними особами

- управління податків в місцеві бюджети

а) відділ прямих податків;

1) сектор роботи з юридичними особами

2) сектор роботи з фізичними особами

в) відділ зборів та неподаткових надходжень;

3) сектор роботи з юридичними особами

4) сектор роботи з фізичними особами

г) контрольно-перевірочний відділ документальних перевірок

5) сектор роботи з юридичними особами

6) сектор роботи з фізичними особами

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. БЮДЖЕТНИЙ КОДЕКС УКРАЇНИ // від 21 червня 2001 року N 2542-III (Із змінами і доповненнями, внесеними Законами України станом на 17 червня 2004 року N 1801-IV)

2. ГОСПОДАРСЬКИЙ КОДЕКС УКРАЇНИ // від 16 січня 2003 року N 436-IV 3. Кодекс України про адміністративні правопорушення //від 7 грудня 1984 року № 8073-Х(Із змінами і доповненнями станом на 24 червня 2004 року N 1876-IV)4. КРИМІНАЛЬНИЙ КОДЕКС УКРАЇНИ // від 5 квітня 2001 року N 2341-III (Із змінами і доповненнями, внесеними Законами України на 15 травня 2003 року N 744-IV, ОВУ, 2003 р., N 23, ст. 1016)

5. ЗЕМЕЛЬНИЙ КОДЕКС УКРАЇНИ // від 25 жовтня 2001 року N 2768-III (Із змінами і доповненнями, внесеними Законами України станом змін від 14 грудня 2004 року N 2229-IV, ОВУ, 2005 р., N 1, ст. 2)

6. Закон України “Про систему оподаткування в Україні” // від 25.06.1991 N 1251-XII (із змінами станом на 5 червня 2003 року N 906-IV)

7. ЗАКОН УКРАЇНИ „Про державну податкову службу в Україні” // від 4 грудня 1990 року N 509-XII( Із змінами і доповненнями, внесеними Законами України станом від 25 березня 2005 року N 2505-IV)8. Закон України “Про порядок погашення зобов'язань платників податків перед бюджетами і державними цільовими фондами // Закон України від 21.12.2000 № 2181-ІІІ (Із змінами і доповненнями, внесеними Законами України станом від 23 червня 2005 року N 2711-IV )

9. Закон України „Про оподаткування прибутку підприємств” // від 22 травня 1997 року N 283/97-ВР (станом змін від від 7 липня 2005 року N 2771-IV )

10. ЗАКОН УКРАЇНИ “Про податок на додану вартість “ // від 3 квітня 1997 року N 168/97-ВР ( Із змінами і доповненнями, внесеними Законами України станом від 7 липня 2005 року N 2771-IV )

11. ЗАКОН УКРАЇНИ „Про рентні платежі за нафту, природний газ і газовий конденсат „ // від 5 лютого 2004 року N 1456-IV (Дію Закону зупинено на 2004 рік згідно із Законом України від 27 листопада 2003 року N 1344-IV, враховуючи зміни, внесені Законом України від 17 червня 2004 року N 1801-IV, на 2005 рік - згідно із Законами України від 23 грудня 2004 року N 2285-IV, від 25 березня 2005 року N 2505-IV)12. Закон України “ Про зовнішньоекономічну діяльність” // від 16 квітня 1991 року N 959-XII (Із змінами і доповненнями, внесеними Законом України станом від 23 червня 2005 року N 2709-IV )

13. ЗАКОН УКРАЇНИ „ Про Державний бюджет України на 2005 рік” // Закон України від 25 березня 2005 року N 2505-IV цей Закон викладено в новій редакції (Із змінами і доповненнями, внесеними Законами України станом від 7 липня 2005 року N 2771-IV) 14. ЗАКОН УКРАЇНИ “Про фіксований сільськогосподарський податок”//від 17 грудня 1998 року N 320-XIV (Із змінами і доповненнями, внесеними Законами України станом від 23 грудня 2004 року N 2287-IV) 15. ЗАКОН УКРАЇНИ «Про податок з доходів фізичних осіб» // від 22 травня 2003 року N 889-IV (Із змінами і доповненнями, внесеними Законами України станом від 3 червня 2005 року N 2642-IV ) 16. ЗАКОН УКРАЇНИ „Про затвердження прожиткового мінімуму на 2005 рік” // від 19 жовтня 2004 року N 2089-IV 17. ЗАКОН УКРАЇНИ “Про рекламу” // Законом України від 11 липня 2003 року N 1121-IV цей Закон викладено в новій редакції (із змінами станом від 3 лютого 2004 року N 1407-IV)18. ЗАКОН УКРАЇНИ «Про Державний реєстр фізичних осіб-платників поддат-ків та інших обов'язкових платежів» // 22 грудня 1994 року N 320/94-ВР ( Іззмінами і доповненнями, внесеними Законами України станом від 20 лютого2003 року N 551-IV)

19. ЗАКОН УКРАЇНИ „Про плату за землю” // від 3 липня 1992 рокуN 2535-XII( Із змінами і доповненнями, внесеними Законами Українистаном від 20 грудня 2005 року N 3235-IV)

20. ЗАКОН УКРАЇНИ „Про державну реєстрацію юридичних осіб та фізичнихосіб – підприємців” // від 15 травня 2003 року N 755-IV (Із змінами і допов-неннями, внесеними Законами України станом від 22 вересня 2005 рокуN 2919-IV)

21. ЗАКОН УКРАЇНИ «Про податок з доходів фізичних осіб» // від 22 травня2003 року N 889-IV (Із змінами і доповненнями, внесеними ЗаконамиУкраїни станом від 3 червня 2005 року N 2642-IV )

22. ЗАКОН УКРАЇНИ “Про акцизний збір на алкогольні напої та тютюновівироби” // від 15 вересня 1995 року N 329/95-ВР (Із змінами і доповненнями, внесеними Законами України станом на 24 жовтня 2002 року N 195-IV)

23. ЗАКОН УКРАЇНИ “Про ставки акцизного збору і ввізного мита на деякітовари (продукцію)”// 11 липня 1996 року N 313/96-ВР (Із змінами станомна від 22 травня 2003 року N 849-IV )24. ЗАКОН УКРАЇНИ “Про ставки акцизного збору на спирт етиловий таалкогольні напої “ // від 7 травня 1996 року N 178/96-ВР (Із змінами ідоповненнями, внесеними Законами України станом на 17 червня 2004року N 1801-IV)

25. Закон України “Про порядок виконання розрахунків в іноземній валюті” // № 185/94-ВР від 23.09.1994 станом змін від 5 лютого 2004 року N 1454-IV

26. Декрет Кабміну України “ Про систему валютного регулювання і валютногоконтролю” // № 15-93 від 19.02.1993 в редакції змін від від 16 січня 2003року N 436-IV

27. ДЕКРЕТ КАБІНЕТУ МІНІСТРІВ УКРАЇНИ “Про акцизний збір” // від 26грудня 1992 року N 18-92 (із змінами станом на 13.12.2001 N 895-III)

28. ДЕКРЕТ КАБІНЕТУ МІНІСТРІВ УКРАЇНИ “Про прибутковий податок згромадян” // від 26 грудня 1992 року N 13-92( Із змінами і доповненнями,внесеними Законами України станом на22 травня 2003 року N 889-IV)

29. ДЕКРЕТ КАБІНЕТУ МІНІСТРІВ УКРАЇНИ “Про місцеві податки і збори” //від 20 травня 1993 року N 56-93 (Із змінами і доповненнями, внесенимиЗаконами України станом від 25 березня 2005 року N 2505-IV)

30. ДЕРЖАВНА ПОДАТКОВА АДМІНІСТРАЦІЯ УКРАЇНИ„ Про організаційну структуру органів державної податкової служби „//Н А К А З від 25 грудня 2004 року № 722

31. ІНСТРУКЦІЯ про порядок ведення органами державної податковоїслужби оперативного обліку податків і зборів (обов'язкових платежів), щонадходять до бюджетів та до державних цільових фондів //(у редакціїнаказу Державної податкової адміністрації України від 3.09.2001 N 342)

32. Інструкція про порядок застосування та стягнення сум штрафних (фінан-сових) санкцій органами державної податкової служби // Наказ Державноїподаткової адміністрації України від 17 березня 2001 року N 110 (Із змінами і доповненнями, внесеними наказами Державної податкової адмі-ністрації України станом на 11 квітня 2003 року N 174)

33. ІНСТРУКЦІЯ про порядок нарахування платником податку податковогокредиту щодо податку з доходів фізичних осіб / Наказ Державноїподаткової адміністрації України 22.09.2003 № 442

34. Інструкції про порядок обчислення і сплати страхувальниками тазастрахованими особами внесків на загальнообов'язкове державне пенсійнестрахування до Пенсійного фонду України // Постанова правлінняПенсійного фонду України від 19 грудня 2003 року N 21-1 ( Із змінами ідоповненнями, внесеними постановами правління Пенсійного фондуУкраїнивід 31 січня 2005 року N 3-1)

35. Про затвердження Податкового роз'яснення щодо порядку сплати (перера-хування) податку з доходів фізичних осіб до бюджету // ДЕРЖАВНА ПО-ДАТКОВА АДМІНІСТРАЦІЯ УКРАЇНИ НАКАЗ від 22 квітня 2004 рокуN 232

36. Про затвердження Методичних рекомендацій щодо розподілу платниківподатків за категоріями уваги та їх супроводження органами державноїподаткової служби // Наказ ДПА України від 23 лютого 2005 року № 78

37. Про затвердження форми податкової декларації по ПДВ та Порядку їїзаповнення і подання //Наказ Державної податкової адміністрації Українивід 30 травня 1997 року N 166 /Із змінами і доповненнями, внесениминаказому ДПА України від 30.09.2003 № 466

38. Про затвердження Інструкції про порядок обліку платників податків //НаказДержавної податкової адміністрації України від 19 лютого 1998 року N 80( Із змінами і доповненнями, внесеними наказами Державної податковоїадміністрації України станом від 8 серпня 2005 року N 317)

39. Про затвердження форми податкового розрахунку сум доходу, нарахова-ного (сплаченого) на користь платників податку, і сум утриманого з нихподатку (ф. N 1ДФ) та Порядку заповнення та подання податковими аген-тами податкового розрахунку сум доходу, нарахованого (сплаченого) накористь платників податку, і сум утриманого з них податку //Наказ Держав-ної податкової адміністрації України від 29 вересня 2003 року N 451 (Іззмінами і доповненнями, внесеними наказом Державної податковоїадміністрації України станом від 9 лютого 2005 року N 67 )

40. Інструкція про порядок обчислення і справляння збору за спеціальневикористання водних ресурсів та збору за користування водами для потребгідроенергетики і водного транспорту // Наказ Міністерства фінансів Украї-ни, Державної податкової адміністрації України, Міністерства економікиУкраїни, Міністерства охорони навколишнього природного середовищата ядерної безпеки України від 1 жовтня 1999 року N 231/539/118/219 (Іззмінами і доповненнями, внесеними наказом Міністерства фінансів України,Державної податкової адміністрації України, Міністерства економіки та зпитань європейської інтеграції України, Міністерства екології та природнихресурсів України від 23 січня 2002 року N 47/20/37/28)

41. Про затвердження форми податкового розрахунку податку з реклами //Наказ Державної податкової адміністрації України від 24 грудня 2003 рокуN 624

42. Про затвердження нормативів збору за спеціальне водокористування //Постанова КАБІНЕТ МІНІСТРІВ УКРАЇНИ від 18 травня 1999 р. N 836(Із змінами і доповненнями, внесеними постановами Кабінету МіністрівУкраїни станом від 14 липня 2005 року N 575)

43. Про внесення змін до Порядку обчислення та внесення до Державногобюджету України рентної плати за нафту, природний газ і газовийконденсат // Постанова КАБІНЕТ МІНІСТРІВ УКРАЇНИ від 19 січня 2005 р.N 59 ( Із змінами і доповненнями, внесеними постановою КабінетуМіністрів України від 8 червня 2005 року N 423)

44. Про затвердження Податкового роз'яснення щодо порядку сплати (перера-хування) податку з доходів фізичних осіб до бюджету // ДЕРЖАВНА ПО-ДАТКОВА АДМІНІСТРАЦІЯ УКРАЇНИ НАКАЗ від 22 квітня 2004 рокуN 232

45. Про затвердження форми податкового розрахунку резидента, що виплачуєдивіденди платникам податку з доходів фізичних осіб // Наказ Державноїподаткової адміністрації України від 4 грудня 2003 року N 586

46. Про затвердження форми обліку доходів і витрат платника податку з дохо-дів фізичних осіб та Порядку ведення обліку доходів і витрат для визна-чення суми загального річного оподатковуваного доходу // НаказДержавної податкової адміністрації України від 16 жовтня 2003 року N 490

Додаток А

Основні функції, покладені на районну державну податкову інспекцію

1.1. Функція “Керівництво ”

Містить такі процедури:

1.1.1. організація роботи підрозділів податкової інспекції щодо виконання покладених на державні податкові органи завдань;

1.1.2. забезпечення виконання встановлених податковим органом вищого рівня завдань, встановлення розподілу обов’язків щодо керівництва підрозділами податкового органу та визначення ступеня відповідальності начальників, заступників начальників, керівників підрозділів та спеціалістів;

1.1.3. проведення засідань конкурсних та атестаційних комісій;

1.1.4. прийняття рішень щодо розгляду:

1.1.4.1. вхідної кореспонденції, доповідних записок, подань, проектів листів і наказів, актів перевірок, податкових звітів, скарг платників податків при апеляційному узгодженні, інших документів;

1.1.4.2. застосування фінансових санкцій та адміністративних стягнень;

1.1.4.3. призначень на посади та звільнення з посад працівників;

1.1.5. аналіз використання потенціалу трудових ресурсів та прийняття рішень щодо його оптимізації;

1.1.6. прийом платників податків;

1.1.7. прийом працівників податкової інспекції;

1.1.8. контроль за використанням робочого часу працівниками;

1.1.9. вжиття заходів до порушників трудової та виконавської дисципліни;

1.1.10. розпорядження коштами у межах затвердженого кошторису витрат та контроль за використанням фінансово - матеріальних ресурсів;

1.1.11. моральне та матеріальне заохочення працівників;

1.1.12. затвердження планів–графіків документальних перевірок на місцевому рівні;

1.1.13. керівництво розробкою комплексних заходів, програм, аналітичних прогнозів, пропозицій, затвердження планів роботи структурних підрозділів, проведення занять з підвищення кваліфікації;

1.1.14. затвердження положень про структурні підрозділи податкової інспекції, прав і обов’язків керівників цих підрозділів;

1.1.15. забезпечення достовірності оперативної та статистичної звітності;

1.1.16. організація збереження державної таємниці та контроль за її станом;

1.1.17. участь у нарадах, колегіях, які проводять податкові органи вищого рівня, місцеві органи державної влади та управління, інші органи;

1.1.18. розгляд скарг на дії службових осіб державної податкової інспекції;

1.1.19. оперативний супровід проекту “Програма модернізації державної податкової служби України”.

1.5. Функція “Організація роботи податкової інспекції, планування та координація робіт структурних підрозділів”

Містить такі процедури:

1.5.1. аналіз виконання доведених до структурних підрозділів державної податкової інспекції показників та підготовка пропозицій для вжиття організаційних заходів щодо поліпшення роботи із мобілізації надходжень до бюджетів всіх рівнів;

1.5.2. планування економічної та контрольної роботи державної податкової інспекції, контроль за її виконанням;

1.5.3. аналіз ефективності заходів, які вживаються структурними підрозділами ДПІ згідно з Планом економічної та контрольної роботи ДПІ;

1.5.4. вивчення структури державної податкової інспекції, розмежування функцій та процедур між структурними підрозділами;

у разі віднесення інспекції до такої, що здійснює діяльність за індивідуальною організаційною структурою, - розробка пропозицій щодо її побудови;

1.5.5. оцінка ефективності роботи структурних підрозділів інспекції, розробка та внесення пропозицій щодо її удосконалення;

1.5.6. вивчення ефективності взаємодії структурних підрозділів податкової інспекції щодо виконання ними функцій і процедур та підготовка пропозицій з поліпшення координації їх роботи;

1.5.7. розгляд та аналіз проектів положень про структурні підрозділи ДПІ щодо їх відповідності діючим вимогам та надання практичної допомоги під час їх підготовки;

1.5.8. вивчення повноти виконання структурними підрозділами завдань та функцій, визначених положеннями про структурні підрозділи, повноти їх закріплення за працівниками у посадових інструкціях;

1.5.9. організація та координація роботи структурних підрозділів щодо виконання ними спільних завдань та заходів (за дорученням керівництва ДПІ);

1.5.10. надання пропозицій керівництву ДПІ щодо закріплення податків та платежів за структурними підрозділами ДПІ та окремими працівниками;

1.5.11. розподіл функцій та процедур між структурними підрозділами ДПІ;

1.5.12. здійснення функціонального обстеження структурних підрозділів ДПІ та внесення пропозицій щодо усунення дублювання функцій та процедур, які вони виконують;

1.5.13. узгодження та координація планів робіт підрозділів державної податкової інспекції;

1.5.14. узагальнення і систематизація необхідних матеріалів та підготовка відповідних довідок, розпорядчих документів тощо для прийняття управлінських рішень з питань організаційно–кадрової роботи керівництвом державної податкової інспекції;

1.5.15. аналіз причин порушень податкового законодавства з боку працівників державної податкової інспекції;

1.5.16. вивчення ділових якостей керівників і спеціалістів податкової інспекції при виконанні ними поставлених завдань, внесення пропозицій щодо формування та використання кадрового резерву;

1.5.17. участь у проведенні аналізу та внесенні пропозицій щодо визначення розміру персональних надбавок і премій керівникам та спеціалістам структурних підрозділів;

1.5.18. формування орієнтовного регламенту та ведення протоколів нарад у начальника ДПІ;

1.5.19. разом з відповідними структурними підрозділами підготовка проектів розпорядчих документів, здійснення контролю за своєчасним доведенням їх до виконавців та їх виконанням;

1.5.20. участь у здійсненні заходів щодо модернізації державної податкової служби України;

1.5.21. забезпечення контрольних повноважень начальника державної податкової інспекції за виконанням посадовими особами наказів, розпоряджень, рішень і доручень ДПА України, ДПА в регіоні, запитів і звернень органів державної податкової служби, платників податків та зовнішніх організацій;

1.5.22. підготовка висновків та пропозицій керівництву ДПІ (за результатами проведених перевірок) стосовно вжиття заходів реагування щодо усунення виявлених недоліків, притягнення до дисциплінарної відповідальності посадових осіб ДПІ, чиї дії або бездіяльність призвели до недоліків у роботі;

1.5.23. організація та проведення семінарів, нарад, навчань, надання практичної допомоги структурним підрозділам ДПІ в організації роботи;

1.5.24. розгляд заяв, скарг громадян, пропозицій структурних підрозділів ДПІ з питань, що входять до компетенції відділу організаційно-розпорядчої роботи.

1.6. Функція “Податкове супроводження великих платників податків”

Містить такі процедури:

1.6.1. робота із відбору підприємств, які відповідно до критеріїв відбору відносяться до категорії великих платників податків;

повідомлення підприємств про перехід на облік до спеціалізованих ДПІ по роботі з великими платниками податків (далі – інспекції ВПП);

1.6.2. надання інформації до установ банків, в яких відкриті рахунки платника, про переведення його на облік до інспекції ВПП;

1.6.3. взяття на облік та формування реєстру великих платників податків;

1.6.4. проведення щорічної інвентаризації реєстру великих платників податків щодо належності їх до категорії великих платників податків відповідно до критеріїв відбору, у разі невідповідності – повернення їх на облік в ДПІ;

1.6.5. створення інформаційної бази даних по кожному великому платнику податків з використанням інформації внутрішніх та зовнішніх джерел, її супроводження та регулярне оновлення (органи статистики, митна служба, установи банків, Інтернет, комп’ютерно–правова система “Ліга – закон” та ін.);

1.6.6. збір інформації для розширення інформаційного масиву даних та надання пропозицій щодо включення її до масиву даних інформаційної бази стосовно великих платників податків;

1.6.7. аналіз інфраструктури підприємств, їх господарських зв’язків з іншими суб’єктами господарювання, грошових і товарних потоків тощо та визначення реального фінансового стану цих підприємств;

1.6.8. аналіз податкової і фінансової звітності ВПП з використанням комп’ютерних програм;

1.6.9. здійснення систематичного контролю за проведенням фінансово–господарської діяльності великих платників податків з метою перевірки правильності та повноти декларування і сплати поточних податкових зобов’язань;

1.6.10. аналіз фінансово–господарської діяльності платників податків, виявлення фактів існування або імовірності виникнення на підконтрольних підприємствах ризиків порушення податкового законодавства;

1.6.11. визначення напрямів роботи з активами великих платників податків для погашення їх податкового боргу перед бюджетом;

1.6.12. проведення постійного моніторингу діяльності підприємств закріпленої групи ВПП;

1.6.13. проведення роботи з великими платниками податків щодо недопущення виникнення податкового боргу за податковими зобов’язаннями та зменшення податкового боргу минулих періодів;

1.6.14. відстеження стану справ на підприємстві, аналіз його діяльності;

1.6.15. розробка планів-заходів роботи з великими платниками податків (короткотермінових, довготермінових);

1.6.16. визначення реальної бази оподаткування конкретного великого платника податків;

1.6.17. оптимізація відбору великих платників податків для проведення податкового аудиту та взяття участі у формуванні плану перевірок;

1.6.18. проведення заходів, направлених на упередження та руйнування схем ухилення від оподаткування, з метою залучення до оподаткування коштів з тіньового сектора економіки;

1.6.19. проведення профілактичної роботи з підприємствами щодо недопущення фактів повторних порушень податкового законодавства, виявлених у ході перевірок;

1.6.20. вивчення галузевої специфіки, технологічних особливостей підприємств, регіональних умов діяльності, застосування вимог нормативних актів стосовно пільгового оподаткування, обсягів наданих відстрочок з метою вишукування резервів щодо розширення бази оподаткування великих платників податків;

1.6.21. накопичення інформації стосовно окремих галузей народного господарства (особливості оподаткування, рух грошових потоків, господарські зв’язки);

1.6.22. вивчення специфіки фінансової діяльності підприємств пріоритетних галузей економіки з метою розробки методологічних рекомендацій щодо повноти оподаткування великих платників податків та запобігання ухиленню їх від сплати податків;

1.6.23. надання пропозицій щодо внесення змін у галузеві методології податкового супроводження великих платників податків;

1.6.24. запровадження партнерських відносин із підприємствами, надання оперативних роз’яснень з питань оподаткування;

1.6.25. надання практичної допомоги великим платникам податків в організації роботи щодо подання звітності в електронному вигляді;

1.6.26. складання щомісячного звіту про результати податкового супроводження великих платників податків та аналіз виконання планів (довготермінових та короткотермінових) роботи з підприємствами;

1.6.27. узагальнення найбільш типових звернень великих платників податків та поширення передового досвіду роботи з великими платниками податків;

1.6.28. взаємодія із регіональними відділеннями Асоціації платників податків України, Української спілки промисловців та підприємців, іншими громадськими організаціями з питань проведення масово-роз’яснювальної роботи щодо застосування податкового законодавства;

1.6.29. пропагування податкової політики держави та здійснення заходів стосовно формування високої податкової культури підприємств;

1.6.30. організація та проведення тематичних зустрічей з трудовими колективами підприємств з метою формування об’єктивного погляду на необхідність добровільної сплати податків, обговорення актуальних питань податкової політики та податкового законодавства України;

1.6.31. здійснення загальної координації роботи структурних підрозділів інспекції ВПП щодо контролю за великими платниками податків відповідно до чинного законодавства;

1.6.32. систематизація та аналіз законодавчої бази стосовно оподаткування великих платників податків та внесення пропозицій щодо вдосконалення податкового законодавства;

1.6.33. проведення роботи із виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом.

1.19. Функція “Забезпечення взаємодії з громадськістю та засобами масової інформації”

Містить такі процедури:

1.19.1. вивчення, аналіз та формування громадської думки з питань діяльності державної податкової служби (соціологічні опитування, круглі столи, громадські слухання, гарячі лінії, інтернет-конференції тощо);

1.19.2. забезпечення взаємодії з громадськими організаціями та їх об’єднаннями;

1.19.3. організація розробки та розповсюдження інформаційної продукції із соціальною рекламою (друкованої, аудіо- і відеопродукції) з питань діяльності ДПС України у місцевих ЗМІ, мережі Інтернет та на зовнішніх носіях;

1.19.4. підготовка пропозицій щодо започаткування, організація та проведення спеціалізованих конкурсів під егідою податкової служби;

1.19.5. організація та здійснення моніторингу публікацій у ЗМІ з питань діяльності ДПС України, узагальнення матеріалів та визначення їх впливу на громадську думку;

1.19.6. надання пропозицій щодо дій в інформаційному просторі та визначення напрямів взаємодії із ЗМІ та громадськістю;

1.19.7. координація редакційної політики інформаційних видань ДПС України;

1.19.8. організація зустрічей керівників державних податкових інспекцій із представниками ЗМІ (прес-конференції, брифінги, гарячі лінії тощо);

1.19.9. акредитація представників ЗМІ та забезпечення їх доступу до публічних заходів ДПІ (прес-конференції, брифінги, круглі столи, відкриті засідання тощо);

1.19.10. підготовка та розміщення у ЗМІ інформаційних матеріалів з питань діяльності податкових органів (інтерв’ю, статті, коментарі тощо);

1.19.11. координація роботи структурних підрозділів податкових інспекцій щодо підготовки матеріалів з метою оприлюднення у ЗМІ;

1.19.12. підготовка та розміщення у ЗМІ теле- та радіо- продукції;

1.19.13. здійснення теле- та фотозйомки заходів за участі керівництва податкових інспекцій;

1.19.14. інформування регіональної ДПА про результати проведеної роботи.

1.20.Функція “Роз’яснення податкового законодавства”

Містить такі процедури:

1.20.1. організація та проведення роботи по роз’ясненню податкового законодавства серед платників податків – юридичних та фізичних осіб шляхом використання різноманітних форм та методів роботи;

1.20.2. проведення роботи по роз’ясненню податкового законодавства з метою:

навчання платників податків з питань застосування податкового законодавства;

формування високої податкової культури населення та платників податків;

впровадження ідеології добровільної сплати податків;

обізнаності платників податків у сфері податкового законодавства;

1.20.3. поширенню передового досвіду роботи по роз’ясненню податкового законодавства серед платників податків – юридичних та фізичних осіб структурними підрозділами державних податкових адміністрацій;

1.20.4. вдосконалення роботи з питань:

роботи інформаційно-довідкової телефонної служби “007”;

формування та діяльності волонтерського руху з метою організації інформаційно-консультаційної роботи з платниками податків;

створення інформаційно-консультаційних центрів для роз’яснення податкового законодавства серед платників податків – юридичних та фізичних осіб;

1.20.5. підготовка матеріалів та випуск брошур, буклетів, пам’яток та іншої друкованої продукції по роз’ясненню податкового законодавства платникам податків;

1.20.6. підготовка матеріалів з актуальних питань податкового законодавства для доведення їх до платників податків через засоби масової інформації;

1.20.7. взаємодія з друкованими виданнями податкової служби з питань роз’яснення податкового законодавства серед платників податків – юридичних та фізичних осіб;

1.20.8. участь в теле- радіопрограмах з роз’яснення податкового законодавства;

1.20.9. організація та проведення семінарів для платників податків за участю фахівців структурних підрозділів органів ДПС;1.20.10. взаємодія зі структурними підрозділами органів ДПС з питань роз’яснення податкового законодавства;

1.20.11. співпраця з громадськими організаціями, благодійними організаціями та фондами з метою проведення спільних семінарів, тематичних телефонних сеансів “гаряча лінія” тощо, спрямованих на впровадження ідеології добровільної сплати податків, залучення до участі у роз’ясненні податкового законодавства та інших заходів, які проводяться органами ДПС;

1.20.12. дотримання вимог методичних рекомендацій щодо проведення роботи по роз’ясненню податкового законодавства серед платників податків – юридичних та фізичних осіб;

1.20.13. розробка та внесення пропозицій керівництву щодо вдосконалення роботи по роз’ясненню податкового законодавства серед платників податків - юридичних та фізичних осіб, інформування та навчання платників податків та працівників податкової служби з питань роз’яснення податкового законодавства;

1.20.14. зведення та узагальнення звітності про стан роботи по роз’ясненню податкового законодавства серед платників податків – юридичних та фізичних осіб;

1.20.15. аналіз підсумків роботи по роз’ясненню податкового законодавства та визначення її ефективності;

1.20.16. використання Єдиної бази податкових знань при підготовці податкових роз’яснень платникам податків та громадянам.

1.21. Функція “Організація та контроль за роботою із зверненнями громадян”

Містить такі процедури:

1.21.1. використання програмного продукту ДПА України щодо узагальнення аналітичних даних роботи із зверненнями громадян та надання відповідної зведеної інформації до ДПА для узагальнення та надання відповідної інформації до Департаменту обслуговування платників податків, управління роботи із зверненнями громадян ДПА України;

1.21.2. здійснення систематичного контролю за своєчасним виконанням доручень керівництва ДПА, ДПА України та інших вищих органів виконавчої влади за зверненнями громадян, направлених на виконання регіональним структурним підрозділам ДПІ;

1.21.3. зняття з контролю виконаних доручень керівництва ДПІ щодо розгляду звернень громадян структурними підрозділами ДПІ на підставі наданих контрольних карток, копій звернень громадян та копій відповідей на них;

1.21.4. організація роботи структурних підрозділів ДПІ щодо своєчасного та якісного розгляду звернень громадян;

1.21.5. розробка друкованої продукції інформаційного характеру з питань організації роботи із зверненнями громадян;

1.21.6. підготовка висновків та пропозицій керівництву ДПІ для вжиття заходів реагування щодо усунення виявлених недоліків за результатами проведеного аналізу розглянутих звернень громадян структурними підрозділами ДПІ;

1.21.7. аналіз та узагальнення статистичної звітності структурних підрозділів ДПІ стосовно розгляду звернень громадян з метою виявлення причин, які призводять до обгрунтованих звернень громадян, та зняття соціальної напруги і упередження конфліктних ситуацій в регіоні, формування ідеології добровільної сплати податків;

1.21.8. підготовка матеріалів для оприлюднення в засобах масової інформації матеріалів щодо стану роботи ДПІ зі зверненнями громадян.

1.28. Функція “Адміністрування акцизного збору і контроль за виробництвом та обігом підакцизних товарів”

Містить такі процедури:

1.28.1. контроль за своєчасністю подання платниками акцизного збору податкових документів, повнотою їх заповнення, наявністю належних реквізитів;

1.28.2. аналіз бази оподаткування акцизним збором і збором на розвиток виноградарства, садівництва і хмелярства та вжиття заходів, спрямованих на збільшення надходжень від зазначених зборів;

1.28.3. вжиття заходів впливу при ненаданні платником податків звітності;

1.28.4.оформлення результатів попередніх перевірок розрахунків по акцизному збору та збору на розвиток виноградарства, садівництва і хмелярства;

1.28.5. організація у межах своїх повноважень узагальнення практики застосування податкового законодавства та його дотримання;

1.28.6. робота з податковим боргом із акцизного збору на першому етапі його виникнення;

1.28.7. аналіз отриманих пільг з акцизного збору, схем ухилення від оподаткування, здійснення заходів, спрямованих на збільшення надходжень від зазначених зборів;

1.28.8. здійснення попередньої перевірки отриманої звітності та контролю за правильністю обчислення, повнотою і своєчасністю сплати до бюджетів акцизного збору та збору на розвиток виноградарства, садівництва і хмелярства;

1.28.9. аналіз причин та оцінка фактів порушень законодавства, узагальнення з цих питань та інформування відповідних органів;

1.28.10.узагальнення звернень і пропозицій платників податків з метою підвищення рівня ефективності застосування податкового законодавства по акцизному збору та надання відповідей на звернення платників податків;

1.28.11. застосування фінансових і адміністративних стягнень до платників у разі неподання, несвоєчасного подання або подання не в повному обсязі установленої законодавством податкової звітності;

1.28.12. контроль наданих заявок на потребу у марках акцизного збору;

1.28.13. ведення обліку, систематизації і кодифікації обов’язкових платежів по акцизному збору;

1.28.14. підготовка довідок про стан погашення векселів;

1.28.15.проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом;

1.28.16. обстеження відповідної території адміністративної одиниці з метою виявлення та забезпечення повного обліку платників акцизного збору і збору на розвиток виноградарства, садівництва і хмелярства, а також підрозділів, об’єктів, виробництв, складів тощо, що мають значення та/або враховуються при визначенні бази оподаткування зазначеними зборами.

1.31. Функція “Контрольно-перевірочна робота із оподаткування фізичних осіб”

Містить такі процедури:

1.31.1. надання пропозицій та вжиття заходів щодо розширення бази

оподаткування та кола платників податків шляхом здійснення контрольно-перевірочної роботи;

1.31.2. вивчення та практичне впровадження нових інструкцій, методичних рекомендацій та інших нормативно-правових актів з питань адміністрування та здійснення контрольно-перевірочної роботи по податку з доходів фізичних осіб, податку з власників транспортних засобів та інших самохідних машин і механізмів, податку на майно, плати за землю з фізичних осіб, державного мита, єдиного та фіксованого податку з фізичних осіб та податку на промисел;

1.31.3. виявлення схем ухилень від оподаткування, вжиття заходів щодо їх руйнування при проведенні контрольно-перевірочної роботи та надання пропозицій з метою удосконалення податкового законодавства;

1.31.4. розробка планів-графіків документальних перевірок суб‘єктів господарської діяльності;

1.31.5. відбір платників податків для документальних перевірок (засобами системи АОД та інформаційно-аналітичної системи податкової служби) за такими критеріями:

тип суб’єкта господарської діяльності (малий, середній, великий);

вид діяльності (промисловість, торгівля і т.інш.);

форма власності, організаційно-правова форма, географічне положення;

тип перевірки (планова, позапланова), визначення сум податкових зобов’язань за непрямими методами;

група податкового ризику;

1.31.6. використання допоміжної зовнішньої інформації;

1.31.7.оцінка комп'ютерного переліку порушників податкового законодавства для остаточного визначення списку для планування документальної перевірки;

1.31.8. повідомлення платників податків про документальні перевірки (не проводиться при проведенні позапланових перевірок);

1.31.9. здійснення документальної перевірки;

1.31.10. оформлення результатів документальних перевірок (акти, довідки, протоколи, проекти рішень і постанов, інші документи), їх передача для введення в систему АОД та до відповідних структурних підрозділів про виявлені об’єкти оподаткування;

1.31.11. застосування фінансових санкцій і адміністративних стягнень до порушників податкового законодавства;

1.31.12. підбір та комплектування вилучених первинних документів до акта документальної перевірки;

1.31.13. розгляд зауважень платника податків щодо результатів перевірки та /або прийнятих рішень;

1.31.14. здійснення повторних перевірок, контроль за ходом їх проведення;

1.31.15. моніторинг виконання плану-графіка документальних перевірок, аналіз результатів та надання пропозицій щодо його удосконалення;

1.31.16. аналіз причин і оцінка фактів (випадків) порушень законодавства про податки, виявлених у ході документальних перевірок;

1.31.17. надання пропозицій щодо змін об‘єктів перевірки чи перенесення термінів з метою коригування плану-графіка документальних перевірок;

1.31.18. відбір актів документальних перевірок з ознаками кримінальних порушень і передача їх до підрозділів податкової міліції;

1.31.19. передача відповідним правоохоронним органам матеріалів за фактами порушень, за які передбачено кримінальну відповідальність, якщо її розслідування не належить до компетенції податкової міліції;

1.31.20. підготовка матеріалів, які розглядаються у судах (господарських судах) щодо визнання угод недійсними або отримання коштів без установлених законом підстав, та участь у судових засіданнях;

1.31.21. складання звітності за документальними перевірками, аналіз результативності контрольно-перевірочної роботи працівників відповідного структурного підрозділу ДПІ;

1.31.22. звернення (за необхідністю) до визначених державою структур за здійсненням бухгалтерської експертизи документів платника;

1.31.23. обмін інформацією із відповідними структурними підрозділами ДПІ;

1.31.24. взяття на облік бланків суворої звітності, контроль за їх використанням, підготовка даних щодо додаткової потреби у них;

1.31.25. надання відповідей на скарги платників податків;

1.31.26. взаємодія відповідних структурних підрозділів ДПІ та інших контролюючих органів з питань проведення документальних перевірок фізичних осіб;

1.31.27. узгодження плану-графіка проведення документальних перевірок фізичних осіб з іншими контролюючими органами;

1.31.28. проведення роботи з державними установами та іноземними представництвами щодо залучення до сплати податків юридичних і фізичних осіб - резидентів і нерезидентів;

1.31.29. здійснення податкового контролю та визначення податкових зобов’язань непрямими методами;

1.31.30. опрацювання та узагальнення матеріалів щодо виявлених схем, способів ухилення від сплати податків та зборів платниками податків – фізичними особами;

1.31.31. підготовка податкових повідомлень – рішень за несвоєчасну сплату платниками узгодженої суми податкового зобов’язання протягом граничних термінів;

1.31.32. використання даних інформаційно-пошукових систем (картка платника податку та картка суб‘єкта ЗЕД) при проведенні документальних перевірок;

1.31.33.подання звітності про виконання плану-графіка документальних перевірок суб‘єктів господарської діяльності;

1.31.34. проведення роботи щодо виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом;

1.31.35. обстеження території, що відноситься до відповідної податкової інспекції, з метою виявлення та забезпечення повного обліку самозайнятих фізичних осіб та їх об’єктів, виробництв, складів тощо, які не перебувають на обліку в органах державної податкової служби та/або не враховуються при визначенні бази оподаткування фізичних осіб.

1.32. Функція “Відбір платників податків для документальних перевірок”

Містить такі процедури:

1.32.1. проведення відбору платників податків засобами наявної системи АОД та інформаційно-аналітичної системи податкової служби;

1.32.2. використання допоміжної зовнішньої інформації;

1.32.3. оцінка комп'ютерного переліку порушників податкового законодавства для остаточного визначення списку для планування документальної перевірки;

1.32.4. відбір платників податків для документальних перевірок за критеріями:

тип суб’єкта господарської діяльності (малий, середній, великий);

вид діяльності (промисловість, торгівля і т.інш.);

форма власності, організаційно-правових форм, географічного положення;

тип перевірки (планова, позапланова, визначення сум податкових зобов’язань за непрямими методами тощо);

група податкового ризику;

1.32.5. координація дій між структурними підрозділами ДПІ, державними податковими органами вищого рівня, а також іншими державними контролюючими органами, взаємодія структурних підрозділів при проведенні планових та позапланових перевірок.

1.33. Функція “Контроль за розрахунковими операціями у сфері торгівлі, громадського харчування та послуг ”

Містить такі процедури:

1.33.1. автоматизована реєстрація та взяття на облік реєстраторів розрахункових операцій (РРО), розрахункових книжок, книг обліку розрахункових операцій;

1.33.2. контроль за розрахунками, що проводяться із застосуванням реєстраторів розрахункових операцій;

1.33.3. контроль за розрахунками, що проводяться із застосуванням розрахункових книжок, книг обліку розрахункових операцій;

1.33.4. контроль за порядком використання торгових патентів, наявністю свідоцтв про державну реєстрацію суб’єктів господарської діяльності, ліцензій на окремі види діяльності, наявністю марок акцизного збору встановленого зразка, свідоцтв платників ПДВ та інших документів, пов’язаних з обчисленням та сплатою податків, інших обов’язкових платежів;

1.33.5. відбір суб’єктів господарської діяльності, що здійснюють розрахунки у сфері готівкового обігу, для проведення перевірок;

1.33.6. проведення перевірок суб’єктів господарської діяльності у сфері торгівлі, громадського харчування і послуг, оформлення результатів перевірок;

1.33.7. контроль за дотриманням норм з регулювання обігу готівки;

1.33.8. узагальнення та аналіз зведеної інформації стосовно показників контрольної роботи;

1.33.9. підготовка пропозицій щодо удосконалення законодавства;

1.33.10. взаємодія із структурними підрозділами органів державної податкової служби та іншими контролюючими органами;

1.33.11. контроль та надання інформації щодо фактів порушення цілісності засобів контролю і марок акцизного збору;

1.33.12. надання відповідей на звернення платників податків;

1.33.13.проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом;

1.33.14. обстеження території, що відноситься до відповідної податкової інспекції, з метою виявлення об’єктів сфери торгівлі, громадського харчування та послуг, які не перебувають на обліку в органах державної податкової служби та/або належно не зареєстровані чи не мають відповідних документів.

1.34. Функція “Контроль за декларуванням валютних цінностей та застосування санкцій до порушників валютного законодавства”

Містить такі процедури:

1.34.1. контроль за дотриманням резидентами, нерезидентами та їх представництвами норм валютного законодавства;

1.34.2. підготовка та надання до податкових органів вищого рівня інформації про результати перевірок суб’єктів зовнішньоекономічної діяльності, які порушили Закон України “Про зовнішньоекономічну діяльність” та пов’язані з ним закони, для підготовки подання до Міністерства економіки та з питань європейської інтеграції України на застосування до цих суб’єктів спеціальних санкцій, передбачених статтею 37 Закону України “Про зовнішньоекономічну діяльність”.

1.35. Функція “Документальний контроль за банками, страховими компаніями, торговцями цінними паперами, трастами, ломбардами, кредитними спілками, недержавними пенсійними фондами, професійними учасниками фондового ринку та іншими фінансовими установами”

Містить такі процедури:

1.35.1. контроль за дотриманням фінансовими установами податкового та валютного законодавства;

1.35.2. контроль за достовірністю декларування валютних цінностей, що знаходяться за кордоном і належать фінансовим установам як суб’єктам господарської діяльності України;

1.35.3. проведення перевірок з питань оподаткування шляхом розробки спеціальних програм з урахуванням особливостей напрямів роботи фінансових установ;

1.35.4. аналіз причин та оцінка фактів порушень, виявлених у ході контрольно-перевірочної роботи щодо діяльності фінансових установ;

1.35.5. аналіз підсумків контрольно-перевірочної роботи з питань дотримання вимог чинного законодавства фінансовими установами;

1.35.6. контроль за використанням ліцензій, дозволів та інших документів, які регламентують діяльність фінансових установ, зокрема, контроль за дотриманням термінів початку видаткових операцій;

1.35.7. удосконалення процесів підготовки та проведення документальних перевірок з питань контролю за діяльністю фінансових установ;

1.35.8. оформлення результатів перевірок з питань контролю за діяльністю фінансових установ (акти, довідки, протоколи, проекти рішень і постанов, інші документи);

1.35.9. передача до підрозділів податкової міліції матеріалів перевірки, якщо за її наслідками виявлені порушення вимог податкового, валютного та іншого законодавства, відповідальність за які передбачена КК України;

1.35.10. взаємодія з органами виконавчої влади, іншими організаціями з питань контролю за діяльністю фінансових установ;

1.35.11. виявлення, вивчення та аналіз моделей діяльності платників податків, визначення шляхів та оцінка відтоку грошових коштів до “тіньової” економіки, схем ухилення від оподаткування та розробка шляхів їх упередження, надання пропозицій щодо здійснення перевірок з питань дотримання податкового та валютного законодавства фінансовими установами;

1.35.12. проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом.

1.36. Функція “Документальний контроль з питань валютного регулювання”

Містить такі процедури:

1.36.1. здійснення контролю за дотриманням валютного законодавства резидентами України;

1.36.2. здійснення контролю за купівлею резидентами України іноземної валюти на міжбанківському валютному ринку України;

1.36.3. контроль за достовірністю декларування валютних цінностей, що знаходяться за кордоном і належать суб’єктам господарської діяльності України, та поверненням їх в Україну;

1.36.4. проведення перевірок з питань валютного регулювання з урахуванням особливостей і напрямів роботи суб’єктів господарювання, які здійснюють активну діяльність в окремих галузях;

1.36.5. проведення позапланових перевірок з питань валютного регулювання;

1.36.6. аналіз причин та оцінка фактів (випадків) порушень з питань, пов’язаних з контролем за дотриманням валютного законодавства резидентами України;

1.36.7. аналіз причин та оцінка фактів (випадків) порушень з питань контролю щодо валютного регулювання у сфері зовнішньоекономічної діяльності;

1.36.8. контроль за використанням ліцензій, дозволів та інших документів, які регламентують зовнішньоекономічну діяльність;

1.36.9. удосконалення процесів підготовки та проведення документальних перевірок з питань валютного регулювання та валютного контролю;

1.36.10. узагальнення результатів контрольно-перевірочної роботи з питань валютного регулювання; оформлення результатів перевірок (акти, довідки, протоколи, проекти рішень і постанов, інші документи);

1.36.11. здійснення відбору актів перевірок з питань валютного регулювання з ознаками кримінальних порушень та передачі їх до управління податкової міліції;

1.36.12. передача до підрозділів податкової міліції матеріалів перевірки, якщо за її наслідками виявлені порушення вимог податкового, валютного та іншого законодавства, відповідальність за які передбачена КК України;

1.36.13. взяття на облік та контроль за термінами погашення податкових векселів при здійсненні операцій з давальницькою сировиною;

1.36.14. взаємодія з іншими органами виконавчої влади з питань, пов’язаних із здійсненням контролю за дотриманням вимог валютного законодавства;

1.36.15. проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмивання доходів, одержаних злочинним шляхом.

1.37. Функція “Контроль за діяльністю суб`єктів господарювання, які здійснюють її у сфері грального бізнесу та лотерей”

Містить такі процедури:

1.37.1. створення та використання бази даних про суб`єктів господарської діяльності, які здійснюють її у сфері лотерей та грального бізнесу (з використанням зовнішніх і внутрішніх джерел інформації);

1.37.2. виявлення та вивчення схем ухилення суб`єктами підприємництва від сплати податків;

1.37.3. проведення відбору суб`єктів господарювання - платників податків для проведення перевірок (камеральні перевірки, хронометраж);1.37.4. постійне підвищення кваліфікаційного та професійного рівня;

1.37.5. здійснення планових (згідно з планом проведення перевірок) і позапланових перевірок, оформлення їх результатів (акти, податкові повідомлення - рішення, постанови про адміністративні правопорушення тощо);1.37.6. узагальнення інформації про проведену контрольно-перевірочну роботу;

1.37.7. внесення пропозицій щодо вдосконалення контролю за діяльністю суб`єктів господарювання у сфері лотерей та грального бізнесу;

1.37.8.проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом.

1.38. Функція “Стягнення податкового боргу”

Містить такі процедури:

1.38.1. аналіз динаміки та структури податкового боргу в розрізі термінів виникнення, бюджетів, галузей та видів платежів;

1.38.2. аналіз випадків податкового боргу;

1.38.3. виявлення місцезнаходження боржника;

1.38.4. виявлення активів боржників, у т.ч. їх структурних підрозділів;

1.38.5. проведення заходів щодо погашення податкового боргу:

проведення співбесід з боржниками очно і по телефону;

підготовка і вручення боржникам податкових вимог, рішень про застосування заходів щодо стягнення податкового боргу;

підготовка і вручення боржникам повідомлення про виникнення права податкової застави;

реєстрація податкової застави у Державному реєстрі обтяжень рухомого майна;

вилучення готівкових коштів;

стягнення коштів з рахунків боржників;

опис активів боржників;

підготовка необхідних документів та здійснення заходів для реалізації активів боржника, які перебувають у податковій заставі;

підготовка матеріалів щодо порушення справ про банкрутство боржників;

підготовка матеріалів на розірвання трудового договору (контракту) з керівниками підприємств - боржників;

підготовка матеріалів щодо звернення стягнення на активи боржників у судовому порядку;

1.38.6. проведення заходів щодо скорочення податкового боргу:

підготовка матеріалів для укладання мирової угоди;

підготовка рішень для списання безнадійного податкового боргу;

підготовка необхідних документів для надання (дострокового розірвання) відстрочок (розстрочок) по сплаті податкових зобов’язань, надання відстрочок (розстрочок) по сплаті податків та інших платежів на умовах податкового кредиту у межах своїх повноважень та контроль за дотриманням умов податкового кредиту;

1.38.7. організація роботи щодо забезпечення виконання завдань із стягнення (погашення) податкового боргу;

1.38.8. здійснення взаємодії та обмін інформацією з підрозділами органів державної податкової служби з питань стягнення податкового боргу;

1.38.9. супровід справ, що розглядаються в судах, та участь у судових засіданнях;

1.38.10. здійснення взаємодії з правоохоронними і контролюючими органами, місцевими органами виконавчої влади з питань стягнення податкового боргу;

1.38.11. надання податкових роз’яснень у межах компетенції;

1.38.12. розгляд звернень та підготовка відповідей на звернення боржників у межах компетенції;

1.38.13. здійснення повноважень податкового керуючого;

1.38.14. аналіз виконання завдань із стягнення (погашення) податкового боргу в розрізі:

боржників; заходів стягнення; бюджетів; податків;

1.38.15. виявлення фактів незаконного відчуження активів, що знаходяться в податковій заставі, та притягнення винних посадових осіб до кримінальної відповідальності;

1.38.16. виявлення прихованих від податкових органів активів суб’єктів господарської діяльності – боржників з метою їх спрямування на погашення податкового боргу;

1.38.17. підготовка матеріалів для застосування адміністративного арешту активів боржників;

1.38.18. виявлення засновників та керівників підприємств, які ухиляються від сплати податкового боргу та не мають активів для його погашення;

1.38.19. забезпечення безперешкодного набуття прав власності на активи, які перебувають у податковій заставі, особою, яка їх придбала;

1.38.20. виявлення схем ухилення від сплати податкового боргу та вжиття заходів щодо упередження їх подальшого застосування;

1.38.21. проведення заходів щодо запобігання фіктивному банкрутству платоспроможних підприємств;

1.38.22. проведення оперативно-розшукових заходів щодо збору доказів для порушення кримінальних справ стосовно посадових осіб підприємств – боржників за умисне ухилення від сплати податкового боргу;

1.38.23. проведення роботи з виявлення сумнівних фінансових операцій та надання інформації підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом.

1.39. Функція “Контроль за справлянням податку на прибуток”

Містить такі процедури:

1.39.1. отримання оперативних звітів та реєстрів платників податків за

ознаками платників, об’єктів оподаткування та податкових порушень після автоматизованої обробки податкової звітності;

1.39.2. розробка заходів щодо забезпечення надходжень податку на прибуток до бюджету;

1.39.3. участь у формуванні прогнозних показників по податку на прибуток, визначення бази оподаткування;

підготовка пропозицій щодо розширення бази оподаткування та кола платників;

1.39.4. здійснення заходів щодо упередження зростання податкового боргу з податку на прибуток, контроль за їх виконанням;

1.39.5 визначення податкового зобов’язання платника податку при проведенні попередніх (камеральних) перевірок податкових декларацій (розрахунків) і застосуванні непрямих методів;

1.39.6. аналітична перевірка факторів щодо правомірності використання платниками податків пільг;

1.39.7. підготовка рішень про застосування штрафних санкцій за несвоєчасне подання податкової звітності та несвоєчасну сплату платниками узгодженої суми податкового зобов’язання по податку на прибуток протягом граничних термінів;

1.39.8. системний аналіз результатів роботи державної податкової інспекції у розрізі:

рівнів бюджетів, платників;

оцінки надходжень за шляхами сплати;

динаміки новоствореного податкового боргу;

рівня використання бази оподаткування; видів та сум пільг, кількості пільговиків;

підготовки пропозицій керівництву;

1.39.9. передача списків платників податків, які не звітували до підрозділів контрольно-перевірочної роботи, для проведення їх перевірок з метою визначення податкових зобов’язань;

1.39.10. взаємодія із структурними підрозділами контрольно-перевірочної роботи, забезпечення податкових зобов’язань, податкової міліції з питань адміністрування та забезпечення надходжень податку до бюджету;

передача відповідних матеріалів за встановленими фактами (випадками) податкових порушень для подальшої їх реалізації;

1.39.11.участь у роботі щодо виявлення сумнівних фінансових операцій, надання інформації регіональним підрозділам боротьби з відмиванням доходів, одержаних злочинним шляхом;

1.39.12. взаємодія з місцевими органами влади, іншими організаціями з питань повноти та своєчасності сплати податку на прибуток;

1.39.13. надання відповідей на звернення платників податків, узагальнення звернень і пропозицій з метою поліпшення обслуговування платників податків;

1.39.14. дотримання інструкцій, методичних рекомендацій та інших нормативно-правових актів з питань оподаткування податком на прибуток, контроль за їх правильним застосуванням платниками податку;

1.39.15. аналіз причин порушень податкового законодавства, їх вплив на стан мобілізації надходжень податку до бюджету, надання податковому органу вищого рівня пропозицій щодо вдосконалення податкового законодавства;

1.39.16. надання інформації податковому органу вищого рівня у разі визнання судом (господарським судом) рішення контролюючого органу або органу стягнення щодо видання інструкцій або податкових роз’яснень (у тому числі форми обов’язкової звітності) недійсним, а також оскарження такого рішення;

Похожие работы

... ів до ДПІ регламентовано Декретом Кабінету Міністрів «Про акцизний збір» від 26.12.1992 № 18-92 із змінами та доповненнями. 4. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ, НАРАХУВАННЯ ТА СПЛАТИ НЕПРЯМИХ ПОДАТКІВ. Підприємство ТОВ „МАКСМАРА” (МАXMARA) для обліку даних розрахунків з бюджетом використовує рахунок 641 «Розрахунки за податками». А для розмежування різних податків використовуються субрахунки другого ...

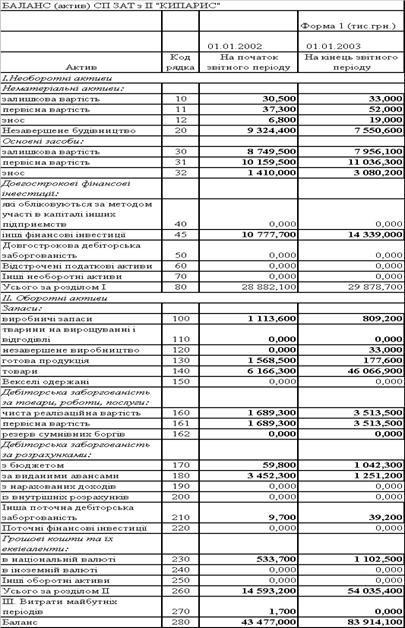

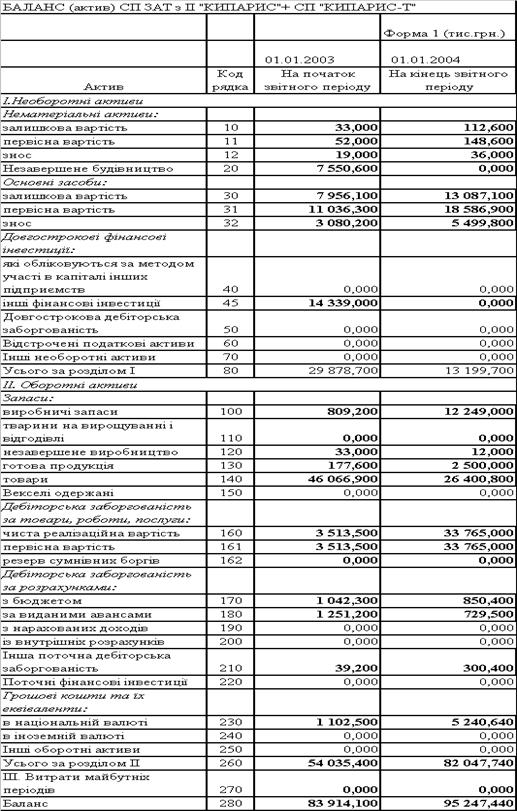

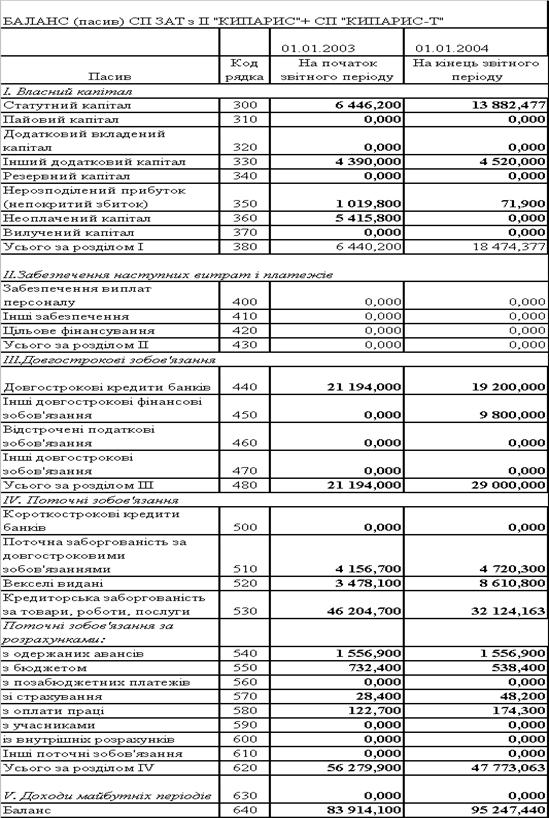

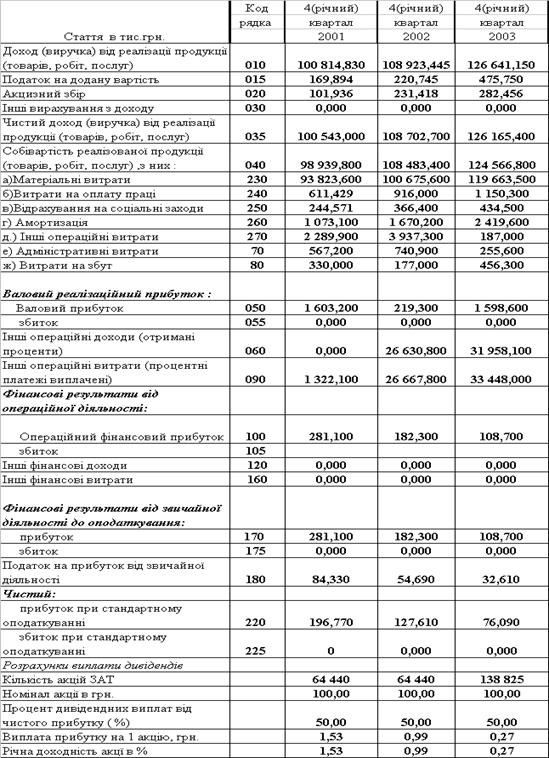

... збору є те, що, на відміну від податку на додану вартість, вони стягуються один раз у кінцевому технологічному ланцюжкові виготовлення. Проведений в дипломній роботі аналіз впливу непрямих податків на фінансово-господарську діяльність торгового підприємства СП "КИПАРИС" показує мінімальний характер їх впливу, який реалізується тільки на ціновому рівні споживання. Одначе, СП "КИПАРИС", яке імпорту ...

... значно залежав від зміни цін. Сьогодні в більшості країн у підакцизні групи товарів включені: алкогольні напої, тютюнові вироби, бензин, легкові автомобілі, коштовності, інші предмети розкошу. Розвиток непрямого оподаткування призвів до появи податку з обороту (своєрідного універсального акцизу), який у деяких країнах трансформувався в податок з продаж або податок на додану вартість. Відповідно ...

... року, який визначає правові, економічні, та соціальні основи забезпечення пожежної безпеки. 12.2 Організація і структура охорони праці. Система управління охорони праці в Болградській ДПІ У сучасних ринкових умовах господарювання діяльність у галузі охорони праці в Україні передбачає багаторівневу систему управління охороною праці (СУОП), функціональними ланками якої є відповідні структури ...

0 комментариев