Навигация

Розвиток теорії непрямого оподаткування

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

Дніпропетровська державна фінансова академія

ДИПЛОМНА РОБОТА

тема: “ Розвиток теорії непрямого оподаткування ”

Виконана студент____

гр. _____________________

_______________________ (ПІБ)

_______________________ (Підпис)

Оцінка _______________________

Керівник ___________________ ________________ (підпис)

Допущено до захисту “_____” _____________ 2006 р.

Завідувач кафедрою _____________________ ________________ (підпис)

Дніпропетровськ 2006

Зміст

Вступ

Розділ 1. Теоретикометодологічні основи непрямого оподаткування

1.1 Становлення та розвиток податкової системи України

1.2 Сутність, переваги та недоліки непрямого оподаткування в умовах ринкової економіки

1.3 Світовий досвід непрямого оподаткування

Розділ 2. Аналіз та механізми справляння непрямих податків в україні

2.1 Особливості механізмів непрямого оподаткування в Україні

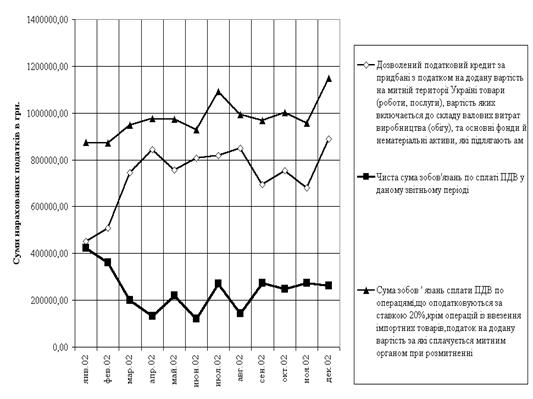

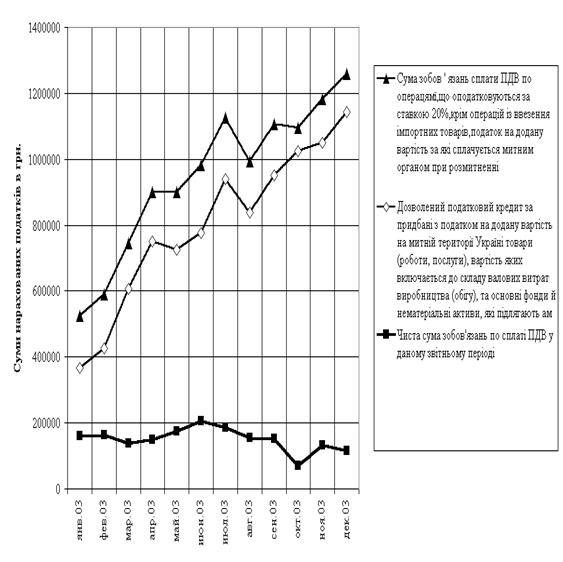

2.1.1 Механізм справляння ПДВ

2.1.2 Механізм справляння акцизного збору

2.1.3 Механізм справляння мита

2.1.4 Організація обліку та контролю стягнення непрямих податків

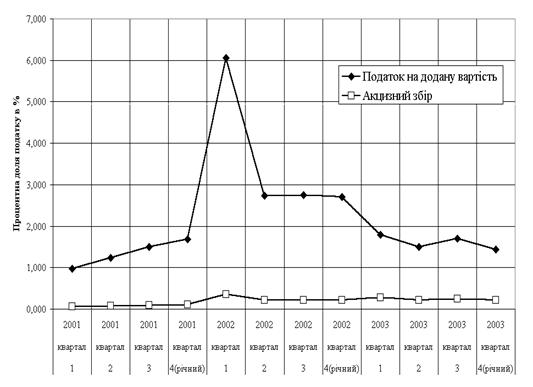

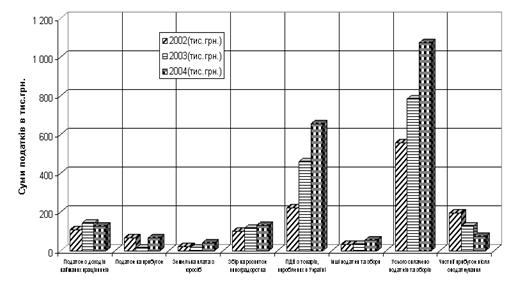

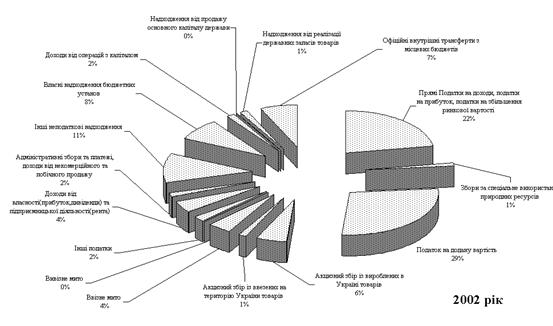

2.2 Аналіз динаміки джерел податкового формування Державного бюджету України у 1998 - 2006 роках

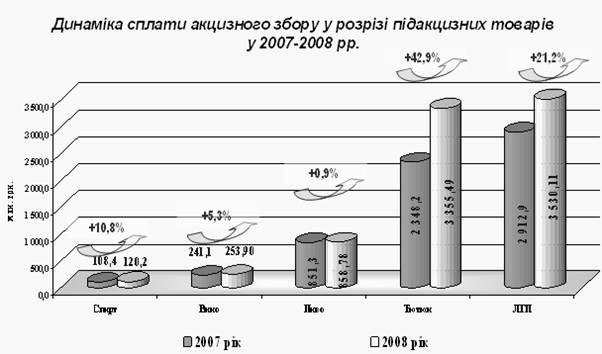

2.3 Аналіз динаміки формування Державного бюджету за рахунок непрямих податків у Дніпропетровській області у 1998 – 2005 роках

Розділ 3. Економетричний аналіз впливу непрямих податків на формування державного бюджета та доцільність зниження рівней оподаткування

3.1 Економетричне моделювання впливу непрямих податків на формування доходів Державного бюджету

3.2 Шляхи реформування податкової системи України та зниження тиску непрямого оподаткування

Висновки

Список використаної літератури

Додатки

Вступ

Кожна конкретна податкова система є відображенням податкової політики, яка проводиться державою. Податкова система - це сукупність податків, зборів, інших обов`язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Сутність, структура і роль системи оподаткування визначаються податковою політикою, що є виключним правом держави, яка проводить її в країні самостійно, виходячи із завдань соціальноекономічного розвитку. Через податки, пільги і фінансові санкції, а також і відповідальність, які виступають невід'ємною частиною системи оподаткування, держава ставить єдині вимоги до ефективного ведення господарства в країні.

Важливу роль у формуванні ефективної податкової політики належить обґрунтуванню оптимальних принципів оподаткування.А. Сміт сформулював чотири фундаментальні принципи або "закони", що стали класичними і придатні для будьякої економічної системи: перший - піддані держави повинні брати участь в утримуванні уряду відповідно до свого доходу, яким вони користуються під захистом держави; другий - податок який зобов'язана сплачувати кожна окрема особа має бути точно визначений (строк оплати, спосіб платежу, сума платежу); третій - податок повинен стягуватися в той час і таким способом, які найзручніші для платника; четвертий - податок має бути розроблений таким чином, щоб він стягував з народу як найменше грошей понад те, що необхідно для формування державного бюджету.

Суспільне призначення податків проявляється в їх функціях. Їх дві - "фіскальна" й "економічна".

Фіскальна полягає в формуванні грошових доходів держави. Гроші потрібні їй на утримання державного апарату, армії, розвитку науки і техніки, підтримку дітей, літніх і хворих людей. Із зібраних у вигляді податків коштів держава покриває витрати на освіту, будує школи, вищі учбові заклади, дитячі будинки, платить зарплату викладачам і стипендію студентам. Частина коштів йде на охорону здоров`я. З цього ж джерела і витрачаються гроші на будівництво державних підприємств, споруд, доріг, захист навколишнього середовища.

Економічна функція податків полягає у впливі через податки на суспільне відтворення, тобто охоплює будьякі процеси в економіці країни, а також соціальноекономічні процеси в суспільстві. Податки в цій функції можуть відігравати стимулюючу, обмежуючу і контролюючу роль. Значне підвищення податків здатне не тільки обмежити, але й зробити беззмістовною підприємницьку діяльність.

Актуальність досліджень дипломної роботи полягає в тому, що вся історія податкової політики зводиться до пошуків ідеалів оптимального оподаткування. При цьому держава не може задовольнятися лише загальними пропорціями розподілу ВВП. Вона повинна враховувати інтереси кожного підприємства, кожного члена суспільства. Іншими словами, податкова політика повинна влаштовувати і державу, і платників податків.

Мета досліджень дипломної роботи: дослідження впливу непрямих податків на формування доходів Державного бюджету України та рівень податкового тиску на громадян України, виявлення основних закономірностей механізму стягнення непрямих податків, розробці пропозицій щодо удосконалення механізму нарахування та сплати непрямих податків, розробці пропозицій щодо реформування системи непрямих податків.

Об’єкт досліджень дипломної роботи: поточний стан та основні тенденції розвитку непрямого оподаткування в Україні.

Суб’єкт досліджень дипломної роботи: статистичні дані про рівні непрямого та прямого оподаткування в України за 1992 - 2006 роки та окремо по Дніпропетровській області у 1996 -2006 роках.

Задачі досліджень роботи:

аналіз сучасної системи оподаткування в Україні;

аналіз структури непрямого оподаткування в Україні та світовий досвід непрямого оподаткування;

аналіз методів адміністрування непрямих податків податковою інспекцією;

аналіз статистичних даних по формуванню доходів Державного бюджету України за рахунок непрямих податків, динаміка формування доходів Державного бюджету за рахунок непрямих податків у Дніпропетровській області;

аналіз тенденцій і перспектив розвитку та модернізації непрямого оподаткування в Україні.

Інформаційне забезпечення: статистичні дані доходної частини Державного бюджету України у 1992 -2006 роках та по Дніпропетровській області в 1998 - 2006 роках, законодавчі документи по системі оподаткування в Україні, нормативні документи Державної податкової адміністрації України, проекти нового Податкового Кодексу України.

Методологічне забезпечення: структурування податкових надходжень за реєстрами бюджетної класифікації, ретроспективний аналіз показників податкової звітності, аналітична обробка та групування показників в динаміці

Актуальність отриманих результатів досліджень дипломної роботи полягає в тому, що отримані результати свідчать про фактичні тенденції європейського напрямку розвитку системи оподаткування в Україні з переважною долею непрямих податків на споживання, при цьому найбільш динамічно розвиваються специфічні акцизи на окремі товарні групи (акцизний збір та мито) та знижується доля універсального акцизу на загальний перелік товарних груп та послуг (податок на додану вартість). Оскільки непрямі податки носять соціальнонесправедливий характер, в дипломній роботі обгрунтовані пропозиції по реструктуризації податкової системи України в бік підвищення прямого оподаткування доходів та майна, як накопленого доходу, що розподілить податковий тягар відповідно часткам отримуваного суспільного блага.

Розділ 1. Теоретикометодологічні основи непрямого оподаткування

1.1 Становлення та розвиток податкової системи України

Сьогодні Україна вибудовує свою податкову систему, орієнтуючись на найрозвиненіші країни світу. Адже податкова система є найважливішою основою економічної системи кожної розвиненої країни. З одного боку вона забезпечує фінансову базу держави, а з іншого - виступає головним знаряддям реалізації її економічної доктрини. Податки - це об’єктивне суспільне явище, тому при побудові податкової системи слід виходити з реалій соціальноекономічного стану країни. Жодна держава не може обійтись без податків, що є головним у її відносинах з суб‘єктами господарювання. Історично це найдавніша форма фінансових відносин між державою і членами суспільства.

Сутність податків полягає в обов’язковому перерозподілі національного доходу з метою формування державних фінансових фондів. Особливістю податків є їх примусовий, обов’язковий характер, який не потребує зустрічної індивідуальної оплатності з боку держави.

До основних термінів сучасної системи оподаткування в Україні відносяться [46]:

1. Податок (збір, внесок до державного цільового фонду) - в Україні це обов’язковий платіж до бюджетів різних рівнів або державних цільових фондів, що здійснюються в порядку і на умовах, визначених законодавством України щодо оподаткування.

2. Суб`єкт, або платник податків, зборів та обов’язкових платежів - це особи, на яких Конституцією України та податковим законодавством покладено обов’язки:

а) сплачувати податки, збори та обов’язкові платежі;

б) нараховувати, утримувати та перераховувати податки, збори та обов’язкові платежі до бюджетів і до державних цільових фондів.

Платник податків може визнаватись суб’єктом оподаткування одним або декількома податками, зборами та обов’язковими платежами в залежності від діяльності, яку він провадить, володіння майном або інших обставин, у разі наявності яких виникають податкові зобов’язання.

Суб’єктами оподаткування або платниками податків, зборів та обов’язкових платежів є юридичні або фізичні особи, міжнародні об’єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов’язані нараховувати, утримувати та сплачувати податки, збори та інші обов’язкові платежі.

3. Об`єкт оподаткування - юридично обумовлений факт або подія, після настання яких у суб’єкта виникає обов’язок сплатити податок; з економічної точки зору об’єктом оподаткування можуть виступати доход, прибуток, майно, грошовий капітал або розмір споживання.

Кожен податок, збір та обов’язковий платіж має самостійний об’єкт оподаткування, який визначається чинним податковим законодавством. Об’єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку.

4. Предмет оподаткування - фізична, якісна характеристика об’єкту, яка виступає еквівалентом об’єкту з метою оподаткування.

5. Одиниця оподаткування - це одиниця виміру (фізичного чи грошового) об`єкта оподаткування. Фізичний вимір досить точно відображає об`єкт оподаткування.

6. Податкова ставка - законодавчо установлений розмір податку на одиницю оподаткування. Існують такі підходи до встановлення податкових ставок:

універсальний (для всіх платників встановлюється єдина податкова ставка);

диференційований (для різних платників існують різні рівні ставок).

За побудовою ставки бувають:

тверді (встановлюються у грошовому виразі на одиницю оподаткування в натуральному обчисленні):

а) фіксовані - встановлені конкретних сум;

б) відносні - визначені відносно до певної величини (наприклад., у процентах до мінімальної заробітної плати).

процентні ставки встановлюються щодо об’єкта оподаткування, який має грошовий вираз. Вони поділяються на три види:

а) пропорційні ставки, які не залежать від розміру об`єкта оподаткування;

б) прогресивні ставки розмір яких зростає разом в міру збільшення обсягів об`єкта оподаткування:;

в) регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об`єкта оподаткування.

7. Податкова квота - це частка податку платника, яка може бути визначена як в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування.

8. Податковий оклад - остаточна сума, що підлягає сплаті до бюджету; в більшості податків визначається як добуток бази оподаткування на ставку оподаткування.

9. Джерело сплати податку - фінансовий фонд суб’єкта оподаткування, за рахунок якого відбувається сплата податку. Як правило, джерелом можуть виступати прибуток, валовий доход, чистий доход фізичної особи тощо.

10. Податкова пільга - законодавчо закріплене повне або часткове звільнення від сплати податків. зборів та інших обов’язкових платежів.

Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів:

Похожие работы

... , що і податок, і збір згідно зі статтею 2 зазначеного закону варто розуміти як обов’язковий внесок, який здійснюють платники .[9]. 1.3 Нормативно-правове регулювання системи непрямого оподаткування в Україні Практика непрямого оподаткування в Україні має ще коротку історію. Податок на додану вартість було запроваджено у 1992 р. замість раніше чинних податку з обороту та податку з продажу, ...

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

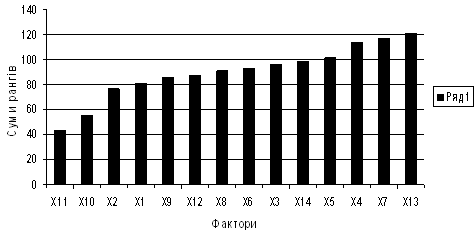

... проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії. Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, ...

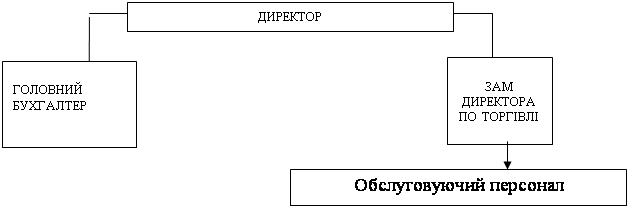

... ів до ДПІ регламентовано Декретом Кабінету Міністрів «Про акцизний збір» від 26.12.1992 № 18-92 із змінами та доповненнями. 4. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ, НАРАХУВАННЯ ТА СПЛАТИ НЕПРЯМИХ ПОДАТКІВ. Підприємство ТОВ „МАКСМАРА” (МАXMARA) для обліку даних розрахунків з бюджетом використовує рахунок 641 «Розрахунки за податками». А для розмежування різних податків використовуються субрахунки другого ...

0 комментариев