Навигация

Оценка показателей вероятности банкротства

3.2 Оценка показателей вероятности банкротства

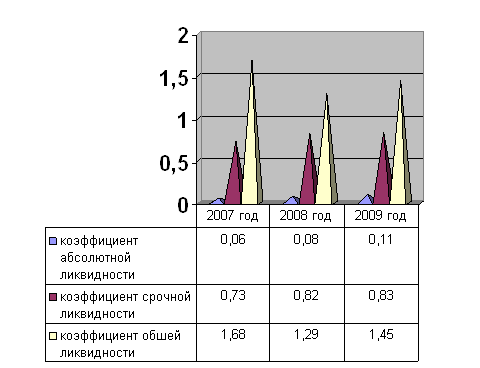

Ликвидность (от лат liguidus-текущий) это способность активов организации легко обращаться в денежные средства для своевременного погашения обязательств; это мобильность активов предприятия, в первую очередь оборотных, обеспечивающая фактическое покрытие краткосрочных обязательств. Ликвидность компании изучается во взаимосвязи оборотных активов с краткосрочными обязательствами путем сравнения II раздела актива баланса (за минусом РБП) с разделом V (за вычетом ДБП и РПР).

Коэффициенты ликвидности характеризует, насколько мобильны

оборотные активы. Применяют в анализе три показателя ликвидности.

1. Стартовый (текущий) коэффициент ликвидности (Кл ст.), определяется по формуле:

(30)

(30)

По данным ф. №1 «Бухгалтерского баланса» определим Кл ст.

2005г Кл ст =8979-0/7304-0-0=1,23

2006г Кл ст =14874-0/28581-0-0=0,52

2007г Кл ст =17074-0/35286-0-0=0,48

Это уже характеризует снижение платежеспособности компании к концу 2007 года. Уже коэффициент 1/1 недостаточен для хорошего финансового состояния, но характеризует пока предприятие – не банкротом.

Быстрота превращения оборотных активов в деньги снижается, снижается и платежеспособность за отчетные годы.

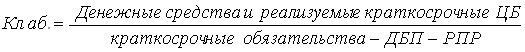

2.Коэффициент абсолютной ликвидности (Кл аб) концентрирует внимание на проблеме превышения запасов в немедленные наличные деньги. Он рассчитывается следующим образом:

(31)

(31)

Показатель абсолютной ликвидности рассчитан параграфе 2.3., его величины по годам:

2005г Кл аб. = 0,014

2006г Кл аб. = 0,010

2007г Кл аб. = 0,02

Рекомендуемое значение не меньше 0,2. Значит, денежными средствами компания не покрывает задолженность ни в 205 году, ни в 2006 году, и тем более в 2007 году.

3. Коэффициент запасов рассчитывается по формуле:

(32)

(32)

2005г Кл з. = 564/7304=0,08

2006г Кл з. =519/28581=0,02

2007г Кл з. =264/35286=0,007

Судя по коэффициенту ликвидности запасов, который в 2005 году составил 0,08 - означает покрытие материальными запасами задолженности может быть только в размере 8 копеек; в 2006 году еще меньше только 2 коп. на 1 рубль долга, а в 2007 году полностью отсутствует покрытие запасами долгов компании. Это еще раз подтверждает неплатежеспособность ООО «Компания» Кроун» за период 2005-2007 года.

В ходе анализа финансового состояния неплатежеспособности ООО «Компания «Кроун» выявляются причины ухудшения его финансового состояния.

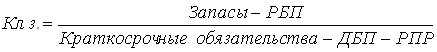

Расчет выше перечисленных показателей согласно методическому положению устанавливает неудовлетворительную структуру баланса. Вероятность банкротства можно определить по системе показателей Бивера, приведенной в таблице 14. По его мнению, ценность бухгалтерской отчетности определяется исключительно ее способностью обеспечить предсказуемость возможного банкротства. Исследования зарубежного ученого в области предсказания банкротства предприятия позволяют сделать вывод о том, что из множества финансовых показателей можно выбрать лишь несколько полезных и более точно предсказывающих банкротство. Анализ прогнозирования проводится на основе оценки структуры формы 1 и формы 2.

Таблица 14. Система показателей Бивера для оценки вероятности банкротства

| Показатель | Расчет | Значение показателя | ||

| группа 1 | группа 2 | группа 3 | ||

| Коэффициент Бивера | Чистая прибыль + Амортизация/ Заемный капитал | >0.4 | Около 0,2 | До-0,15 |

| Коэффициент текущей ликвидности | Оборотные активы/ Текущие обязательства | 2≤Клст ≤3,2 | 1≤Клст ≤2 | Клст ≤1 |

| Экономическая рентабельность | Чистая прибыль/ Баланс *100 % | От 1 до -22% | ||

| Финансовый леверидж | Заемный капитал/ Баланс | Меньше 35% | 40-60% | 80% и более |

| К покрытия собственными оборотными средствами | Собственный капитал- Внеоборотные активы/ Оборотные активы | 0,4 и более | 0,3-0,1 | Менее 0,1 или с минусом |

Расчет показателей проводится по данным финансовой отчетности и еще раз подтверждает или исключает прогнозы банкротства компании.

1. Расчет коэффициента Бивера:

![]() , (33)

, (33)

2005г Кб = 1309+258/7304=0,21 (II группа)

2006г Кб = -2666+2076/28581=-0,02 (III группа)

2007г Кб = -4734+2035/35286=-0,08 (III группа)

В 2005 г по коэффициенту Бивера организация относится к предприятиям с неустойчивым финансовым положением; в 2006 г. и 2007 г. – организация в кризисном финансовом положении.

Похожие работы

... из-за недостатка информации: требуются данные аналитического учета, которых нет у внешних пользователей. У. Бивер предложил пятифакторную модель для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую показатели, представленные в таблице 1. Таблица 1 Определение вероятности наступления кризиса по модели У.Бивера[2] Показатели Формула Значения показателей ...

... , т.е. основную тенденцию динамики показателей, исключающей случайные влияния и индивидуальные особенности отдельных периодов. С помощью тренда определяется возможное значение показателей в будущем. Оценка финансового состояния организации основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции сложно привести к сопоставимому виду. ...

... залога высоколиквидное имущество, то риск банка по невозвращению кредитов и неуплаты процентов практически отсутствует. 3.2.5. Анализ прибыли и рентабельности ТУП «БелТехноСервис» ТУП «БелТехноСервис» является прибыльным предприятием. В соответствии Приложением к бухгалтерскому балансу «Отчетам о прибылях и убытках» прибыль предприятия характеризуется следующими показателями (табл. 3.6). ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

0 комментариев