Навигация

Учет выбытия основных средств в результате продажи

2.2. Учет выбытия основных средств в результате продажи

Важность и значимость основных средств как средств труда, как производственно-технической базы, как одного из факторов успешного развития финансово-хозяйственной деятельности организации, при принятии решения о выбытии объекта основного средства, обуславливают необходимость анализа сложившейся экономической ситуации и возможного развития событий в будущем. Следует отметить, что принятие неправильного, необоснованного решения негативно влияет на дальнейшее развитие и функционирование организации.

Согласно ПБУ 6/01, одним из основных критериев признания основных средств в качестве активов выступает их способность приносить организации доход. С реализацией данного принципа связаны изменения, внесенные в пункт 29 ПБУ 6/01, определяющие порядок выбытия основных средств. Прежней редакцией данного пункта ПБУ 6/01 устанавливалось, что в бухгалтерском учете списанию подлежит, в частности, «стоимость объекта основных средств, который постоянно не используется для производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации».

Следует отметить, что основное средство может использоваться организацией, но не приносить ей дохода. В связи с этим, принятая новая редакция первого абзаца пункта 29 ПБУ 6/01, устанавливает, что «стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета».

Выбытие объектов основных средств, применительно и к ООО «АРИАН», имеет место в случае:

- продажи;

- прекращения использования вследствие морального или физического износа;

- ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации;

- внесения в счет вклада по договору о совместной деятельности;

- в иных случаях.

В исследуемой организации списание стоимости объекта основных средств отражается в бухгалтерском учете на счете 01 «Основные средства» субсчет «Выбытие основных средств». При этом, в учете производятся следующие записи:

Дебет счета 01 «Основные средства» (выбытие) Кредит счета 01 «Основные средства» - списывается первоначальная стоимость объекта основных средств;

Дебет счета 02 «Амортизация основных средств» Кредит счета 01 «Основные средства» субсчет «Выбытие основных средств» - списывается сумма начисленной амортизации в течении срока полезного использования в организации данного объекта.

По окончании процедуры выбытия списание остаточной стоимости объекта основных средств отражается записью:

Дебет счета 91 «Прочие доходы и расходы» (приложение 11) Кредит счета 01 «Основные средства» субсчет «Выбытие основных средств» - списывается остаточная стоимость объекта в качестве прочих расходов.

Расходы, связанные с выбытием объекта основных средств, учитываются по дебету счета 91 «Прочие доходы и расходы» в качестве прочих расходов. По кредиту счета 91 «Прочие доходы и расходы» в качестве прочих доходов учитывается сумма выручки от продажи ценностей, относящихся к выбывшему объекту основных средств, стоимость оприходованных материальных ценностей, полученных от разборки объекта основных средств, по цене возможного использования.

Необходимость продажи основных средств в исследуемой организации может возникнуть по разным причинам: при «выходе объекта из строя», при этом, организация предпочитает его продать, так как ремонтные работы оказываются, как правило, дорогостоящими; при перепрофилировании вида деятельности и, при этом, оборудование перестает использоваться; имел место также случай продажи неиспользуемого объекта. При принятии решения о продаже основного средства необходимо руководствоваться тем, что в дальнейшем результатом данного хозяйственного явления будет только увеличение экономических выгод для организации.

Правовое регулирование операций по купле-продаже основных средств регулируется главой 30 Гражданского Кодекса РФ. Например, при продаже офисного сейфа, в соответствии со статьей 454 ГК РФ в договоре купли-продажи было оговорено, что ООО «АРИАН» (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму.

Согласно пункта 1 статьи 485 ГК РФ покупатель обязан оплатить товар по цене, предусмотренной договором купли-продажи, либо, если она договором не предусмотрена и не может быть определена исходя из его условий по цене, определяемой в соответствии с пунктом 3 статьи 424 ГК РФ, а также совершить за свой счет действия, которые в соответствии с законом, иными правовыми актами, договором или обычно предъявляемыми требованиями необходимы для осуществления платежа.

Таким образом, доходом «АРИАН» при продаже основного средства признано увеличение его экономических выгод в результате поступления денежных средств за реализованный объект.

Указанное правило закреплено пунктом 30 ПБУ 6/01, согласно которому если списание объекта основных средств производится в результате его продажи, то выручка от продажи принимается к бухгалтерскому учету в сумме, согласованной сторонами в договоре.

Поступления от продажи объектов основных средств относятся к прочим доходам и в учете, при этом, производится запись:

Дебет счета 62 «Расчеты с покупателями и заказчиками» Кредит счета 91 «Прочие доходы и расходы» субсчет 1 «Прочие доходы».

Расходы, связанные с продажей объектов основных средств отражаются следующей корреспонденцией счетов:

Дебет счета 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы» Кредит счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Продажа товаров (работ, услуг) на территории Российской Федерации признается объектом налогообложения по налогу на добавленную стоимость согласно статьи 146 НК. Налоговая база определяется как стоимость реализуемых товаров (работ, услуг), поэтому при продаже основного средства необходимо начислить НДС на сумму реализации. Сумма начисленного НДС отражается в учете, согласно Плана счетов, по дебету счета 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» субсчет «Расчеты по НДС».

Все виды передачи основных средств (продажа, безвозмездная передача сторонним организациям, вклад в уставный капитал другой организации) оформляют актом (накладной) о приеме-передаче объекта основных средств:

- форма № ОС-1 (приложения 1-4) – для объекта основных средств (кроме зданий и сооружений);

- форма № ОС- 1а - для зданий и сооружений;

- форма № ОС- 1б – для групп объектов основных средств (кроме зданий и сооружений).

В акте (накладной) о приеме - передаче основных средств указывается балансовая стоимость объекта и сумма его амортизации (износа) к моменту передачи. К акту прилагают инвентарные карточки (форма № ОС-6) (приложения 8, 9), о чем в их описи или в инвентарном списке делается соответствующая отметка. В целях обеспечения преемственности учета при передаче объекта основных средств следует также передавать инвентарную карточку (форма № ОС-6), для подтверждения правильности учета передаваемого объекта основных средств необходимо сделать ее копию.

На основании актов и сопроводительных документов (паспортов, характеристик и т.п.) составляется группировочная ведомость (машинограмма), по итогам которой списывают балансовую стоимость и амортизацию основных средств.

В ООО «АРИАН» выбытие основных средств осуществляется, в основном, в результате их продажи. В бухгалтерском учете исследуемой организации, при этом, были произведены следующие записи.

Пример 2.1. ООО «АРИАН» продает объект основных средств «Витрина хол. н/темпер. Norpa № 262783» за 185000,00 руб. (в том числе НДС – 28220,34 руб.). Первоначальная стоимость объекта составляет 153120,00 руб., сумма начисленной амортизации за время эксплуатации составила 1822,86 руб. (таблица 2.1).

Таблица 2.1

Продажа основных средств

| № | Содержание проводки | Дебет | Кредит | Сумма, руб. | Необходимые документы |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Списана первоначальная стоимость объекта ОС | 01/Выбытие ОС | 01 | 153120,00 | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 2 | Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | 1822,86 | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 3 | Списана остаточная стоимость объекта ОС | 91/2 | 01/Выбытие ОС | 151297,14 | Расчет бухгалтерии |

| 4 | Объект ОС передан покупателю по продажной стоимости | 62 | 91/1 | 185000,00 | Акт (накладная) о приеме-передаче ОС – форма №ОС-1 |

| 5 | Начисляется НДС на реализацию объекта ОС | 91/2 | 68 | 28220,34 | Счет-фактура. |

| 6 | Покупатель произвел оплату | 51 | 62 | 18500,00 | Банковская выписка и платежные документы |

| 7 | Выявляется и списывается результат от продажи: прибыль | 91/9 | 99 | 5482,52 | Справка бухгалтерии |

Для определения целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления, а также для оформления документации при выбытии указанных объектов в организации приказом руководителя создается комиссия, в состав которой входят соответствующие должностные лица, в том числе главный бухгалтер (бухгалтер) и лица, на которых возложена ответственность за сохранность объектов основных средств. Для участия в работе комиссии могут приглашаться представители инспекций, на которые в соответствии с законодательством возложены функции регистрации и надзора на отдельные виды имущества.

Целесообразность рассмотрения отражения в бухгалтерском учете выбытия основных средств обусловлена тем, что в ООО «АРИАН» планируется, в результате физического и морального износа, списание рекламного стенда. При этом, должна быть создана инвентаризационная комиссия.

В компетенцию комиссии должно входить:

- осмотр объекта основных средств, подлежащего списанию с использованием необходимой технической документации, а также данных бухгалтерского учета, установление целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления;

- установление причин списания объекта основных средств (физический и моральный износ, нарушение условий эксплуатации, аварии, стихийные бедствия и иные чрезвычайные ситуации и др.);

- выявление лиц, по вине которых происходит преждевременное выбытие объекта основных средств, внесение предложений о привлечении этих лиц к ответственности, установленной законодательством;

- возможность использования отдельных узлов, деталей, материалов выбывающего объекта основных средств и их оценка исходя из текущей рыночной стоимости;

- составление акта на списание объекта основных средств.

Принятое комиссией решение о списании объекта основных средств оформляется в акте на списание объекта основных средств. Акт на списание объекта основных средств утверждается руководителем организации (в исследуемой организации - директором).

Акт на списание основных средств (форма № ОС-4) (приложение 7) применяется для оформления полного или частичного списания основных средств. В акте на списание основных средств указывают наименование объекта, год его выпуска, дату поступления в организацию и ввода в эксплуатацию, его инвентарный номер, местонахождение, балансовую стоимость, сумму начисленной амортизации, количество капитальных ремонтов. Здесь же приводят подобные сведения о техническом состоянии основных частей, деталей, конструктивных элементов объекта и обосновывают необходимость его ликвидации (износ, преждевременное выбытие вследствие ненормальных условий эксплуатации, аварии и др.).

Акт о списании основных средств оформляется в двух экземплярах, подписывается членами комиссии, утверждается руководителем организации - директором или лицом, на это уполномоченным.

Первый экземпляр акта передается в бухгалтерию, второй остается у лица, ответственного за сохранность основных средств, то есть у директора, и является основанием для сдачи на склад и реализации оставшихся в результате списания запчастей, материалов, металлолома и т.п. Затраты по списанию, а также стоимость поступивших материальных ценностей после демонтажа оборудования и т.п. отражаются в разделе «Справка о затратах, связанных со списанием основных средств, и о поступлении материальных ценностей от их списания».

Следует отметить, что в ООО «АРИАН» детали выбывающего объекта основных средств, как правило, не учитываются. Детали выбывающего объекта основных средств, пригодные для ремонта других объектов основных средств, а также другие материалы должны быть оприходованы, по нашему мнению, по текущей рыночной стоимости, с отражением в учете записью по дебету счета 10 «Материалы» в корреспонденции с кредитом счета 91 «Прочие доходы и расходы» в качестве прочих доходов.

На основании оформленного акта на списание основных средств, переданного бухгалтерской службе организации, в инвентарной карточке должна быть произведена отметка о выбытии объекта основных средств.

Инвентарные карточки по выбывшим объектам основных средств должны храниться в течение срока, устанавливаемого руководителем организации (5 лет), в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Списание основных средств по непригодности к дальнейшей эксплуатации из-за морального или физического износа предполагает учет расходов по ликвидации объекта. Расходы по ликвидации объекта основных средств отражаются по дебету счета 91 «Прочие доходы и расходы» субсчет 2 (приложение 11) «Прочие расходы» и кредиту соответствующих счетов расходов и расчетов (10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 76 « Расчеты с разными дебиторами и кредиторами» и др.)

Финансовый результат исчисляется по каждому ликвидируемому объекту на счете 91 «Прочие доходы и расходы» как разница между расходами (дебетовый оборот счета 91 «Прочие доходы и расходы»), и доходами (кредитовый оборот счета 91 «Прочие доходы и расходы»). Выявленный финансовый результат на счете 91 «Прочие доходы и расходы» отражается в учете следующими записями:

Дебет счета 91 «Прочие доходы и расходы» субсчет 9 «Сальдо прочих доходов и расходов» Кредит счета 99 «Прибыли и убытки» - прибыль от ликвидации объекта основных средств;

Дебет счета 99 «Прибыли и убытки» Кредит счета 91 «Прочие доходы и расходы» субсчет 9 «Сальдо прочих доходов и расходов» - убыток от ликвидации объекта основных средств.

В таблице 2.2 приведен порядок отражения выбытия основных средств в результате физического износа и непригодности их к дальнейшей эксплуатации.

Таблица 2.2

Списание основных средств в результате физического или морального износа

| № п/п | Содержание хозяйственных операций | Документы, являющиеся основанием для отражения операций в учете | Корреспонденция счетов | Сумма, руб. | |

| Дебет | Кредит | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Списывается первоначальная стоимость выбывшего объекта основных средств | Акт инвентаризации Расчет бухгалтерии Инвентарная карточка учета ОС (форма ОС-6) | 01, субсчет «Выбытие основных средств» | 01 | 130000 |

| 2 | Списывается сумма амортизации, начисленной по объекту основных средств к моменту выбытия | Расчет бухгалтерии Инвентарная карточка учета ОС - форма ОС-6 | 02 | 01, субсчет «Выбытие основных средств» | 100000 |

| 3 | Списывается остаточная стоимость выбывшего объекта | Расчет бухгалтерии Акт на списание основных средств – форма № ОС-4 | 91/2 | 01, субсчет «Выбытие основных средств» | 30000 |

| 4 | Принят к оплате счет подрядной организации за работы по демонтажу списанного объекта | Счет на оплату (счет-фактура) | 91/2 | 60 | 2000 |

| 5 | Оприходованы материалы и запчасти, оставшиеся после разборки объекта | Требование-накладная | 10 | 91/1 | 1000 |

| 6 | Определен и списывается по назначению финансовый результат (убыток) от списания объектов основных средств | Расчет бухгалтерии | 99 | 91/9 | 31000 |

При списании основных средств в результате аварий, стихийных бедствий и иных чрезвычайных ситуаций факт возникновения чрезвычайной ситуации должен быть документально подтвержден соответствующей ведомственной организацией (Министерством чрезвычайных ситуаций, Государственной противопожарной службой, органом внутренних дел). В результате подобных случаев, согласно ПБУ 10/99 «Расходы организации», возникает убыток. Такие убытки признаются прочим расходом и находят соответствующее отражение в бухгалтерском учете.

Потери и расходы, связанные с чрезвычайными обстоятельствами хозяйственной деятельности (аварии, затоплением, пожаром и т.д.) отражаются на счете 91 «Прочие доходы или расходы», аналогично учету потерь и расходов, связанных со списанием основных средств по непригодности к дальнейшей эксплуатации из-за физического износа.

В целях выявления наличия и определения целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления проводится обязательная инвентаризация объектов основных средств.

Следует также отметить, что в большинстве случаев, основные средства имеют высокую стоимость и являются технической основой производства продукции, работ, услуг. В связи с этим, некоторые предприятия осуществляют страхование объектов основных средств.

Таким образом, возможны два различных варианта учета выбытия основных средств в зависимости от наличия (отсутствия) страхования данного объекта основных средств.

Расчеты со страховой организацией осуществляются на счете 76 «Расчеты с разными дебиторами и кредиторами» субсчете 1 «Расчеты по имущественному и личному страхованию» (таблица 2.3).

Таблица 2.3

Списание основных средств вследствие чрезвычайных обстоятельств при наличии страхования

| Содержание проводки | Дебет | Кредит | Необходимые документы |

| 2 | 3 | 4 | 5 |

| Списана первоначальная стоимость объекта ОС | 01/Вы бытие ОС | 01/перв. ст-ть | Акт инвентаризации Расчет бухгалтерии Инвентарная карточка учета ОС - форма ОС-6 |

| Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | Расчет бухгалтерии Инвентарная карточка учета ОС - форма ОС-6 |

| Списана остаточная стоимость объекта ОС. | 94 | 01/Выбытие ОС | Расчет бухгалтерии Акт на списание основных средств – форма № ОС-4 |

| Отражение задолженности страховщика по страховому возмещению | 76/1 | 94 | Расчет бухгалтерии |

| Получено страховое возмещение | 51 | 76/1 | Банковская выписка и платежные документы |

| Приняты к учету материально-производственные запасы, полученные в результате списания ОС | 10 | 91 | Приходный ордер форма № М-4, или Акт об оприходовании материальных ценностей, полученных при разборке и демонтаже зданий и сооружений - форма № М-35 |

Целесообразность рассмотрения вопросов передачи основных средств в качестве вклада в уставный капитал другой организации обусловлена тем, что в ООО «АРИАН» планируется осуществление передачи нескольких объектов основных средств ООО «Ирида».

Вклад в уставный капитал другой организации оценивается по согласованной учредителями стоимости, если иной порядок оценки не предусмотрен законодательством Российской Федерации.

Если организация открытое или закрытое акционерное общество, то стоимость основного средства, устанавливаемую учредителями должен подтвердить независимый оценщик. Величина денежной оценки имущества, произведенной учредителями общества и советом директоров (наблюдательным советом) общества, не может быть выше величины оценки, произведенной независимым оценщиком.

В обществах с ограниченной ответственностью, если размер неденежного вклада составляет более двухсот минимальных размеров оплаты труда, установленных федеральным законом на дату представления документов для государственной регистрации общества или соответствующих изменений в уставе общества, такой вклад должен оцениваться независимым оценщиком.

Передача основных средств в качестве вклада в уставный капитал реализацией не является, в налогооблагаемую базу по налогу на добавленную стоимость, налогу на прибыль и другие не входит.

Если ранее при приобретении данного объекта основных средств НДС, выплаченный поставщику, был принят к вычету, то при передаче этого объекта основных средств в качестве вклада в уставный капитал, соответствующие суммы налога следует восстановить к уплате в бюджет.

Согласно Методическим указаниям по бухгалтерскому учету основных средств задолженность по вкладу в уставный капитал отражается по дебету счета 58 «Финансовые вложения» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами» на величину остаточной стоимости передаваемого объекта основных средств. Предоставление вклада, то есть непосредственная передача объекта основных средств в счет вклада в уставный капитал, отражается в бухгалтерском учете по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 01 «Основные средства».

Разница между оценкой вклада и остаточной стоимостью передаваемых основных средств отражается:

- по дебету счета 58 «Финансовые вложения» и кредиту счета 91/1 «Прочие доходы» как операционный доход, если величина вклада превышает остаточную стоимость основных средств;

- по дебету счета 91/2 «Прочие расходы» и кредиту счета 58 «Финансовые вложения как операционный расход, если величина вклада меньше, чем остаточная стоимость переданных основных средств.

Порядок отражения в учете передачи основных средств в качестве вклада в уставный капитал приведен в таблице 2.4.

Таблица 2.4

Передача основных средств в качестве вклада в уставный капитал другой организации

| № | Содержание | Дебет | Кредит | Необходимые документы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Списана первоначальная стоимость объекта ОС | 01/Выбытие ОС | 01 | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 2 | Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 3 | Списана остаточная стоимость объекта ОС. | 76 | 01/Выбытие ОС | Расчет бухгалтерии |

| 4 | Отражается передача объекта ОС в счет вклада в уставный капитал по остаточной стоимости | 58 | 76 | Акт (накладная) о приеме – передаче основных средств – форма № ОС-1 Учредительные документы |

| 5 | Отражается разница между оценкой вклада, согласованной с учредителями и остаточной стоимостью ОС - согласованная оценка больше остаточной стоимости - согласованная стоимость меньше остаточной стоимости | 58 91/2 | 91/1 58 | Расчет бухгалтерии |

| 6 | Восстановлена к уплате в бюджет часть ранее принятой к вычету суммы НДС | 91/2 | 68 | Расчет бухгалтерии Соответствующая счет-фактура и доказательства оплаты |

В то же время в учебно-методических пособиях встречается другой взгляд на отражение разницы между принятой сторонами оценкой вклада и остаточной стоимостью имущества. В частности, профессором Гейцом И.В. предлагается следующий способ отражения выбытия основных средств по причине вклада в уставный капитал другой организации (таблица 2.5).

Таблица 2.5

Выбытие основных средств по причине вклада в уставный капитал другой организации

| № | Содержание | Дебет | Кредит |

| 1 | 2 | 3 | 4 |

| 1 | Отражена величина вклада организации в уставный капитал сторонней организации | 58 | 76 |

| 2 | Списана первоначальная стоимость основных средств | 01/Выбытие ОС | 01 |

| 3 | Списана начисленная амортизация по выбываемому объекту основных средств | 02 | 01/Выбытие ОС |

| 4 | Списана остаточная стоимость по выбываемому объекту основных средств | 76 | 01/Выбытие ОС |

| 5 | Отражается разница между оценкой вклада, согласованной с учредителями и остаточной стоимостью ОС - согласованная оценка больше остаточной стоимости - согласованная стоимость меньше остаточной стоимости | 76 91/2 | 91/1 76 |

Таким образом, в учете организации-инвестора вклад в уставный капитал равен остаточной стоимости объекта основных средств, что не отражает реальный вклад в уставный капитал инвестируемой организации, которая принимает данный объект основных средств к учету по стоимости, согласованной учредителями. А так же экономическое содержание операции по отражению разницы между оценкой вклада, согласованной с учредителями и остаточной стоимостью объекта основных средств, в данном случае, не отвечает сущности корреспонденции счетов. Счет 76 «Расчеты с разными дебиторами и кредиторами» - счет расчетов, по дебиту и кредиту которого отражается соответственно дебиторская и кредиторская задолженность. В данном случае никакой дебиторской и кредиторской задолженности не возникает, следовательно, вышеизложенная корреспонденция счетов не корректна.

Несколько иную точку зрения на вопрос оценки вклада в уставный капитал основными средствами излагает автор А.М. Рабинович.

Рассмотрение автором Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) и Методических указаний по бухгалтерскому учету основных средств № 91н позволило сделать следующие выводы: согласно нормам п. 85 Методических указаний по бухгалтерскому учету основных средств запись по дебету счета учета финансовых вложений производится в бухгалтерском учете организации на величину остаточной стоимости объекта основных средств, передаваемого в счет вклада в уставный капитал. Теоретически это не исключает того, что одновременно производится запись, доводящая стоимость вклада до оценочной стоимости передаваемых основных средств, однако в самом тексте Методических указаний упоминание об этом отсутствует. Таким образом, если исходить из буквального содержания норм Методических указаний, то первоначальная стоимость вклада должна быть остаточной стоимости передаваемого в счет вклада объекта основных средств». При этом денежная оценка вклада, согласованная учредителями в учете во внимание не принимается и на счетах бухгалтерского учета не отражается. Таким образом, в результате передачи основного средства в счет вклада в уставный капитал другой организации в бухгалтерском учете передающей стороны не образуется никаких доходов (расходов) в виде разницы между остаточной стоимостью переданного объекта и денежной оценкой вклада в соответствии с учредительными документами.

С одной стороны, следует согласиться с автором, что в российском законодательстве существует достаточно пробелов, в том числе и в вопросе оценки вклада в уставный капитал основными средствами. Однако наиболее логическим и корректным способом отражения в учете вклада в уставный капитал является точка зрения, когда в учете отражается разница между остаточной стоимостью объекта основных средств и стоимостью согласованной с учредителями.

2.5 Учет выбытия основных средств по договору мены, даренияВ хозяйственной деятельности организации договора мены и дарения довольно редкое явление. В современных условиях организация предпочитает продавать не используемое имущество и купить другое, в котором действительно нуждается, чем найти контрагента согласного на предлагаемые условия договора мены; кроме того, каждая организация стремится из каждого хозяйственного явления извлечь прибыль, а результатом договора дарения неизбежно является убыток.

В то же время, в бухгалтерском учете может быть ситуация, когда необходимо отразить операцию по договору мены, в частности, передачу объекта основных средств взамен полученного от поставщика имущества. Существуют аспекты, которые необходимо обязательно учитывать при подобных операциях, например признание имущества равноценным или не равноценным и т. д.

Следует отметить, что в соответствии со статьёй 567 ГК по договору мены каждая из сторон обязуется передать в собственность другой стороны один товар в обмен на другой. К договору мены применяется соответственно правила о купле-продаже, если это не противоречит правилам главы 31 ГК РФ и существу мены. При этом каждая из сторон признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется передать в обмен.

Согласно требованиям статьи 568 ГК РФ, если из договора мены не вытекает иное, товары, подлежащие обмену предполагаются равноценными, а расходы на их передачу и принятие осуществляются той стороной, которая несет соответствующие обязанности.

Статьей 570 ГК установлено, что, если законом или договором мены не предусмотрено иное, право собственности на обмениваемые товары переходит к сторонам, выступающим по договору мены в качестве покупателей, одновременно после исполнения обязательств передать соответствующие товары обеими сторонами.

Согласно пункту 6.3 ПБУ 9/99 величина поступления (или) дебиторской задолженности по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, принимается к бухгалтерскому учету по стоимости товаров (ценностей), полученных или подлежащих получению организацией. Стоимость товаров (ценностей), полученных или подлежащих получению организацией, устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей).

В случае, когда в соответствии с договором мены обмениваемые товары признаются неравноценными, сторона, обязанная передать товар, цена которого ниже цены товара, предоставляемого в обмен, должна оплатить разницу в ценах непосредственно до или после исполнения ее обязанности передать товар, если иной порядок оплаты не предусмотрен договором.

Следует обратить внимание на особенности исчисления НДС при осуществлении товарообменных операций.

Пунктом 2 статьи 172 НК РФ установлена следующая норма: при использовании налогоплательщиком собственного имущества (в т.ч. векселя третьего лица) в расчетах за приобретенные им товары (работы, услуги) суммы налога, фактически уплаченные налогоплательщиком при приобретении указанных товаров (работ, услуг), исчисляются исходя из балансовой стоимости указанного имущества (с учетом его переоценок, и амортизации, которые проводятся в соответствии с законодательством РФ), переданного в счет их оплаты.

При этом, в частности, автор Ю. Кан, рассматривая НК, предлагает следующий алгоритм определения сумм НДС, подлежащих вычету при отражении операций по договорам мены: «Чтобы определить сумму НДС, которую можно принять к вычету, необходимо взять балансовую стоимость переданного имущества и выделить из нее сумму НДС по соответствующей расчетной налоговой ставке (10%/110% или 18%/118%). Полученную сумму нужно сравнить с той суммой НДС, которая указана в счете-фактуре поставщика. К вычету будет применяться меньшая из двух сумм. Если сумма НДС, полученная расчетным путем исходя из балансовой стоимости переданного имущества, меньше суммы налога в счете-фактуре поставщика, то к вычету принимается сумма, рассчитанная исходя из стоимости имущества. Если же рассчитанная налогоплательщиком сумма налога окажется больше суммы, указанной в счете-фактуре поставщика, то к вычету принимается сумма, которая отражена в счете-фактуре».

В таблицах 2.6 и 2.7 рассмотрены некоторые варианты отражения в бухгалтерском учете операций по выбытию объектов основных средств по договору мены.

Пример 2.2. Предприятие передает объект основных средств первоначальной стоимостью 75 000 руб., сумма начисленной амортизации 25 000 руб. в обмен на материалы стоимостью 45 000 руб. Договором мены имущество признано равноценным. Рыночная цена передаваемого основного средства составляет 60 000 руб. Указанная стоимость признана сторонами ценой сделки (таблица 2.6).

Пример 2.3. Предприятие передает объект основных средств первоначальной стоимостью 75 000 руб., сумма начисленной амортизации 25 000 руб. в обмен на материалы стоимостью 55 000 руб. Договором мены имущество признано неравноценным. Разница в стоимости подлежит оплате (таблица 2.7).

Таблица 2.6

Порядок отражения в учете обмена основных средств на материалы в одинаковой оценке

| № | Содержание проводки | Дебет | Кредит | Сумма, руб. | Необходимые документы |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Списана первоначальная стоимость объекта ОС | 01/Выбытие ОС | 01 | 75 000 | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 2 | Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | 25 000 | Расчет бухгалтерии Инвентарная карточка учета ОС – форма ОС-6 |

| 3 | Списана остаточная стоимость объекта ОС | 91/2 | 01/Выбытие ОС | 50 000 | Расчет бухгалтерии |

| 4 | Признан доход от реализации объекта ОС | 62 | 91/1 | 70 800 | Акт о приеме – передаче основных средств - форма № ОС-1 |

| 5 | Начислен НДС по переданному объекту ОС | 91/2 | 68 | 10 800 | Счет-фактура |

| 6 | Оприходованы полученные материалы по договору мены | 10 | 60 | 60 000 | Приходный ордер форма № М-4, или Акт о приеме – передаче основных средств - форма № ОС-1 |

| 7 | Отражается НДС по поступившим ОС или материалам | 19 | 60 | 10 800 | Счет поставщика, счет-фактура поставщика |

| 8 | Принят к вычету НДС исходя из балансовой стоимости ОС | 68 | 19 | 7 627 | Расчет бухгалтерии, счет-фактура поставщика |

| 9 | Произведен зачет взаимных требований | 60 | 62 | 70 800 | Справка бухгалтерии |

| 10 | НДС, не принятый к вычету, учтен в составе внереализационных расходов | 91/2 | 19 | 3 173 | Справка бухгалтерии |

Таблица 2.7

Порядок отражения в учете обмена основных средств на материалы в неравноценной оценке

| № | Содержание проводки | Дебет | Кредит | Сумма, руб. | Необходимые документы |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Списана первоначальная стоимость объекта ОС | 01/Выбытие ОС | 01 | 75 000 | Расчет бухгалтерии Инвентарная карточка учета ОС –форма ОС-6. |

| 2 | Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | 25 000 | Расчет бухгалтерии Инвентарная карточка учета ОС –форма ОС-6. |

| 3 | Списана остаточная стоимость объекта ОС | 91/2 | 01/Выбытие ОС | 50 000 | Расчет бухгалтерии |

| 4 | Признан доход от реализации объекта ОС | 62 | 91/1 | 59 000 | Акт о приеме – передаче основных средств – форма №ОС-1. |

| 5 | Начислен НДС по переданному объекту ОС | 91/2 | 68 | 9 000 | Счет-фактура |

| 6 | Оприходованы полученные материалы по договору мены | 10 | 60 | 55 000 | Приходный ордер форма №М-4 , или Акт о приеме–передаче основных средств – форма №ОС-1. |

| 7 | Отражается НДС по поступившим ОС или материалам | 19 | 60 | 9 900 | Счет поставщика, счет-фактура поставщика |

| 8 | Оплачена разница в стоимости обмениваемых товаров | 60 | 51 | 5 000 | Платежные документы |

| 9 | Принят к вычету НДС исходя из балансовой стоимости ОС | 68 | 19 | 7 627 | Расчет бухгалтерии, счет-фактура поставщика |

| 10 | Произведен зачет взаимных требований | 60 | 62 | 59 000 | Справка бухгалтерии |

| 11 | НДС, не принятый к вычету, учтен в составе прочих расходов | 91/2 | 19 | 2 273 | Справка бухгалтерии |

Резюмируя вышеизложенное, следует отметить, что в большинстве случаев предприятиям невыгодно заключать договор мены, так как при этом теряется часть входного НДС, то есть он принимается к вычету исходя из себестоимости передаваемого имущества, которая, как правило, ниже продажной цены поставщика. Часть НДС, при этом, списывается за счет собственных средств.

Исходя из этого, можно сделать вывод, что предприятию выгоднее заключать два договора купли-продажи. По первому договору предприятие приобретает товары, то есть является покупателем. А по второму договору это же предприятие продает свое имущество, то есть является продавцом. Действующее законодательство допускает возможность зачета взаимных требований. При этом НДС принимается к вычету в сумме, уплаченной поставщику, а также оприходованной и указанной в счете-фактуре, а, не исходя из балансовой стоимости имущества.

Согласно статье 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность. Безвозмездная передача имущества отвечает признакам договора дарения. Законодательством установлен запрет на дарение в отношениях между коммерческими организациями, за исключением обычных подарков, стоимость которых не превышает пяти установленных законом МРОТ.

Следовательно, сделка, предметом которой является безвозмездная передача основных средств, может иметь место только в отношениях между:

- некоммерческой и коммерческой организациями (например, фонд как некоммерческая организация передает основные средства коммерческой организации);

- коммерческой и некоммерческой организациями (например, благотворительная деятельность);

- бюджетной организацией и коммерческой организацией (в рамках предусмотренной бюджетом государственной поддержки предпринимательства);

- коммерческой организацией и индивидуальным предпринимателем без образования юридического лица.

Безвозмездная передача объектов основных средств, осуществляемая по договору дарения оформляется актом о приеме-передаче основных средств.

По мнению автора Гейца И.В. на основании акта бухгалтерская служба организации производит соответствующую запись в инвентарной карточке переданного объекта и прилагает указанную карточку к акту (накладной) о приеме-передаче основных средств. Об изъятии карточки на выбывший объект делается отметка в документе, открываемом по местонахождению объекта (инвентарной книге).

Списание стоимости указанных основных средств производится на основании:

- акта (накладной) о приеме - передаче основных средств;

- договора дарения;

- письменного сообщения (авизо) принимающей организации о принятии к бухгалтерскому учету этого объекта.

При безвозмездной передаче передающая сторона начисляет и уплачивает НДС, базой для исчисления налога является рыночная стоимость передаваемого основного средства.

Определение рыночной цены приведено в Федеральном законе «Об оценочной деятельности в Российской федерации» От 29.07.98.; 135-ФЗ (ред. от 27.02.03). Рыночной стоимостью является наиболее вероятная цена, по которой данный объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Исходя из названных характеристик, можно полагать с определенной степенью условности, что рыночная цена является наиболее обоснованным (но не единственным) показателем справедливой стоимости. Подтверждение этому можно найти в п.п.30,31 МСФО 16 «Основные средства», согласно которым справедливой стоимостью земли, зданий, машин и оборудования обычно является их рыночная стоимость (для земли и зданий обычно определяется профессиональным оценщиком). Если информация о рыночной стоимости машин и оборудования отсутствует по причине их специфического характера или редкости продаж, они оцениваются по восстановительной стоимости с учетом износа.

Таким образом, при наличии информации о рыночной стоимости какого-либо имущества, эта стоимость, согласно МСФО, принимается в качестве справедливой. При этом возникает замещение понятия «рыночная стоимость» понятием «справедливая стоимость».

Многие экономисты ставят под сомнение возможность организации учета на основе принципа справедливой оценки, однако, современные информационные технологии раскрывают значительные перспективы для его внедрения.

В настоящее время необходимость справедливой оценки наиболее важна в условиях трансформационной российской экономики. Неравномерность развития отдельных отраслей народного хозяйства, неравноправное включение предприятий в рыночный механизм, инфляционные процессы, проблема неплатежей обусловили несоответствие традиционных способов бухгалтерской оценки потребностям управления на микро- и макроуровнях.

При безвозмездной передаче основных средств организация списывает остаточную стоимость основных средств на прочие расходы и отражает ее в учете по дебету счета 99 «Прибыли и убытки» и кредиту счета 91 «Прочие доходы и расходы» субсчет 9 «Сальдо прочих доходов и расходов» (таблица 2.8).

Таблица 2.8

Безвозмездная передача основных средств

| № | Содержание проводки | Дебет | Кредит | Необходимые документы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Списана первоначальная стоимость объекта ОС | 01/Выбытие ОС | 01 | Расчет бухгалтерии Инвентарная карточка учета ОС - форма ОС-6 |

| 2 | Списан накопленный износ объекта ОС | 02 | 01/Выбытие ОС | Расчет бухгалтерии Инвентарная карточка учета ОС - форма ОС-6 |

| 3 | Списана остаточная стоимость объекта ОС и объект передан покупателю | 91/2 | 01/Выбытие ОС | Договор дарения Расчет бухгалтерии Счет-фактура |

| 4 | Отражаются расходы, связанные с ликвидацией объекта основных средств | 91/2 | 10,70, 69 и т.д. | Требования |

| 5 | Начислен НДС в бюджет | 91/2 | 68 | Счет-фактура |

| 6 | Выявляется и списывается результат от передачи: - убыток | 99 | 91 | Справка бухгалтерии |

Глава 3. Источники информации и методика проведения аудита

движения основных средств

Похожие работы

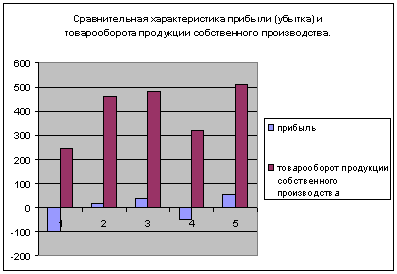

... 2006 г. она снизилась на 3,8 %. В 2007 г. она снизилась на 2,86 %. Следует отметить, в целом уровень использования основных производственных средств растет, а эффективность при этом снижается. 2.3 Организация бухгалтерского учета основных средств в ООО «Мебельная фабрика Древо» Как указывалось в разделе 2.2, в 2007 г. ООО «Мебельная фабрика Древо» закупило основных средств на 349 тыс. р. ...

... учета не только в масштабах российской экономики, но и отдельных ее отраслей, отдельных хозяйствующих субъектов. Это, в частности, относится к организации учета на предприятиях пищевой промышленности, особенно организация бухгалтерского учета основных средств в свете требований новых нормативных документов, таких как "Положение по бухгалтерскому учету основных средств (ПБУ/6), "Методические ...

... постановлением Госкомстата России "Об утверждении унифицированных форм первичной учетной документации по учету основных средств" от 21 января 2003 г № 7. 2. ОАО «Промтранстехмонтаж» - экономический субъект исследования 2.1 Технико-экономическая характеристика предприятия Бухгалтерский учет в ОАО «Промтранстехмонтаж» ведется в соответствии с типовым планом счетов бухгалтерского учета ...

0 комментариев