Навигация

Пути оптимизации ипотечной деятельности СБ РФ

3.2 Пути оптимизации ипотечной деятельности СБ РФ

Несмотря на лидирующие позиции Сбербанка РФ и его Юго-Западного отделения на рынке ипотечного кредитования РФ и его преимущества перед другими банками в методах и способах оценки суммарных активов существует ряд мер, направленных на оптимизацию его ипотечной деятельности.

Сбербанк России, являясь лидером рынка розничных услуг населению, не в полной мере использует возможности продажи пакетов комплексных услуг всем категориям граждан. Слабо реализуются конкурентные преимущества (собственная расчетная система, разветвленная сеть филиалов) и в работе Банка на рынке обслуживания юридических лиц. Отсутствие стратегии работы с определенными группами клиентов, разрозненность предоставляемых услуг и отсутствие разумного баланса между продажей стандартных видов услуг и индивидуальным обслуживанием, недостаточная гибкость тарифной политики и слабое развитие маркетинга не позволяют эффективно использовать имеющиеся возможности и требуют скорейшего пересмотра. Объемы оказываемых услуг не соответствуют месту Банка в банковской системе страны и должны быть существенно увеличены.

Имея значительные резервы роста, Банк способен в короткие сроки и без значительных затрат существенно увеличить свою долю на сегменте рынка ипотечного кредитования.

Сбербанк России обладает уникальными возможностями по одновременному продвижению набора услуг на всей территории России с меньшими затратами за счет консолидации расходов на внедрение новых технологий и проведение рекламных кампаний. Данное преимущество используется слабо, в Банке не сформирован системный подход к изучению проблем и потребностей клиента, отсутствуют отработанные программы тиражирования отдельных продуктов, единая служба маркетинга.

В настоящее время в работе со средствами массовой информации усилия Банка в основном направлены на опровержение необъективной информации, а не на создание имиджа Банка и формирование предпочтений существующих и потенциальных клиентов. Необходимо существенно расширить информационный поток, в том числе и об ипотечной Деятельности Банка, создаваемый в инициативном порядке, более активно использовать электронные средства массовой информации.

В деле ипотечного кредитования для привлечения клиентов из различных общественных групп необходимо обеспечивать массовые потребности клиентуры. Повышение эффективности продаж массовых услуг и продуктов предполагает:

· стандартизацию и унификацию предлагаемых продуктов, включая комплекс организационных, информационных, финансовых и юридических процедур, объединенных единой технологией обслуживания клиента, в целях снижения трудозатрат и повышения качества обслуживания;

· управление продуктовым рядом, включая выделение перечня базовых услуг и продуктов универсального банка и замещение неэффективных продуктов и услуг, не пользующихся устойчивым спросом;

· проведение стандартной тарифной политики массовых продаж банковских продуктов и услуг.

Ценовая политика Банка должна отражать как региональные различия, так и особенности проводимых операций с основными категориями клиентов. При проведении ипотечного кредитования Банк должен сохранять социально-ориентированную процентную политику.

Необходимо продолжать кредитование владельцев государственных жилищных сертификатов в рамках президентской программы «Государственные жилищные сертификаты». Учитывая, что размер субсидий, предоставляемых в рамках указанной программы, не покрывает стоимости приобретаемого владельцами сертификатов жилья, предоставление кредитов на недостающую часть стоимости приобретаемого жилья позволит данной категории граждан решить проблему покупки жилья в выбранном для проживания регионе.

Работа персонала непосредственно с клиентом является первостепенным фактором успешности рекламно-информационных мероприятий. С учетом вышесказанного большое внимание необходимо уделить повышению уровня специалистов работающих непосредственно с клиентами в отделениях и филиалах банка.

Для уменьшения числа «проблемных» кредитов и совершенствования системы оценки рисков при оценке суммарных активов заемщика предлагается создание в структуре Юго-Западного Банка Сбербанка РФ сервисерского отдела – отдела, занимающимся изучением и минимизацией рисков при предоставлении ипотечных кредитов и оценке суммарных активов заемщиков. Специалисты сервисерского отдела должны соответствовать следующим требованиям:

· умение оперативно оценивать состояние поступающих проблемных кредитов, выявлять активы, требующие немедленного внимания, разрабатывать планы действий и выделять необходимые ресурсы для работы с новыми активами;

· эффективно управлять потоком поступающих на обслуживание активов;

· определять причины просрочки платежей и, по возможности, добиваться положительного денежного потока по обслуживанию кредитов;

· иметь хорошо отлаженную методологию анализа портфеля кредитов, а также контроля за работой атторнея;

· эффективно искать заемщиков, отсутствующих по месту жительства, и отслеживать эффективность методов поиска;

· применять своевременные превентивные меры по уменьшению убытков;

· проводить полностью автоматизированный анализ текущей чистой стоимости ипотечного кредита на основе последнего финансового отчета заемщика и последнего акта оценки недвижимости, разрабатывать оптимальную стратегию урегулирования задолженности;

· иметь эффективную дублированную систему мер по уменьшению размера убытка, сочетающихся с мерами по предотвращению срыва сроков обращения взыскания на недвижимость;

· обеспечивать подготовку документации, в достаточной мере обосновывающей стратегию и решения, касающиеся взыскания задолженности;

· иметь достаточно эффективные средства контроля за процессами принятия и утверждения принимаемых решений;

· соблюдать формализованные выверенные процедуры продажи объектов недвижимости.

ЗАКЛЮЧЕНИЕ

Ипотечный кредит - это денежная сумма, которая выдается банком заемщику на приобретение жилья под залог этой недвижимости. Недвижимость приобретается в собственность заемщика и остается в залоге у банка до полного погашения взятого кредита.

Предметом ипотеки является недвижимость, остающаяся во владении Банка. Ипотека использует залог в качестве обеспечения долгосрочного кредита. В случае неисполнения обязательств должником, кредитор получает причитающиеся средства за счет заложенного имущества.

Кредитором в ипотечных правоотношениях выступает лицензированный Центральным Банков РФ финансовый орган (банк).

Основные участники ипотеки: заемщик (как правило, банк), кредитор и ипотечное агентство.

Одним из основных факторов, характеризующих наличие финансовых условий для возможности широкого развития долгосрочного ипотечного кредитования, является состояние банковского сектора в целом и наличие в нем достаточных долгосрочных пассивов, прежде всего в виде вкладов частных вкладчиков. Состояние российской банковской системы в настоящее время продолжает оставаться недостаточно устойчивым.

Процесс восстановления утраченного доверия к банкам со стороны населения будет проходить значительно быстрее, если банки начнут выдавать кредиты населению. В этом случае граждане, претендующие на кредит банка, будут держать в этом банке свои расчетные и депозитные счета, что будет способствовать восстановлению и улучшению структуры баланса банка. В решении этих задач жилищное ипотечное кредитование должно сыграть существенную роль. Создание механизмов привлечения долгосрочных ресурсов по доступной для банков, а, в конечном счете, и для заемщиков, цене является непременным условием развития ипотечного кредитования.

Необходимость обеспечения возможности обращения взыскания, реализации заложенного имущества и выселения заемщика в случае невозврата кредита имеет принципиальное значение для ипотечного кредитования. Особое внимание, проявляемое судами к этой проблеме, позволит сделать это право реальным.

Для коммерческих банков, выдающих ипотечные кредиты, исключительно важным для оценки вероятности погашения кредита являются официально подтверждаемые данные о доходах потенциального заемщика. При отсутствии такой информации риски банка при ипотечном кредитовании многократно возрастают, поэтому большая группа граждан, официальные доходы которых в несколько раз меньше их реальных доходов, даже не рассматривается банками в качестве потенциальных заемщиков, в то время как при нормальной ситуации именно эта социальная группа наиболее платежеспособна для ипотечного кредитования. Лишь продуманная государственная налоговая политика при ипотечном кредитовании населения позволит вывести реальные доходы из «тени» и увеличить в будущем налогооблагаемую базу.

Объект исследования данной работы – Юго-Западный Банк Сбербанка России. Цель деятельности Банка – привлечение денежных средств от физических и юридических лиц, а также осуществление кредитно-расчётных и иных банковских операций с физическими и юридическими лицами. Выйти на качественно новый уровень обслуживания клиентов, сохранить позиции современного первоклассного конкурентоспособного банка.

Миссия Банка – обеспечивать потребность каждого клиента в том числе частного, корпоративного и государственного, на всей территории обслуживания в банковских услугах высокого качества и надежности, обеспечивая устойчивое функционирование российской банковской системы, сбережения вкладов населения и их инвестирования в реальный сектор, содействия развитию экономики России.

Лозунг Банка – быть «домашним» для частного вкладчика, респектабельным в глазах корпоративного клиента, опорой и помощником для государства.

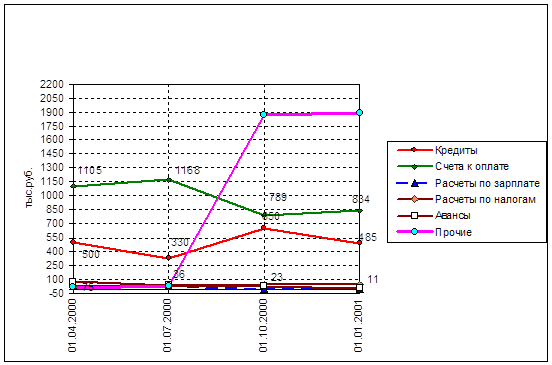

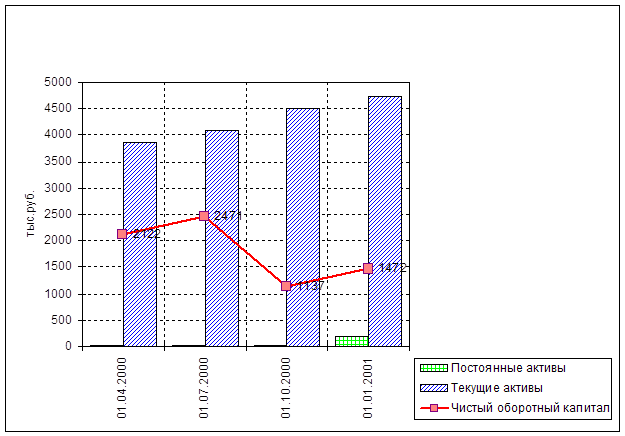

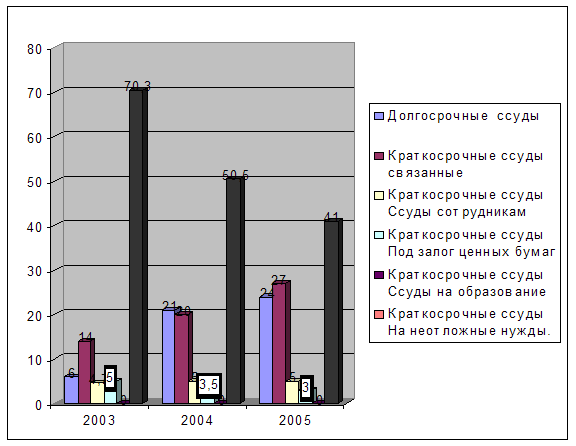

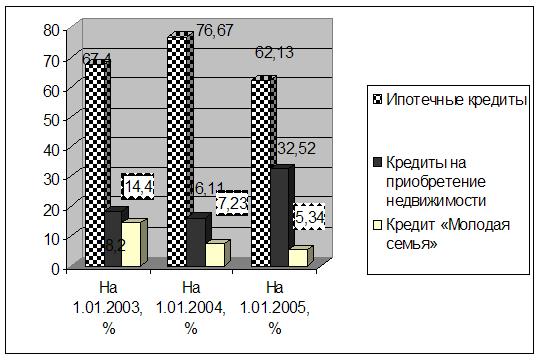

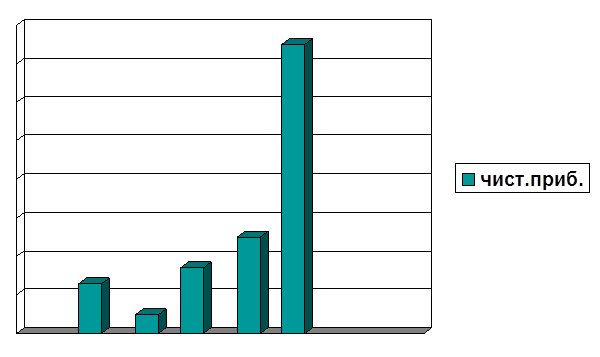

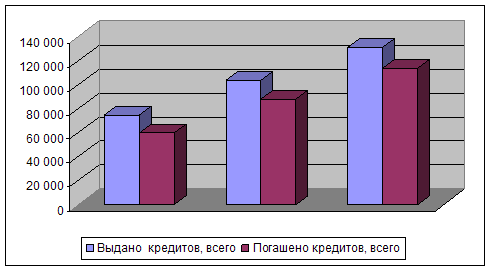

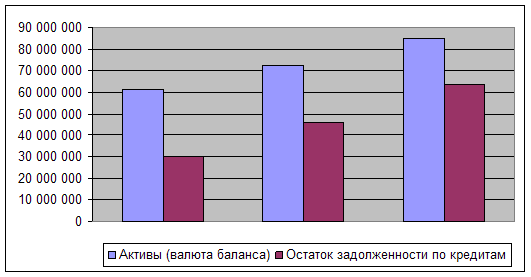

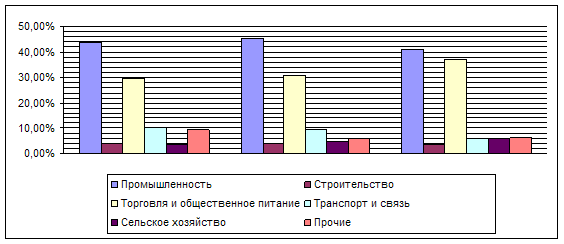

В своей деятельности Банк использует три специализированные ипотечные программы. Показатели ипотечного кредитования имеют тенденцию к росту. Основной проблемой Банка является рост просроченной кредиторской задолженности. Это свидетельствует о некоторых проблемах Банка в области формирования условий ипотечного кредитования и мер взыскания за неисполнение условий договора.

Ключевым фактором успеха Банка в достижении поставленных целей является качественное изменение системы взаимоотношений с клиентами. Предстоит серьезное совершенствование системы управления рисками. Для этого предлагается создание в организационной структуре Банка сервисерского отдела.

Для успешной реализации запланированных мероприятий необходимо проведение комплексного финансирования включающего как средства для долгосрочного инвестирования в развитие инфраструктуры, так и вложения в текущие затраты.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Гражданский Кодекс РФ.

2. Конституция РФ от 14.12.1993.

3. Налоговый Кодекс РФ.

4. Федеральный Закон «О банках и банковской деятельности» от 3 февраля 1996 г. № 17-ФЗ.

5. Федеральный Закон «Об ипотеке (залоге недвижимости)». от 16 июля 1998 года. №102-ФЗ.

6. Инструкция ЦБ РФ от 12 апреля 2001 г. № 2-п «Положение о безналичных расчетах в Российской Федерации».

7. Ануфриев В. Синдицирование: нужен четкий план действий.//Банковское дело в Москве. 2002. №12.

8. Астахов В. П. Кредитные операции.– Ростов-на-Дону: Феникс, 2002.

9. Астраханцева М. Развитие рынка первичного ипотечного кредитования в России.//Банковское дело. 2006. №7.

10. Бабаев Ю.А. Бухгалтерский учет. – М.: 2002.

11. Бабич А.М., Павлова Л.Н. Финансы. – М.: ИД ФБК-Пресс, 2000.

12. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд. – М.: 1997.

13. Банки и банковские операции. Под редакцией Жукова Е.Ф.– М.: Банки и биржи, 1997.

14. Банковское дело. Под редакцией Колесникова В.И., Кроливецкой Л.П.– М.: Финансы и статистика, 1996.

15. Банковское дело. Под редакцией Лаврушина В.И.– М.: Финансы и статистика, 2001.

16. Березанская Е. Настоящий кредитный бум начнется через год.//Ведомости 24.11.03.

17. Васильев М. Развитие операций кредитования для обслуживания финансовых рынков.//Рынок ценных бумаг. 2001. №24.

18. Введение в банковское дело. Учебник.– М.: 1997.

19. Гиляровская Л. Т. Экономический анализ. – М.: 2003.

20. Гиляровская Л. Т., Вехорева А.А. Анализ и оценка финансовой отчетности коммерческого банка. – СПб.: 2003.

21. Донцова Л.В., Никифорова Н.А. Комплексный анализ бухгалтерской отчетности. – М.: 2001.

22. Дробозина Л.А. Финансы, денежное обращение, кредит. Учебник. М.: ЮНИТИ, 2000.

23. Заславская О. Ипотечный калькулятор. Как получить ипотечный кредит.// Известия. 23.08.2006.

24. Ильинский И.В. Россия на пути к созданию института кредитных историй.//Банковское дело.2003.№ 7.

25. Ипотека: правительство решает квартирный вопрос.// КоммерсантЪ, февраль 2004.

26. Крейнина Н.М. Финансовое состояние банка: методы оценки. – М.: 1997.

27. Кувшинов В.В. Методика оценки надежности российских банков на основании официальных данных консолидированного баланса и прочей косвенной информации. // Финансовый директор. 2003. №12.

28. Макконнелл К., Брю С. Экономикс: Пер. с англ. – М.: 1992.

29. Операции коммерческих банков. Учебник.– М.: 2000.

30. Осипова М.В. Бюджетная система РФ. Учебник. М.: Мысль, 2002.

31. Печатникова С.М. Основные направления и перспективы создания механизма ипотечного кредитования в России.// Менеджмент в России и за рубежом. 2005. №1.

32. Селюков В.К. Гончаров С.Г. Управление финансовыми рисками на рынке ипотечного кредитования.// Менеджмент в России и за рубежом. 2006. №4.

33. Сибиряков А.И. Коммерческий банк сегодня. – М.: 2002.

34. Тарачев В.А. Кредитные риски и развитие банковской системы.//Деньги и кредит.–2003.№6.

35. Ульянов И.П., Попова Л.В. Детализация учета и цены. – М.: 1997.

36. Ульянов И.П., Попова Л.В. Бухучет. Пособие для бухгалтера и менеджера. – М.: 1999.

37. Шаккум М.Л. Проблемы ипотечного кредитования в России.// Недвижимость и инвестиции. Правовое регулирование. 2002. №4.

[1] Российский статистический ежегодник. М.: 2003. Данные Госстроя России.

[2] Российский статистический ежегодник. М.: 2003. Данные Госстроя РФ.

[3] Печатникова С.М. Основные направления и перспективы создания механизма ипотечного кредитования в России.// Менеджмент в России и за рубежом. №1-2005.

Похожие работы

... банков «Россия», -член Национальной Фондовой Ассоциации, В 1999 году банк получил представительство в Межрегиональном банковском совете при Председателе Совета Федерации Федерального Собрания РФ. Обслуживающая сеть Кабардино-Балкарского СБ представлена двенадцатью отделениями, тремя дополнительными офисами и двенадцатью операционными кассами , расположенными в городах и районах края КБР. Банк ...

... , уже закончившим период накопления. Также возможен вариант, рассчитанный на более состоятельную часть населения – ипотечного кредитования с использованием договора купли – продажи квартир в рассрочку. Отличительной чертой этой процедуры является фактическая реализация квартиры с рассрочкой оформления в собственность. Основу взаимоотношений составляет договор купли – продажи квартиры с рассрочкой ...

... и вложений, надежной правовой и законодательной базе, льготных программах, бюджетных программах, в благоприятных условиях развития, эффективной и четкой политике государства. Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России) 2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России Сибирский банк Сбербанка России занимает в ...

... рынка доступного жилья. Нужно понимать, что федеральный центр может разработать только стандартные схемы ипотечного кредитования, а задача широкого внедрения потребительских продуктов ложится на региональные власти и коммерческие структуры. Список использованной литературы 1. Гражданский кодекс Российской Федерации. // Собрание законодательства Российской Федерации. – от 26 августа ...

0 комментариев