Навигация

Участники

1.4 Участники

Рассмотрим основные типы инвесторов и эмитентов, их стратегию поведения, характер взаимодействия и дадим сравнительную характеристику.

1.4.1 Инвесторы

По своей стратегии на фондовом рынке инвесторы делятся на:

- стратегических;

- институциональных;

- частных.

Стратегические инвесторы ставят целью не получение дивидендов от владения акциями, а возможности воздействия на функционирование акционерного общества.

Таблица 4 - Права, предоставляемые инвестору, владеющему определенным количеством акций, в зависимости от его вклада в оплаченный уставный капитал

| Вклад в уставный капитал | Право инвестора |

| 1% 2%

10% 25% + 1 акция 30% + 1 акция 50% + 1 акция 75% + 1 акция | на ознакомление с информацией, содержащейся в реестре акционеров общества, обращение в суд с иском к члену совета директоров общества на два предложения в повестку дня общего собрания акционеров, выдвижение кандидат в совет директоров и ревизионную комиссию общества на требование созыва внеочередного общего собрания акционеров, ознакомление со списком участников общего собрания акционеров, требование проверки финансово-хозяйственной деятельности общества на блокирование решения общего собрания акционеров по вопросам изменения устава, реорганизации и ликвидации общества, заключения крупных сделок на проведение нового общего собрания акционеров, созванного взамен несостоявшегося на проведение общего собрания акционеров, принятие необходимых решений на общем собрании акционеров (за исключением вопросов, связанных с изменением устава общества, его реорганизации и т.д.) на полный контроль над акционерным обществом, т, е. возможность принимать решения об изменении устава, реорганизации и ликвидации общества, заключении крупных сделок |

Степень влияния на деятельность АО зависит от количества акций, принадлежащих инвестору. Согласно российскому законодательству обладание разными количествами акций в процентном отношении от величины оплаченного уставного капитала общества дает инвесторам различные права (табл. 4).

Из таблицы 4 видно, что стратегические инвесторы заинтересованы в приобретении достаточно большого пакета акций (как минимум 25 %), чтобы успешно воздействовать на стратегически важные решения, связанные с изменением устава общества.

Институциональные инвесторы — это портфельные инвесторы, т. е. не осуществляющие прямых инвестиций, а покупающие ценные бумаги компаний. В качестве институциональных инвесторов выступают:

— банки;

— инвестиционные' фонды и инвестиционные компании;

— страховые компании;

— пенсионные фонды.

Институциональные инвесторы, формируя и управляя инвестиционным портфелем, получают доход от курсового роста стоимости ценных бумаг (это в большей степени характерно для российских инвестиционных институтов) и процентный доход по выплатам от ценных бумаг.

При этом работа по размещению активов, принадлежащих институциональным инвесторам, происходит по двум направлениям:

— отбор типа актива, который будет использоваться для формирования инвестиционного портфеля;

— определение объема средств, которые будут вкладываться в каждый тип акций.

Суть формирования портфеля состоит в определении групп активов, которые будут независимо реагировать на изменение ситуации (например, облигации являются низкодоходным финансовым инструментом в период инфляции, тогда как недвижимость, наоборот, растет в цене).

При классическом подходе к формированию инвестиционного портфеля используются следующие основные принципы:

— необходимо придерживаться долгосрочных перспектив в определении портфеля, избегая попыток точно определять ситуацию на рынках;

— при управлении крупными пулами активов необходимо иметь в виду, что функционирование институционального инвестора само может влиять на состояние рынка;

— владение информацией — ключ к успеху.

По тактике своих действий на фондовом рынке инвесторы подразделяются на рискованных, консервативных и умеренных, отличающихся своими пристрастиями при формировании инвестиционного портфеля.

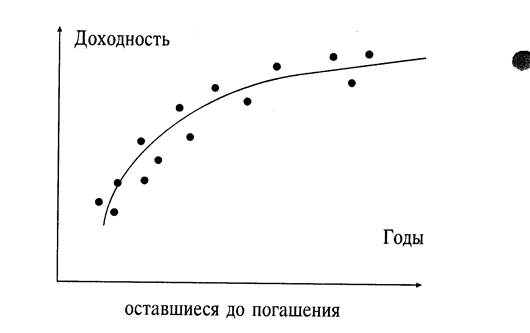

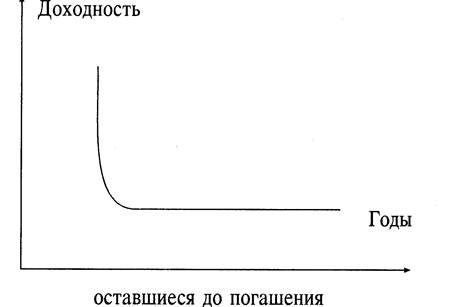

Наиболее надежными ценными бумагами всегда считаются государственные. В странах с развитыми рыночными отношениями они имеют наинизшую доходность. В России к середине 1996 г. сложилась весьма парадоксальная ситуация, когда наиболее надежные государственные ценные бумаги (государственные краткосрочные бескупонные облигации, ГКО) обладают наибольшей доходностью. Так, на начало июня 1996 г. средняя доходность операций с ГКО приблизительно в 12 раз превышала темпы инфляции. Классические принципы формирования инвестиционного портфеля в России нарушены, и консервативный инвестор в настоящее время мало чем отличается от рискованного.

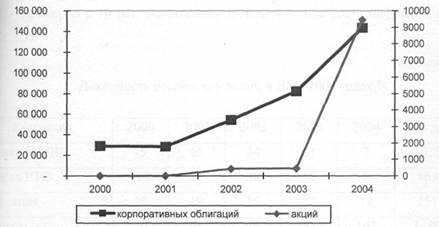

Частные инвесторы составляют одну из наиболее многочисленных групп инвесторов как по числу их, так и по инвестиционной мощности (то же в России). Анализ инвестиционной мощности различных групп инвесторов, как видно из диаграммы (рисунок 6), показывает, что частные инвесторы сопоставимы по данному показателю с другими группами инвесторов.

Эмитенты представляют другую сторону фондового рынка. По направлениям профессиональной деятельности их можно разделить на следующие основные группы:

— акционерные коммерческие банки;

— акционерные промышленные и торговые компании;

— инвестиционные компании и инвестиционные фонды;

— страховые компании, пенсионные фонды и прочие акционерные

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... рынка можно отнести использование ценных бумаг в приватизации, антикризисном управлении, ресруктурировании экономики, стабилизации денежного обращения, антиинфляционной политике. Эффективно работающий рынок ценных бумаг выполняет важную макроэкономическую функцию, способствуя перераспределению инвестиционных ресурсов, обеспечивая их концентрацию в наиболее доходных и перспективных отраслях ( ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... рынок ценных бумаг. Инвестиционная деятельность заграничных филиалов приобретает наиболее широкие масштабы у банков тех стран, где существуют прямые ограничения банкам на операции с ценными бумагами. Новой формой деятельности коммерческих банков на рынке ценных бумаг стало оказание консультационных услуг по кругу вопросов, связанных с инвестированием капитала в те или иные финансовые активы. ...

0 комментариев