Навигация

Анализ операций Банка России

2. Анализ операций Банка России

2.1 Отличительные особенности валютных интервенций Банка России

Валютные интервенции Банка России оцениваются сквозь призму международных резервов.

В нашей стране международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительств. В них входят иностранная валюта, монетарное золото, СДР, резервная позиция в МВФ и другие резервные активы.

С сентября 2008 г. Банк России официально публикует данные о суммах операций с долларами США и евро. Однако накопленного объема информации еще недостаточно для полноценного анализа. Поэтому мы рассматриваем валютные интервенции как еженедельные и ежемесячные приросты международных резервов. Отчасти это неточная оценка интервенций, ибо изменение объема международных резервов определяется не только операциями по покупке и продаже иностранной валюты, но и другими факторами. Среди них следует выделить прежде всего изменение обменных курсов валют, в которых выражены резервные активы, и процентный доход, который получает Центральный банк от долговых обязательств в иностранной валюте.

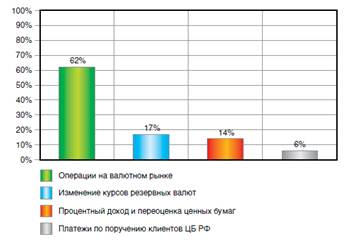

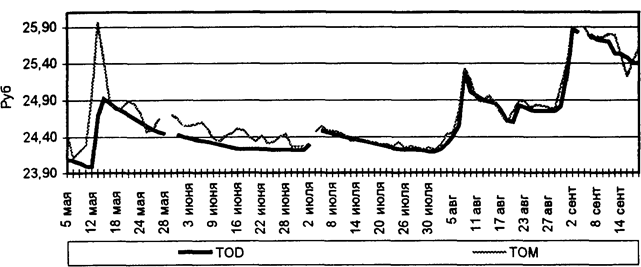

Однако главный источник пополнения международных резервов - операции на внутреннем валютном рынке. Исходя из данных Обзора деятельности Банка России по управлению резервными валютными активами они обусловливают 62% изменений международных резервов (рис. 2.1.1).

В 2007 г. на них приходилось 75% изменений международных резервов. Объем интервенций можно также рассчитать по изменению входящих в активы валютных резервов Банка России, за вычетом процентных платежей, которые вычисляются по средней ставке. Однако эти расчеты не добавляют особой точности, и мы будем полагаться на простой прирост международных резервов.

Рис. 2.1.1 Факторы изменения величины активов Банка России в резервных валютах с апреля 2007 года по март 2008 года (источник: рассчитано по Обзору деятельности Банка России по управлению резервными валютными активами. Выпуск 4 за 2008 г., с. 7)

Политика валютных интервенций Банка России имеет особенности, отличающие её от многих других стран. Во-первых, номинальным валютным якорем, по отношению к которому осуществляется стабилизация обменного курса рубля, служит корзина валют. Во-вторых, эти операции представляют собой валовые интервенции и включают как покупки иностранной валюты для государственных фондов, так и собственные интервенции. До февраля 2005 операционным ориентиром, по отношению к которому Банк России стабилизировал обменный курс рубля, был доллар США. Затем перешли к операционному таргетированию рублевой стоимости бивалютной корзины, включающей доллар США и евро в пропорциях, устанавливаемых Банком России. До февраля 2005 г. мы рассчитывали рублевую стоимость бивалютной корзины исходя из удельного веса доллара, равного единице.

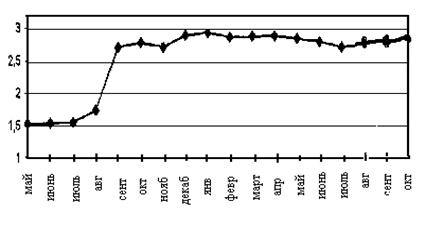

По мере адаптации участников валютного рынка к работе в новых условиях Банк России пересматривал состав бивалютной корзины в сторону повышения доли евро (рис. 2.1.2), и при расчете ее стоимости мы принимали во внимание изменения. Последний раз регулятор пересмотрел состав корзины в феврале 2007, когда удельный вес доллара снизился до 0,55, а вес евро вырос до 0,45 (прежний состав - 0,6 доллара США и 0,4 евро). Таким образом, при анализе эффективности интервенций мы ориентировались на его способность влиять не на курс рубля к доллару США, а на рублевую стоимость бивалютной корзины.

Рис. 2.1.2 Состав бивалютной корзины, 2005 - 2009 годы (источник: составлено по годовым отчетам Банка России за 2005 - 2008 гг.)

Ориентация на бивалютную корзину позволяет Банку России более гибко и взвешенно реагировать на взаимные колебания курсов двух ключевых валют. Постепенный пересмотр ее состава помог сблизить динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля, что положительно отразилось на внешнем секторе экономики. Сейчас бивалютная корзина, имеет оптимальный состав, поскольку в достаточной мере отражает колебания номинального эффективного курса рубля. Вряд ли в обозримой перспективе произойдет очередной пересмотр удельного веса. Изменений состава корзины можно ожидать только при существенном обесценении доллара США - для сохранения стабильного курса рубля по отношению к другим валютам [18].

Другая немаловажная особенность политики валютных интервенций Банка России – совмещение в валовых интервенциях как собственных интервенций, так и операций государственных фондов. Первый Стабилизационный фонд РФ основан в январе 2004 и был призван обеспечивать сбалансированность федерального бюджета при снижении цены на нефть ниже базового уровня. Вплоть до июля 2006 этот фонд представлял собой рублевые денежные остатки на счетах Федерального казначейства в Банке России. Его средства использовались главным образом для досрочного погашения внешнего долга России перед членами Парижского клуба и отдельными странами: Францией, Португалией, США, ОАЭ, а также перед немецким Kreditanstalt fur Wiederaufbau (см. Приложение В).

С июля и до конца 2006 г. средства Стабилизационного фонда переводились в доллары США, евро и фунты стерлингов, для чего Федеральное казначейство и Банк России проводили валютные сделки. Судя по динамике международных резервов, покупки производились не на открытом рынке, а из валютных резервов Банка России. Таким образом, мы не расцениваем изменение его резервных активов в тот период времени как проведение валютных интервенций.

С февраля 2008 г. Стабилизационный фонд прекратил свое существование и ему на смену пришли Резервный фонд (призванный обеспечивать выполнение государством своих обязательств в случае снижения поступлений нефтегазовых доходов в федеральный бюджет) и Фонд национального благосостояния (как механизм пенсионного обеспечения на длительную перспективу). Накопления Стабфонда были переданы двум новым фондам, а также израсходованы на создание государственных институтов развития – корпорации "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)" и Российской корпорации нанотехнологий.

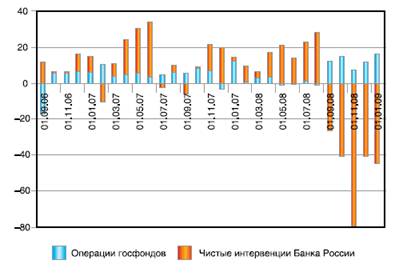

Сегодня совокупный объем средств обоих фондов включается в состав международных резервов. В официальной отчетности Банка России не приводится раздельный учет средств государственных фондов и его собственных резервов. Поэтому мы вынуждены рассматривать операции Банка России на валютном рынке как валовые интервенции. Они делятся на покупки иностранной валюты на открытом рынке для государственных фондов и собственные операции регулятора (рис. 2.1.3). С момента возникновения и по сей день средства двух фондов, ставших преемниками Стабилизационного фонда РФ, расходовались лишь раз. В октябре 2008 Фонд национального благосостояния по Постановлению Правительства разместил на депозиты во Внешэкономбанке 170 млрд. руб. для реализации пакета мер по стабилизации финансовой системы.

Рис. 2.1.3 Валовые интервенции: операции государственных фондов и Банка России в 2006 - 2009 годах (источник: составлено на основании отчетов Банка России и Министерства финансов РФ)

С 14 мая 2008 г. Банк России приступил к проведению так называемых операций по плановой покупке иностранной валюты на внутреннем рынке. Формальным обоснованием стала подготовка введения в среднесрочной перспективе режима таргетирования инфляции [19]. Плановые покупки проводятся Центральным банком в дополнение к интервенциям на валютном рынке, направленным на ограничение внутридневных колебаний стоимости бивалютной корзины. Они призваны устранить систематический дисбаланс спроса и предложения валюты, возникающий в результате внешнеэкономической деятельности, выполнения федерального бюджета и наращивания государственных фондов. Плановые покупки проводятся только в случае превышения предложения иностранной валюты над спросом на нее. Прежде в них не было необходимости, поскольку фонды приобретали иностранную валюту напрямую у Банка России. Теперь же их пополнение происходит за счет операций на открытом рынке.

2.2 Оценка эффективности валютных интервенцийМасштабы интервенций центрального банка страны являются, как правило, секретной информацией, что отражает стремление властей сохранить конфиденциальность своих действий для того, чтобы обеспечить эффективность осуществляемых мероприятий.

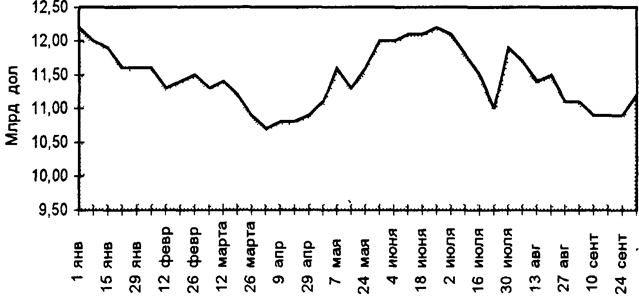

Потому косвенным методом количественной оценки интенсивности и эффективности валютных интервенций может являться волатильность международных резервов, поддерживаемых Банком России. Следует отметить, что в РФ международные резервы, находящиеся в распоряжении Банка России, представляют собой высоколиквидные финансовые активы, содержащие в своем составе иностранную валюту, расчетную (виртуальную) валюту Международного валютного фонда (МВФ) – СДР, монетарное золото (количество которого составляло на начало мая 2009 г. около 500 т), резервную позицию МВФ и некоторые другие резервные активы. Механизм поддержания валютного курса с помощью валютных интервенций заключается не только в оценке международных резервов, используемых для поддержания величины валютного курса, но и в оценке эффективности самих интервенций. Речь может идти об анализе данного механизма с помощью аналитического аппарата, оценивающего эффект от использования части международных резервов для поддержания курса национальной валюты. Следует отметить, что число работ, посвященных изучению данного вопроса, не очень велико, видимо, в силу недостаточности первичной информации и потому, что изменение объема международных резервов определяется не только операциями по покупке и продаже иностранной валюты, но и другими факторами (изменением обменных курсов валют, процентным доходом, получаемым центральным банком от долговых обязательств в иностранной валюте и др.) Главным источником увеличения международных резервов являются операции на внутреннем валютном рынке. По данным, опубликованным в Обзоре деятельности Банка России по управлению резервными валютными активами, не менее 60% изменений международных резервов обусловлено операциями на внутреннем валютном рынке.

Это обстоятельство позволяет сформулировать задачу по оценке эффективности валютных интервенций, используя волатильность объемов международных резервов и динамику курсов валют как показатель эффективности проводимой политики. При расчетах необходимо учитывать такую особенность валютного регулирования, как использование с февраля 2005г. бивалютной корзины, структурный состав которой за это время также претерпел определенные изменения. Если до февраля 2005 г. операционным ориентиром в процедурах валютного регулирования был доллар США, то затем (до февраля 2007 г.) в этих целях использовался следующий состав бивалютной корзины: доллар – евро в соотношении 0,6: 0,4, после чего состав корзины был пересмотрен в сторону повышения доли евро и принял следующий вид: 0,55:0,45. Необходимо отметить, что, вводя данный механизм, Банк России взял на себя обеспечение общей стабильности рубля, а не его устойчивости в отношении отдельных валют.

Данное обстоятельство позволило, как будет показано ниже, Банку России более гибко и взвешенно реагировать на взаимные колебания курсов этих базовых валют, что в конечном итоге способствовало уменьшению изменчивости объемов международных резервов и нивелировало динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля.

Анализ эффективности валютных интервенций как действенного инструмента управления ликвидностью необходим при разработке и реализации денежно-кредитной политики в нескольких направлениях.

Во-первых, для оценки самой интервенционистской политики в рамках действующего режима валютного курса и оптимизации операций Банка России на валютном рынке.

Во-вторых, чтобы аргументировать целесообразность изменения текущего режима валютного курса и денежно-кредитной политики.

В-третьих, для оценки среднесрочных перспектив управления валютным курсом со стороны Банка России и необходимого уровня валютных резервов.

В современной экономической литературе выделяются несколько подходов к анализу эффективности интервенций:

1 путем исследования работы различных каналов интервенций (портфельного, канала ожиданий и др.);

2 в зависимости от направления интервенций, их объема и времени проведения;

3 путем сопоставления односторонних и скоординированных с другими центральными банками валютных интервенций;

4 с помощью анализа прибыли и убытков Банка России от операций на валютном рынке [21].

Учитывая неполноту и ограниченность имеющейся статистической информации (еженедельные данные о динамике международных резервов и ежедневные данные о динамике курсов валют), при формировании динамических рядов для последующего сопоставления использован метод кумуляции (накопления) относительных отклонений валютного курса (коэффициент кумуляции - от 3 до 6) для последующего сопоставления с динамическим рядом, характеризующим волатильность изменения международных резервов Банка России.

Данное допущение основано на предположении, что процесс изменения объемов международных резервов Банка России более инерционен, чем процесс, связанный с регулированием динамики валютного курса. Для сопоставления выбраны сравнительно небольшие временные интервалы (квартал), отличающиеся различными алгоритмами валютного регулирования. Первый временной интервал охватывает период 01.01.2004-01.04.2004 и характеризуется использованием в качестве ориентира курсовой динамики доллара. Второй - с 01.04.2005 по 01.07.2005, характеризуется использованием в качестве параметра управления бивалютной корзины доллар - евро в соотношении 0,6:0,4. В качестве третьего интервала был выбран временной промежуток 01.04.2007-01.07.2007, параметр регулирования - бивалютная корзина с соотношением доллар - евро - 0,55:0,45.

В качестве эффективности валютной интервенции рассматриваются количественные значения (вариация) и фаза (разно- или однонаправленность) динамики изменения валютного курса и изменения величины международных резервов Банка России.

Очевидно, что данная формула позволяет лишь приближенно оценивать эффективность валютных интервенций (ЭВИ), так как основной параметр – объемы торговых операций по купле-продаже валюты по понятным причинам недоступен.

Следует отметить, что на протяжении анализируемого интервала валютные интервенции обладают разной эффективностью.

Очевидно, что представленный подход позволяет оценить краткосрочную эффективность валютной интервенции. При этом из поля зрения выпадают такие важные характеристики, как абсолютная величина международных резервов (при росте этого показателя таких же значений вариации валютного курса можно достичь, используя меньшие объемы привлечения средств международных резервов), объемы резервных средств на поддержание курса руб. /евро и некоторые другие параметры. В качестве среднесрочной характеристики эффективности валютных интервенций параметр ЭВИ может быть использован. Как следует из анализа результатов, наиболее эффективными были интервенционные операции по поддержанию курса национальной валюты относительно доллара с 06.02.2004 по 20.02.2004. Возможно, это связано с небольшими объемами реализованной валюты и незначительными отклонениями курса доллара от целевого значения. А 30.01.2004 и 27.02.2004 отмечены меньшей эффективностью использования средств международных резервов для поддержания паритета валют.

Использование в качестве операционного ориентира бивалютной корзины (доллар-евро) представляет не просто технический прием, как может показаться на первый взгляд, а применение регулятора, с помощью которого более адекватно учитывается не только внутренняя экономическая конъюнктура, связанная с потребностями в валюте внутри страны, но и мировая динамика, выражаемая кросс-курсом доллар - евро. Овальными фигурами отмечены структурные элементы, участвующие в формировании динамики спроса и предложения в случае использования операционного ориентира одной из валют. В данном случае отклонение от равновесия, за которое условно можно принять курс закрытия, будет целиком определяться конъюнктурой валютного рынка внутри страны и, учитывая недостаточную развитость финансовых институтов и значительные спекулятивные тренды, будет способствовать значительной вариабельности обменного курса. В случае же использования бивалютного операционного ориентира в действие вступает сформированный на мировых финансовых рынках кросс-курс доллар - евро.

Тем самым исключается необходимость использования дополнительных средств международных резервов для выравнивания внутристранового клиренса.

Для подтверждения данного тезиса оценим качество валютного регулирования, использующего в качестве индикатора бивалютную корзину.

Прежде чем обратиться к анализу данных, попытаемся проанализировать целевые положения, которые вызвали необходимость перехода от моно - к бивалютной системе регулирования. Если бы система международного обмена товарами и капиталом была (как много лет назад) основана на одной валюте, то необходимость в учете влияния на обменные операции других валют вряд ли бы возникла. Однако товарообмен РФ во многом завязан на европейский континент, кроме того, некоторые неевропейские страны также осуществляют торговые операции на основе евро. Недоучет данного фактора приводит к такому положению валютно-денежного аппарата управления, когда одна из валют отличается повышенной волатильностыо в сравнении с другой, что создает определенные трудности при проведении валютно-денежной политики.

Даже без предварительных количественных оценок из представленного графика виден более упорядоченный характер изменчивости курса доллара, являющегося в данном случае целевым параметром управления по сравнению с вариабельностью курса евро. Подсчет дисперсии данной выборки показывает более чем двухкратную разницу. Нет необходимости повторять, что такой характер поведения курса одной из валют создает определенные проблемы при попытках Банка России гибко и взвешенно реагировать на взаимные колебания курсов двух ключевых валют. Кроме того, это обстоятельство не позволяет сблизить динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля, что отрицательно отражается на внешнем секторе экономики.

Для сравнения приведем иллюстрацию поведения вариаций курсов двух валют после введения в качестве целевого параметра бивалютной корзины.

Различия в вариабельности валютных котировок очевидны и имеют количественно описываемую характеристику. Масштаб вариации по двум валютам практически сопоставим, и, более того, если амплитуда относительных вариаций в предшествующий период (январь-апрель 2004г.) по курсу евро составляла более 1,2 ед. (по долл. США - 0,2 ед.), то с переходом на бивалютный метод управления размах вариаций резко снизился но двум валютам (евро - 0,4; долл. - 0,2). Все это создает серьезные предпосылки для перехода к более жесткому методу валютного регулирования. Возможно, столь убедительный результат, полученный при регулировании с применением валютных интервенций по еврокомпоненте, обусловлен правильным выбором целевого параметра регулирования. Характерно, что качество интервенционалистского механизма долларового регулирования при этом не ухудшилось.

Очевидно, что, используя данный подход, можно разбить временной интервал на ряд участков с различной эффективностью проведенных валютных интервенций:

- 08.04.2005 - 06.05.2005; 17.06.2005 - 01.07.2005 - успешные;

- 06.05.2005 - 27.05.2005 - менее эффективная.

Данный интервальный подход не совсем корректен, так как эффективность должна определяться в каждый день торгов, но из-за отсутствия ежедневной текущей информации по международным резервам данный вариант остается единственно возможным. Недостатком данного метода анализа является также отсутствие информации об объемах торговых сделок. При наличии такой информации (чем, несомненно, располагает Банк России) определение эффективности может быть проведено более детально и позволит использовать данный методический подход в целях повышения качества проводимой валютной политики [21].

Следует отметить, что особый интерес представляет проведение детального анализа, позволяющего выявить причинно-следственную связь между эффективностью валютных интервенций и рядом параметров, характеризующих валовые показатели валютного рынка (объемы сделок, соотношение валют, курсовой тренд в течение операционного периода и пр.). К сожалению, не все виды информации доступны, и это усложняет прямой анализ. Косвенные методы имеют недостаточную результативность и носят в основном качественный характер.

Предложенный вариант анализа эффективности валютных интервенций представляет определенный интерес в силу доступности первичной информации и может быть использован при анализе эффективности действий генерального регулятора на валютном рынке.

Похожие работы

... можно подчеркнуть, что Центробанки получают значительные доходы из валютных интервенций и эта доходность является критерием их успеха. 2. Валютные интервенции Центрального Банка России 2.1 Валютная интервенция Банка России Валютная интервенция Банка России – это его деятельность на рынке валют по поддержанию необходимого курса российского рубля путем купли-продажи иностранной валюты и ...

... , т.е. изменение учетной ставки (ставки рефинансирования) прямо влияет на изменение ставок по кредитам коммерческих банков. Это и является главной целью данного метода денежно-кредитной политики центрального банка. В настоящее время минимальные резервы - это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в ...

... на частичное абсорбирование прироста денежного предложения, формируемого за счет операций Банка России на внутреннем валютном рынке. Инструменты денежно-кредитной политики Банка России в 2007 году Вид инструмента Назначение Инструмент Срок предоставления/ абсорбирования средств Процентная ставка, % годовых Операции на открытом рынке Предоставление ликвидности Ломбардные аукционы 2 ...

... нашей экономики в мировое хозяйство, но и не дало бы практической возможности оперативного решения отдельных более или менее значительных проблем проведения субъектами рынка валютных операций в условиях быстроменяющейся экономической ситуации. Многие положения Закона только предстоит наполнить реальным содержанием, "переложив" на язык соответствующих нормативных актов, которые отличались бы ...

0 комментариев