Навигация

Валютные интервенции Центрального Банка России

Курсовая работа

"Валютные интервенции Центрального Банка России"

Введение

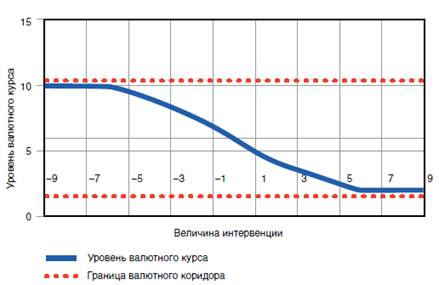

В настоящее время в мире происходят постоянные изменения стратегий и методов, и проблематика данного исследования по-прежнему несет актуальный характер. Расширение коридора колебаний бивалютной корзины и переход к более гибкому курсообразованию рубля со стороны Банка России означает большее внимание к валютным интервенциям.

Существует обширная информация о валютных интервенциях центральных банков. Периодическая пресса постоянно сообщает о поведении денежных властей на валютном рынке. В любом учебнике, посвященном банковскому делу и теории денег, на простейших примерах разбирается природа интервенций. Однако практически мало, что известно об эффективности валютных интервенций, в особенности на примере Банка России. Представляется, что анализ тематики валютные интервенции достаточно актуален и представляет научный и практический интерес.

Определенная значимость и недостаточная научная разработанность проблем валютных интервенций Банка России определяют научную новизну курсовой работы.

Объект курсовой работы – Валютные интервенции.

Предмет исследования – Валютные интервенции Центрального банка России.

Цель курсовой работы – раскрытие сущности валютных интервенций Банка России, а так же анализ их эффективности.

Поставленная цель определяет задачи исследования:

1. Определить понятие – «валютные интервенции»;

2. Рассмотреть формы валютных интервенций;

3. Проанализировать влияние валютных интервенций на валютные рынки;

4. Рассмотреть валютные интервенции как источник прибыли;

5. Провести анализ валютных интервенций Банка России;

6. Оценить валютные интервенции по критериям их эффективности.

Работа состоит из введения, глав основной части и практической части, выводов (заключения) и списка литературы.

Во введении обоснована актуальность выбора темы, определены предмет, объект, цель и соответствующие ей задачи, охарактеризованы источники информации, показаны научная и практическая значимость.

В первой главе рассмотрены общетеоретические вопросы валютных интервенций. Определяются основные понятия и сущность валютных интервенций. Так же рассматриваются цели валютных интервенции, их формы и влияние на валютные рынки. В дополнении валютные интервенции рассматриваются как источник прибыли.

Во второй главе, проводится анализ эффективности валютных интервенций Банка России. Рассматривается анализ современного состояния валютных интервенций Центрального банка России, а также оцениваются перспективы и тенденции развития валютных интервенции.

В конце курсовой работы представлен список используемой литературы. Более подробную информацию по теме дает учебное пособие «Макроэкономика» под редакцией Э.Дж. Долана. Так же одним из главных источников работы является сайт «Центральный Банк России» (www.cbr.ru), он предоставил теоретические материалы. Информация так же бралась из таких сайтов, как «Издание о Высоких технологиях Cnews» (www.cnews.ru), «РИА новости» (www.rian.ru), «Рынок Форекс» (www.forex.com.ru), «Министерство Финансов России» (www.minfin.ru), «Европейский ЦБ» (www.ecb.int.ru). Так же в работе использовались некоторые статьи из известных журналов, таких как «Финансы и кредит» за 2002 год, «Банковское дело» за 2000 год и «Банки и Деловой мир» за 2009 год. Источниками так же являются некоторые учебные пособия по макроэкономике и мировой экономике на тему курсовой работы.

1. Валютные интервенции

1.1 Что такое валютные интервенции?

Важнейшим инструментом валютной политики государств являются валютные интервенции – операции центральных банков на валютных рынках по купле-продаже национальной денежной единицы против ведущих иностранных валют. [13, с 178]

Цель валютных интервенций – изменение уровня соответствующего валютного курса, баланса активов и пассивов по разным валютам или ожиданий участников валютного рынка. Действие механизма валютных интервенций аналогично проведению товарных интервенций. Для того чтобы повысить курс национальной валюты, центральный банк должен продавать иностранные валюты, скупая национальную валюту. Тем самым уменьшается спрос на иностранную валюту, а, следовательно, увеличивается курс национальной валюты. Для того чтобы понизить курс национальной валюты, центральный банк продает национальную валюту, скупая иностранную. Это приводит к повышению курса иностранной валюты и снижению курса национальной валюты. [2, с 322]

Для интервенций, как правило, используются официальные валютные резервы, и изменение их уровня может служить показателем масштабов государственного вмешательства в процесс формирования валютных курсов. Масштабы интервенций центрального банка страны являются, как правило, секретной информацией, что отражает стремление властей сохранить конфиденциальность своих действий для того, чтобы обеспечить эффективность осуществляемых мероприятий. Однако многие данные о размере валютных интервенций ЦБ РФ часто публикуются в прессе.

Официальные интервенции могут проводиться разными методами – на биржах (публично) или на межбанковском рынке (конфиденциально), через брокеров или непосредственно через операции с банками, на срок или с немедленным исполнением. Помимо официальных резервов, источником средств для интервенций могут быть краткосрочные заимствования и операции «своп». Конкретная интервенционная стратегия определяется общей экономической стратегией данного правительства, а также особенностями положения центрального банка на валютном рынке.

Кроме того, официальные валютные интервенции подразделяются на «стерилизованные» и «нестерилизованные». «Стерилизованными» называют интервенции, в ходе которых изменение официальных иностранных нетто-активов компенсируется соответствующими изменениями внутренних активов, т.е. практически отсутствует воздействие на величину официальной «денежной базы». Если же изменение официальных валютных резервов в ходе интервенции ведет к изменению денежной базы, то интервенция является «нестерилизованной». [7, c. 46–53]

Валютные интервенции могут быть прямыми и косвенными. При прямых интервенциях центральный банк от своего имени проводит операции на валютном рынке, о чем впоследствии сообщается информационными агентствами – уточняется сумма и дата совершения операции. При косвенных интервенциях операции совершаются рядом коммерческих банков по поручению центрального банка. Такие интервенции более распространены на рынке Форекс – они оказывают больший эффект по сравнению с прямыми интервенциями из-за своей неожиданности.

Для того чтобы валютные интервенции привели к желаемым результатам по изменению национального валютного курса в долгосрочной перспективе, необходимо:

1. Наличие необходимого количества резервов в центральном банке для проведения валютных интервенций;

2. Доверие участников рынка к долгосрочной политике центрального рынка;

3. Изменение фундаментальных экономических показателей, таких как темп экономического роста, темп инфляции, темп изменения увеличения денежной массы и др.

Как правило, интервенция происходит на фоне чрезмерного роста или падения национальной валюты в результате действий спекулятивных инвесторов. Однако сильное снижение курса валюты имеет следующие недостатки:

1. Повышается цена на импортируемые товары и услуги, что способствует росту инфляции. В этом случае Центробанк вынужден повышать учетную ставку, что, вероятно, будет иметь неблагоприятные последствия для фондовых рынков и экономического роста в целом. Это также может привести к снижению курса валюты. Примером, является движение евро летом-осенью 2000 года.

2. Возможно увеличение дефицита платежного баланса (это обусловлено тем, что объем импортируемых товаров и услуг превысит объем экспорта). При этом финансирование дефицита зависит от притока иностранных инвестиций, объем которых может оказаться недостаточным. В этом случае также потребуется повышение учетной ставки, чтобы стимулировать рост курса валюты, что может очень негативно отразиться на экономическом росте. Примером, является ситуация в США.

3. Это ведет к удорожанию валют стран – торговых партнеров, что, в свою очередь, приводит к росту цен на экспортируемые ими товары и услуги на мировом рынке. Это также приведет к серьезному замедлению экономического роста, особенно в странах с экспортно-ориентированной экономикой. Примером может быть повышение курсов валют Юго-восточной Азии в 1997 году против доллара.

Валютные интервенции могут происходить на валютном рынке Банка Японии, Банка Англии и Европейского Центрального Банка. Банк Англии может решиться на продажу фунта против евро, так как Британская промышленность выигрывает от того, что британские товары, экспортируемые в Еврозону, становятся дешевле, так как они составляют более 60% экспорта Великобритании. Огромные валютные резервы Банка Японии и солидный стаж по достижению стабильности Йены на рынках делают его вероятным кандидатом на совершение интервенции и предотвращения роста Йены. [23]

Подводя итоги, Валютные интервенции – это значительное разовое целенаправленное воздействие Центрального банка страны на валютный рынок и валютный курс, осуществляемое путем продажи и закупки банком крупных партий различной валюты.

Похожие работы

... и совершенствования политической структуры общества существенно трансформируются функции Центрального Банка. За годы реформ значительные изменения произошли в деятельности Центрального банка российской Федерации. Дважды менялся закон «О Центральном банке Российской Федерации (Банке России)». Занимая особое место в системе властных структур, Банк России остается независимым органом денежно- ...

... платежной системы, которая сочетала бы в себе два качества: стабильность, целостность системы и ее эффективность, однако достижение поставленных целей по операциям Центрального Банка на открытом рынке зависит от наличия соответствующих условий, создаваемых функционированием всех секторов экономики и проведением необходимых институциональных преобразований. ЛИТЕРАТУРА 1. ...

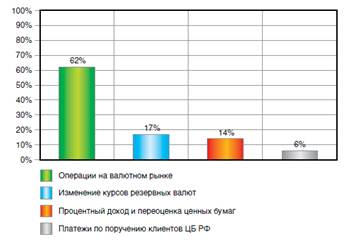

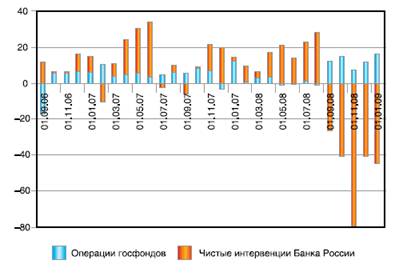

... при существенном обесценении доллара США - для сохранения стабильного курса рубля по отношению к другим валютам [18]. Другая немаловажная особенность политики валютных интервенций Банка России – совмещение в валовых интервенциях как собственных интервенций, так и операций государственных фондов. Первый Стабилизационный фонд РФ основан в январе 2004 и был призван обеспечивать сбалансированность ...

... , т.е. изменение учетной ставки (ставки рефинансирования) прямо влияет на изменение ставок по кредитам коммерческих банков. Это и является главной целью данного метода денежно-кредитной политики центрального банка. В настоящее время минимальные резервы - это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в ...

0 комментариев