Навигация

Банковские активы и банковские резервы. Банковские деньги

1.2 Банковские активы и банковские резервы. Банковские деньги

Банковские активы, как и пассивы, состоят из капитальных и текущих статей. Капитальные статьи активов – земля, здания, принадлежащие банку, текущие – денежная наличность банков, учетные векселя и другие краткосрочные обязательство, ссуды и ценные бумаги. С точки зрения ликвидности и прибыльности можно выделить четыре группы банковских активов.

Первая группа банковских активов – первичные резервы. Это самые ликвидные активы, которые могут быть немедленно использованы для выплаты изымаемых вкладов и удовлетворения заявок на кредиты. Сюда входят: денежная наличность банка (кассовые остатки на банковских счетах в виде банкнот и монет, достаточные для повседневных расчетов, и средства на корреспондентском счете в центральном банке), чеки и другие платежные документы в процессе инкассирования, средства на корреспондентских счетах в других коммерческих банках. Такие активы не приносят дохода, но служат главным источником ликвидности банка.

Вторая группа активов – вторичные резервы. Это приносящие небольшой доход, но высоколиквидные активы, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные. К ним относятся векселя и другие краткосрочные ценные бумаги, ссуды до востребования и краткосрочные ссуды первоклассным заемщикам. Основное назначение данной группы активов – служить источником пополнения первичных резервов.

Третья – самая важная часть банковских активов – портфель банковских ссуд. Банковские ссуды – наиболее доходные, но и самые рискованные активы. Данная группа активов – главный источник прибыли банка.

Четвертую группу банковских активов образует портфель ценных бумаг, или портфель банковских инвестиций. Формирование портфеля инвестиций преследует две цели: приносить банку доход и быть дополнением вторичных резервов по мере приближения сроков погашения долгосрочных ценных бумаг, и превращение их в краткосрочные ценные бумаги.

Банковский резерв - это та сумма денег, которая необходима для расчетов с кредиторами и хранится в центральном банке без выплаты процентов. Резервы выполняют двойную функцию.

С одной стороны, они призваны гарантировать возврат привлеченных денежных средств. Одновременно это позволяет определенным образом контролировать положение дел в коммерческих банках. Попытка использовать обязательные резервы – сигнал центральному банку о не совсем благополучном положении дел в коммерческом банке.

С другой стороны обязательные банковские резервы выступают как одно из важнейших регулирующих средств центрального банка. Норма банковских резервов существенно воздействует на формирование депозитов (вкладов), их сокращение или увеличение.

Резервы банка формируются за счет прибыли банка и включают: резервный фонд, который в соответствии с российским законодательством создается в размере, установленном в уставе банка по отношению к уставному фонду, ноне меньше 10% для банков, принимающих вклады населения. Фонд предназначен для покрытия крупных убытков; резервный фонд по обесценение ценных бумаг предназначен для покрытия, возникающих при падении курса ценных бумаг; резерв по ссудам используется для погашения возможных потерь по ссудам и относится на расходы банка; фонд экономического развития формируется в размере, установленном на собрании акционеров, и предназначен для развития банка (приобретения недвижимости для банка, оборудования, поощрения работников и т.д.).

Отношение между размером резервов, которые должны иметь коммерческие банки, и выданными обязательствами по вкладам называется нормой обязательных резервов. Эта норма устанавливается центральным банком страны или банковской структурой, выполняющей функции центрального банка.

Банковские деньги – это неполноценные знаки стоимости, которые эмитируются банками на основе кредитования реальной экономики, благодаря чему их выпуск тесно связывает с потребностями оборота, обеспечивается их изъятие из оборота при погашении ссуд и поддержка стабильной стоимости. В этом заключается их принципиальное отличие и преимущество сравнительно с бумажными деньгами.

Банковские деньги возникли стихийно из рыночных отношений, но на значительно высшей степени развития, на котором кредит стал их имманентной составляющей. Когда рыночные связи, а вместе с ними и взаимное доверие субъектов рынка достигли такого уровня, который один из субъектов отважился передать второму товар или другую стоимость под обязательство заплатить в будущем, была открыта возможность возникновения принципиально новой формы неполноценных денег, альтернативной бумажным деньгам. Сначала торговый оборот проводил так называемые торговые деньги в форме долговой расписки, или коммерческого векселя. Использованный как платежное средство, он стал оборачиваться. С простой распиской должника вексель стихийно превратился в платежное и покупательное средство, т.е. у носителя важных функций денег. Тем не менее, экономическая потуга коммерческих структур - эмитентов векселей была незначительной, поэтому сфера их применения как денег была ограниченной.

С развитием банковского кредита и банковского дела вообще банки стали выпускать вместо коммерческих векселей свои обязательства – банкноты, которые постепенно превратились в универсальное платежное и покупательное средство и стали самостоятельным видом кредитных денег – банковскими деньгами. Со временем, когда банки стали широко привлекать банкноты от клиентов на вклады, возникла вторая форма банковских денег – депозитные деньги.

Похожие работы

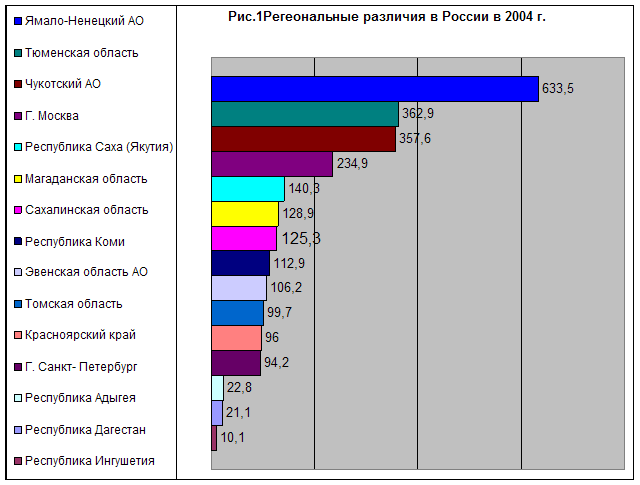

... года возросла до 33,5%. К началу 2004 года в стране действовало 1329 кредитных организаций, или на 368 банков меньше, чем накануне дефолта.[15] 1.2 Состояние банковской системы России в посткризисный период Изменения, происходящие в экономике в последние десятилетия, не оставляют в стороне и банковскую систему. Сокращение количества кредитных организаций, увеличение капитализации имеющихся ...

... предприятий реального сектора, в том числе в форме гарантий при банковском кредитовании, создают условия для возобновления роста объемов банковских кредитов[4]. 3. Основные проблемы и пути развития банковской системы России 3.1 Проблемы банковской системы России Прошедший межбанковский кризис показал, что российская банковская система все еще слаба. Хотя о кризисе уже можно говорить в ...

... ЮНИТИ, 2001. – 622 с. 5. Деньги. Кредит. Банки: Учебник для вузов/ Под ред. проф. О.М. Лаврушина. - М.: ЮНИТИ, 2001. – 622 с. 6. Е. Бернштам. Банковская система России: постдефолтная эволюция и вопросы модернизации // Российский экономический журнал. – 2002. - №9. – С. 73-81. 7. А.И. Казьмин. Развитие российской банковской системы: время прагматических решений // Деньги и кредит. – 2004. - ...

... в относительном выражении не изменился и составил 5,8%. Такому увеличению рисков способствовали рост операций на рынке ценных бумаг и усиление волатильности этого сегмента рынка. Важной тенденцией развития банковской системы России в последние годы стало увеличение присутствия на российском банковском рынке кредитных организаций ; иностранным участием. Удельный вес собственных средств банков со ...

0 комментариев