Навигация

Проблемы снижения кредитных рисков в современных условиях и пути их решения

3.3. Проблемы снижения кредитных рисков в современных условиях и пути их решения.

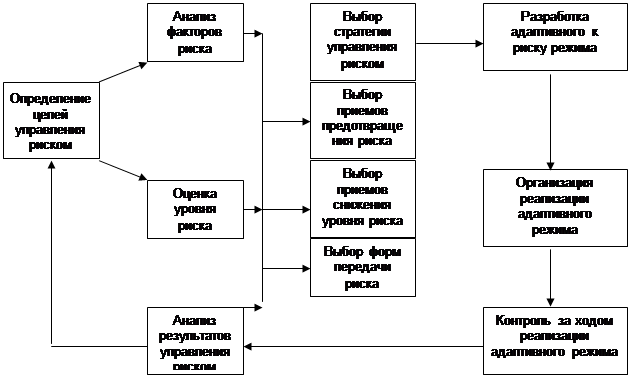

Управление рисками не представляет собой набора формальных действий, которые осуществляются в некоем вакууме. Работая вместе с линейным руководством, работник, готовящий оценку, пытается определить риск, минимизировать и смягчить потери, где это возможно. Оценка успеха связана с осуществлением именно этих задач.

При правильном осуществлении, оценка процесса представляет собой подтвержденное исследованиями обоснованное указание на состояние и результативность направленного осуществления управления рисками.

До недавнего времени управление рисками не имело особого значения для банков. Процентные ставки фиксировались монетарными властями, структура финансовых инструментов часто устанавливалась заранее, финансовые рынки отличались малой глубиной и степенью активности, банкам не разрешалось вести операции в иностранной валюте, планирование было очень поверхностным и относительным, т.к. банки обладали ограниченной автономностью, а национальные стандарты учета не требовали той степени раскрытия информации, которая позволила бы оценить прибыльность или достаточность капитала.

Сейчас на многих рынках положение меняется, в некоторых случаях довольно резко, что потребовало срочного усиления управления финансами и рисками банков, функционирующих на этих рынках. Необходимо укрепить несколько областей: финансовую информацию нужно сделать более доступной, нужно развивать финансовую политику, финансовые навыки, в особенности в управлении активами и обязательствами, обязательствами и портфелями, необходимо создать процесс управления активами и обязательствами, улучшить организационную структуру, четко распределить обязанности по финансовому управлению и повысить эффективность контроля.

Управление финансами в значительной степени фокусируется на управлении риском. Хотя функция управления финансами не отвечает исключительно за управление всеми банковскими рисками, она играет центральную роль в определении объема, отслеживания и планирования эффективного управления риском.

Активы, связанные с рисками, как они характеризуются в банковском регулировании, обычно не включают денежные средства и ближайшие заменители денег, такие как банковские векселя, высоконадежные ценные бумаги и золото. Активы, связанные с риском обычно составляют большую часть всех активов.

Приобретение таких активов и управление ими является основой управленческого процесса в банке, потому что именно эти активы и обеспечивают основную долю доходов банка. Стратегические планы в отношении этих активов должны оценивать существующие и потенциальные рынки, стратегию и качество портфеля.

В российской практике существует ряд факторов, осложняющих процесс управления рисками. Например, отсутствие исторического опыта рыночных отношений, необходимого для разработки стратегии. В результате – ограниченность методов, которые можно использовать для расчета и прогнозирования уровня риска. В условиях развитого рынка существует статистика за несколько десятков лет, используя которую можно определить, например, максимально возможные прогнозируемые потери при заданном уровне надежности. В России даже имеющаяся скудная статистика порой не соответствует действительности и, скорее вводит в заблуждение, чем позволяет получить какие-либо полезные результаты анализа.

Высокая вероятность изменения на финансовом рынке России обуславливает необходимость эффективной системы управления рисками. Такая система должна иметь организационную, аналитическую, операционную и компьютерную поддержку.

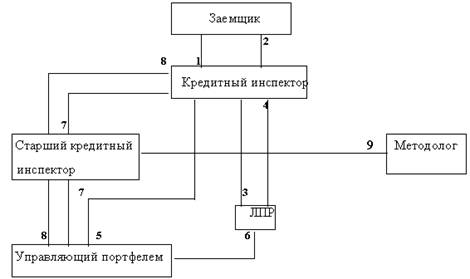

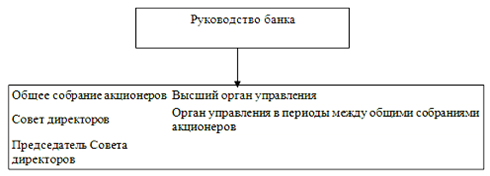

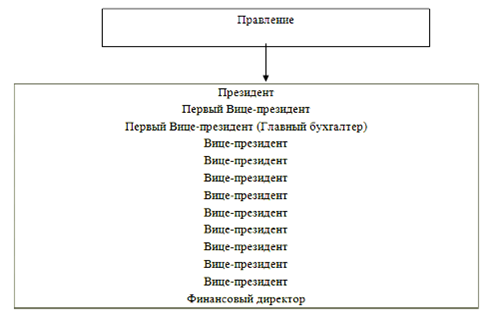

Организационная структура управления рисками предопределяет уровень ответственности и административную соподчиненность подразделений в выполнении функций по управлению рисками. Как правило, вопросам управления рисками занимается специальный отдел. Организационная структура должна обеспечивать адекватный надзор за стратегией и операциями, эффективное разделение обязанностей среди сотрудников, вовлеченных в торговые операции и их администрирование, соответствующие отчеты о принятых рисках, стратегиях и результатах.

Разработанные и задокументированные политика, процедуры и руководства по управлению рисками служат целям эффективного обмена информацией в банке. Документы должны устанавливать четкие границы ответственности, содержать описание функций подразделений и системы взаимодействия между ними, процедуры контроля рисков.

Использование современной методики измерения рисков лежит в основе их количественной оценки. Методика должна удовлетворять следующим требованиям:

количественно определять риски финансовых инструментов посредством точной оценки размера и вероятности потерь от возможных изменений на рынке;

измерять риски различных финансовых инструментов с использованием единого критерия;

измерять риски портфеля финансовых инструментов, принимая во внимание портфельный и корреляционный эффекты;

учитывать время открытой позиции, в течение которого рыночный риск возможен.

Новые производные финансовые инструменты, а также распространение инструментов с различными параметрами, обусловили необходимость разработки новейших методов их оценки и моделирования.

Неотъемлемой частью методики управления рисками должно стать шоковое тестирование баланса (Stress Testing). Оно позволяет выявить и количественно оценить эффект от событий, которые могут произойти и иметь серьезные последствия для дальнейшего осуществления банком операций. Шоковое тестирование осуществляется путем экстраполяции на будущее исторических данных о поведении рынка в прошлом. Предполагается. Что аналогичные события могут произойти снова, или берется модель поведения рынка в прошлом, и генерируются вероятности совершения событий вновь. Тестирование должно осуществляться каждую неделю или месяц. Кроме того. Большое значение должно уделяться проверке сценариев возможных, например, следующих событий:

какое влияние на доход организации окажет падение на Х% доходности по государственным ценным бумагам?

что произойдет с доходами и рыночной стоимостью организации при скачке курса доллара на Х%?

Появление в 1994 году методики RiskMetrics, основанной на оценке стоимости подвергающейся риску (Value-at-Risk, VaR), качественно обновило инструментарий специалистов по управлению рисками. VaR – это стоимость, подверженная риску, которая представляет собой оценку максимального потенциального убытка по финансовому инструменту или портфелю инструментов за определенный период времени в случае неблагоприятного изменения рыночных факторов, вычисляемую с определенным доверительным интервалом. Таким образом, VaR является функцией четырех переменных:

текущей рыночной стоимости финансового инструмента;

оценки изменчивости доходов, выраженной среднеквадратическим отклонением;

доверительным интервалом, характеризующим вероятность ожидаемых потерь, в зависимости от частоты их свершения;

времени открытой позиции: периода, в течение которого финансовый инструмент будет подвержен риску.

Методика VaR служит предпосылкой для построения всеобъемлющей системы управления рисками в организации.

В деятельности по управлению рисками банки идет по пути автоматизации системы прогнозирования и оценки количественного уровня риска. Программы по управлению рисками осуществляют моделирование, позволяющее рассмотреть сотни возможных сценариев поведения рынка и просчитать возможные результаты деятельности на нем. Помимо функций моделирования системы, как правило, данные информационные продукты должны поддерживать процесс администрирования, разрабатывать стратегию отслеживания рисков, выполнять бухгалтерские и отчетные функции.

Своевременная, точная и полная информация является базисом для количественной оценки, мониторинга и контроля за финансовыми рисками. Эффективная управленческая отчетность повышает способность руководителей и сотрудников, вовлеченных в управление рисками, отслеживать исполнение функций без больших затрат времени и средств. Информация должна поставляться на различные управленческие уровни, в формате и степени детализации, достаточных для каждой группы руководителей. Управленческая информация должна соответствовать установленной структуре управленческой отчетности, и должна включать:

финансовую отчетность;

отчетность контроля за рисками;

отчетность по внешним рыночным рискам;

отчетность по прибыльности;

обязательную внешнюю отчетность.

Структура установленных в банке лимитов по рискам отражает ее стратегию и «Аппетит на риск». Лимиты уровней риска определяется для конкретных контрагентов, рынков и инструментов.

Выполнение перечисленных функций требует высоко квалифицированных специалистов. За минувшие несколько лет во многих банках были созданы специализированные подразделения по управлению рисками.

Основой минимизации негативного влияния на положение банков принимаемых ими рисков должна служить интенсивная работа по повышению качества внутрибанковского управления рисками в сочетании с расширением инструментов воздействия на банки со стороны Банка России. Центральным банков в тесном взаимодействии с международными организациями (Базельский комитет по банковскому надзору, Международный валютный фонд, Всемирный банк и Европейский банк реконструкции и развития) проводится работа по повышению эффективности банковского надзора, приближению его к международным требованиям и стандартам. Хотелось бы отметить, что принятие всеми странами принципов, изложенных в рекомендациях Базельского комитета, будет способствовать укреплению стабильности национальных банковских систем, развитию конкурентных условий на международных финансовых рынках.

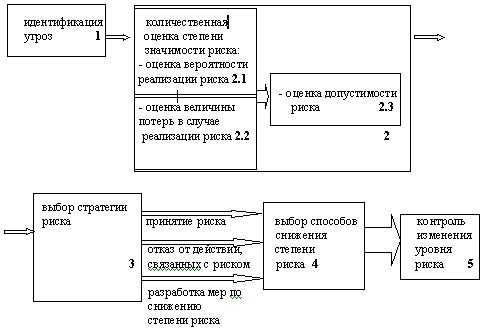

Все вышеизложенное целесообразно обобщить, предложив методику выбора адекватной стратегии управления риском. На рисунке 4 дана диаграмма принятия решений при хеджировании валютного риска.

Диаграмма касается разработки стратегии при уклонении от риска. Она показывает пути уменьшения риска посредством хеджирования и не рассматривает способы увеличения риска с целью спекуляции. Финансовый управляющий, решивший хеджировать только часть риска, полагаясь на прогнозы благоприятных изменений курсов и процентных ставок, может тем не менее воспользоваться процедурами принятия решений, показанными на диаграмме. Отличие от полного хеджирования будет скорее по стоимости, чем по характеру используемых инструментов.

Диаграмма приведена для наглядности и не является предписанием. Она показывает возможные стадии в принятии решений, и указанные процессы – конечно не единственно возможные варианты.

Диаграмма начинается с оценки характера и размера риска. Период подверженности риску является решающим фактором. С известным приближением «кратко- и среднесрочный» может относиться к периодам длительностью до пяти лет. Свопы оказываются особенно полезными для защиты от рисков, длящихся больше пяти лет.

Еще один решающий фактор – определенность риска. Участие в тендере может служить примером неопределенности риска в пределах от нуля до некоторой величины. Можно предсказать в известных пределах сокращение объема сбыта в какой-то валюте, но конкретный уровень сбыта, а также соответствующая степень риска могут быть очень неопределенными. В подобных случаях наиболее подходящими являются опционы.

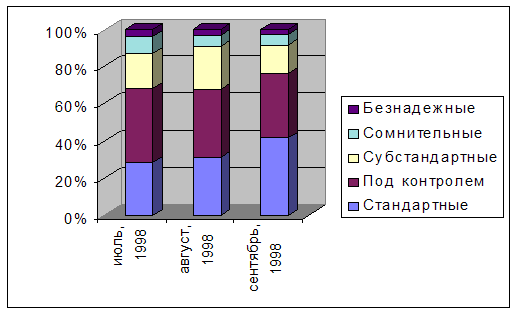

Наиболее важными событиями, определяющими приоритеты направления изучения отечественного рынка ценных бумаг в настоящее время и на ближайшее будущее, на мой взгляд, стала череда кризисов потрясших фондовый рынок России. Во-первых, оказалось далеким от реальности распространенное летом 1997 г. представление о высокой степени независимости от внешних воздействий и значительном запасе прочности российского фондового рынка. Была продемонстрирована негативная сторона интеграция России в мировой финансовый рынок. Но самый главный вывод, который можно сделать из прошедших событий, состоит в следующем – фондовый рынок не может развиваться на одних спекуляциях, нерешенные вовремя макроэкономические проблемы рано или поздно напомнят о себе. Кризисные явления октября – февраля – мая не были неожиданностью, ведь главной причиной падения цен на корпоративные бумаги стала общая макроэкономическая ситуация в России. Биржевой крах в Гонконге и Нью-Йорке послужил лишь катализатором накапливающихся разрушительных процессов. На протяжении нескольких лет накапливались негативные факторы, способные дестабилизировать российский рынок ценных бумаг: кредитно-денежная политика ЦБ РФ, оторванная от реальных макроэкономических процессов, налоговая политика правительства, отсутствие четко выраженной структурной экономической политики. В течении нескольких лет главной целью проводимой правительством экономической политики было подавление инфляционных процессов, снижение процентных ставок до приемлемого для предприятий реального сектора уровня – необходимое условие для роста производства и притока инвестиций. Однако на практике достижение поставленной задачи вылилось в борьбу не с инфляцией, а с ее проявлениями.

На мой взгляд главная проблема России – это доставшиеся от прежнего строя структурные диспропорции народного хозяйства. Отсюда исходят и неплатежи, и низкая эффективность деятельности субъектов бизнеса. Данная проблема не может быть решена только на уровне предприятий, необходима поддержка государства, проявляющаяся не только в снижении процентных ставок, но и в разумной налоговой политике, когда налоговая система выполняет не только фискальную, но и регулирующую функцию, стимулирующую в частности развитие "белого" бизнеса. Необходима в настоящее время и официальная, обоснованная структурная экономическая политика, т.е. комплекс мер, направленных на ускоренное развитие приоритетных отраслей экономики, диверсифицированную поддержку в широком смысле всех отечественных экономических субъектов вместо распространенной в последние годы практики пустых деклараций, неисполняемых программ, популистских решений, приводящих на деле к разбазариванию, воровству, перераспределению ресурсов в бесперспективные или и так небедствующие отрасли. Развитие фондового рынка России будет напрямую зависеть от позиции руководства страны, если правительство примет к сведению полученные уроки, откорректирует проводимую политику "латания дыр" в сторону улучшения условий ведения бизнеса – фондовый рынок получит мощный импульс эволюционного развития, в противном случае рынок акций так и будет слаборазвитым, колеблющимся от малейшего изменения состояния рынков развитых стран.

Потрясения финансовой системы позволили сделать очень важный вывод – кризис показал ограниченную пригодность эмпирических методов прогнозирования фондового рынка. Основные дискуссии в околонаучных аналитических кругах велись в основном вокруг различных видов методик прогнозирования рынка, как фундаментальных, так и технических – предлагались новые механизмы оценки рыночных цен и прогнозов изменения котировок. При этом в качестве подтверждения функциональности той или иной методики приводились статистические данные. При этом методологическая корректность применяемых моделей, научная обоснованность допущений, оставалась за кадром, а ее место занимало утверждение – та методика, предсказанный результат, которой оказался наиболее близок к реальному, верна. Как бы не доказывали аналитики после кризиса, что осенью рынок был перегрет и существовали все предпосылки для коррекции цен, достаточно посмотреть на “советы”, которые давали они же перед кризисом на основе своих методов – покупайте – отечественные компании недооценены. Прошедшие кризисы заставили исследователей рынка акций переключить внимание на изучение методологической состоятельности, границ применения прикладных методов прогнозирования состояния фондового рынка. В частности, многие делали вывод о необходимости внимательного изучения мировой конъюнктуры рынков в связи с тесной интеграцией, взаимозависимостью экономик всех стран мира. Исходя из текущего состояния мировой экономики можно предположить, что экономика России вряд ли получит в ближайшее время крупномасштабное вливание кредитных ресурсов от международных кредитных организаций – слишком велика потребность в финансовой помощи со стороны рынков Юго-Восточной Азии, более значимых для развитых стран, ресурсы МВФ истощены, а их пополнение зависит от решения сената США. Главная же угроза дестабилизации рынков исходит со стороны Японии – серия громких банкротств крупнейших банков страны, высокий удельный вес безнадежных кредитов, неспособность правительства вывести страну из вялотекущей стагнации, повысить курс национальной валюты – нельзя оставить без внимания учитывая положение занимаемое Японией – основной кредитор и США, и Европы. Именно благодаря японским инвестициям процентные ставки США держатся на чрезвычайно низком уровне, обеспечивая привлекательность "дорогого" американского экспорта, курсовая стоимость акций американских корпораций значительно оторвалась от своих фундаментальных показателей, а производители Европы и Китая не испытывают затруднений в обеспечении финансовыми ресурсами. В этих условиях проблемы Страны Восходящего Солнца могут обернуться началом спада в США, замедлением экономического роста Китая, Объединенной Европы.

Среди основных проблем стоящих в настоящее время перед исследователями рынка акций, необходимо выделить проблему оценки выбора времени осуществления купли – продажи, учитывая незрелость нашего рынка, наличие существенной разницы между величинами колебаний котировок в различные временные периоды, указанная задача представляется вполне актуальной. По мнению специалистов мода на технический анализ – наиболее популярный метод оценки текущей конъюнктуры рынка уходит, уступая место взвешенному рациональному подходу к использованию различных методов инвестиционного анализа. На мой взгляд потенциал технического анализа еще далеко не исчерпан, при структурном подходе, в данном случае заключающимся в комплексном анализе рынка, использовании многообразия инструментов, адаптированных к использованию в российских условиях, эффективность прогнозов может быть достаточно высокой. Согласно структурному подходу принятие обоснованного инвестиционного решения должно начинаться с изучения общего состояния рынка акций и выявления господствующей ценовой тенденции. Для этого фондовый рынок рассматривается с позиций различных временных инвестиционных горизонтов: долгосрочного, среднесрочного, краткосрочного. Характер и перспективы текущего движения рынка становятся ясными из анализа сигналов индикаторов и графических фигур. В случае возникновения расхождений сигналы на более долгосрочных графиках имеют приоритет над более краткосрочными. На втором этапе объектом анализа становится отраслевой индекс, для которого применяется аналогичная процедура. Для определения позиций отрасли проводится анализ относительной силы отраслевого индекса по сравнению с общим индексом рынка акций. Заключительный третий этап строится на рассмотрении рынка акций конкретного эмитента с учетом рыночной и отраслевой тенденций, выявленных на предшествующих стадиях анализа. К сожалению, пока применение описанной классической схемы в России не может носить всеохватывающего характера в силу значительных диспропорций в отраслевой структуре экономики. В настоящее время наибольший интерес для зарубежных инвесторов представляют "голубые фишки". Так, за последние полгода доля объема торгов по обыкновенным акциям РАО "ЕЭС России" и НК "ЛУКОЙЛ" в суммарном обороте РТС – 1 была не ниже 50 – 60 %. Это свидетельствует о низкой ликвидности и узости отечественного рынка акций, что наиболее сильно проявляется в условиях кризиса. Поскольку динамика фондового индекса РТС оказывается практически полностью зависимой от колебаний курсов лишь нескольких ценных бумаг, отпадает необходимость в расчете и анализе промежуточных отраслевых индексов. В этих условиях важная роль отводится анализу относительной силы акций ведущих эмитентов (РАО "ЕЭС", НК "ЛУКОЙЛ", "Сургутнефтегаз", Ростелеком и др.) по сравнению с общим индексом рынка. Техническими аналитиками в настоящее время предлагается использовать как уже широко известные индикаторы, так и малоизученные в России, но доказавшие свою пригодность в ходе тестов. Так в частности одним из методов, позволяющих с большой степенью вероятности предсказывать важные повороты рынка, является измерение его волатильности (колеблемости). Анализ показывает, что в преддверии крупных изменений в динамике цен размах колебаний рынка возрастает в 3 – 4 раза и более и соответствующий индикатор регистрирует сильный всплеск.

В первом полугодии 1998 г. экономическая ситуация в России резко обострилась: экспортные поступления как следствие многократного снижения мировых цен на энергоносители драматически сократились. В результате сальдо внешнеторгового баланса РФ за первое полугодие было сведено с дефицитом более 300 млн. долл. США. Одновременно сократились иностранные прямые и портфельные инвестиции, а также приток средств в ГКО-ОФЗ. Дивиденды, выплаченные по вложенным иностранным инвестициям, составили более 8 млрд. долл. США, а общий дефицит сальдо текущего баланса составил 6 млрд. долл.[6]В таких условиях вполне оправданным можно считать выбор валютно-фондовой биржи как основной формы функционирования финансового рынка. Однако при всех глубоких противоречиях, точнее, несмотря на них, российский финансовый рынок до августа 1998 года развивался, выполняя поставленные перед ним задачи, и мог бы какое-то (возможно, достаточно продолжительное) время существовать и эволюционировать. Непосредственной причиной, ускорившей августовский кризис, стала излишне поспешная по срокам и рискованная по форме либерализация рынка капиталов для иностранных инвесторов, произведенная без введения эффективного контроля над движением иностранных инвестиций и создания работающих механизмов капиталовложений в отечественную экономику.

Внешне российский валютно-финансовый рынок к 1996 г. создавал у иностранных инвесторов достаточно благоприятное впечатление:

формирование его происходило под непосредственным патронажем Международного валютного фонда и по его рецептам;

инфраструктура рынка выглядела вполне по рыночному;

темпы внутренней инфляции были искусственно снижены (на самом деле, путем ограничения роста денежной базы инфляционные процессы были на время загнаны вглубь и мгновенно вырвались наружу, достигнув опять уровня 1992 г., как только в августе 1998 г. сдерживавшие механизмы ослабли);

“стабилизирован” в рамках “валютного коридора” валютный курс рубля;

все статистические показатели говорили о скором начале бурного экономического роста;

активно заработал и начал открываться для иностранных инвесторов рынок государственных ценных бумаг – ГКО-ОФЗ, предлагавший доходность, во много раз превосходившую показатели других стран;

после президентских выборов 1996 г. в стране на ближайшие 4 года, по ожиданиям иностранных инвесторов, должна была установиться политическая стабильность.

Все это отразилось на присвоении России высоких инвестиционных рейтингов ведущими зарубежными рейтинговыми агентствами.

Таким образом, при помощи государственной поддержки на политическом уровне и путем многократного завышения доходности с экономической стороны предпочтение инвесторов искусственно направлялось в сторону государственных ценных бумаг. Вложения в ГКО-ОФЗ казались им более надежными, хотя, по сути, направлялись на непродуктивное финансирование бюджетного дефицита при полном отсутствии даже самой системы централизованных инвестиций.

Также в целях укрепления у иностранных инвесторов уверенности в надежности сделанных в российскую экономику вложений Банком России в начале 1996 г. было искусственно создано подобие форвардного рынка страхования валютных рисков. Для этого через отечественные коммерческие банки начали проводиться конверсионные операции с опционом (правом отказа через определенный срок от исполнения сделки) по продаже иностранной валюты инвесторам-нерезидентам.

Операции эти были начаты без тщательной проработки при полном игнорировании логики расчета опционных премий и учета в них всех возникающих рисков. За основу при расчете курса обратной конверсии с инвестиционных счетов нерезидентов (счетов типа "С") брался предельный уровень доходности, утверждавшийся Банком России. Начальный уровень доходности был определен как 19% годовых, что на 12 процентных пунктов (почти в 3 раза) превышало тогдашнюю ставку LIBOR. За возможность в последующем реинвестировать вложенные средства нерезиденты уплачивали "премию" в размере 1% от суммы сделки. В условиях отсутствия в стране сколько-нибудь развитого ликвидного рынка долго- и даже среднесрочных капиталов этот "форвардный" рынок в значительной степени носил условный, а значит и весьма рискованный характер.

Теоретически, в случае проведения вместо этого простых операций хеджирования валютных рисков ("своп") только через Центральный банк, против возникающих в результате срочных обязательств, по крайней мере, могли бы создаваться валютные резервы за счет покупки валюты у нерезидентов-инвесторов (в том числе и через отечественные коммерческие банки) на условиях ее текущей поставки ("спот" или других сроков расчетов). Банк России в такой ситуации рисковал бы только потерей разницы между процентными ставками, выплачиваемыми по ГКО-ОФЗ и получаемыми от размещения своих валютных резервов в относительно безрисковые активы на международных рынках (государственные облигации и казначейские векселя США и Германии), а также разницы валютного курса. Эти потери для банка могли покрываться нормальным (т.е. рассчитанным по международным стандартам) форвардным курсом или нормальной опционной премией. Незастрахованные убытки, возникающие из-за межстрановой разницы процентных ставок, перекладывались бы на Минфин, вписываясь в общую инфляционную канву схемы функционирования ГКО-ОФЗ, и не грозили бы "обвалом" всего отечественного финансового рынка.

В соответствии с вышеизложенным можно рекомендовать кредитным организациям учитывать при определении перспектив своего развития устойчивость сложившейся тенденции роста инфляции, изменение ставки рефинансирования Центрального банка России, доходности государственных ценных бумаг; обеспечить эффективное функционирование системы внутреннего контроля и аудита, препятствующей принятию чрезмерных рисков и неконтролируемых решений по управлению активами и пассивами; в профессиональной деятельности на финансовых рынках обеспечить строгий контроль за деятельностью филиалов, четко определить их права, конкретный состав и условия проведения банковских операций; разработать систему быстрого реагирования на ситуации, угрожающие законным интересам клиентов; предпринять необходимые усилия для поддержания на необходимом уровне достаточности собственных средств (капитала), ограничить практику иммобилизации капитала в долгосрочные низколиквидные вложения; в целях улучшения финансового положения минимизировать расходы, обратив особое внимание на совращение расходов, не связанных с выполнением договорных обязательств; обеспечить постоянный мониторинг рисков; проводить взвешенную политику на различных сегментах финансового рынка, использовать производные финансовые инструменты с целью минимизации рисков; взаимодействовать с аудиторскими фирмами и Банком России в интересах совершенствования систем бухгалтерского учета и отчетности, внутреннего контроля и аудита.

Заключение.

В заключении хотелось бы еще раз подчеркнуть большое практическое значение темы данной дипломной работы.

Огромные неплатежи в стране, в настоящее время, связаны с недооценкой моментов кредитных рисков, с нецивилизованным подходом банков в начале развития рыночных отношений к своей кредитной политике.

При рассмотрении экономического положения потенциального заемщика важны буквально все моменты, иначе банк может понести огромные потери. Кредитным отделам банка необходимо постоянно учитывать, анализировать зарубежный и все возрастающий российский опыт.

Банковское дело находится в процессе перемен. Стремясь повысить экономическую эффективность и улучшить механизм распределения ресурсов, правительство предпринимает шаги в направлении создания в экономике атмосферы открытости, конкуренции и рыночной дисциплины. Для того, чтобы выжить и добиться процветания, банкиры должны отбросить свои бюрократические традиции и превратиться в предпринимателей, реагирующих и приспосабливающихся к рыночной экономике.

Принципы прямого государственного управления банковской системой также должны измениться. В большинстве стран государство должно создать правовую, регулятивную и политическую среду для надежного банковского дела.

Финансовая либерализация, ужесточение конкуренции и диверсификация ставят перед банками новые проблемы и способствуют возникновению новых рисков. Без выработки новых способов управления, банки могут оказаться в кризисе, что и происходит со многими банками в России.

На конкурентном рынке банки нуждаются в автономии для определения совей роли и стратегии и независимости в своей кредитной и управленческой политике.

Управление часто определяют как искусство, не поддающееся определению и воплощенному в практике. Банковские аналитики часто принимают блестящие характеристики руководящего состава за признаки хорошего управления. Это важно, но вовсе не является надежным критерием лидерства и видения перспективы, качества управления, способности контролировать риск, качества персонала или финансовых перспектив.

Управленческие системы, в особенности степень их формализации и децентрализации, определяются множеством факторов, включая размеры и структуру банка, стиль управления, а также конкуренцию и экономическое регулирование. По мере расширения и диверсификации банка, больший упор следует делать на неличностные системы управления.

Хотя очень трудно дать точное определение хорошего управления, можно выделить несколько моментов, которые позволяют оценить качество управления. Для успеха в любом деле требуется лидерство и компетентность в стратегическом анализе, планировании, выработке политики и в управленческих функциях, внутренне присущих данному делу. Банки не являются исключением.

Цель управления рисками заключается в том, чтобы максимизировать стоимость конкретного учреждения, которая определяется прибыльностью и степенью риска. Управление рисками часто связывают с управлением финансами .Хотя функция управления финансами не отвечает исключительно за управление всеми рисками, она играет центральную роль в определении, установлении объема, отслеживании и планировании эффективного управления рисков. Решения, принимаемые в процессе планирования управления финансами существенно влияют на финансовые риски, в которых можно выделить несколько компонентов на которые необходимо обратить внимание:

Достаточность капитала- поддержание достаточного уровня капитала для решения стратегических задач и выполнения требований регулятивных органов;

Качество активов- минимизация убытков, возникающих в результате инвестиционной или кредитной деятельности;

Ликвидность- доступность недорогих средств для удовлетворения текущих потребностей бизнеса;

Чувствительность к изменениям процентной ставки и валютных курсов- управление балансовой и забалансовой деятельностью и для удержания риска в границах общей политики и т.д.

Каждый элемент риска требует конкретной политики и характеристики параметров риска, вырабатываемых совместно директорами и управление банка. Ключевой задачей является балансирование, при этом не обязательно уравнение, этих взаимозависимых элементов риска. Полное равновесие здесь невозможно, поскольку действия, предпринимаемые для снижения одних рисков могут увеличить другие.

Цели и задачи стратегии управления рисками в большой степени определяются постоянно изменяющейся внешней экономической средой, в которой приходится работать банку. Основными признаками изменения внешней среды в банковском деле России в последние годы являются: нарастание инфляции, рост количества банков и их филиалов; регулирование условий конкуренции между банками со стороны Центрального банка и других государственных органов; перераспределение рисков между банками при участии Центрального банка; расширение денежного и кредитного рынков; появление новых(нетрадиционных) видов банковских услуг; усиление конкуренции между банками, случаи поглощения крупными банками мелких конкурентов; увеличение потребности в кредитных ресурсах в результате изменения технологий; роста потребности предприятий в оборотном капитале и изменения структуры финансирования в сторону уменьшения банковской доли собственного капитала клиентов банка; учащение банкротств в сфере мелкого и среднего бизнеса с одновременным отклонением от исполнения требований кредиторов; отсутствие действенных гарантий по возврату кредита.

В данной работе был проведен анализ теорий банковских рисков, их классификации, были выделены различные методы управления рисками, возможность применения этих методов в банковской системе России. Автор постарался выявить проблемы управления рисками, методы совершенствования банковских методик, определить перспективы банковского менеджмента в управлении рисками, был представлен зарубежный опыт управления.

Список литературы

1. Гражданский кодекс РФ;

2. Закон Российской Федерации “О Залоге” от 29 мая 1992 г. №2872-1

(в редакции от 16.07.98г);

3. Федеральный Закон “О Банках и банковской деятельности” от 02 декабря

1990 г. № 395-1 (в редакции от 23.12.03г);

4. Инструкция ЦБ РФ от 30.06.97г. № 62а (в редакции от 18.08.03г.) "О порядке формирования и использования резерва на возможные потери по ссудам"

5. Инструкция ЦБ РФ «О порядке обязательной продажи предприятиями,

учреждениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации» № 7 от 29.06.92 г.

6. Антипова О.Н. «Регулирование рыночных рисков»./ Банковское дело 1997 г. №4;

7. Банковское дело. Справочное пособие под редакцией Ю.А.Бабичевой, 1994 г.;

8. Буклемишев О.В. Риски на рынке государственных облигаций.// Бизнес и банки, 1996г., №22;

9. Галанов В.А. Рынок ценных бумаг. – М.: Финансы и статистика.,1998г;

10. Дубинин С.К. Политика Банка России в сфере регулирования рисков банковской системы./ Деньги и кредит 1997 г. №6;

11. Жарковская Е.П. Банковское дело.-М.; Омега-Л,2003г;

12. Ильясов С.М. Устойчивость банковской системы. Механизм управления. Региональные особенности.-М.: Юнити-Дана, 2001г;

13. Любушин Н.И., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия.-М.: Юнити-Дана,2000;

14. Маслеченко '' Финансовый менеджмент в коммерческом банке''. – 1997г;

15. Маркова О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции.–М.: Банки и биржи, ЮНИТИ, 1995;

16. .Москвин В.А. Проблема реструктуризации и банковские болезни. Деньги и кредит, 1998. №11.с.26-31;

17. Ольшаный А.И. Банковское кредитование ( российскими и зарубежный опыт).-М.: Русская Деловая Литература, 1998г;

18 .Роуз С. Питер. Банковский менеджмент.-М.: Дело Лтд.1995г;

19. Пещанская И.В. Организация деятельности коммерческого банка/ Учебное пособие. –М., Инфа - М, 2001г;

20. Рейтинг 200, Деньги №1, 2002г;

21. Финансовый менеджмент: Теория и практика. Учебник. / Под ред. Стояновой Е.С. –М.: Перспектива, 1997г;

22. Шипилов А., Логовинский Е. Управление финансовыми рисками в условиях нестабильности экономики. // Вестник НАУФОР, 1999г., №1 (21).

23. Журнал «Деньги и кредит», М., 1999г. №1.

ПРИЛОЖЕНИЕ 1

| 1.Анализ оборотных средств | ||||

| ПОКАЗАТЕЛИ | На 01.12 | На 01.01 | На 01.02 | На 01.03. |

| Стоимость активов за период | 3,320,797 | 3,492,798 | 3,660,586 | 3,378,187 |

| Темп прироста активов | 5% | 5% | -8% | |

| Объем оборотных средств | 3,320,797 | 3,492,798 | 3,660,586 | 3,378,187 |

| Темп прироста оборотных средств | 5.2% | 4.8% | -7.7% | |

| Удельный вес оборотных средств в активах | 100% | 100% | 100% | 100% |

| Товарные запасы | 2,514,727 | 1,851,368 | 1,300,771 | 982,803 |

| Темп прироста товарных запасов | -26% | -30% | -24% | |

| Удельный вес запасов в оборотных средствах | 76% | 53% | 36% | 29% |

| Дебиторская задолженность | 685,669 | 1,489,678 | 2,167,859 | 2,122,318 |

| Темп прироста дебиторской задолженности | 117% | 46% | -2% | |

| Удельный вес дебиторской задолженности в оборотных средствах | 21% | 43% | 59% | 63% |

| Выручка от реализации | 10,710,122 | 14,418,050 | 20,823,463 | 22,415,968 |

| Темп прироста выручки | 35% | 44% | 8% | |

| Оборачиваемость оборотных средств (дни) | 9 | 7 | 5 | 5 |

| Оборачиваемость запасов (дни) | 7 | 4 | 2 | 1 |

| Оборачиваемость дебиторской задолженности (дни) | 2 | 3 | 3 | 3 |

| Кредиторская задолженность | 2,884,881 | 3,204,234 | 3,215,694 | 2,929,450 |

| Темп прироста кредиторской задолженности | 11% | 0% | -9% | |

| 2.АНАЛИЗ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ | ||||

| ПОКАЗАТЕЛИ | На 01.12 | На 01.01 | На 01.02 | На 01.03 |

| Прибыль от реализации | 34,358 | 157,094 | 360,348 | 157,077 |

| Темп прироста прибыли | 357% | 129% | -56% | |

| Валюта баланса | 3,208,191 | 3,777,404 | 3,543,767 | 3,212,606 |

| Рентабельность продаж | 0.3% | 1.1% | 1.7% | 0.7% |

| Рентабельность капитала | 1.1% | 4.2% | 10.2% | 4.9% |

| 3. ОЦЕНКА ПЛАТЕЖЕСПОСОБНОСТИ | ||||

| ПОКАЗАТЕЛИ | На 01.12 | На 01.01 | На 01.02 | На 01.03 |

| Коэффициент текущей ликвидности | 0.2 | 0.2 | 0.3 | 0.2 |

| Коэффициент мгновенной ликвидности | 0.03 | 0.05 | 0.07 | 0.11 |

| Коэффициент мобильности | 0.16 | 0.24 | 0.20 | 0.25 |

| Частный коэффициент мобильности | 0.03 | 0.04 | 0.06 | 0.10 |

| Коэффициент покрытия долговых обязательств | 0.9 | 0.7 | 0.6 | 0.6 |

| 4. ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ | ||||

| ПОКАЗАТЕЛИ | На 01.12 | На 01.01 | На 01.02 | На 01.03 |

| Коэффициент лавеража (долг./собственный капитал) | 12.6 | 22.7 | 13.5 | 18.1 |

| Коэффициент лавеража (соб.к-л/активы) | 0.07 | 0.04 | 0.06 | 0.05 |

| Коэффициент лавеража (Долг/валюта баланса) | 0.92 | 0.92 | 0.84 | 0.90 |

| 5.АНАЛИЗ ДЕНЕЖНОГО ПОТОКА | За декабрь | За январь | За февраль | |

| Прибыль | 157,094 | 360,348 | 157,077 | |

| Амортизация | 0 | 0 | 0 | |

| ВАЛОВОЙ ОПЕР.ДЕН.ПОТОК | 157,094 | 360,348 | 157,077 | |

| Увеличение (-) дебиторской задолженности | -307,607 | 0 | 0 | |

| Уменьшение (+) дебиторской задолженности | 0 | 224,795 | 16,512 | |

| Увеличение (+) кредиторской задолженности | 526,817 | 0 | 0 | |

| Уменьшение (-) кредиторской задолженности | 0 | -503,896 | -68,592 | |

| ЧИСТЫЙ ОПЕР.ДЕН.ПОТОК | 376,304 | 360,348 | 157,077 | |

| ОБЯЗАТЕЛЬСТВА | ||||

| Уплата процентов | -105,221 | -105,221 | -105,221 | |

| Вложение в ОФ | 0 | 0 | 0 | |

| Увеличение (-) прочим активам | -15,121 | -9,430 | 0 | |

| Уменьшение (+) по прочим активам | 0 | 0 | 27,938 | |

| Увеличение (+) по прочим пассивам | 0 | 0 | 0 | |

| Уменьшение (-) по прочим пассивам | 0 | 0 | 0 | |

| Увеличение (+) кредитов | 0 | 0 | 0 | |

| Уменьшение (-) кредитов | 0 | 0 | 0 | |

| ОБЩИЙ ДЕНЕЖН. ПОТОК | 255,962 | 245,697 | 51,856 | |

| ДП/долговые обязательства | 7.4% | 8.3% | 1.8% |

ПРИЛОЖЕНИЕ 2

ДОГОВОР ЗАЛОГА No ______

г. Москва «__» ________ 200_ г.

Коммерческий банк “______________ ”, именуемый в дальнейшем Залогодержатель, в лице Председателя Правления______________________, действующего на основании Устава, с одной стороны, и _____________________, именуемое в дальнейшем Залогодатель, в лице__________________________, действующего на основании __________, с другой стороны, вместе именуемые Стороны, заключили настоящий Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Залогодатель в обеспечение надлежащего исполнения всех своих обязательств перед Залогодержателем по Кредитному Договору № _____ от «__» _____ 200_ г. (далее по тексту настоящего Договора именуется как Кредитный Договор) передает Залогодержателю в залог с «__»______________200_ г. товары в обороте, принадлежащие, и те, которые будут принадлежать Залогодателю на законных основаниях, в порядке и на условиях, предусмотренных настоящим Договором.

1.2. Общая стоимость предмета залога по настоящему Договору, определяемая в соответствии с его условиями, в течение срока действия Договора должна составлять не менее _________________________ (____________) рублей.

1.3. Обязательства Залогодателя перед Залогодержателем по Кредитному Договору, обеспеченные настоящим залогом, включают в себя:

1.3.1. основную сумму кредита в размере _____________ (_____________) рублей, а также

1.3.2. проценты за пользование кредитом в размере ___ (________________) процента годовых, начисляемые в соответствии с условиями Кредитного Договора, а также

1.3.3. штрафные санкции, выплачиваемые Залогодателем в соответствии с условиями Кредитного Договора.

1.3.4. Обязательства Залогодателя перед Залогодержателем по Кредитному Договору должны быть выполнены не позднее «__»________200_ г.

2. ПРЕДМЕТ ЗАЛОГА

2.1. Предметом залога по настоящему Договору являются товары в обороте, принадлежащие Залогодателю на праве собственности.

2.1.1. Залогодатель гарантирует, что предмет залога в соответствии с настоящим Договором принадлежит ему на законных основаниях и не обременен какими-либо обязательствами перед третьими лицами.

2.2. Общее описание состава и стоимости предмета залога указано в Ведомости наличия материальных ценностей, передаваемых в залог, являющейся Приложением № 1 к настоящему Договору.

2.3. Товары в обороте, заложенные Залогодателем по настоящему Договору, остаются в пользовании Залогодателя при соблюдении последним условий настоящего Договора и Кредитного Договора.

2.4. Состав предмета залога может быть изменен Залогодателем на условиях, оговоренных в настоящем Договоре, и в случае, если общая стоимость предмета залога по настоящему Договору не будет менее суммы, указанной в п.1.2. настоящего Договора.

2.4.1. При изменении состава предмета залога, залог с ранее заложенного товара снимается с даты подписания Сторонами Ведомости наличия материальных ценностей, которая является приложением к настоящему Договору, а указанные в ней товары с этой даты являются предметом залога.

2.5. Стоимость предмета залога для целей настоящего Договора принимается Сторонами равной стоимости, указанной в Ведомости наличия материальных ценностей и определяется по взаимному согласию Сторон. При этом Заемщик берет на себя обязательство в том, что цены каждого отдельного товара отражаются по средней рыночной стоимости этих товаров на потребительском рынке РФ.

2.6. Залогодатель не вправе реализовывать товары, являющиеся предметом залога, ранее приобретения в свою собственность товаров, которые отвечают условиям настоящего Договора с целью формирования из них предмета залога.

2.7. Для целей настоящего Договора Залога стоимость предмета залога в долларах США, указанная в Приложении № 1, определяется сторонами по курсу ЦБ России на дату обращения взыскания Залогодержателем на предмет залога в соответствии с настоящим Договором.

2.8. Предмет залога остается и хранится у Залогодателя по адресу: _______________________.

3. ПРАВА И ОБЯЗАННОСТИ СТОРОН

3.1. Залогодатель обязуется:

3.1.1. соблюдать все условия настоящего Договора.

3.1.2. обеспечивать сохранность и неизменность предмета залога в соответствии с условиями настоящего Договора.

3.1.3. восстанавливать предмет залога в соответствии с условиями настоящего Договора в случае его утраты вне зависимости от обстоятельств, приведших к утрате предмета залога, в срок 3 (Три) рабочих дня с даты утери товара.

3.1.4. по первому требованию Залогодержателя предоставлять ему любые документы, подтверждающие состав, степень сохранности, стоимость и местонахождение предмета залога, а также документы, подтверждающие утрату, повреждение товаров, входящих в предмет залога.

3.1.5. не препятствовать Залогодержателю проводить проверку информации, полученной им от Залогодателя по настоящему Договору вне зависимости от вида этой проверки.

3.2. Залогодатель вправе:

3.2.1. изменять состав предмета залога по настоящему Договору в соответствии с условиями настоящего Договора;

3.2.2. отчуждать из своей собственности товары, являющиеся предметом залога по настоящему Договору только в случае предварительной замены этих товаров в предмете залога иными товарами, удовлетворяющими условиям настоящего Договора;

3.2.3. досрочно прекратить залог по настоящему Договору путем выполнения перед Залогодержателем своих обязательств по кредитному договору.

3.3. Залогодержатель не вправе:

3.3.1. обременять товары в обороте, являющиеся предметом залога по настоящему Договору, какими либо иными обстоятельствами перед третьими лицами;

3.3.2. переуступать свои обязательства и права по настоящему Договору третьим лицам.

3.4. Залогодержатель вправе:

3.4.1.потребовать от Залогодателя любые документы подтверждающие утрату, отчуждение или приобретение товаров Залогодержателем, входящих в предмет залога по настоящему Договору, а также документы, подтверждающие состав, степень сохранности, качество и местонахождение этих товаров;

Похожие работы

... рост (с 0,2 до 0,3%), сохраняется на достаточно низком уровне. ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ УПРАВЛЕНИЯ КРЕДИТНЫМ РИСКОМ В СБЕРЕГАТЕЛЬНОМ БАНКЕ РФ 3.1 Обеспечение возврата банковских ссуд Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться под различные формы обеспечения кредита, которые выступают в качестве вторичных ...

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

... системы управления кредитным риском лежит в правильной оценке и контроле индивидуальных отношений с заемщиком, а также в осторожном и осмотрительном подходе управлению кредитным портфелем. 1.2 Организация процесса управления кредитным риском в коммерческом банке Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. Управление риском ...

... настоящей дипломной работе на примере работы одного из ведущих коммерческих банков Украины (далее Банк) будет представлена система управления кредитным риском и наиболее эффективные способы его минимизации. 1.4. Сущность и содержание риск-менеджмента Управление и риск – взаимосвязанные компоненты. Если говорить о теории управления риском, то здесь необходимо отметить, что, как и любая ...

0 комментариев