Навигация

Методологические проблемы финансового обеспечения инновационной деятельности

1.3 Методологические проблемы финансового обеспечения инновационной деятельности

Система финансирования инновационной деятельности состоит из взаимосвязанных элементов с иерархической соподчиненностью и специфическими функциональными особенностями, и включает:

· источники поступления финансовых средств для осуществления инновационной деятельности (процесс финансирования);

· механизм аккумуляции средств, поступающих из различных источников;

· политику (принципы и процедура) вложения мобилизованного капитала;

· механизм контроля за инвестициями;

· механизм возвратности авансированных в инновационные процессы средств.

Элементами финансовой системы, обслуживающей инновационную деятельность, являются финансовые источники поступления денежных средств, приводимые в движение механизмами их аккумуляции и вложения в инновационные проекты и программы, а также механизмы, обеспечивающие контроль за использованием инвестиций, их возвратность и оценку эффективности использования привлеченного в инновационную деятельность капитала.

Отличительными особенностями организации финансирования инновационной деятельности (помимо ее целевой ориентации) являются множество источников финансирования, обеспечивающих комплексность охвата финансированием разнообразных направлений инновационного процесса и разных его субъектов и способность гибко приспосабливаться к динамично изменяющимся условиям внешней среды с целью обеспечения максимальной эффективности использования финансовых ресурсов. Рост финансовой отдачи от реализации инновационных проектов выступает важнейшим обобщающим показателем, на основе которого определяются конечные результаты инновационной деятельности и действенность финансовой политики, реализуемой самими хозяйствующими субъектами и комплексным экономическим субъектом — государством.

Сущность финансового обеспечения отражается в функциональных направлениях воздействия финансовой сферы на инновационную с точки зрения отношений воспроизводства, распределения и контроля.

Воспроизводственная функция финансового обеспечения реализует принцип сбалансированности материальных и финансовых ресурсов на всех стадиях кругооборота венчурного капитала в процессе его простого и расширенного воспроизводства. Воспроизводственная функция финансового обеспечения проявляется в кругообороте инновационных инвестиций.

Финансовые ресурсы опосредуют движение инновационного капитала на всех стадиях кругооборота инновационных инвестиций (приобретение научно-технических продуктов; прирост капитального имущества; производственная, товарная и денежная фаза оборота инновационного капитала). Таким образом, финансовые ресурсы увеличивают или замедляют скорость перелива инвестиций в различные сферы инновационной деятельности в зависимости от сложившейся на инновационном рынке деловой конъюнктуры.

Распределительная функция финансового обеспечения заключается в формировании и использовании фондов денежных ресурсов для обеспечения эффективной структуры капитала как с точки зрения денежно- кредитной политики государства на макро-, мезо- и микроуровнях, так и потребности в финансовых средствах субъекта инновационной деятельности. В странах с рыночной экономикой образование инновационного капитала происходит в организациях венчурного финансирования и в других универсальных финансовых структурах.

Контрольная функция заключается в осуществлении финансового мониторинга за реальным денежным оборотом в инновационной сфере и реализуется в форме контроля за условиями создания инноваций, их финансирования, за изменением финансовых показателей, состоянием платежей и расчетов инновационного предприятия и заказчиков.

Финансовый мониторинг:

· выявляет соотношение между структурой фондов денежных средств и намеченными целями инновационной деятельности;

· корректирует несоответствие между доходами и расходами инноватора;

· определяет возможности прекращения финансирования в неэффективной сфере и открытия финансирования новых направлений инновационной деятельности.

Финансовое обеспечение — это деятельность по привлечению, распределению и использованию капитала, а также по управлению им на рынке рисковых капиталов. Являясь составной частью инновационной сферы, инновационный капитал опосредует каждый этап инновационной деятельности. Наиболее значительными частями совокупного национального капитала, обслуживающего инновационную деятельность, являются государственный капитал, ссудные капиталы, Инвестиции в ценные бумаги, венчурный капитал, иностранный капитал, а также собственный капитал хозяйствующих субъектов.

Процесс формирования капитала, реально направляемого на инновационную деятельность, претерпел достаточно серьезные качественные и количественные изменения в ходе экономических реформ.

Капитал, направляемый в инновации, проявляется в конкретных формах инвестиций, которые можно систематизировать по следующим характеристикам:

· по форме вложения и осуществления контроля за инновационной деятельностью: прямые (непосредственное вложение финансовых, интеллектуальных и других альтернативных средств в производство новации или приобретение реальных активов); портфельные (приобретение ценных бумаг) или предоставление средств в виде кредитов;

· по видам инвестирования: финансовые инвестиции или вложения денежных средств и их эквивалентов (целевые вклады, оборотные средства, ценные бумаги, паи, ссуды и т.д.), интеллектуальные инвестиции, имущественные права;

· по формам собственности: государственные, муниципальные, частные, смешанные;

· по условиям ассигнований: льготные, нельготные;

· по отношению к незамкнутой экономической системе: резидентные; нерезидентные.

· по альтернативности способов финансового обеспечения: венчурные, лизинговые, факторинговые, совместно-долевые.

Основные источники инвестиций в инновации:

· собственные финансовые средства, иные виды активов (основные фонды, земельные участки, промышленная собственность и т.п.) и привлеченные средства;

· ассигнования из центрального, региональных и местных бюджетов;

· иностранные инвестиции, предоставляемые и форме финансового или иного участия в уставном капитале;

· кредиты, в том числе государственные на возвратной основе, коммерческих банков и иностранных инвесторов [16, с.80].

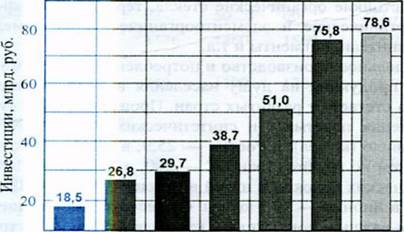

Масштабы инвестиций в инновационную сферу различны в разные фазы цикла. Освоение базовых инвестиций, требующее крупных и окупаемых в долгосрочном периоде инвестиций, происходит в периоды выхода из кризиса и оживления. Поскольку склонность к накоплению и инновациям в период кризиса ослабевает, государство непосредственно (на основе бюджетных вложений) и косвенно (путем предоставления экономических льгот) поддерживает инновационную активность, способствуя оживлению экономики и усиливая ее конкурентоспособность. Масштабы государственной поддержки в фазах подъема и стабильного развития сокращаются, а сам инновационный процесс осуществляется на конкурентной основе. В этот период преобладают улучшающие инновации, требующие меньших инвестиций и не связанных со столь значительным риском, как в случае базисных инноваций. Это позволяет сократить и масштабы государственной поддержки инновационной деятельности. Уровень инновационно-инвестиционной активности минимален в фазе кризиса, когда получают развитие псевдоинновации, не требующие существенных улучшений.

Следовательно, инновационную деятельность, опосредованную движением денежного капитала, рискового по форме и целям предоставления, можно охарактеризовать следующим образом:

· во-первых, в инновационном процессе наличествует риск потери авансированного капитала из-за непредсказуемости результатов творческого процесса в силу возможной ошибочности идеи, лежащей в основе инновационного проекта; трудности его технической реализации; непредсказуемости реакции рынка на появление новинки и т. д.;

· во-вторых, инновационная деятельность характеризуется временным лагом от момента авансирования финансовых средств в инновации до момента получения коммерческой отдачи от них;

· в-третьих, высокая неопределенность результатов инновационной деятельности не обеспечивает гарантированный характер возмещения заемных средств, что увеличивает «цену» кредита, либо приводит к получению заимодавцем права совладения новшеством; само поступление заемных средств в инновационную сферу возможно, если отдача от коммерческого использования создаваемого новшества будет ощутимей, чем доходы альтернативных сфер вложения капитала;

· в-четвертых, непостоянство и разнообразие субъектов инвестирования (средства государственного бюджета, финансы корпораций, банки, инвестиционные фонды специального назначения, иностранные инвесторы и др.) ведет к многообразию форм и условий предоставления капитала.

Понятие «рисковый капитал» наиболее адекватно отражает характер использования денежных средств в инновационную деятельность, характер связи между различными этапами инновационного цикла. Степень риска инвестиций в инновации существенно варьируется в зависимости от

уровня неопределенности их конечного результата. Эти обстоятельства, а также недостаточность собственных средств побуждают предпринимателей использовать кредитные формы финансирования нововведений. К особенностям, отличающим механизм рискового (венчурного) финансирования от банковского кредитования, относится то, что в случае рисковых капиталовложений кредит предоставляется под перспективную идею и не может иметь гарантий его обязательного погашения за счет имущества, фондов или прочих активов фирмы, иными словами, предполагается возможность потери вложенных средств, если инновационный проект не принесет после своей реализации ожидаемых результатов.

Венчурный (рисковый) капитал — это деньги, помещаемые в новое предприятие в форме долговых обязательств или обыкновенных акций. Данный капитал не регистрируется несколько лет, так как долговые обязательства (обыкновенные акции) не могут быть проданы, пока их выпуск не зарегистрирован, т. е. несколько лет они не обладают ликвидностью.

Таким образом, венчурные инвестиции — это рисковый капитал, направляемый в развитие быстрорастущих фирм, возникающих в процессе реализации коммерчески перспективного предпринимательского проекта. Венчурный капитал не имеет гарантий получения дохода в виде фиксированного процента, а также в виде залога либо гарантий его возврата инвестору [17, с.69].

Впервые институциализация венчурного капитала произошла в США в 1946 г., когда созданная американская корпорация по исследованиям и разработкам в Бостоне профинансировала фирму ДЭК, ставшую в последствии одним из крупнейших производителей вычислительной техники. Закон о малых инвестиционных компаниях 1958 г. позволил объединить государственные средства и частные капиталы и предоставил возможность пользоваться этими средствами профессионально управляемым малым инвестиционным компаниям для создания малых предприятий.

В конце 60-х гг. появляются малые частные венчурные фирмы, создаваемые как товарищества с ограниченной ответственностью. Венчурная компания становилась главным партнером финансируемого ею инвестиционного предприятия и получала вознаграждение за работу и определенный процент прибыли. Финансовые средства венчурной компании предоставляли партнеры с ограниченной ответственностью — страховые компании, благотворительные и пенсионные фонды.

В США в настоящее время функционирует около 600 независимых фондов, осуществляющих венчурное финансирование, ежегодно предоставляя малым предприятиям 4—4,5 млрд. долл.

В 60-е гг. при крупных американских корпорациях стали появляться отделения венчурного капитала, функционирующие как фирмы, связанные с банками и страховыми компаниями и финансирующие технические проекты по новым для корпорации сферам деятельности. Другим типом фирмы венчурного финансирования стали поддерживаемые штатами фонды венчурного капитала, обязанные вкладывать в компании своего штата определенный процент инвестируемых этими компаниями средств. Размеры этих инвестиционных фондов различны — от 2,2 млн. долл. в Колорадо до 42 млн. долл. в Мичигане.

Практика венчурного финансирования в конце 50-х годов получила распространение в Силиконовой долине. Из венчурного капитала выросли корпорации «Майкрософт», «Сан», «Интел».

Венчурный капитал, как правило, предоставляется на долговременный период — на 5—7 лет, а в современной компьютерной сфере при реализации и краткосрочных проектов в 1—2 года. Венчурное инвестирование для современных компаний проще и дешевле, чем выход с заимствованиями на иностранные фондовые рынки, эмиссия собственных ценных бумаг, получение кредита. В настоящее время рынок венчурных инвестиций оценивается в 75—100 млрд. долл. в год. Быстро растущими реципиентами венчурного капитала являются Интернет-технологии, охватывающие СМИ, индустрию развлечений, рекламу, торговлю, коммуникации, образование, медицину, финансовый рынок; компании в областях биотехнологии, строительства, транспорта, сферы услуг, промышленного производства [18, с.93].

Осуществление инноваций всегда имеет целью улучшение финансового положения предприятия — увеличение собственных средств за счет капитализации инновационной прибыли. На уровне предприятия гарантированное финансовое обеспечение служит предпосылкой осуществления стратегического планирования (определение портфеля инновационных продуктов, направлений их создания, распределения объема ресурсов во времени и количественном аспектах и т. д.). Формирование средств для финансово-кредитного обеспечения деятельности предприятий из разных источников при условии диверсифицированности вложений капитала позволяет обслуживать множество направлений самой инновационной деятельности, в наибольшей степени отвечающих платежеспособному спросу на инновационные продукты.

Предприниматели в экономически развитых странах реализуют «инновационную политику», основанную на продуктивных нововведениях, обеспечивающих рынок в соответствии с его конъюнктурой. Инновационная политика современных предприятий базируются на теории маркетинга, уделяющей внимание инновационному механизму, позволяющему перехватить у рынка инициативу формирования спроса, создавать потребности прежде всего массового покупателя в новых товарах и услугах, Становление «потребительского общества» в экономически развитых странах связано с активным проникновением новшеств в условия и образ жизни населения.

Эффективная инновационная политика требует от предпринимателя умения ориентироваться в имеющихся научных разработках, создания условий для восприимчивости работников предприятия к быстрым непрерывным изменениям, а в необходимых случаях — формирования собственных исследовательских подразделений с целью организационного объединения разработки новшества с его испытанием и серийным изготовлением. Это позволяет максимально совместить в едином процессе все стадии — генерация идеи, прикладные разработки, производство, сбыт, эксплуатация.

Особую сложность для предпринимателя представляет стадия сбыта новой продукции, т. е. передача ее от «донора» (поставщика) «реципиенту» (потребителю). Предприниматель-товаропроизводитель обычно исходит из двух стратегий «вторжения» па рынок новшества: «программированное внедрение», предлагающее, что реципиент приспосабливается к новому товару, и «адаптированное внедрение», связанное с изменением последнего в соответствии с требованиями реципиента.

Передача новшества реципиенту часто предполагает обучение его обращению с товаром. Поэтому производители нередко принимают на себя не только само обучение, но и расходы с этим связанные. Одновременно предприниматели осуществляют тренинг собственных агентов-коммивояжеров, развивающий их способность убеждать реципиента, заранее прорабатываются различные ситуационные приемы психодрамматического характера, которые могут возникнуть со стороны потенциального заказчика. От степени распространения новшества (диффузии) зависит прибыльность нововведений. Поэтому предприниматель должен учитывать не только экономические и производственные условия, но и культурные и психологические различия потребителей из разных стран и регионов, а также половозрастные особенности реципиентов. Коммерческий успех одного нововведения становится основой для последующих инноваций, тогда как «инновационная боязнь» является следствием предыдущих неудачных нововведений, приводящих к «психологическому барьеру», связанному со страхом потери статуса, банкротства и т.д. Зачастую психологический барьер вызван недостаточной квалификацией предпринимателя, неумением привлечь к инновационной деятельности работников различных должностных групп, эффективно использован специфику человеческого фактора производства.

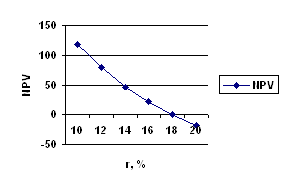

Принятию решения об осуществлении инновационного проекта предшествует тщательное сопоставление предполагаемых затрат на его реализацию (учитывая оценку технического и коммерческого риска) и финансовых возможностей компании, что получает отражение в бизнес-плане. Финансовое положение компании определяет возможность и эффективность использования заемных средств для осуществления инноваций.

В современных условиях эффективной формой реализации инновационной деятельности является управление капиталом, вкладываемым в инновации с учетом особенностей протекания инновационного процесса.

Особенности инновационного процесса создают условия для взаимного влияния инновационных и инвестиционных циклов в процессе создания новшеств и возможности для их взаимодействия с целью минимизации объемов инвестиционных ресурсов и оптимального использования авансируемых средств; сокращения продолжительности инвестиционного и инновационного циклов и достижения коммерческого эффекта от реализации инновационного продукта.

Инновационная деятельность традиционно предполагает последовательность инвестиций, а не параллельное инвестирование всех или нескольких этапов жизненного цикла новаций.

В то же время потеря коммерческого эффекта инновации связана с тем, что перерывы в финансировании подчас носят длительный характер, меняются как заказчики, так и специализация будущих производств.

В основе теории совмещения инновационного и инвестиционного циклов лежит положение: новшество есть результат деятельности. На каждой относительно самостоятельной стадии инновационного цикла может возникнуть определенный результат, который может стать самостоятельным товаром. Однако результат конкретной стадии инновационного цикла в непрерывной цепи его взаимопревращений выступает по отношению к конечному инновационному продукту лишь как его промежуточная форма, т. е. промежуточный продукт.

Поэтому инвестиционная политика освоения новшества может быть ориентирована на конечный продукт и на эффективное воспроизводство новации на любой из относительно самостоятельных стадий инновационного процесса. Сам процесс движения инновационного цикла в данной цепи может быть прекращен, если инвестор видит целесообразность превращения в товар промежуточного результата (методика исследования, «ноу-хау» технологии и т. д.) [19, с.169].

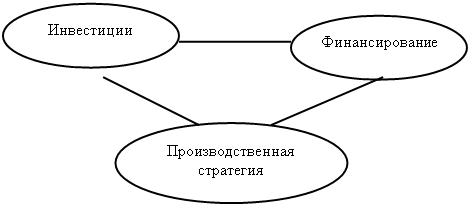

Нововведение — это совокупность процесса и результата, а инвестиционный цикл инноваций содержит также следующие признаки процесса: последовательность, стадийность, относительная самостоятельность стадий и этапов. Поскольку инвестиционный цикл охватывает все стадии инновационного цикла, для реализации инновационного продукта необходимо сквозное инвестирование процессов создания и освоения нововведения. Взаимосвязь инновационного и инвестиционного процессов проявляется посредством реализации следующих видов их финансового обеспечения.

Первый этап. Оценка экономической целесообразности создания и использования инновационного продукта.

Второй этап. Определение субъектов инновационных отношений, источников и форм их финансового обеспечения; распределение авансируемых средств по фазам инновационной деятельности; определение степени риска и прогнозирование эффекта на каждой фазе.

Третий этап связан с преобразованием ресурсов в конкретные объекты инновационного продукта.

Четвертый этап. Выявление промежуточных эффектов от реализации инноваций и инвестиций.

Пятый этап. Финансовое обеспечение расширенного воспроизводства инноваций.

Шестой этап. Возмещение затраченных финансово-кредитных средств и получение коммерческого эффекта.

В отечественной и зарубежной экономической литературе отсутствует однозначное определение финансового рычага. Финансовые рычаги определяются как инструмент финансовых методов регулирования, служащих для реализации экономического воздействия государства на интересы субъектов производства, базирующегося на использовании товарно-денежных отношений в конкретных условиях.

В условиях стабильных экономических систем зрелые экономические отношения предоставляют инновационной деятельности необходимые условия. Сюда, в первую очередь, необходимо отнести законодательное оформление инновационной деятельности, а также закрепление на уровне нормативно-правовых актов характер воздействия финансовых рычагов на инновационную активность. Таким образом, финансовые рычаги являются выражением экономических взаимоотношений, закрепленных в нормативно-правовых актах и направленных на стимулирование экономических агентов как участников производственного процесса.

Критерии эффективности инновационной деятельности должны быть положены в основу выбора оптимальных рычагов финансовой политики. Ключевой критерий эффективности — уровень прибыли, остающейся в распоряжении инновационного предприятия — главная цель его деятельности в экономическом проблемы цели.

Зарубежная практика свидетельствует, что в условиях нестабильных экономических систем, характеризующихся высоким уровнем инфляционных процессов, а также их сильного влияния на поведение экономических агентов, рычаги прямого стимулирования (дотации из государственного бюджета, субвенции) должны отступить на второй план. Решающая роль здесь принадлежит рычагам косвенного стимулирования: налоговым льготам, кредиту, процентным платежам за кредит, страхованию, амортизационным отчислениям и т. д. В данном случае степень стимулирующего влияния нельзя определить однозначно для всех перечисленных типов финансовых рычагов косвенного воздействия. Во многом она (степень) зависит от состояния совокупного спроса и предложения в экономической системе и природы этих инструментов, характеризующей их существенные отличия между собой. Основным рычагом косвенного стимулирования инновационной активности в сфере промышленного производства должны выступать налоги и кредит (кредитные ресурсы частных финансовых институтов, а также государственный кредит, но направленный только в сферу реального промышленного производства). Амортизационные отчисления находятся под жестким влиянием уровня спросовых ограничений в конкретных отраслях промышленности, а потому далеко не однозначны в применении к стимулированию различных групп инноваторов. Страхование как рычаг косвенного стимулирования эффективен лишь в случае достаточности развития инфраструктурной и нормативно-правовой базы и в случаях целевого использования средств страховых фондов для инновационной деятельности.

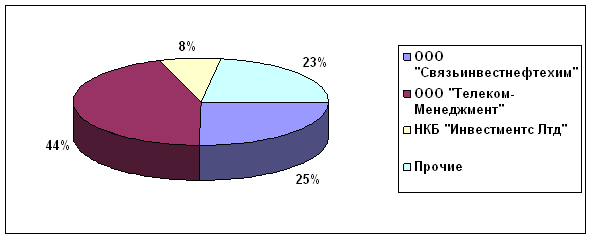

Отечественная система финансирования инновационной деятельности постоянно развивается. До 1991 г. она основывалась на бюджетных ассигнованиях и децентрализованных источниках целевого назначения. В ходе реорганизационных мероприятий, проводившихся в 1990—1991 гг. в нашей стране, было отменено регламентированное распределение прибыли по формам экономического стимулирования, ликвидировано большинство отраслевых централизованных фондов, упрощена система контроля за оплатой труда, либерализованы цены. Порядок финансирования инновационных проектов в каждом конкретном случае стал зависеть от характера внедряемых мероприятий и финансовых источников, привлекаемых субъектами инновационной деятельности. В настоящее время основными источниками средств, используемых для финансирования инновационной деятельности являются:

· бюджетные ассигнования, выделяемые на федеральном и региональном уровнях;

· средства специальных внебюджетных фондов финансирования НИОКР, которые создаются предприятиями и региональными органами управлениями;

· финансовые ресурсы различных типов коммерческих структур (ФПГ, инвестиционных компаний, коммерческих банков и др.);

· кредитные ресурсы специально уполномоченных правительством инвестиционных банков;

· конверсионные кредиты для инновационных проектов, реализуемых в ВПК;

· иностранные инвестиции;

· средства отечественных и зарубежных научных инновационных фондов;

· частные накопления физических лиц [20, с.83].

Похожие работы

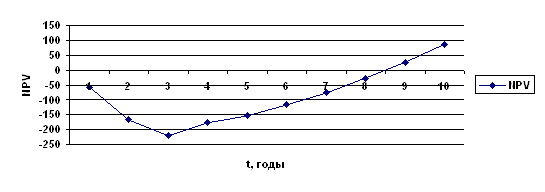

... рисков, нестабильности экономики, сложности прогнозирования денежных потоков и т.д. Поэтому эффективность инвестиционных проектов следует оценивать по нескольким критериям и нескольким методам [ 33, с.280]. 2 Экономическая оценка реализации проекта по производству полиэтилена 2.1 Перспективы развития полиэтилена в России Полиэтилен различных марок (LLDPE, LDРЕ, НDРЕ) на мировых рынках ...

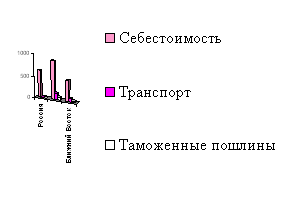

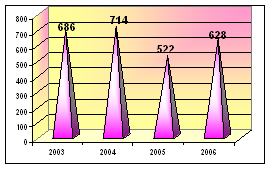

... Инвестиционный мегапроект КНПиНХЗ является ключевым фактором, определяющим развитие НГХК РТ. 3 Направления повышения социально-экономической эффективности Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» 3.1 Оценка перспектив развития Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» Проведенный SWOT-анализ (Приложение А) показал наличие как сильных, так и слабых сторон проекта по ...

... деятельности и конкурентоспособности предприятий. Цель и задачи исследования Цель диссертационного исследования состоит в исследовании и оценке системы планирования инвестиционной стратегии повышения конкурентоспособности предприятия. Поставленная цель предопределила решение ряда задач: - определить принципиальные качественные характеристики понятия "конкурентоспособность предприятия"; - ...

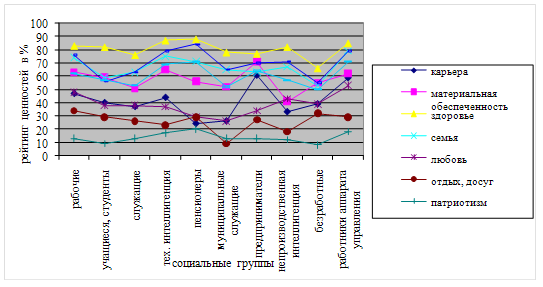

... вектор изменений в сфере жизненных ценностей, фиксируемый социологами в последние пятнадцать лет. И это не могло не повлиять на современное понимание патриотизма. 3. Направления совершенствования деятельности по утверждению патриотического и гражданского сознания на уровне муниципального образования 3.1 Опыт совершенствования деятельности по утверждению патриотического и гражданского ...

0 комментариев