Навигация

Уровень каждого показателя относительно выручки от продажи (в %)

3. Уровень каждого показателя относительно выручки от продажи (в %).

а) в отчетном периоде:

У1= ![]() х100 % (5)

х100 % (5)

Прибыль (убыток) от продаж:

У1 = ![]() х 100 % = 1,49 %

х 100 % = 1,49 %

Прибыль (убыток) до налогообложения:

У1 = ![]() х 100 % = 0,16 %

х 100 % = 0,16 %

Чистая прибыль (убыток) отчетного периода:

У1 = ![]() х 100 % = 0,21%

х 100 % = 0,21%

б) в базисном периоде:

У0= ![]() х100 % (6)

х100 % (6)

Прибыль (убыток) от продаж:

У0= ![]() х 100 % = 0,22 %

х 100 % = 0,22 %

Прибыль (убыток) до налогообложения:

У0= ![]() х 100 % = 5,72 %

х 100 % = 5,72 %

Чистая прибыль (убыток) отчетного периода:

У0= ![]() х 100 % = 5,73 %

х 100 % = 5,73 %

4. Изменение структуры:

±∆У =УП1 – УП0 (7),

Прибыль (убыток) от продаж ± ∆У = 1,49 – 0,22 = 1,27

Прибыль (убыток) до налогообложения ± ∆У = 0,16 – 5,72 = - 5,66

Чистая прибыль (убыток) отчетного периода ± ∆У = 0,21 – 5,73 = - 5,22

Таким образом, полученные данные позволяют сделать следующие выводы. Доходы предприятия в 2005 г. увеличились на 285478 тыс. руб. по сравнению с прошлым годом, валовая прибыль составила 14281 тыс. руб., что на 13018 тыс. руб. больше 2004 года. Прибыль от продаж возросла 1146, 43 % 9533 тыс. руб. и составила 10444 тыс. руб. Но, несмотря на это, балансовая прибыль в 2005 году снизилась на 22700 тыс. руб. по сравнению с 2004 годом, ее темп роста составил 4,68 %. Это связано с увеличением внереализационных расходов и увеличению прочих операционных доходов. Чистая прибыль, которая остается в распоряжении предприятия после уплаты всех налогов, составила в 2005 году 1445 тыс. руб., что значительно ниже 2004 года, то есть снизилась на 93,95 %.

Исследование структуры (вертикальный анализ) показал, что изучение уровня каждого показателя относительно выручки от продажи, видно, что уровень себестоимости в отчетном периоде составил 97,9 % , что на 1,8 % ниже, чем в 2004 году. Уровень чистой прибыли составил 0,21%, что на 5,52 % меньше, чем в 2004 году. На величину прибыли оказывают влияние разные факторы, в данном случае это состояние рынка, система налогообложения, цены и тарифы на топливо и энергию.

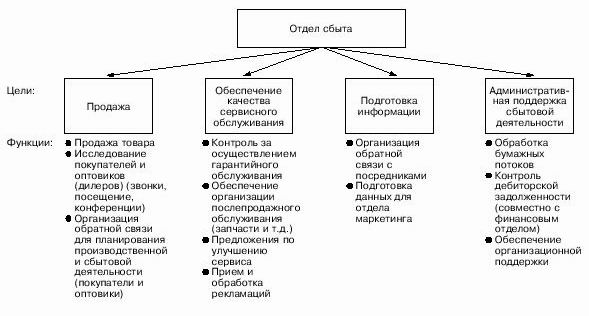

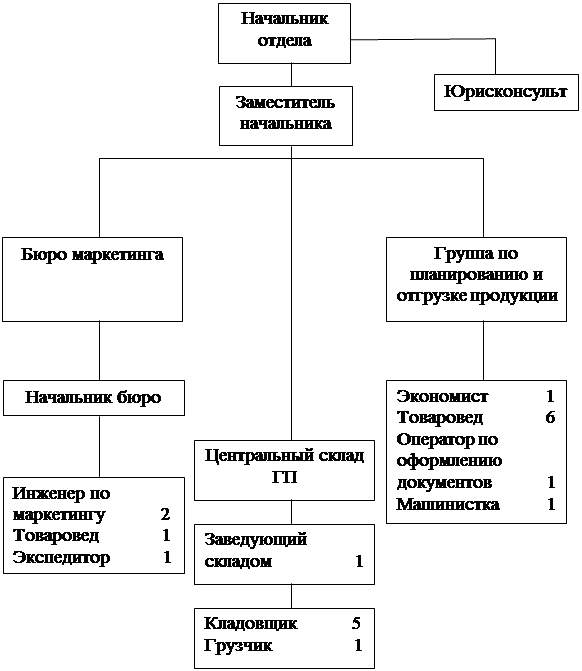

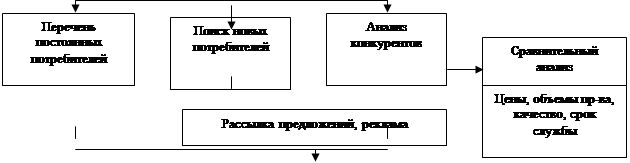

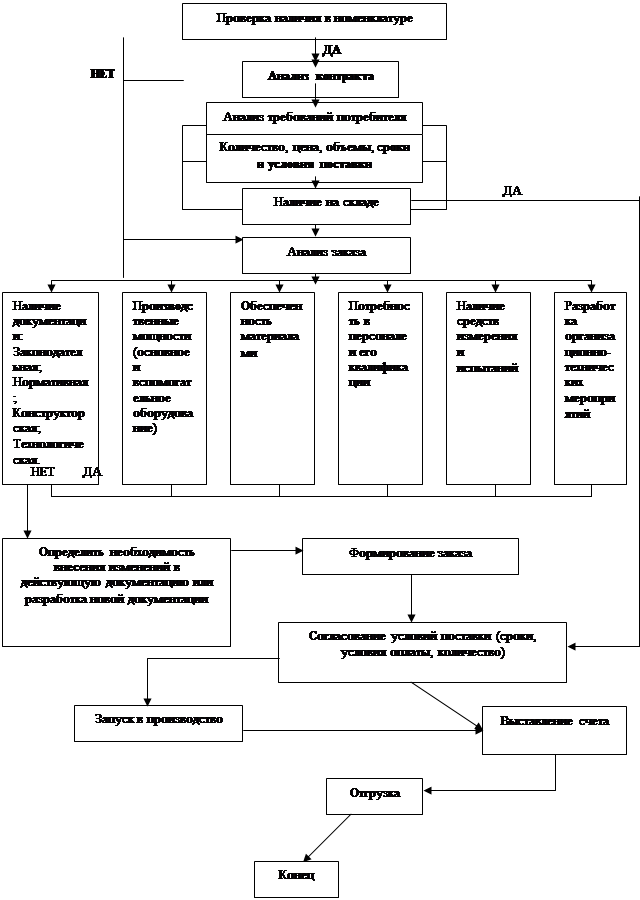

2.2 Анализ сбытовой политики предприятия

В таблице 3 представлены показатели, характеризующие сбыт продукции ОАО "Автоприбор" в 2004 – 2005 гг.

Предприятие специализируется на выпуске и реализации средств автоматизации. В 2004 г. такой продукции было реализовано на 178246 тыс. руб., что составило 42,8% от общей реализации, в 2005 г. – на сумму в 379750 тыс.руб., или 54,1%. Отметим, что основными покупателями данной продукции выступают предприятия-изготовители различной техники, розничные покупатели и заготовительные предприятия, в том числе государственные.

Таблица 3 Сбыт продукции ОАО "Автоприбор" в 2004 – 2005 гг.

| Показатель | 2004, тыс. руб. | % | 2005, тыс. руб. | % |

| Выручка от продажи продукции | 416 463 | 100 | 701 941 | 100 |

| В том числе: Электрооборудования | 135 350 | 32,5 | 171 274 | 24,4 |

| Средств автоматизации | 178 246 | 42,8 | 379 750 | 54,1 |

| Технических средств | 102 867 | 24,7 | 150 917 | 21,5 |

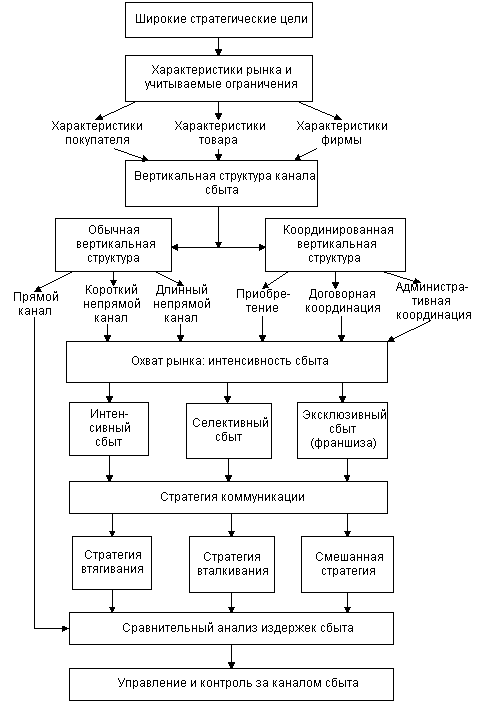

Рассмотрим каналы распределения продукции ОАО "Автоприбор".

При обслуживании потребителей предприятие использует как прямые, так и косвенные каналы распределения продукции различных уровней.

Прямой канал распределения (канал нулевого уровня):

· Предприятие имеет собственный фирменный магазин (розничная торговля) непосредственно на территории предприятия.

Косвенные каналы распределения (розничная торговля, одноуровневый канал):

· Доставка продукции в магазины (розничная торговля) города осуществляется кольцевым развозом автотранспортом предприятия. Для этого диспетчер отдела сбыта принимает заявки (по телефону или через менеджеров по работе с магазинами города) и формирует три рейса по городу (одна автомашина на два района города). Развозку продукции осуществляют грузчики-экспедиторы отдела сбыта и водители транспортного отдела.

· Частные предприниматели (розничной торговли) приобретают продукцию самовывозом на предприятии.

· Предприятие заключает договора с крупными производителями автосельхозтехники, которые приобретают продукцию самовывозом.

Косвенные каналы распределения (оптовая торговля, многоуровневые каналы):

· Оптовые предприятия (независимые посредники) города, области и других областей приобретают продукцию самовывозом на предприятии.

· Доставка продукции оптовым (крупно-мелкооптовым) покупателям (независимым посредникам) города, области и других областей транспортом предприятия.

Схема каналов продукции ОАО "Автоприбор" представлена в Приложении 7.

В таблицах 4 - 5 представлены показатели, характеризующие реализацию продукции ОАО "Автоприбор" в 2004 и 2005 гг. по каналам распределения.

Таблица 4 Каналы реализации продукции ОАО "Автоприбор" в 2004 году (в % к общему объему реализации в натуральном выражении)

| Kаналы реализации | Электр-ние, тыс. руб. | Электр-ние | Средств автомат., тыс. руб. | Средства автомат. | Тех. средств, тыс.руб. | Тех. средства |

| Всего реализовано | 135 350 | 100 | 178 246 | 100 | 102 867 | 100 |

| В том числе: Предприятия, использующие продукцию в своем производстве | 12182 | 9 | 53474 | 30 | 51434 | 50 |

| Оптовые посредники | 9475 | 7 | 8912 | 5 | 2057 | 2 |

| Прямые продажи бюджетным организациям | 677 | 0,5 | 3565 | 2 | - | — |

| Реализовано по бартеру | 21656 | 16 | 17825 | 10 | 4115 | 4 |

| Прямые продажи населению | 36 545 | 27 | 17825 | 10 | 19545 | 19 |

| Городской рынок | 136 | 1 | 14259 | 8 | 6172 | 6 |

| Розничные магазины | 271 | 2 | 14259 | 4 | 2057 | 2 |

| Заготовительные предприятия, в том числе закупки местной администрации | 39 928 | 29,5 | 33867 | 19 | 11315 | 11 |

| Оплата труда работников в натуральной форме | - | - | - | - | - | - |

| Продажа другим предприятиям | 10828 | 8 | 17825 | 10 | 5143 | 5 |

| Прочие каналы | - | - | 3565 | 2 | 1029 | 1 |

Основными покупателями продукции предприятия следует считать предприятия, использующие продукцию ОАО "Автоприбор" в своем производстве, а также заготовительные предприятия.

За отчетный период наблюдается рост объемов закупок продукции предприятиями-производителями автомобильной, сельскохозяйственной техники: закупки электрооборудования за год выросли на 1,8%, технических средств – на 10%.

В то же время наблюдается сокращение объемов закупок заготовительными организациями и потребительской кооперацией при одновременном формировании новой многоканальной рыночной системы реализации продукции ОАО "Автоприбор": оптовиков и расчетов по бартеру.

Среди каналов распределения заметно выросла не только роль посредников (по электрооборудованию — с 7% в 2004 г. до 20,7% в 2005 г.), но и величина бартерных операций (соответственно с 16% до 29,8%), что объясняется нехваткой оборотных средств предприятия.

Таблица 5 Каналы реализации продукции ОАО "Автоприбор" в 2005 году (в % к общему объему реализации в натуральном выражении)

| Kаналы реализации | Электр-ние, тыс. руб. | Электр-ние | Средств автомат., тыс. руб. | Средства автомат. | Тех. средств, тыс.руб. | Тех. средства |

| Всего реализовано | 171274 | 100 | 379750 | 100 | 150917 | 100 |

| В том числе: Предприятия, использующие продукцию в своем производстве | 18498 | 10,8 | 75950 | 20 | 90550 | 60 |

| Оптовые посредники | 35454 | 20,7 | 18988 | 5 | - | — |

| Прямые продажи бюджетным организациям | 856 | 0,5 | 7595 | 2 | - | — |

| Реализовано по бартеру | 51040 | 29,8 | 45570 | 12 | 6037 | 4 |

| Прямые продажи населению | 35968 | 21,0 | 56963 | 15 | 3018 | 2 |

| Городской рынок | 856 | 0,5 | 34178 | 9 | 9055 | 6 |

| Розничные магазины | - | — | 11392 | 3 | 1509 | 1 |

| Заготовительные предприятия, в том числе закупки местной администрации | 13188 | 7,7 | 49368 | 13 | 33202 | 22 |

| Оплата труда работников в натуральной форме | - | - | - | - | - | - |

| Продажа другим предприятиям | 15414 | 9,0 | 56963 | 15 | 6037 | 4 |

| Прочие каналы | - | — | 7595 | 2 | 1509 | 1 |

В таблице 6 представлена реализация продукции ОАО "Автоприбор" предприятиям, использующим изделия предприятия в своем производстве.

За отчетный период список предприятий, использующих в своем производстве продукцию ОАО "Автоприбор" изменился: предприятия прекратило сотрудничество с КамАЗом, который не представил в 2005 г. ни одной заявки на изделия ОАО "Автоприбор". КамАЗ заключил договор на поставку аналогичной продукции с ОАО "Автоприбор" г. Владимира, которое предложило реализацию товаров с использованием скидок и отсрочки платежа. Это позволяет нам сделать вывод о неэффективной политике отдела сбыта ОАО "Автоприбор" г. Калуги, которое не использует дифференцированного подхода к ценообразованию.

Таблица 6 Реализация продукции ОАО "Автоприбор" предприятиям-производителям автосельхозтехники

| Покупатель | 2004 | 2005 | Изменение | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| 1. ООО "Брянский завод колесных тягочей" | 28687 | 24,5 | 40330 | 21,8 | +11643 | -2,7 |

| 2.ЛиАЗ | 10538 | 8,9 | 16650 | 9,0 | +6112 | +0,1 |

| 3. СеАЗ | 13114 | 11,2 | 18499 | 10,0 | +5385 | -1,2 |

| 4.ЛАЗ | 10069 | 8,6 | 13689 | 7,4 | +3620 | -1,4 |

| 5. ВАЗ | 7025 | 5,9 | 8880 | 4,8 | +1855 | -1,1 |

| 6.КамАЗ | 3044 | 2,6 | - | - | -3044 | -2,6 |

| 7.МАЗ | 13817 | 11,8 | 19424 | 10,5 | +5607 | -1,3 |

| 8. ООО "Комбайновый завод Ростсельмаш" | 19671 | 16,8 | 30895 | 16,7 | +11224 | -0,1 |

| 9. ООО "ТЗК Прамо" | 11358 | 9,7 | 36630 | 19,8 | +25272 | +10,1 |

| ИТОГО | 117 090 | 100 | 184998 | 100 | +67908 | - |

Основными покупателями продукции ОАО "Автоприбор" в данной группе являются ООО "Брянский завод колесных тягочей" (24,5% в 2004 г., и 21,8% в 2005 г.), ООО "Комбайновый завод Ростсельмаш" и ООО "ТЗК Прамо". В 2005г. наблюдается рост сотрудничества между ОАО "Автоприбор" и ООО "ТЗК Прамо" - на 10%. Данный результат был получен путем заключения взаимовыгодного для обеих сторон контракта на выставке автоприборов и автотехники в г. Москве в конце 2004 года.

Удельный вес остальных покупателей в общем объеме реализации практически не изменился.

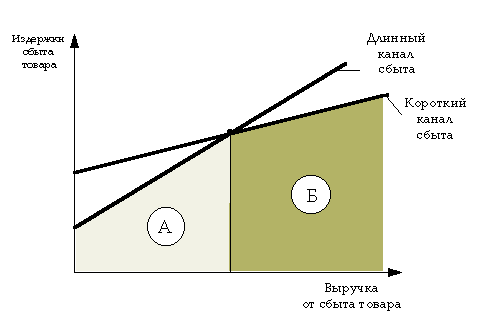

Нулевой и одноуровневый каналы распределения являются наиболее затратными для ОАО "Автоприбор". Поэтому приоритетными направлениями развития сбыта являются косвенные каналы через крупных оптовиков, занимающихся самовывозом продукции на предприятии. В таблице 9 показан удельный вес каждого оптового посредника в общей сумме реализуемой продукции ОАО "Автоприбор" за 2004 и 2005 гг.

Как видно из приведенных в таблице 7 данных, в 2005 г. по сравнению с 2004 г. количество предприятий, с которыми сотрудничает ОАО "Автоприбор", осталось без изменений, а вот в структуре сбыта произошли достаточно серьезные изменения.

Таблица 7 Реализация продукции ОАО "Автоприбор" через оптовых посредников

| Покупатель | 2004 | 2005 | Изменение | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| 1. ООО "Аквамарин" | 6505,80 | 18,35% | 4593,20 | 24,19% | -1912,6 | 5,83% |

| 2. ООО "Вариант" | 8796,10 | 24,81% | 2886,00 | 15,20% | - 5910,1 | -9,61% |

| 3. ООО "Дельта-М" | 4399,85 | 12,41% | 2365,80 | 12,46% | -2034,05 | 0,04% |

| 4. ОАО "Торговый дом "КаСам" | 13936,95 | 39,31% | 8753,50 | 46,10% | - 5183,45 | 6,79% |

| 5. МП Мужарова А.А. | 1815,20 | 5,12% | 391,50 | 2,06% | - 1423,7 | -3,06% |

| Итого: | 35454,00 | 100,00% | 18988,00 | 100,00% | - 16466,00 | - |

В 2005 г. произошло увеличение доли ОАО "Торговый дом "КаСам" (с 39,3% до 46,1%) и ООО "Аквамарин" (с 18,4% до 24,2%). Таким образом, в 2005 г. два этих предприятия покупали у ОАО "Автоприбор" 1,9% его продукции.

Снизился удельный вес закупок ООО "Вариант" (с 24,8% до 15,2%), а доля Малого предприятия Мужарова А.А. стала совсем незначительной, снизившись с 5,1% до 2,1%.

Доля ООО "Дельта-М" практически не изменилась (12,4% – 12,5%)

Таким образом, основными оптовыми предприятиями, которые закупают продукцию ОАО "Автоприбор" выступают только два: ОАО "Торговый дом "КаСам", ООО "Аквамарин". По нашему мнению, такую ситуацию следует оценить негативно. Необходимо разработать маркетинговые меры по стимулированию сбыта продукции предприятия для привлечения новых оптовиков. Такими средствами могут стать рекламные компании в СМИ и в Интернете, участие в выставках.

Охарактеризуем мероприятия по стимулированию сбыта продукции ОАО "Автоприбор". Для продвижения своей продукции предприятие использует рекламу, средства стимулирования продаж, новейшие технологии в рекламе электрооборудования и средств автоматизации, паблик рилейшнз.

При разработке сметы на рекламную компанию, направленную на продвижение проекта на рынок, ОАО "Автоприбор" руководствуется следующими критериями: планируемый бюджет не может превышать пяти процентов от объема продаж. Таким образом, согласно концепции "бюджета в процентах от сбыта" реклама рассматривается, прежде всего, как издержки, и не превышает некоторого фиксированного процента. В таблице 8 представлена смета расходов на рекламу предприятия в 2004 году.

Таблица 8 Смета расходов на рекламу предприятия в 2004 г., тыс.руб.

| Наименование | 1 квартал | 2 квартал | 3 квартал | 4 квартал | ||||

| Расходы | Продажи | Расходы | Продажи | Расходы | Продажи | Расходы | Продажи | |

| Реклама в прессе | 66,5 | 88,6 | 88,6 | 112,14 | ||||

| Оформление вывесок и витрин | 44,8 | 66,8 | 66,8 | 23,0 | ||||

| Реклама на TV и радио | 300,0 | 488, 90 | 488, 90 | 926,9 | ||||

| Участие в выставках | - | 155,0 | 255,0 | - | ||||

| Паблик рилейшнз | 41,7 | 50,27 | 50,27 | 88,1 | ||||

| Другое | 4,0 | 4,0 | 4,0 | 4,0 | ||||

| Итого: | 457,00 | 83293,0 | 853,57 | 116610 | 953,57 | 120485 | 1150,14 | 96075 |

В 2004 году расходы на рекламу составили 3414,28 тыс. руб., а товарооборот данной фирмы составил 416463 тыс.руб. В процентном отношении расходы на рекламу от выручки составили всего 0,82 %.

В таблице 9 представлена смета расходов компании за 2005 год.

Доходы от реализации ОАО "Автоприбор" в 2005 г. составили 701941тыс. руб. В 2005 г. расходы компании на рекламу увеличились на 1789,46 тыс. руб. и составили 5194,74 тыс. руб. Расходы на рекламу в 2005 г. составили 0,74 % от выручки предприятия, снизившись, тем самым, на 0,8%.

Отметим, что реклама предприятия и предлагаемого им ассортимента продукции осуществляется в местных печатных СМИ, на телевидении (Ника-TV), радио, используется наружная реклама, Интернет.

По нашему мнению, средства, выделяемые предприятием на проведение рекламных мероприятий, недостаточны.

Менеджеры отдела сбыта ОАО "Автоприбор", посещая заводы-изготовители автосельхозтехники, крупных оптовиков, осуществляют наглядную демонстрацию изделий предприятия. При этом используют новые технологии в рекламе средств автоматизации и электрооборудования, что следует оценить позитивно. Речь идет о многостраничных этикетках, этикетках-книжках и промо-этикетках.

Таблица 9 Смета расходов торговой компании за 2005 г., тыс.руб.

| Наименование | 1 квартал | 2 квартал | 3 квартал | 4 квартал | ||||

| Расходы (руб.) | Реализация (руб.) | Расходы (руб.) | Реализация (руб.) | Расходы (руб.) | Реализация (руб.) | Расходы (руб.) | Реализация (руб.) | |

| Реклама в местной прессе | 112,1 | 156,9 | 173,8 | 308,1 | ||||

| Оформление вывесок и витрин | 23,0 | 99,0 | 66,9 | 78,8 | ||||

| Реклама на TV и радио | 926,9 | 704,5 | 429,5 | 1240,9 | ||||

| Участие в выставках | - | 213,7 | 230,8 | - | ||||

| Паблик рилейшнз | 88,1 | 114,6 | 78,9 | 118,24 | ||||

| Другое | 10,00 | 10,00 | 10,0 | 10,0 | ||||

| Итого: | 1150,1 | 140388 | 1298,7 | 250450 | 989,9 | 216860 | 1756,04 | 94243 |

Такая этикетка, по нашему мнению, - это мощнейший рекламный продукт для любого товара. Она позволяет разместить на товаре всю ту информацию, на которую раньше просто не хватало места. Теперь на такой этикетке производитель может поместить всю необходимую ему дополнительную информацию, включая несколько языков, условия рекламной кампании или любую другую информацию (это могут быть веселые истории автолюбителей и т.д.).

Причем, такая этикетка является многоразовой - она отклеивается для того, чтобы прочитать содержащуюся в ней информацию, и может приклеивается обратно после прочтения. И при этом она все время находится на товаре.

Используется двухслойная и трехслойная этикетки (так называемый peel & reseal), а также буклетная (peel & read), которую можно развернуть вплоть до формата А4 или в формате мини-книжки, и промо-этикетка (dry peel, clear insert), позволяющая проводить различные рекламные мероприятия и моментальные лотереи (BTL) прямо в магазине (если товар продается в рознице) без использования дополнительных затрат на рекламу.

Для поддержания имиджа ОАО "Автоприбор" проводит мероприятия в рамках паблик рилейшнз (связи с общественностью). Так, например, в честь юбилея концерна предприятия 17 августа 2005 года на "Авторадио" прошел розыгрыш призов среди автолюбителей, сделавших покупку электрооборудования в фирменном магазине предприятия.

Оценим эффективность одной из проведенной отделом сбыта ОАО "Автоприбор" рекламного мероприятия, направленного на стимулирование сбыта своей продукции.

В феврале 2006 года была организована и проведена кампания по продвижению продукции ОАО "Автоприбор" среди автомастерских г. Калуги. Продукция этой фирмы уже хорошо зарекомендовала себя на российском автомобильном рынке.

Цели проведения рассматриваемой рекламной акции были следующие:

1) в течение последней недели февраля распространение информации о качественных характеристиках датчиков и реле, новых модификаций продукции предприятия, и возможности приобретения продукции, условиях заключения договоров на поставку среди авторемонтных организаций города;

2) информирование заинтересовавшихся потребителей из осведомленной группы о том, что товары имеют высокое качество и удовлетворяют самым взыскательным требованиям;

3) стимулирование желания приехать в фирменный магазин либо в офис отдела сбыта ОАО "Автоприбор" для того, чтобы посмотреть, оценить и приобрести продукцию, заключить договора;

4) обеспечение получения дополнительной чистой прибыли в размере 10 руб. от каждого вложенного в почтовую рассылку рубля.

В целях стимулирования продаж были составлены рекламные письма. Письма были разосланы за неделю, в период с 21 по 28 февраля.

Рассчитаем себестоимость посылки одного письма (таблица 10).

Таблица 10 Суммарные затраты на массовую почтовую рассылку

| Статья затрат | Стоимость (руб.) | Кол-во | Общая сумма (руб) |

| 1. Конверт | 1,72 | 125 | 215 |

| 2. Марка | 4 | 125 | 500 |

| 3. Картридж | 1500 | 1 | 1500 |

| 4. Бумага + клей | 0,5 | 125 | 63 |

| 5. Оплата труда | 3000 | 1 | 6000 |

| ИТОГО | 8278 |

Так как всего писем в рассылке – 125 шт., то себестоимость посылки одного письма составит: 8278 / 125 = 66,22 руб.

В результате проведения рекламной акции объемы продаж датчиков и реле-регуляторов авторемонтным организациям г. Калуги увеличились. Динамика изменения объемов реализации в марте 2006 г. отражена в таблице 11. В ней приведены объемы продаж за четыре недели марта (после почтовой рассылки) по сравнению с реализацией за первую неделю февраля (до почтовой рассылки), а также рассчитан дополнительный понедельный товарооборот марта по сравнению с февралем.

Таблица 11 Динамика изменения объемов реализации продукции ОАО "Автоприбор" авторемонтным организациям, руб.

| Период времени | Товарооборот | Дополнительный товарооборот |

| 1¸7 февраля | 814372 | – |

| 1¸8 марта | 1485196 | 670824 (34%) |

| 9¸15 марта | 1048374 | 234002 (24%) |

| 16¸22 марта | 961009 | 146637 (22%) |

| 23¸31 марта | 873645 | 59273 (20%) |

| ВСЕГО за март | 4368223 | 1110737 (100%) |

Так как в феврале 2006 года сбыт составил 3 257 486 руб., то дополнительный сбыт в марте будет равен: X = 4368223 – 3257486 = 1110737 руб.

В таблице 12 представлены показатели экономического эффекта от проведенной акции

Таблица 12 Экономический эффект от рекламы продукции, руб.

| Период времени | Дополнительный товарооборот | Затраты на рекламу | Экономический эффект от рекламы |

| 1¸8 марта | 670824 | 8278 | 662546 |

| 9¸15 марта | 234002 | 0 | 234002 |

| 16¸22 марта | 146637 | 0 | 146637 |

| 23¸31 марта | 59273 | 0 | 59273 |

| ВСЕГО | 1110737 | 8278 | 1102459 |

Проведенная рекламная акция была очень эффективной, так как полученный экономический эффект не только положителен, но даже превышает размер затрат на рекламу.

Рассчитаем коэффициент эффективности проведенной почтовой рассылки по формуле, опираясь на мартовское увеличение товарооборота:

К = (0.1 * 1110737 руб. – 8278 руб.) / 8278 руб. = 12,4 руб.

Таким образом, от каждого рубля затрат на почтовую рассылку была получена чистая прибыль в размере 12,4 руб., следовательно, по этому показателю рекламная акция также оказывается эффективной.

Проведем анализ эффективности сбытовой политики ОАО "Автоприбор".

В таблице 13 представлены показатели планового и фактического сбыта продукции ОАО "Автоприбор" в 2005 году.

Полученные результаты свидетельствуют о том, что план по структуре сбыта ОАО "Автоприбор" в 2005 году выполнен на 72,2%. Недовыполнение составило 27,8%.

Таблица 13 Показатели структуры сбыта

| Товар | Сбыт плановый, тыс.руб. | Сбыт плановый, % | Сбыт фактический, тыс. руб. | Сбыт фактический, % |

| Датчики | 180548 | 25 | 168466 | 24 |

| Реле-регуляторы | 137216 | 19 | 126350 | 18 |

| Коммутаторы | 50553 | 7 | 63175 | 9 |

| Блок управления | - | — | 35097 | 5 |

| Предохранители | 86663 | 12 | 105291 | 15 |

| ЭСУД | 108329 | 15 | 98271 | 14 |

| Реле | 115550 | 16 | 56154 | 8 |

| РС | 43331 | 6 | 49135 | 7 |

| Итого | 722190 | 100 | 701941 | 100 |

С помощью коэффициента структурных отклонений проведем анализ динамики сбыта продукции предприятия. При этом расчет покрытия затрат осуществляется по следующей схеме (за определенный период): сбыт в штуках Х (умножить) на полученную цену — (минус) прямо относимые расходы на сбыт (сбыт в штуках Х штучную себестоимость производства) = (равняется) покрытие затрат по продукту [28. С. 106 — 112]. Интегральный коэффициент структурной близости рассчитывается по формуле:

(10)

(10)

где Yi min, Yi max — минимальный и максимальный удельный вес i-го товара в общем сбыте товаров, %;

n — число i-х продуктов.

Индивидуальные коэффициенты структурной близости рассчитываются по формуле:

(11)

(11)

где Yi min, Yi max — минимальный и максимальный удельный вес i-го товара в общем сбыте (среди значений по плану и факту или отчетного и базисного периодов), в %.

Расчет индивидуальных коэффициентов структурной близости приведен в таблице 14.

Таблица 14 Расчет индивидуальных коэффициентов структурной близости

| Товары | ||||||||

| Датчики | Реле-регуляторы | Комму-таторы | Блоки-управления | Предохранители | ЭСУД | Реле | РС | |

| Расчет | 24/ 25 | 18/ 19 | 7/ 9 | 0/ 5 | 12/ 15 | 14/ 15 | 8/ 16 | 6/ 7 |

| Kстр. | 0,96 | 0,947 | 0,778 | 0,0 | 0,8 | 0,933 | 0,5 | 0,857 |

Как видно из таблицы 15, наибольшее отклонение от плана наблюдается по товарам "Блоки управления" и "Реле".

Таблица 15 Показатели структуры сбыта и покрытия затрат по продуктам

| Товар | Сбыт, тыс. руб. | Сбыт, % | Покрытие затрат, % |

| Датчики | 168466 | 24 | 20 |

| Реле-регуляторы | 126350 | 18 | 13 |

| Коммутаторы | 63175 | 9 | 15 |

| Блок управления | 35097 | 5 | 9 |

| Предохранители | 105291 | 15 | 10 |

| ЭСУД | 98271 | 14 | 7 |

| Реле | 56154 | 8 | 14 |

| РС | 49135 | 7 | 12 |

| Итого | 701941 | 100 | 100 |

| Средняя величина критерия | 12,5 | 12,5 |

Рассчитаем интегральный коэффициент:

Кср. = (0,96 + 0,947 + 0,778 + 0,0 + 0,8 + 0,993 + 0,5 + 0,857) / 8 = 0,722

Классификация осуществляется по следующему алгоритму:

I. Определяется пороговый коэффициент (Кn):

а) по каждому из критериев рассчитывается показатель вариации (В) как отношение размаха вариации к средней величине критерия:

В1 = (24 – 5) : 12,5 = 1,52;

В2 = (20 – 7) : 12,5 = 1,04.

б) определяется критерий с наибольшим значением показателя вариации. В нашем случае это критерий В1;

в) по критерию с наибольшим значением показателя вариации рассчитывается отношение минимального уровня к максимальному: 5/24 = 0,208.

По величине этого отношения определяется пороговый коэффициент. Если оно выше 0,5, то пороговый коэффициент равен рассчитанному отношению, если ниже — на уровне 0,5. В нашем случае пороговый коэффициент устанавливается на уровне 0,5 (Кn = 0,5). Он показывает, что классифицируемые объекты по всем критериям близки не менее чем на величину этого коэффициента.

II. Осуществляется оценка близости двух товаров по одному фактору. Индивидуальные коэффициенты близости (Ki) рассчитываются по формуле:

(12)

(12)

где Xi min, Xi max — минимальное и максимальное значение i-го фактора по двум товарам.

III. Осуществляется расчет интегрального коэффициента близости двух товаров по двум критериям ![]() :

:

![]() (13)

(13)

где П — знак произведения.

Найдем интегральный коэффициент близости для товаров "Датчики" и "реле-регуляторы":

Отметим, что между товарами, по которым индивидуальные коэффициенты ниже порогового, интегральные коэффициенты не рассчитываются, а эти товары не объединяются. Например, в нашем случае индивидуальный коэффициент по товарам "Датчики" и "Блоки управления" по фактору доли сбыта ниже 0,5: 5/24=0,208. По этим товарам расчет интегрального коэффициента нецелесообразен.

IV. Рассчитанные интегральные коэффициенты заключаются в таблицу 16.

Таблица 16 Интегральные коэффициенты близости между товарами

| Товары | Датчики | Реле-регуляторы | Коммутаторы | Блок управления | Предохрани-тели | ЭСУД | РС |

| Реле-регуляторы | 0,698 | ||||||

| Коммутаторы | — | 0,658 | |||||

| Блок управления | — | — | 0,577 | ||||

| Предохранители | 0,559 | 0,801 | 0,632 | — | |||

| ЭСУД | — | 0,647 | — | — | 0,808 | ||

| Реле | — | — | 0,911 | 0,634 | 0,617 | 0,535 | |

| РС | — | — | 0,789 | 0,732 | — | 0,540 | 0,866 |

Определим те товары, у которых максимальные коэффициенты близости совпадают. У товара "Датчики" максимальный коэффициент с товаром "Реле-регуляторы" (0,698). Однако у товара "Реле-регуляторы" максимальный коэффициент не с товаром "Датчики", а с товаром "Предохранители" (0,801). Поэтому товары "Датчики" и "Реле-регуляторы" не объединяются. У товара "Предохранители" максимальный коэффициент с товаром "ЭСУД" (0,808) и у товара "ЭСУД" максимальный коэффициент с товаром "Предохранители". Эти товары объединяются. Таким образом, объединяются товары "Коммутаторы" и "Реле", "Предохранители" и "ЭСУД".

V. Проведем вторичную группировку товаров по исходной информации в таблице 17.

Таблица 17 Структура сбыта (вторичная группировка)

| Товар | Сбыт, % | Покрытие затрат, % |

| Датчики | 24 | 20 |

| Реле-регуляторы | 18 | 13 |

| Коммутаторы и Реле | 8,5 = (9 + 8)/ 2 | 14,5 = (15 +14)/ 2 |

| Блоки управления | 5 | 9 |

| Предохранители и ЭСУД | 14,5 = (15+14)/ 2 | 8,5 = (10 + 7)/ 2 |

| РС | 7 | 12 |

В результате вторичной группировки объединились товары "Реле-регуляторы", "Предохранители", "ЭСУД", а также товары "Коммутаторы", "Реле" и "РС".

Осуществим третичную группировку, используя информацию в таблице 18.

Таблица 18Коэффициенты близости между товарами (вторичная группировка)

| Товары | Датчики | Реле-регуляторы | Коммутаторы и Реле | Блоки управления | Предохранители и ЭСУД |

| Реле-регуляторы | 0,698 | ||||

| Коммутаторы и Реле | — | — | |||

| Блоки управления | — | — | 0,604 | ||

| Предохранители и ЭСУД | — | 0,725 | — | — | |

| РС | — | — | 0,826 | 0,732 | — |

У нас образовалась окончательная группировка товаров: 1 группа — товар "Датчики"; 2 группа — товары "Реле-регуляторы", "Предохранители" и "ЭСУД"; 3 группа — товары "Коммутаторы", "Реле" и "РС"; 4 группа — товар "Блоки управления" (таблица 19).

Таблица 19 Структура сбыта товаров (третичная группировка)

| Товар | Сбыт, % | Покрытие затрат, % |

| Датчики | 24 | 20 |

| Реле-регуляторы, Предохранители, ЭСУД | 16,25 = (18 + 14,5)/ 2 | 10,75 = (13 + 8,5)/ 2 |

| Коммутаторы, Реле и РС | 7,75 = (8,5 + 7)/ 2 | 13,25 = (14,5 + 12)/ 2 |

| Блоки управления | 5 | 9 |

По получившимся группам товаров можно сделать следующие выводы.

1) Группа 1 имеет наиболее высокую долю сбыта и большой вклад в покрытие затрат ОАО "Автоприбор". Производство и сбыт датчиков для предприятия наиболее выгоден, поэтому отделу маркетинга ОАО "Автоприбор" необходимо разработать стратегию дифференцирования по сравнению с конкурентами, основанную на техническом превосходстве, качестве продукции, комплексном обслуживании клиентов.

2) Вторая и третья группы состоят из товаров, средний вклад которых в сбыт и покрытие затрат ниже, но также достаточно высок. Эти товары занимают выгодную позицию на рынке. Поэтому политика предприятия на данном этапе — укрепление положения на рынке. Однако специалистам по маркетингу необходимо четко следить за спросом на данную продукцию. При его падении должен проводится анализ всех имеющихся на рынке продуктов с целью изучения их реализации.

3) Товар "Блоки управления" имеет низкий вклад, как в сбыт, так и в покрытие затрат. Этот товар может быть исключен из производственной программы. Его можно не снимать с производства, если он в связи с другими товарами будут иметь хороший сбыт. С этой целью необходимо разработать стратегию нахождения баланса между приспособлением к индивидуальным желаниям потребителей и требованиями оптимальной организации производства.

Итак, продукция предприятия распределяется по нескольким каналам распределения: прямым (через фирменный магазин) и косвенным (одноуровневым и многоуровневым). Основными покупателями продукции предприятия выступают предприятия-производители автосельхозтехники, муниципальные и государственные предприятия, оптовики.

Анализ эффективности сбытовой деятельности ОАО "Автоприбор" показал, что план по сбыту в 2005 г. не довыполнен на 27,8%, что свидетельствует о необходимости разработке маркетинговой программы по стимулированию сбыта продукции предприятия.

Анализ динамики сбыта продукции завода позволил сделать вывод, о неэффективности планирования планов производства и сбыта продукции: так, например, товар "Блоки управления" имеет низкий вклад, как в сбыт, так и в покрытие затрат ОАО "Автоприбор".

Похожие работы

... неэффективному использованию ресурсов, и, как следствие, к завышенной конечной цене продукции предприятия. Глава 3. РАЗРАБОТКА ЭФФЕКТИВНОГО ЛОГИСТИЧЕСКОГО ОБЕСПЕЧЕНИЯ СБЫТОВОЙ ДЕЯТЕЛЬНОСТИ ЗАО «ОРСКИЙ МЯСОКОМБИНАТ» НА 2010 г. 3.1 Мероприятия по оптимизации сбытовой логистики Исходя из результатов анализа системы распределения, проведенного в предыдущих пунктах, можно сделать общий вывод ...

... , добивается высоких результатов в хозяйственной деятельности, что позволило ему выйти на уровень одного из ведущих, перспективнейших предприятий отрасли. 2.2 Анализ экспортной стратегии и динами экспорта ЗАО «КВАРТ» Для анализа экспортной стратегии промышленного предприятия ЗАО «КВАРТ» использовалась годовая отчетность предприятия за 2006, 2007 и 2008 годы, а так же внутренние отчеты отдела ...

... . Эксклюзивное распределение и франшиза способ охвата рынка изготовителем только через одного торговца (фирму). Торговец обязан не продавать товары конкурирующей марки, проводить в жизнь политику производителя. Франшиза – предусматривает долгосрочные договорные отношения между изготовителем и фирмой (франшизером), реализующей товар на ограниченной теретории. Нацеленный сбыт включает комплекс мер ...

... иметь дело со сбытовым агентом, объем сбыта которого достаточно велик и который может принять на себя расходы по содержанию относительно большого и хорошо укомплектованного предприятия, способного обеспечить надлежащий уровень качества сбытовой деятельности. Зона действия. Этот фактор касается только агентов производителя, поскольку агенты по сбыту, как правило, берут на себя реализацию всей ...

0 комментариев