Навигация

Методы оценки экономической эффективности бизнес-плана инвестиционного проекта

3.2. Методы оценки экономической эффективности бизнес-плана инвестиционного проекта

Прежде чем оценить эффективность бизнес-плана инвестиционного проекта, необходимо провести его экономическую экспертизу.

Суть оценки заключается в том, чтобы предварительно и весьма подробно ответить на следующие вопросы:

· что и в каком объёме будет производить предприятие после начала его эксплуатации (эта информация, как правило, уже известна в первом приближении как результат имеющегося проектного решения);

· какие ресурсы (материальные, технические, топливно-энергетические, рабочей силы, финансовые) ему для этого нужны;

· что необходимо предпринять, чтобы выполнить намеченную программу;

· как обезопасить себя от возможных неудач разорения.

Ответы на эти вопросы предполагают предварительное планирование производственно-хозяйственной деятельности предприятия. При этом определяются его основные технико-экономические показатели, среди которых необходимо выделить один из важнейших в условиях рынка - прибыль. В этом показателе аккумулируются практически все результаты деятельности предприятия. Он как бы венчает трудную и многоплановую работу своей итоговой оценкой.[16]

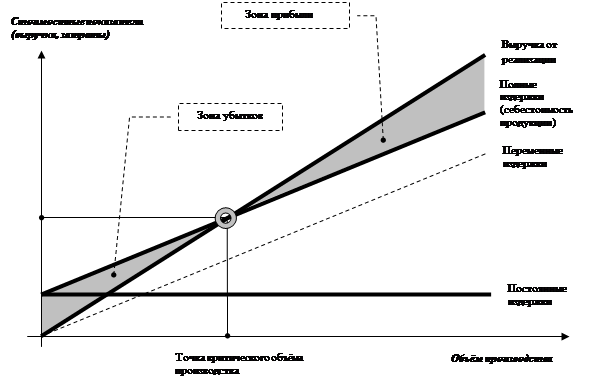

Как известно себестоимость продукции складывается под влиянием двух групп затрат - переменных (пропорциональных) и условно-постоянных. И если первые нарастают с увеличением объёма производства, то вторые в некотором его диапазоне практически остаются неизменными. Поэтому сумма этих затрат с ростом производственной программы будет увеличиваться. Функция же себестоимости всей производственной программы будет выглядеть в виде прямой линии, изображённой на графике ( рис.5).

Произведённая продукция после её реализации потребителю по определённым ценам обеспечит предприятию некоторую выручку, которая будет нарастать с увеличением объёма произведённой продукции. Это прямая восходящая линия на графике ( рис.4).

Разница между выручкой от реализации продукции и её себестоимостью, как известно, и составляет искомую прибыль предприятия. На графике видно, что эта разница вначале будет отрицательной - и это приводит к убыточности производства, а затем, достигнув нулевого значения, станет положительной, перейдя в рентабельное, прибыльное производство.

Точка пересечения двух линий есть граница абсолютной безубыточности производства. И данной точке соответствует определённая производственная программа: произвёл продукции меньше этой программы - получил убыток, произвёл больше - получил прибыль.

Рис. 4. График изменения прибыли фирмы

Точку безубыточности (или критического объёма производства) можно найти по формуле:

Nкр. = К/Дм. = К/(Ц - С),

где К - весь объём капитальных вложений (или весь объём условно-постоянных затрат за анализируемый период в абсолютном выражении);

Дм. - маржинальный (предельный) доход (прибыль) на единицу продукции (или прибыль и амортизация в расчёте на единицу продукции);

Ц - цена единицы продукции;

С -себестоимость единицы продукции без учёта амортизационных отчислений (или переменные затраты на единицу продукции)

Программа самоокупаемости будет тем меньше, чем меньшими окажутся постоянные затраты и переменные затраты и чем больше станет цена единицы товара.

Лучший вариант - это когда производственная программа самоокупаемости принимает как можно меньшее значение. Чем ближе она к началу координат, тем выше у предприятия вероятность работать безубыточно. Ибо при наличии неблагоприятной рыночной конъюнктуры, когда неизбежно сокращается спрос на продукцию и предприятие вынуждено снижать объёмы производства, незначительная программа самоокупаемости позволит предприятию оставаться рентабельным и получать , хотя и заметно пониженную, но всё же некоторую прибыль.

Этим самым существенно нивелируются возможные неблагоприятные последствия неопределённости рыночной ситуации, которая как бы находится под постоянным косвенным контролем данного предприятия. И в случае падения спроса на продукцию предприятие может легко и безболезненно пережить трудные времена. У него будет некоторый запас прочности в плане стабильности его положения, повысится надёжность бизнеса и опосредовано уменьшится неопределённость будущей рыночной ситуации.

Таким образом, для повышения надёжности и эффективности бизнеса следует снижать производственную программу за счёт следующих факторов:[17]

· повышение продажной цены производимого товара;

· сокращение постоянных затрат предприятия;

· сокращение переменных затрат на производство.

Если известен годовой объём реализации товара, то вышеуказанным способом можно найти срок окупаемости затрат, вложенных предпринимателем в определённый вид бизнеса. По оси абсцисс , вместо объёма производства продукции, указывают время реализации проекта. Находят годовой объём реализации продукции, годовые переменные издержки, совокупный объём капитальных вложений за время реализации проекта (как постоянные издержки). Точка пересечения графика выручки от реализации продукции и полных издержек будет являться сроком окупаемости затрат, который должен быть как можно короче исходя из приведённых ранее аргументов.

Эффективность инвестиционного проекта – соотношение полученных результатов и произведённых затрат применительно к интересам его участников. Эффективность инвестиционных проектов характеризуется системой показателей:

1. Коммерческих – учитывающих финансовые последствия реализации проектов для их непосредственных участников;

2. Бюджетных – отражающих финансовые итоги осуществления проектов для федерального, регионального и местного бюджетов;

3. Экономических – рассматривающих соотношение результатов проектов и затрат, выходящих за пределы прямых финансовых интересов участников и допускающих стоимостное измерение.

В процессе разработки инвестиционного проекта оцениваются его социальные и экологические последствия, а также затраты, связанные с реализацией общественных мероприятий и охраной окружающей среды.

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах горизонта расчёта, продолжительность которого устанавливается с учётом:

· продолжительности создания, эксплуатации и ликвидации объекта;

· средневзвешенного срока службы основного технологического оборудования;

· достижения заданных характеристик доходности (нормы и массы прибыли);

· требований инвестора.

Горизонт расчёта измеряется количеством шагов. В качестве шага выбираются: месяц, квартал или год. Затраты, осуществляемые участниками, бывают первоначальные, текущие и окончательные. Эти расходы соответствуют функциям: строительной, функциональной и ликвидационной.

Для стоимостной оценки результатов и затрат могут быть использованы базисные, мировые, прогнозные и расчётные цены.[18]

Базисные – сложившиеся в национальной экономике цены на определённый момент времени. Базисная цена на любую продукцию или услугу, а также инвестиционные ресурсы считается неизменной в течение всего расчётного периода.

Мировые – цены, которые устанавливаются на товары или услуги в межгосударственной торговле.

Прогнозные – базисные цены, скорректированные на возможное их изменение в конце шага, взятого за период прогнозирования.

Расчётные – прогнозные цены с поправкой на общий индекс инфляции в текущем периоде времени.

Цены на ресурсы, продукцию и услуги в процессе инвестирования можно выражать в национальной (рубли) или устойчивой валюте (доллары, евро).

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-ом шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования at, определяемый для постоянной нормы дисконта E как:

at = 1/(1+E)t

где t - номер шага расчета (t = 0,1,2,...Т), а Т - горизонт расчета.

Дисконтирование - это приведение разновременных экономических показателей к какому-либо одному моменту времени - точке приведения.

В качестве точки приведения принят момент окончания первого шага расчета. Дисконтирование показателя, относящегося к t-му шагу, осуществляется путем умножения его текущего значения на величину at .Суммируя дисконтированные значения показателя по всем периодам за время реализации проекта и, вводя при необходимости дефлирующие множители, мы получаем значения интегральных показателей, например, чистого дисконтированного дохода - ЧДД. Результат сравнения двух проектов с различным распределением эффекта во времени может существенно зависеть от нормы дисконта. Поэтому объективный (или хотя бы удовлетворяющий всех участников) выбор ее величины достаточно важен.[19]

В рыночной экономике эта величина определяется, исходя из депозитного процента по вкладам (в постоянных ценах). На практике она принимается большей его значения за счет инфляции и риска, связанного с инвестициями. Если принять норму дисконта ниже депозитного процента, инвесторы предпочтут класть деньги в банк, а не вкладывать их непосредственно в производство; если же норма дисконта станет выше депозитного процента на величину большую, чем та, которая оправдывается инфляцией и инвестиционным риском, возникнет перетекание денег в инвестиции, повышенный спрос на деньги и как следствие - повышение их цены, т. е. банковского процента.[20]

Приведенная оценка нормы дисконта справедлива (в рыночной экономике) для собственного капитала. В случае, когда весь капитал является заемным, норма дисконта представляет собой соответствующую процентную ставку, определяемую условиями процентных выплат и погашений по займам.

ЗАКЛЮЧЕНИЕ

Проведенные исследования показали, что бизнес-план составляется в целях эффективного управления, финансового оздоровления предприятия, планирования бизнеса и является одним из основных инструментов управления предприятием, определяющих эффективность его деятельности. Особенность бизнес-плана состоит не столько в точности и достоверности количественных показателей, сколько в содержательном, качественном обосновании идей проекта.

Основные преимущества, которые дает предприятию бизнес-планирование:

· дает возможность четко обдумать и оформить свои идеи, проверить их жизнеспособность на бумаге расчетным путем;

· такой бумажный (виртуальный) вариант проверки идеи в конечном счете убережет предпринимателя от множества ошибок и ненужных затрат;

· позволяет предпринимателю гораздо лучше понять механизм работы предприятия и действовать в рыночной среде намного эффективнее;

· когда процесс написания бизнес-плана завершен, он будет служить, как схема или карта, точное следование которой позволит с большей вероятностью достигнуть намеченной цели.

Таким образом, для осуществления капитальных вложений необходимо составлять обобщающий тщательно проработанный документ – бизнес-план, который описывает поставленные цели и способы их достижения, содержит всю необходимую информацию и расчеты относительно принимаемого инвестиционного проекта.

Подготовка бизнес-плана позволяет предприятию оценить эффективность инвестиционного проекта в условиях конкуренции, определить перспективы развития производства и сбыта продукции.

Бизнес-план служит для предприятий важным инструментом привлечения финансовых ресурсов, а для инвесторов — гарантией надежного и выгодного помещения капитала

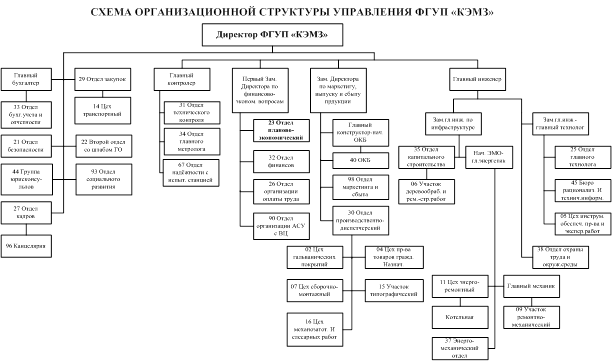

Начато активное внедрение бизнес-планирования инвестиционной деятельности в ФГУП «КЭМЗ» Однако, несмотря на развитие инвестиционного процесса на предприятии, который играет основополагающую роль в формировании структуры производства, не всегда рационально осуществляется процесс принятия инвестиционных решений. Так, не системно осуществляются технико-экономические обоснования проектов, нет необходимой увязки разделов бизнес планирования на предприятии по подразделениям, службам.

Исходя из вышесказанного, предлагается:

ü для привлечения потенциальных инвесторов необходимо предоставить им ясное представление о задачах и эффективности проекта, оценить вероятную доходность и надежность вложений, это позволяет сделать грамотно составленный бизнес-план. Бизнес-план, по сути - визитная карточка инвестиционного проекта. Он дает инвестору ответ на вопрос, стоит ли вкладывать средства в данный инвестиционный проект и при каких условиях он будет наиболее эффективен при допустимой для инвестора степени риска и верности допущений, сделанных разработчиком инвестиционного проекта;

ü обязательным условием получения банковского кредита является предоставленный банку грамотно составленный бизнес-план инвестиционного проекта. Если у заемщика он отсутствует, это говорит о низком профессиональном уровне администрации предприятия и делает получение банковского кредита невозможным, кроме того, в будущем банк будет оценивать выдачу кредита такому предприятию, как более высокорисковую операцию, что обязательно повлияет на величину процентов по кредиту в сторону увеличения;

ü разрабатывать бизнес-план еще и потому, что гораздо более важными для предприятия являются внутренние цели, для которых он составляется Внутренние цели - проверка знаний управляющего персонала, понимания ими рыночной среды и реального положения предприятия на рынке. Очень важны достижение понимания инвестором и администрацией предприятия стратегических целей, характеристик, конкурентной среды, слабых и сильных сторон конкретного инвестиционного проекта, его возможной эффективности при заданных условиях;

Для упрощения создания бизнес-плана необходимо применять компьютерные программы, которые позволяют облегчить этот процесс. В работе проведено исследование пакетов COMFAR, PROPSPIN, "Альт-Инвест", "PROJECT EXPERT"

ü Project Expert - одна из самых известных программ для составления бизнес-планов, она практически полностью автоматизирует составление бизнес-плана инвестиционного проекта.

ü составлять бизнес-план поручить специалистам предприятия, внедряющего проект, а в помощь им привлечь профессиональных консультантов. При заказе разработки бизнес-плана «со стороны» заказчик может получить довольно отвлеченный и сырой вариант, который не вдохновит ни инвестора, ни руководство предприятия, а само планирование деятельности предприятия при этом не сможет дать максимального эффекта;

ü при разработке бизнес-плана составлять его на основе реальной, непредвзятой информации, полученной из доступных источников и содержать ссылки на документы, результаты исследований, источники информации, отчеты и заключения экспертов. Очень желательны приложения в виде графиков и диаграмм, которые придают бизнес-плану солидность и наглядность, что очень любят многие инвесторы и банкиры, для которых это часто является показателем основательности похода к делу, качества проработки и серьезности проекта. Это не является обязательным требованием, но создает общее благоприятное впечатление от проекта;

ü в бизнес-плане должна быть приведена достоверная информация о рисках от участия в инвестиционном проекте, по которым должен быть сделан беспристрастный анализ и рассмотрены возможные варианты его избежания или минимизации;

Учитывая необходимость финансового оздоровления предприятия ФГУП «КЭМЗ», в работе предложен бизнес-план по производству селекторов ОВЧ. Этот документ дает целостное представление о характере инвестиционных вложений, анализирует положение дел в отрасли, идентифицирует возможные риски, показывает объемы производства, план сбыта продукции, характеризует все виды затрат, которые понесет предприятие и доходов, которые оно будет получать как на стадии начала производства, так и при его выходе на полную мощность. С помощью приведенных таблиц, построенных графиков и диаграмм, которые наглядно иллюстрируют существо и прибыльность предлагаемого проекта, процесс принятия решений становится более наглядным и эффективным.

Реализация вышеизложенных рекомендаций по финансовому оздоровлению предприятия путем внедрения бизнес-планирования позволит повысить эффективность принимаемых и реализуемых на предприятии инвестиционных решений и на этой основе обеспечить рентабельность деятельности ФГУП «КЭМЗ».

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Конституция Российской Федерации (1993 г.): офиц. текст. – М.: ИНФРА-М, 2008. – 48с.

2. Гражданский кодекс Российской Федерации (часть 1,2,3): офиц. текст: по состоянию на 1 марта 2008 г. – М.: Эксмо, 2008. – 672 с.

3. Налоговый кодекс Российской Федерации (часть 1,2): офиц. текст: по состоянию на 1 апреля 2008 г. – М.: Юрайт, 2008. – 612 с.

4. Алексеева М.М. Планирование деятельности фирмы: Учебно-методическое пособие. – М.: Финансы и статистика, 2004.- 248с.

5. Антикризисное управление: от банкротства - к финансовому оздоровлению / Под ред. Чванова Г. П. - М.: Закон и право, ЮНИТИ, 2005. - 320 с.

6. Басовский Л.Е. Прогнозирование и планирование в условиях рынка. Учебное пособие. - М.: Инфра-М, 2006.

7. Бекетова О.Н. Бизнес-план: теория и практика. – М.: Приор-издат, 2006.

8. Бланк И.А. Инвестиционный менеджмент. Учебный курс. – М.: Ника-Центр, 2004.

9. Блех Ю., Гетце Ю. Инвестиционные расчеты: модели и методы оценки инвестиционных проектов. – Калининград: «Янтарный сказ», 2007.

10. Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий. – М.: Финансы и статистика, 2005.

11. Бузова И.А. Коммерческая оценка инвестиций. – СПб.: Питер Принт, 2004.

12. Буров В.П. Бизнес-план фирмы. Теория и практика, М.-2001.

13. Бухалков М.И. Внутрифирменное планирование: Учебник , ИНФРА-М - 2000, 400 стр.

14. Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов. – М.: Ось-89, 2002

15. Ильин А.И. Планирование на предприятии. Учебное пособие.- М.: ООО «Мисанта», 2006.-296с.

16. Кинг У., Клиланд Д. Стратегическое планирование и хозяйственная политика.-М., 2007.

17. Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности - М.: Финансы и статистика, 2001.

18. Ковалев В.В. и др. Анализ хозяйственной деятельности предприятия. – М.:Проспект, 2004.

19. Колтынюк Б.А. Инвестиционные проекты. Учебник. – Спб.: Изд. Михайлова В.А., 2002.

20. Липсии И.В., Косов В.В. Инвестиционный проект: методы подготовки и анализа. Учебное стравочное пособие. М.: Изд-во «Бэк», 2004.

21. Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция). Официальное издание. М.: Экономика, 2000 (Утверждены: Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике. № ВК 477 от 21.06.1999 г.)

22. Непомнящий Е.Г. Инвестиционное проектирование. - Таганрог: Изд-во ТРТУ, 2003. 262 с.

23. Орлова Е.Р. Бизнес-план: основные проблемы и ошибки, возникающие при его написании. М.: ОМЕГА-Л, 2004.

24. Птускин А.С.Бизнес-план промышленного предприятия. – Методическое пособие. – КФ МГТУ ,2003

25. Секреты инвестиционного дела: Все, что нужно знать об инвестициях /Под ред. Д. Пикфорда. – М.: Олимп-Бизнес, 2006.

26. Теория и практика антикризисного управления: Учебник для вузов / Под ред. Беляева С. Г. и Кошкина В. И. - М.: Закон и право, ЮНИТИ, 2005. - 496 с.

27. Фабоцци Ф.И Управление инвестициями.- М.: Инфра-М, 2004.

28. Финансовый менеджмент / Под ред. Г. Б. Поляка. М.: Финансы, ЮНИТИ, 2002.

29. Финансовый менеджмент: теория и практика /Под ред. Е.С. Стояновой.- М.: Перспектива, 2002.

30. Цвиркун А.Д., Акинфиев В.К. Анализ инвестиций и бизнес-план: Методы и инструментальные средства. – М.: Издательство «Ось -89», 2002.

31. Самсонов Н.Ф. Финансовый менеджмент. – М.: Финансы, 2004 г.

32. «Справочник финансиста предприятия».-М.: ИНФРА-М, 2007г.

33. Фельзенбаум “Иностранные инвестиции в России”. Вопросы Экономики.

34. Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. - М.: ИНФРА-М, 2003. - ХII, 1038 с.

35. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. - 2-е изд. - М.: Издательско-торговая корпорация «Дашков и К0», 2004.

36. Шеремет А. Д., Финансы предприятий. - М., Инфра -М., 2005г.

37. В. Фатов, В. Стяжкина, Д. Лапшин. Автоматизированная система оценки эффективности инвестиционных проектов // Инвестиции в России, № 8, 2008

38. www.rbc.ru

ПРИЛОЖЕНИЯ

| БУХГАЛТЕРСКИЙ БАЛАНС ЗА 2005 ГОД Таблица 1 | ||||||||

| Коды | ||||||||

| Форма №1 по ОКУД | 710001 | |||||||

| на 1 января 2006 г. | Дата (год, месяц, число) | 01.01.2006г. | ||||||

| Организация: ФГУП "КЭМЗ" | по ОКПО | 75085598 | ||||||

| Идентификационный номер налогоплательщика | ИНН | 4026000179 | ||||||

| Вид деятельности: | по ОКВЭД | 32.202 | ||||||

| Организационно-правовая форма/форма собственности: ФГУП по | ||||||||

| ОКОПФ/ОКФС | 42/12 | |||||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | ||||||

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода | |||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Нематериальные активы | 110 | 114 | ||||||

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 | |||||||

| организационные расходы | 112 | |||||||

| деловая репутация организации | 113 | |||||||

| Основные средства | 120 | 269 196 | 268 176 | |||||

| земельные участки и объекты природопользования | 121 | |||||||

| здания, машины и оборудование | 122 | |||||||

| Незавершенное строительство | 130 | 11 892 | 8 878 | |||||

| Доходные вложения в материальные ценности | 135 | |||||||

| имущество для передачи в лизинг | 136 | |||||||

| имущество, предоставляемое по договору проката | 137 | |||||||

| Долгосрочные финансовые вложения | 140 | 5 640 | 5 640 | |||||

| инвестиции в дочернии общества | 1401 | |||||||

| инвестиции в зависимые общества | 1402 | |||||||

| инвестиции в другие организации | 1403 | |||||||

| займы, предоставленные организациям на срок более 12 месяцев | 1404 | |||||||

| прочие долгосрочные финансовые вложения | 1405 | |||||||

| Отложенные налоговые активы | 145 | |||||||

| Прочие внеоборотные активы | 150 | |||||||

| ИТОГО по разделу I | 190 | 286 842 | 283 234 | |||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 210 | 104 216 | 149 164 | |||||

| сырье, материалы и другие аналогичные ценности | 211 | 51 334 | 90 540 | |||||

| животные на выращивании и откорме | 212 | |||||||

| затраты в незавершенном производстве | 213 | 18 262 | 16 982 | |||||

| Продолжение таблицы 1 | ||||||||

| готовая продукция и товары для перепродажи | 214 | 34 334 | 39 508 | |||||

| товары отгруженные | 215 | |||||||

| расходы будущих периодов | 216 | 286 | 2 134 | |||||

| прочие запасы и затраты | 217 | |||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 172 | 4 146 | |||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | |||||||

| покупатели и заказчики | 231 | |||||||

| векселя к получению | 232 | |||||||

| задолженность дочерних и зависимых обществ | 233 | |||||||

| авансы выданные | 234 | |||||||

| прочие дебиторы | 235 | |||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 104 382 | 75 936 | |||||

| покупатели и заказчики, в том числе | 241 | 62 074 | 53 456 | |||||

| Краткосрочные финансовые вложения, в т. ч. | 250 | 136 | ||||||

| прочие краткосрочные финансовые вложения | 252 | |||||||

| Денежные средства | 260 | 13 698 | 6 480 | |||||

| Прочие оборотные активы | 270 | 3380 | 3380 | |||||

| ИТОГО по разделу II | 290 | 225 984 | 239 106 | |||||

| БАЛАНС | 300 | 512 826 | 522 340 | |||||

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода | |||||

| IIII. КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставный капитал | 410 | 960 | 960 | |||||

| Добавочный капитал | 420 | 328 908 | 333 262 | |||||

| Резервный капитал | 430 | 11510 | 10396 | |||||

| резервы, образованные в соответствии с законодательством | 431 | 10346 | 10346 | |||||

| резервы, образованные в соответствии с учредительными документами | 432 | 1 164 | 50 | |||||

| Фонд социальной сферы | 440 | |||||||

| Целевые финансирование и поступления | 450 | |||||||

| Нераспределенная прибыль (непокрытый убыток) прошлых лет | 460 | |||||||

| Нераспределенная прибыль (непокрытый убыток) отчетного года | 470 | 34406 | 65 406 | |||||

| ИТОГО по разделу III | 490 | 375 784 | 410 024 | |||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Займы и кредиты, в т.ч. | 510 | |||||||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | |||||||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | |||||||

| Окончание таблицы 1 | ||||||||

| Прочие долгосрочные обязательства | 520 | |||||||

| ИТОГО по разделу IV | 590 | |||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| Займы и кредиты, в т.ч. | 610 | 212 | 212 | |||||

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 611 | |||||||

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 612 | |||||||

| Кредиторская задолженность, в т.ч. | 620 | 130 094 | 104 248 | |||||

| поставщики и подрядчики | 621 | 23 302 | 20 186 | |||||

| задолженность перед персоналом организации | 622 | 3 354 | 6 056 | |||||

| задолженность перед государственными внебюджетными фондами, в т.ч.: | 623 | 4 262 | 5 470 | |||||

| задолженность в ПФР | 6231 | |||||||

| задолжееность в ФОМС | 6232 | |||||||

| задолженность в ФСС | 6233 | |||||||

| прочая задолженность | 6234 | |||||||

| задолженность по налогам и сборам, в т.ч. | 624 | 89 412 | 56 740 | |||||

| задолженность перед Федеральным бюджетом | 6241 | |||||||

| задолженность перед бюджетом субъекта Федерации | 6242 | |||||||

| задолженность перед местным бюджетом | 6243 | |||||||

| прочая задолженность | 6244 | |||||||

| прочие кредиторы | 625 | 8 634 | 15 796 | |||||

| векселя к уплате | 626 | |||||||

| задолженность перед дочерними и зависимыми обществами | 627 | |||||||

| авансы полученные | 628 | |||||||

| задолженность участникам (учредителям) по выплате доходов | 630 | |||||||

| Доходы будущих периодов | 640 | 1224 | 592 | |||||

| Резервы предстоящих рсходов | 650 | 5 512 | 7264 | |||||

| Прочие краткосрочные обязательства | 660 | |||||||

| ИТОГО по разделу V | 690 | 137 042 | 112 316 | |||||

| БАЛАНС | 700 | 512 826 | 522 340 | |||||

| БУХГАЛТЕРСКИЙ БАЛАНС ЗА 2006 ГОД Таблица 2 |

| |||||||||||

| ||||||||||||

| Коды |

| |||||||||||

| Форма №1 по ОКУД | 710001 |

| ||||||||||

| на 1 января 2007 г. | Дата (год, месяц, число) | 01.01.2007г. | ||||||||||

| Организация: ФГУП "КЭМЗ" | по ОКПО | 75085598 | ||||||||||

| Идентификационный номер налогоплательщика | ИНН | 4026000179 | ||||||||||

| Вид деятельности: | промышленность | по ОКВЭД | 32.202 | |||||||||

| Организационно-правовая форма/форма собственности: ФГУП по | 42/12 |

| ||||||||||

| ОКОПФ/ОКФС | ||||||||||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | ||||||||||

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| ||||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

| |||||||||||

| Нематериальные активы | 110 | 114 |

| |||||||||

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 |

| ||||||||||

| организационные расходы | 112 |

| ||||||||||

| деловая репутация организации | 113 |

| ||||||||||

| Основные средства | 120 | 269 196 | 268 176 |

| ||||||||

| земельные участки и объекты природопользования | 121 |

| ||||||||||

| здания, машины и оборудование | 122 |

| ||||||||||

| Незавершенное строительство | 130 | 11 892 | 8 878 |

| ||||||||

| Доходные вложения в материальные ценности | 135 |

| ||||||||||

| имущество для передачи в лизинг | 136 |

| ||||||||||

| имущество, предоставляемое по договору проката | 137 |

| ||||||||||

| Долгосрочные финансовые вложения | 140 | 5 640 | 5 640 |

| ||||||||

| инвестиции в дочернии общества | 1401 |

| ||||||||||

| инвестиции в зависимые общества | 1402 |

| ||||||||||

| инвестиции в другие организации | 1403 |

| ||||||||||

| займы, предоставленные организациям на срок более 12 месяцев | 1404 |

| ||||||||||

| прочие долгосрочные финансовые вложения | 1405 |

| ||||||||||

| Отложенные налоговые активы | 145 |

| ||||||||||

| Прочие внеоборотные активы | 150 |

| ||||||||||

| ИТОГО по разделу I | 190 | 286 842 | 283 234 |

| ||||||||

| II. ОБОРОТНЫЕ АКТИВЫ |

| |||||||||||

| Запасы | 210 | 104 216 | 149 164 |

| ||||||||

| сырье, материалы и другие аналогичные ценности | 211 | 51 334 | 90 540 |

| ||||||||

| животные на выращивании и откорме | 212 |

| ||||||||||

| затраты в незавершенном производстве | 213 | 18 262 | 16 982 |

| ||||||||

| Продолжение таблицы 2 |

| |||||||||||

| готовая продукция и товары для перепродажи | 214 | 34 334 | 39 508 |

| ||||||||

| товары отгруженные | 215 |

| ||||||||||

| расходы будущих периодов | 216 | 286 | 2 134 |

| ||||||||

| прочие запасы и затраты | 217 |

| ||||||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 172 | 4 146 |

| ||||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 |

| ||||||||||

| покупатели и заказчики | 231 |

| ||||||||||

| векселя к получению | 232 |

| ||||||||||

| задолженность дочерних и зависимых обществ | 233 |

| ||||||||||

| авансы выданные | 234 |

| ||||||||||

| прочие дебиторы | 235 |

| ||||||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 104 382 | 75 936 |

| ||||||||

| покупатели и заказчики, в том числе | 241 | 62 074 | 53 456 |

| ||||||||

| Краткосрочные финансовые вложения, в т. ч. | 250 | 136 |

| |||||||||

| прочие краткосрочные финансовые вложения | 252 |

| ||||||||||

| Денежные средства | 260 | 13 698 | 6 480 |

| ||||||||

| Прочие оборотные активы | 270 | 3380 | 3380 |

| ||||||||

| ИТОГО по разделу II | 290 | 225 984 | 239 106 |

| ||||||||

| БАЛАНС | 300 | 512 826 | 522 340 |

| ||||||||

| ПАССИВ | Код стр. | На начало отчетного периода | На конец отчетного периода |

| ||||||||

| IIII. КАПИТАЛ И РЕЗЕРВЫ |

| |||||||||||

| Уставный капитал | 410 | 960 | 960 |

| ||||||||

| Добавочный капитал | 420 | 328 908 | 333 262 |

| ||||||||

| Резервный капитал | 430 | 11510 | 10396 |

| ||||||||

| резервы, образованные в соответствии с законодательством | 431 | 10346 | 10346 |

| ||||||||

| резервы, образованные в соответствии с учредительными документами | 432 | 1 164 | 50 |

| ||||||||

| Фонд социальной сферы | 440 |

| ||||||||||

| Целевые финансирование и поступления | 450 |

| ||||||||||

| Нераспределенная прибыль (непокрытый убыток) прошлых лет | 460 |

| ||||||||||

| Нераспределенная прибыль (непокрытый убыток) отчетного года | 470 | 34406 | 65 406 |

| ||||||||

| ИТОГО по разделу III | 490 | 375 784 | 410 024 |

| ||||||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| |||||||||||

| Займы и кредиты, в т.ч. | 510 |

| ||||||||||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 |

| ||||||||||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 |

| ||||||||||

| Прочие долгосрочные обязательства | 520 |

| ||||||||||

| Окончание таблицы 2 |

| |||||||||||

| ИТОГО по разделу IV | 590 |

| ||||||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| |||||||||||

| Займы и кредиты, в т.ч. | 610 | 212 | 212 |

| ||||||||

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 611 |

| ||||||||||

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 612 |

| ||||||||||

| Кредиторская задолженность, в т.ч. | 620 | 130 094 | 104 248 |

| ||||||||

| поставщики и подрядчики | 621 | 23 302 | 20 186 |

| ||||||||

| задолженность перед персоналом организации | 622 | 3 354 | 6 056 |

| ||||||||

| задолженность перед государственными внебюджетными фондами, в т.ч.: | 623 | 4 262 | 5 470 |

| ||||||||

| задолженность в ПФР | 6231 |

| ||||||||||

| задолжееность в ФОМС | 6232 |

| ||||||||||

| задолженность в ФСС | 6233 |

| ||||||||||

| прочая задолженность | 6234 |

| ||||||||||

| задолженность по налогам и сборам, в т.ч. | 624 | 89 412 | 56 740 |

| ||||||||

| задолженность перед Федеральным бюджетом | 6241 |

| ||||||||||

| задолженность перед бюджетом субъекта Федерации | 6242 |

| ||||||||||

| задолженность перед местным бюджетом | 6243 |

| ||||||||||

| прочая задолженность | 6244 |

| ||||||||||

| прочие кредиторы | 625 | 8 634 | 15 796 |

| ||||||||

| векселя к уплате | 626 |

| ||||||||||

| задолженность перед дочерними и зависимыми обществами | 627 |

| ||||||||||

| авансы полученные | 628 |

| ||||||||||

| задолженность участникам (учредителям) по выплате доходов | 630 |

| ||||||||||

| Доходы будущих периодов | 640 | 1224 | 592 |

| ||||||||

| Резервы предстоящих рсходов | 650 | 5 512 | 7264 |

| ||||||||

| Прочие краткосрочные обязательства | 660 |

| ||||||||||

| ИТОГО по разделу V | 690 | 137 042 | 112 316 |

| ||||||||

| БАЛАНС | 700 | 512 826 | 522 340 |

| ||||||||

| БУХГАЛТЕРСКИЙ БАЛАНС ЗА 2007 ГОД Таблица 3 | |||||||||

| Коды | |||||||||

| Форма №1 по ОКУД | 710001 | ||||||||

| на 1 января 2008 г. | Дата (год, месяц, число) | 01.01.2008г. | |||||||

| Организация: ФГУП "КЭМЗ" | по ОКПО | 75085598 | |||||||

| Идентификационный номер налогоплательщика | ИНН | 4026000179 | |||||||

| Вид деятельности: | промышленность | по ОКВЭД | 32.202 | ||||||

| Организационно-правовая форма/форма собственности: ФГУП по | 42/12 | ||||||||

| ОКОПФ/ОКФС | |||||||||

| Единица измерения: тыс. руб. | по ОКЕИ | 384/385 | |||||||

| АКТИВ | Код стр. | На начало отчетного периода | На конец отчетного периода | ||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||||

| Нематериальные активы | 110 | ||||||||

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы | 111 | ||||||||

| организационные расходы | 112 | ||||||||

| деловая репутация организации | 113 | ||||||||

| Основные средства | 120 | 316 118 | 336 564 | ||||||

| земельные участки и объекты природопользования | 121 | ||||||||

| здания, машины и оборудование | 122 | ||||||||

| Незавершенное строительство | 130 | 3 012 | 5 954 | ||||||

| Доходные вложения в материальные ценности | 135 | ||||||||

| имущество для передачи в лизинг | 136 | ||||||||

| имущество, предоставляемое по договору проката | 137 | ||||||||

| Долгосрочные финансовые вложения | 140 | 5 570 | 5 600 | ||||||

| инвестиции в дочернии общества | 1401 | ||||||||

| инвестиции в зависимые общества | 1402 | ||||||||

| инвестиции в другие организации | 1403 | ||||||||

| займы, предоставленные организациям на срок более 12 месяцев | 1404 | ||||||||

| прочие долгосрочные финансовые вложения | 1405 | ||||||||

| Отложенные налоговые активы | 145 | 190 | 936 | ||||||

| Прочие внеоборотные активы | 150 | ||||||||

| ИТОГО по разделу I | 190 | 324 890 | 349 144 | ||||||

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||||

| Запасы | 210 | 230 300 | 229 842 | ||||||

| сырье, материалы и другие аналогичные ценности | 211 | 127 414 | 129 198 | ||||||

| животные на выращивании и откорме | 212 | ||||||||

| затраты в незавершенном производстве | 213 | 32 562 | 41 462 | ||||||

| готовая продукция и товары для перепродажи | 214 | 64 772 | 46 600 | ||||||

| товары отгруженные | 215 | ||||||||

| Продолжение таблицы 3 | |||||||||

| расходы будущих периодов | 216 | 5 552 | 12 582 | ||||||

| прочие запасы и затраты | 217 | ||||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 3 378 | 2 342 | ||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | ||||||||

| покупатели и заказчики | 231 | ||||||||

| векселя к получению | 232 | ||||||||

| задолженность дочерних и зависимых обществ | 233 | ||||||||

| авансы выданные | 234 | ||||||||

| прочие дебиторы | 235 | ||||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 103 158 | 131 144 | ||||||

| покупатели и заказчики, в том числе | 241 | 59 244 | 70 950 | ||||||

| Краткосрочные финансовые вложения, в т. ч. | 250 | ||||||||

| прочие краткосрочные финансовые вложения | 252 | ||||||||

| Денежные средства | 260 | 34 972 | 160 488 | ||||||

| Прочие оборотные активы | 270 | ||||||||

| ИТОГО по разделу II | 290 | 371 808 | 523 816 | ||||||

| БАЛАНС | 300 | 696 698 | 872 960 | ||||||

| ПАССИВ | Код стр. | На конец отчетного периода | На конец отчетного периода | ||||||

| IIII. КАПИТАЛ И РЕЗЕРВЫ | |||||||||

| Уставный капитал | 410 | 2000 | 2000 | ||||||

| Добавочный капитал | 420 | 344 058 | 318 930 | ||||||

| Резервный капитал | 430 | ||||||||

| резервы, образованные в соответствии с законодательством | 431 | ||||||||

| резервы, образованные в соответствии с учредительными документами | 432 | ||||||||

| Фонд социальной сферы | 440 | ||||||||

| Целевые финансирование и поступления | 450 | ||||||||

| Нераспределенная прибыль (непокрытый убыток) прошлых лет | 460 | ||||||||

| Нераспределенная прибыль (непокрытый убыток) отчетного года | 470 | 195 462 | 359 046 | ||||||

| ИТОГО по разделу III | 490 | 541 520 | 679 976 | ||||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||||

| Займы и кредиты, в т.ч. | 510 | ||||||||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | ||||||||

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | 512 | ||||||||

| Прочие долгосрочные обязательства | 520 | 1 852 | 2 008 | ||||||

| Окончание таблицы 3 | |||||||||

| ИТОГО по разделу IV | 590 | 1 852 | 2 008 | ||||||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||||

| Займы и кредиты, в т.ч. | 610 | ||||||||

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 611 | ||||||||

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 612 | ||||||||

| Кредиторская задолженность, в т.ч. | 620 | 116 390 | 129 174 | ||||||

| поставщики и подрядчики | 621 | 18 842 | 13 616 | ||||||

| задолженность перед персоналом организации | 622 | 14 038 | 17 098 | ||||||

| задолженность перед государственными внебюджетными фондами, в т.ч.: | 623 | 11 116 | 8 364 | ||||||

| задолженность в ПФР | 6231 | ||||||||

| задолжееность в ФОМС | 6232 | ||||||||

| задолженность в ФСС | 6233 | ||||||||

| прочая задолженность | 6234 | ||||||||

| задолженность по налогам и сборам, в т.ч. | 624 | 39 526 | 66 530 | ||||||

| задолженность перед Федеральным бюджетом | 6241 | ||||||||

| задолженность перед бюджетом субъекта Федерации | 6242 | ||||||||

| задолженность перед местным бюджетом | 6243 | ||||||||

| прочая задолженность | 6244 | ||||||||

| прочие кредиторы | 625 | 32 868 | 23 566 | ||||||

| векселя к уплате | 626 | ||||||||

| задолженность перед дочерними и зависимыми обществами | 627 | ||||||||

| авансы полученные | 628 | ||||||||

| задолженность участникам (учредителям) по выплате доходов | 630 | ||||||||

| Доходы будущих периодов | 640 | 19314 | 33476 | ||||||

| Резервы предстоящих рсходов | 650 | 17622 | 28326 | ||||||

| Прочие краткосрочные обязательства | 660 | ||||||||

| ИТОГО по разделу V | 690 | 153 326 | 190 976 | ||||||

| БАЛАНС | 700 | 696 698 | 872 960 | ||||||

[1] Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов. – М.: Ось-89, 2002.

[2] Бланк И.А. Инвестиционный менеджмент. Учебный курс. – М.: Ника-Центр, 2004.

[3] Зелль А. Бизнес-план: инвестиции и финансирование, планирование и оценка проектов. – М.: Ось-89, 2002.

[4] Птускин А.С.Бизнес-план промышленного предприятия. – Методическое пособие. – КФ МГТУ , 2003. – с. 7.

[5] Колтынюк Б.А. Инвестиционные проекты. Учебник. – Спб.: Изд. Михайлова В.А., 2006.

[6] Колтынюк Б.А. Инвестиционные проекты. Учебник. – Спб.: Изд. Михайлова В.А., 2006.

[7] Колтынюк Б.А. Инвестиционные проекты. Учебник. – Спб.: Изд. Михайлова В.А., 2006.

[8] Непомнящий Е.Г. Инвестиционное проектирование. - Таганрог: Изд-во ТРТУ, 2003. 262 с.

[9]Непомнящий Е.Г. Инвестиционное проектирование. - Таганрог: Изд-во ТРТУ, 2003. 262 с.

[10] Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция). Официальное издание. М.: Экономика, 2000 (Утверждены: Министерством экономики РФ, Министерством финансов РФ, Государственным комитетом РФ по строительной, архитектурной и жилищной политике. № ВК 477 от 21.06.1999 г.).

[11] Финансовый менеджмент: теория и практика /Под ред. Е.С. Стояновой.- М.: Перспектива, 2007.

[12] Ковалев В. В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности - М.: Финансы и статистика, 2001.

[13] Общая стоимость работ = Плановая себестоимость + Прибыль ( плановая ) 20 % от плановой себестоимости + Налог на прибыль ( 35 % от прибыли )

[14]Кол - во рабочих * Оклад

[15] Расчет общей суммы проводился за месяц

[16] Завлин П.Н. Васильев А.В. Кноль А.И. Оценка экономической эффективности инвестиционных проектов (современные подходы). – СПб.: Наука, 2008

[17] Ковалев В.В. и др. Анализ хозяйственной деятельности предприятия. – М.:Проспект, 2007

[18] Блех Ю., Гетце Ю. Инвестиционные расчеты: модели и методы оценки инвестиционных проектов. – Калининград: «Янтарный сказ», 2007

[19] Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий. – М.: Финансы и статистика, 2005

[20] Фабоцци Ф.И Управление инвестициями.- М.: Инфра-М, 2004

Похожие работы

... непосредственно воздействуют на предметы труда - основные рабочие, другие лишь опосредованно участвуют в изготовлении продукции - вспомогательные рабочие. Важным направлением совершенствования разделения труда на предприятии является установление рациональных пропорций и численности отдельных функциональных групп работников, а именно: между основными и вспомогательными рабочими; между рабочими и ...

... и информационную подсистемы. Экономико-правовую подсистему правомерно определить как совокупность экономико-правовых методик, правил, рекомендаций, принципов, обусловливающих организацию и управление затратами, взаимоотношения управленческих и производственных служб предприятия, их права и обязанности. Организационно-техническую подсистему образует совокупность технических средств и структур ( ...

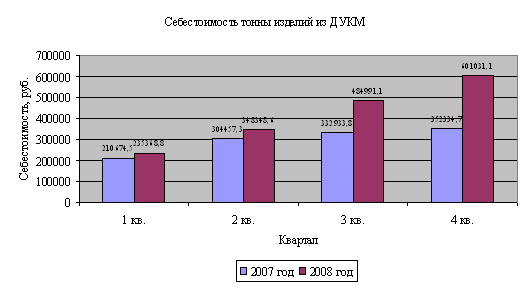

... , что привело к дополнительной экономии. Трудовые показатели Анализ производительности труда по цеху за 2007-2008 годы можно сделать исходя из следующих данных (таблица 4). Таблица 4 Анализ производительности труда по цеху по производству порошковых изделий за 2008 год Наименование показателя Ед. изм. Факт за 2008 г. Факт за 2007 г. Отклонения абсол. +увелич./ -уменьш. в % к 2007 году ...

0 комментариев