Навигация

Направления совершенствования налоговой системы

5.2. Направления совершенствования налоговой системы.

Налоговая система должна совершенствоваться по следующим важнейшим направлениям:

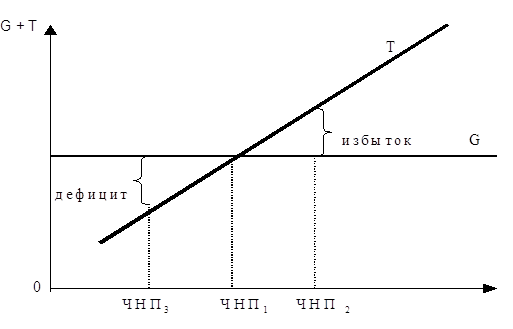

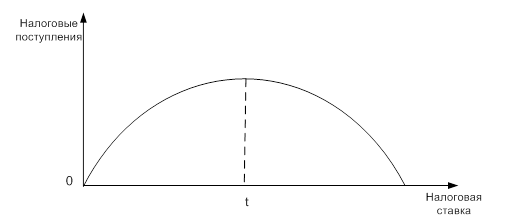

• требуется уменьшение налогового бремени. Оно является чрезмерным, поскольку налоговые изъятия при составлении бюджета государства до сих пор планировались в размере около половины ВНП. Мировой опыт и теоретические разработки, отраженные в виде «кривой Лаффера», показывают, что тот уровень, с которого начинается массовое бегство от налогов, обусловливает низкий уровень собираемости налогов. Кроме того, в результате кризиса неплатежей предприятий подрываются условия непрерывного производства;

• необходимо изменение структуры налоговых поступлений за счет поэтапного увеличения уровня налогообложения физических лиц (доходов и имущества), а также налогов на имущество и рентных платежей в природоэксплуатирующих отраслях, что обеспечит рост платежей за использование природных ресурсов. Резкий переход на преимущественное налогообложение физических лиц невозможен, так как невысокие доходы основной массы населения пока не позволяют проплатить такие налоги;

• назрела необходимость сокращения налоговых льгот. В сегодняшний период, когда происходит глобальный пересмотр налоговой системы, индивидуализация налоговых льгот оборачивается неразберихой и коррупцией. Данная индивидуализация налоговых ставок возможна лишь в хорошо отработанной, налаженной налоговой политике. [4. стр. 189-192]

ΙΙ. Налоги в Российской Федерации.

1. Классификация налогов

Вся совокупность законодательно установленных налогов подразделяется (классифицируется) на группы по определенным критериям, признакам, особым свойствам. Наиболее существенное значение в современной теории и практике налогообложения имеют следующие основания классификации налогов:

1. по способу взимания налогов

2. по субъекту-налогоплательщику

3. по органу, который устанавливает и конкретизирует налоги

4. по порядку введения налога

5. по уровню бюджета, в который зачисляется налоговый платеж

6. по целевой направленности введения налога

По способу взимания налогов.

Согласно данному основанию, различают прямые и косвенные налоги.

Классификация налогов на прямые и косвенные исходя из подоходно - расходного критерия, не утратила своего значения и используется для оценки степени переложения налогового бремени на потребителя товаров и услуг.

К числу прямых налогов относятся: налог на прибыль (доходы) предприятий и организаций, земельный налог, подоходный налог с физических лиц, налоги на имущество юридических и физических лиц, владение и пользование которым служат основанием для обложения.

Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций, целевых сборов: налог на добавленную стоимость, акцизы на от дельные товары, таможенная пошлина, налог на операции с ценными бумагами, транспортный налог, налог на содержание жилищного фонда и объектов социально сферы и др.

Во многих развитых странах в структуре налоговых доходов превалируют прямые налоги: США 91,1%, Япония —71,2%, Англия 54,3% (1987 г.). В России на долю прямых налогов приходится примерно 45% (1995 г.).

По субъекту-налогоплательщику.

В соответствии с данным основанием можно выделить следующие виды налогов.

Налоги с физических лиц (подоходный налог с физических лиц, налог на имущество физических лиц, налог на имущество, переходящее в порядке наследования и дарения. курортный сбор и др.).

Налоги с предприятий и организаций (налог на прибыль, налог на добавленную стоимость, акцизы, налог на пользователей автомобильных дорог, налог на имущество предприятий и организаций, сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний и др.).

Данная разновидность не случайно названа «налоги с предприятий и организаций», а не «налоги с юридических лиц». Это вызвано тем, что некоторые организации выступают плательщиками какого-либо налога, не являясь при этом юридическим лицом, в частности филиалы, представительства, обособленные структурные подразделения.

Смешанные налоги, которые уплачивают как физические лица, так и предприятия и организации (госпошлина, некоторые таможенные пошлины, налог с владельцев транспортных средств и др.). [20. стр.109-111]

По органу, который устанавливает и конкретизирует налоги.

Бюджетное устройство государства определяет организацию бюджетной системы, включающую целостную совокупность бюджетов всех уровней. В федеративном государстве (России, США и др.) бюджетная система представлена федеральным, региональным и местным уровнями. Исходя из критерия многоуровневости бюджетной системы, в которой аккумулируются налоговые доходы государства, в налоговом законодательстве широкое распространение получила статусная классификация налогов. В Российской Федерации вся совокупность налогов и сборов подразделяется на три группы (вида): 1) федеральные; 2) налоги республик, краев, областей и автономных образований, Москвы и Санкт-Петербурга; З) местные.

Федеральные (общегосударственные) налоги.

Необходимо отметить, что размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления федеральных (общегосударственных) налогов, а также порядок зачисления их сумм в бюджеты различных уровней определяются законодательством России и являются едиными на всей ее территории. К федеральным налогам относятся следующие:

1) налог на добавленную стоимость;

2) акцизы на отдельные группы и виды товаров:

3) налог на прибыль (доходы) предприятий и организаций;

4) налог на операции с ценными бумагами;

5) таможенная пошлина;

6) отчисления на воспроизводство минерально-сырьевой базы;

7) платежи за пользование природными ресурсами (в том числе платежи за загрязнение окружающей природной среды и другие виды вредного воздействия);

8) подоходный налог с физических лиц;

9) налоги, служащие источниками образования дорожных фондов, в том числе: налог на реализацию горюче-смазочных материалов, налог на пользователей автодорог, налог с владельцев транспортных средств, налог на приобретение транспортных средств;

10) транспортный налог:

11) сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний;

12) лицензионный сбор за право производства, розлива и хранения алкогольной продукции;

13) лицензионный сбор за право оптовой продажи алкогольной продукции;

14) гербовый сбор;

15) государственная пошлина;

16) налог с имущества, переходящего в порядке наследования и дарения.

Региональные налоги (налоги республик в составе Российской Федерации и налоги краев, областей, автономной области, автономных округов).

Отличительной чертой региональных налогов является то, что конкретные размеры ставок, определение объектов налогообложения, плательщиков и методов исчисления налогов устанавливаются в соответствии с законодательством России законодательными органами субъектов федерации: республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов. Региональными являются следующие налоги:

1) налог на имущество предприятий;

2) лесной доход;

3) плата за воду, забираемую промышленными предприятиями из водохозяйственных систем;

4) сбор на нужды образовательных учреждений (с юридических лиц);

Местные налоги.

Местные налоги, механизм их исчисления и взимания вводятся районными и городскими органами в соответствии с законодательством России и республик в составе Российской Федерации. К таковым, в частности, относятся:

1) налог на имущество физических лиц;

2) земельный налог;

3) регистрационный налог за предпринимательскую деятельность;

4) налог на строительство объектов производственного назначения в курортной зоне;

5) курортный сбор;

б) сбор за право торговли (уплачивается путем приобретения разового талона или временного патента);

7) целевые сборы на содержание милиции, на благоустройство территории, на нужды образования и другие цели;

8) налог на рекламу;

9) налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров;

10) лицензионный сбор за право проведения местных аукционов и лотерей;

11) сбор за парковку автотранспорта;

12) сбор за право использования местной символики:

13) сбор за участие в бегах на ипподроме;

14) сбор со сделок, совершаемых на биржах;

15) сбор за право проведения кино- и телесъемок;

16) сбор за уборку территорий населенных пунктов (с юридических и физических лиц владельцев строений):

17) сбор с владельцев собак (кроме служебных);

18) лицензионный сбор за право торговли спиртными напитками;

19) сбор за выдачу ордера на квартиру (с физических лиц)

20) сбор за выигрыш на бегах;

21) сбор с лиц, участвующих в игре на тотализаторе на ипподроме.

Налоги, указанные в пп. 4 и 5, устанавливаются только на территории курортной зоны. Остальные налоги (пп. 6-21) могут вводиться повсеместно решениями органов местного самоуправления. Несмотря на широкий перечень местных налогов, полный их набор вряд ли может быть установлен на территории конкретного муниципального образования, а если это и случится, то таковым скорее всего станет курортный город с расположенным в нем действующим ипподромом.

В общей сложности налоговым законодательством РФ предусматривается перечень, включающий 41 конкретный налог разного уровня. Однако в 1994 -1996 гг., благодаря Указу Президента РФ от 22 декабря 1993 г. №2270 налоговое творчество региональных и местных властей довело этот перечень до 200 (в каждом субъекте РФ было принято по 1-2 местных налога). В правительственном проекте Налогового кодекса РФ предлагается установить закрытый перечень налогов и сборов - 12 федеральных, 8 региональных и 12 местных. [18. стр.38-41]

По порядку введения налога.

По порядку введения можно выделить налоги общеобязательные и факультативные.

Общеобязательные налоги устанавливаются законодательными актами Российской Федерации и взимаются на всей ее территории независимо от бюджета, в который они поступают. При этом по некоторым из них конкретные налоговые ставки определяются законодательными актами республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов, районов, городов и иных административно-территориальных образований. К общеобязательным относятся все федеральные налоги, предусмотренные в ст. 19 Закона об основах налоговой системы, а также налог на имущество предприятий, лесной доход, плата за воду (ст. 20 Закона), налог на имущество физических лиц, земельный налог, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью (ст. 21 Закона).

Факультативные налоги предусмотрены основами налоговой системы, однако непосредственно вводиться они могут законодательными актами республик в составе Российской Федерации или решениями органов государственной власти краев, областей, автономной области, автономных округов, районов, городов и иных административно-территориальных образований. Взимание этих налогов на той или иной территории - компетенция органов местного самоуправления. К факультативным относятся сбор на нужды образовательных учреждений, взимаемый с юридических лиц, а также все местные налоги, за исключение тех, которые являются общеобязательными.

По уровню бюджета, в который зачисляется налоговый платеж.

В соответствии с бюджетной системой России налоговые платежи поступают в бюджеты различных уровней, на основании чего налоговые платежи можно подразделить на закрепленные и регулируемые.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или внебюджетный фонд. Среди закрепленных налогов выделяют налоги, которые поступают в федеральный бюджет, в региональный бюджет, в местный бюджет, во внебюджетный фонд.

Регулирующие (разноуровневые) налоги поступают одновременно в бюджеты различных уровней в пропорции, согласно бюджетному законодательству. На сегодняшний день в налоговой системе России действуют два таких налога: налог на прибыль с предприятий и организаций и подоходный налог с физических лиц. Суммы отчислений по таким налогам, зачисляемые непосредственно в республиканский бюджет республики в составе Российской Федерации, в областные бюджеты краев и областей, областной бюджет автономной области, окружные бюджеты автономных округов и бюджеты других уровней, определяются при утверждении бюджета каждого из субъектов федерации.

По целевой направленности введения налога.

В соответствии с этим основанием можно выделить налоги абстрактные и целевые. Данное основание находит свое место практически при каждом рассмотрении классификации налогов.

Абстрактные (общие) налоги вводятся государством для формирования бюджета в целом, тогда как целевые (специальные) налоги вводятся для финансирования конкретного направления затрат государства, например сбор на нужды образовательных учреждений, взимаемый с юридических лиц, целевые сборы на содержание милиции, на благоустройство территорий и другие цели. Как правило, для целевых налотовых платежей создается специальный фонд (внебюджетный) или в самом бюджете для подобного вида налогов вводится специальная статья.

В специальной научной литературе можно встретить и иные основания классификации налогов. [20. стр.113-115]

Похожие работы

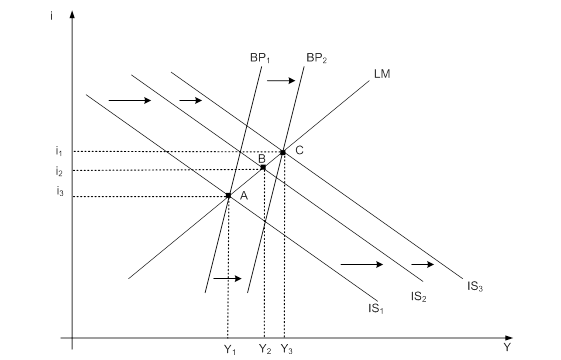

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

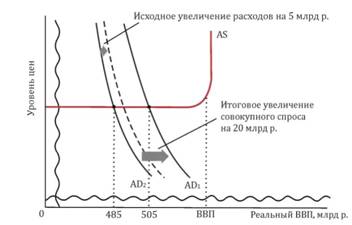

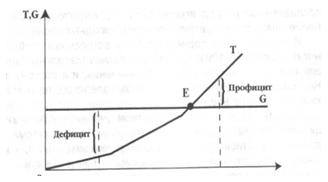

... развитых стран проводит комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы. 4. ЭФФЕКТИВНОСТЬ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ. ОСОБЕННОСТИ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ В БЕЛАРУСИ Для определения эффективности фискальной политики используются различные показатели. Уровень (норма) налогообложения выступает общим количественным показателем деятельности ...

... и социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука), выплату процентов по государственному долгу. ГЛАВА 2. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА ГОСУДАРСТВА И ЕЕ ФУНКЦИОНАЛЬНАЯ РОЛЬ 2.1 Функции и концепции использования бюджета Бюджетная система выполняет три функции: 1) фискальная функция означает создание финансовой базы функционирования государства в ...

... данных задач, в конечном счете, направлена на решение основной проблемы страны – обеспечению экономического роста. ГЛАВА 2. НАЛОГОВАЯ ПОЛИТИКА ПМР НА СОВРЕМЕННОМ ЭТАПЕ. ПУТИ ЕЕ СОВЕРШЕНСТВОВАНИЯ. §2.1. Характерные особенности действующей налоговой политики. Существующие проблемы. Со времени появления налогов проблема совмещения интересов государства и прав налогоплательщика стоит на ...

0 комментариев