Навигация

Модель экономического роста предприятия

3.2 Модель экономического роста предприятия

Финансово-экономическое состояние предприятия или проекта непосредственно связано с величиной собственного капитала, включая его денежную и неденежную составляющую, становится понятным, что прочное и финансово устойчивое развитие обусловливает экономический рост и, тем самым, определяет направления тенденций и возможности. Следовательно, раз есть неотрицательный прирост собственного капитала, то есть и экономический рост.

Очевидно, что экономический рост и финансовая устойчивость достаточно близкие понятия. Но если экономический рост более связан с темпами развития, то финансовая устойчивость – с точкой финансового равновесия.

Поэтому для развития предприятия нужен такой экономический рост, который сохраняет и даже укрепляет финансовую устойчивость.

Отсюда вытекает, что экономический рост представляет собой сбалансированную финансовую устойчивость во времени. Другими словами, если установлены пропорции развития в настоящем периоде, гарантирующие устойчивое развитие, то эти пропорции, сбалансированность и финансовая устойчивость сохранятся и в последующем периоде.

Вследствие этого условие экономического роста выступает в качестве целевой функции финансовой устойчивости предприятия или проекта, а в качестве ограничений участвуют источники-ресурсы в денежной и неденежной форме. При этом ограничения на эти ресурсы устанавливаются по каждому направлению их использования.

В результате закладываются надежные ограничения того, что финансовая устойчивость будет обеспечена, если расходы будут регламентированы, направления использования обусловлены, а доходы и их источники гарантированы.

Поэтому для определения тенденций экономического развития построим цепочки показателей, в основу которых положены темпы роста (Т). Эти темпы роста показывают изменения одноименного показателя на конец отчетного периода по сравнению с его значением на начало отчетного периода или соотношение прогнозного значения с базовым.

Не вызывает сомнения, что темп роста собственного капитала должен быть максимальной величиной, превышающий остальные показатели, а темп роста заемного капитала, на оборот, минимальной величиной. Отсюда вытекает, что все имущество должно развиваться более высокими темпами по сравнению с заемным капиталом, но не так быстро, как собственный капитал.

![]() , ()

, ()

где ![]() – коэффициент собственного капитала;

– коэффициент собственного капитала;

![]() – экономический актив;

– экономический актив;

![]() – коэффициент заемного капитала.

– коэффициент заемного капитала.

Фактически данное неравенство для анализируемого предприятия выглядит следующим образом:

![]() , ()

, ()

или

![]() .

.

Как видно из данного неравенства данные коэффициенты находятся в установленных нормативах.

Необходимо отметить, что собственный капитал непосредственно связан с нефинансовыми активами и всем имуществом в неденежной форме, а заемный капитал – с финансовыми активами и имуществом в денежной форме:

![]() . ()

. ()

или

![]() .

.

![]() . ()

. ()

или

![]() . ()

. ()

Следовательно, общая модель экономического роста может быть представлена в развернутом виде с таким расчетом, что пропорции и тенденции развития распределяются от максимального до минимального значения, а каждый из рассматриваемых показателей получает строго определенное место в общей цепочке:

![]() . ()

. ()

Используя формулу построим неравенство темпов роста по фактическим показателям:

![]() .

.

Очевидно, что данное неравенство не соблюдается. Исходя из этого рекомендуется провести ранжирование анализируемых показателей согласно приведенной выше методике. Это позволит добиться определенной иерархии показателей темпов роста по степени значимости. Для этого необходимо провести ранжирование фактических показателей по степени значимости.

Приведенная модель экономического роста прочно увязывает собственное имущество с заемным, финансовые активы с нефинансовыми, в денежной форме с неденежной. Особое место отводится собственным ресурсам в денежной форме и соблюдению условия финансового равновесия, как исходному моменту укрепления финансового положения предприятия.

Само собой разумеется, установление конкретных значений темпов экономического роста — задача финансовой службы предприятия. Но немаловажное значение имеет соблюдение приоритетов, пропорций и темпов развития.

Для иллюстрации модели экономического роста подставим фактические значения темпов показателей, сложившиеся в отчетном периоде, а затем их проранжируем. В результате получим цепочку показателей, каждый из которых занимает определенное место.

В этом смысле данная цепочка образует нормативную последовательность показателей. При этом тот или иной темп занимает строго определенное место, которое соответствует его нормативному рангу.

Действительно, если темпы экономического роста располагаются в определенной последовательности, обеспечивающей финансовую устойчивость, то их фактические значения также должны располагаться от наибольшего до наименьшего значения. Наибольшему темпу роста (темпу собственного капитала) присваивается и наибольший ранг (1), а наименьшему темпу (темпу заемного капитала) – присваивается наименьший (7). Аналогично, для определения фактических рангов необходимо рассчитать фактические значения темпов роста, воспользовавшись приведенным выше примером, а затем их проранжировать.

Из полученных данных построим таблицу, в которой отобразим фактические и нормативные значения темпов роста анализируемых показателей. При этом фактические показатели будут отображены с рангами значимости характерными для них нормативными значениями.

Таблица – Фактические и нормативные значения темпов роста анализируемых показателей

| Нормативный темп |

|

|

|

|

|

|

|

| Нормативный ранг | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Фактический темп |

|

|

|

|

|

|

|

| Фактический ранг | 3 | 1 | 2 | 4 | 6 | 5 | 7 |

Данные фактического значения темпов роста экономического актива, собственного и заемного капитала, оборотных финансовых активов, финансовых активов, имущества в неденежной форме, нефинансовых активов представлены в таблице .

Таблица – Фактические значения темпов роста анализируемых показателей

| Показатели | 2008 год. | 2009 год | Прирост | Темп роста |

| СК | 333618,3 | 338106,8 | 4488,5 | 1,013454 |

| ОФА | 31,9 | 225,7 | 193,8 | 7,0752351 |

| ФА | 71,9 | 265,7 | 193,8 | 3,6954103 |

| ЭА | 421654 | 421163,9 | -490,1 | 0,9988377 |

| НФА | 421582,1 | 420898,2 | -683,9 | 0,9983778 |

| Индф | 421622,1 | 420938,2 | -683,9 | 0,9983779 |

| ЗК | 88035,7 | 83057,1 | -4978,6 | 0,9434479 |

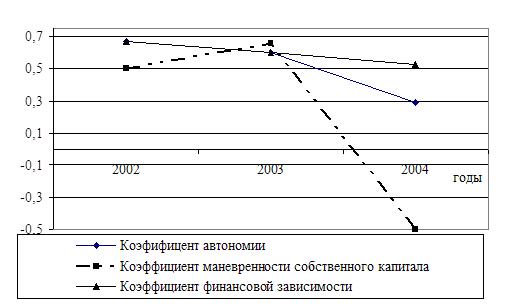

Рисунок – Нормативные и фактические ранги

Для построения нормативной цепочки показателей построим график, в котором отобразим их фактические проранжированные значения рангов. В этм графике нормативные ранги (R) располагаются на правой диагонали в порядке убывания от наибольшего ранга к наименьшему, а фактические ранги (F) – в соответствии со своим значением.

Отсюда видно, что всякое отклонение фактического ранга от нормативного того или иного показателя дает явное представление об опережении или отставании фактического темпа роста одноименного показателя от его нормативного значения.

Несмотря на то, что нормативные темпы экономического роста в данной цепочке не устанавливаются, последовательные сравнения фактических рангов с нормативными позволяют в упрощенной форме получить представление о финансово-экономическом благополучии или неблагополучии рассматриваемого предприятия или инвестиционного решения.

В результате второй, третий и шестой темпы (оборотные финансовые активы, финансовые активы и имущество в неденежной форме), отстают в своем развитии, и первый, четвертый, пятый и седьмой темпы (собственный капитал, экономические активы, нефинансовые активы и заемный капитал) получают опережающее развитие в сравнении с их нормативными значениями.

Данное обстоятельство свидетельствует о недостаточности оборотных финансовых активов, финансовых активов и имущества в неденежной форме, о зоне финансово-экономической напряженности, о необходимости приведения фактических темпов роста в соответствие с их нормативными рангами.

Следовательно, всякое нарушение установленных пропорций непосредственно ведет к ухудшению финансово-экономического состояния предприятия, росту напряженности, недостатку оборотных средств. Наоборот, строгое соблюдение заложенных пропорций гарантирует улучшение финансово-экономического положения, достижение зоны финансовой устойчивости и закрепление положительных тенденций.

Модель экономического роста дает возможность принять управленческие решения, направленные на стабилизацию и вывод предприятия из кризисного состояния. Темп нормативного роста показателей, представленный в таблице, свидетельствует об устойчивости предприятия. Таким образом изменения в структуре активов и пассивов баланса дает возможность изменить тип финансовой устойчивости. Для этого произведем следующие мероприятия:

а) учет векселей – позволяет увеличить оборотные финансовые активы предприятия. Предприятие на конец анализируемого периода получило векселя

Таблица – Определение дисконта

| Учет векселей | Р | Дисконт |

| 749,4 | -693,80 | 55,60 |

| 400,5 | -370,79 | 29,71 |

б) дооценка основных фондов предприятия и выпуск на данную сумму простых акций;

в) продажа оборудования которое не будет востребовано в процессе производства исходя из стратегических целей предприятия.

Похожие работы

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

... и рентабельности. Кроме того, анализ финансовой устойчивости вскрывает имеющиеся недостатки и позволяет наметить пути их устранения. 1.3. Выбор методов анализа управления финансовой устойчивостью МУП РЕМСТРОЙ 1 – это ремонтно - строительное предприятие. В советский период МУП РЕМСТРОЙ 1 получало высокую прибыль (минимальная составляла 15% от выручки), что давало возможность создавать фонды ...

... и увеличение доли заемных средств и кредиторской задолженности. ГЛАВА 3. Оценкаплатежеспособности и финансовой устойчивости предприятия. Признаки кризиса в деятельности предприятия обнаруживаются прежде всего в показателях ликвидности (платежеспособности) и финансовой устойчивости. Поэтому углубленный финансовый анализ начинается с анализа именно этих показателей. Под ликвидностью ( ...

... %). Однако запас финансовой устойчивости достаточно большой. Выручка может уменьшиться еще на 58 % и только тогда рентабельность равна 0. Одним из показателей, характеризующих финансовую устойчивость предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства. Платежность является внешним проявлением финансового ...

0 комментариев