Навигация

Расчет и оценка чистых активов

3.3 Расчет и оценка чистых активов

Чистые активы – величина определяемая путем вычитания из суммы активов организации, принимаемых к расчету сумму его обязательств, принимаемых к расчету.

Активы, участвующие в расчетах это денежное и не денежное имущество организации в состав которого включаются по балансовой стоимости следующие статьи:

1)внеоборотные активы, отражаемые в первом разделе актива баланса

2)оборотные активы, отражаемые во втором разделе актива баланса.

Пассивы, участвующие в расчетах:

1) Долгосрочные обязательства

2) Краткосрочные обязательства за исключением строки 640 «Доходы будущих периодов»

Оценка статей баланса, участвующих в расчете стоимости чистых активов, производится в валюте РФ (рублях) по состоянию на 31декабря отчетного года. Расчет чистых активов предприятия «Б» приведен в таблице 11.

Таблица 11 – Расчет чистых активов в балансовой оценке., тыс.руб.

| Показатели | код строки | на начало года | на конец года | абсолютное отклонение +; - | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1.Внеоборотные активы | |||||

| 1.1. НМА | 110 | 8000 | 9000 | 1000 | 113 |

| 1.2. Основные средства | 120 | 77100 | 52100 | -25000 | 68 |

| 1.3 Незавершенное строительство | 130 | - | 4400 | 4400 | - |

| 1.4. Долгосрочные финансовые вложения | 140 | 8000 | 4000 | -4000 | 50 |

| 1.5. ОНА | 145 | 2200 | 1800 | -400 | 82 |

| 1.6 Итого внеоборотных активов | - | 95300 | 71300 | -24000 | 75 |

| 2. Оборотные активы | |||||

| 2.1. Запасы | 210 | 50500 | 44400 | -6100 | 88 |

| 2.2 НДС | 220 | 4200 | 3500 | -700 | 83 |

| 2.3. Дебиторская задолженность | 230+240 | 117000 | 133000 | 16000 | 114 |

| 2.4. Денежные средства и КФВ | 250+260 | 83000 | 159000 | 76000 | 192 |

| 2.5.Итого оборотных активов | - | 254700 | 339900 | 85200 | 133 |

| Всего активов стр. 1.6+2.5 | - | 350000 | 411200 | 61200 | 117 |

| 3 Пассивы | |||||

| 3.1 Заемные средства | 590+610 | 33700 | 37400 | 3700 | 111 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 3.2 Кредиторская задолженность | 620 | 171000 | 205900 | 34900 | 120 |

| 3.3 Задолженность участникам (учредителям) по выплате доходов | 630 | 12200 | 15300 | 3100 | 125 |

| 3.4. Резервы предстоящих расходов | 650 | 8000 | 10000 | 2000 | 125 |

| 3.5 Прочие пассивы | 660 | 4400 | 5300 | 900 | 120 |

| 3.6 Итого пассивы, исключаемые из стоимости активов | - | 229300 | 268600 | 39300 | 117 |

| Стоимость чистых активов | - | 120700 | 142600 | 21900 | 118 |

Как следует из данных таблицы 11 в анализируемой организации на начало отчетного периода был больше уставного капитала на 93700 тысяч рублей (120700-27000)и на 104700 тысяч рублей (120700-16000) выше резервного капитала, к концу года стоимость чистых активов увеличилась на 21900 тысяч рублей или на 18% и этот показатель превышает уставный капитал на 111600 тысяч рублей или в 4,6 раза, а резервный капитал на 123600 тысяч рублей или в 7,5 раза.

4. По данным формы № 4 «Отчет о движении денежных средств» проанализировать изменение чистого денежного притока и изменение притока и оттока денежных средств предприятия «Б» за 2 года по текущей деятельности.

4.1. Оценка достаточности денежных средств

Существуют различные способы такого анализа. В частности, своеобразным барометром возникновения финансовых затруднений является тенденция сокращения доли денежных средств в составе оборотных активов предприятия при возрастающем объеме его текущих обязательств. Поэтому ежемесячный анализ соотношения денежных средств и наиболее срочных обязательств (срок которых заканчивается в текущем месяце) может дать достаточно красноречивую картину избытка (недостатка) денежных средств на предприятии. Другой способ оценки достаточности денежных средств состоит в определении длительности периода оборота. С этой целью используется формула

Средние остатки Длительность

Период оборота = денежных средств Х периода

Оборот за период

Длительность периода составляет: 360 дней — при расчете значения показателя за год; 90 дней - при расчете за квартал; 30 дней за месяц. Для расчета привлекаются внутренние учетные данные о величине остатков на начало и конец периода (желательно, месяца) по счетам денежных средств (50 "Касса", 51 "Расчетный счет", 52 "Валютный счет", 55 "Специальные счета в банках"). Для этого служит формула

Для исчисления величины среднего оборота следует использовать кредитовый оборот, очищенный от внутренних оборотов за анализируемый период, по счету 51 "Расчетный счет", имея в виду, что большинство предприятий совершают безналичные расчеты со своими контрагентами, а выдача денежных средств через кассу (например, заработная плата работников или оплата хозяйственных расходов) предполагает их предварительное получение в банке (если предприятие производит расчеты за реализуемую им продукцию в валюте, величина среднего оборота должна быть увеличена на сумму кредитового оборота по счету 52 "Валютный счет").

Открытие специальных счетов в банке и их использование (чековые книжки, аккредитивы) за счет собственных средств также связано с перечислением средств с расчетного счета на соответствующие специальные счета. В этих случаях использование для исчисления величины оборота суммы кредитовых оборотов по счетам 50, 52, 55 привело бы к двойному счету и в итоге к значительному искажению показателя оборачиваемости денежных средств на предприятии. Но если на предприятии существенная часть расчетов проходит через кассу (оплата продукции, услуг поставщиков и подрядчиков осуществляется за наличные средства) и (или) специальные счета формируются на заемной основе, т. е. суммы, проводимые по кредиту счетов 50 "Касса" и 55 "Специальные счета в банках", предварительно не отражаются на счете 51 "Расчетный счет", то указанные суммы денежных средств должны быть прибавлены к сумме кредитового оборота по счету 51 "Расчетный счет". Если сформировать величину чистого оборота денежных средств затруднительно, можно рассчитать оборачиваемость по каждому счету учета денежных средств (50, 51, 52 и т. д.) в отдельности и по динамике данных показателей сделать выводы об изменении скорости оборота этих средств. Расчет периода оборота денежных средств на предприятии представлен в таблице 12

Таблица 12 – Оценка длительности оборотов денежных средств

| Показатели | Прошлый год | Отчетный год | Отклонение+;- | Темп роста,% |

| Средние остатки оборотных средств, тыс. руб. | 26000 | 90500 | 64500 | 3,5 |

| Оборот за период, тыс.руб. | 32000 | 36000 | 4000 | 113 |

| Период оборачиваемости, дней | 293 | 905 | 612 | 3,1р |

Как следует из данных таблицы 12 период оборота денежных в целом за анализируемый период колеблется от 293 до 905 дней. Иначе говоря, с момента поступления денег на счета предприятия до момента их выбытия проходило в среднем не более 905 дней. В целом за анализируемый период этот показатель увеличился на 612дней или в 3,1 раза, что говорит о недостаточности средств у предприятия, весьма опасной при значительном объеме кредиторской задолженности. Любая серьезная задержка платежа может вывести предприятие из состояния финансовой устойчивости.

Похожие работы

... плана связано с увеличением объема производства, а так же с увеличением оптовой цены за единицу товарной продукции. Анализ структуры товарной продукцииИзменение структуры производства и реализации продукции оказывает большое влияние на результаты хозяйственной деятельности предприятия. Если увеличивается удельный вес более дорогой продукции, то объем ее выпуска в стоимостном выражении возрастает ...

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

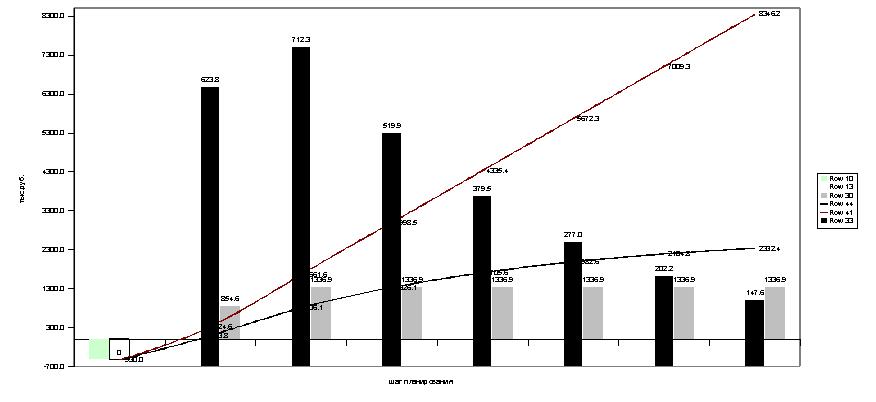

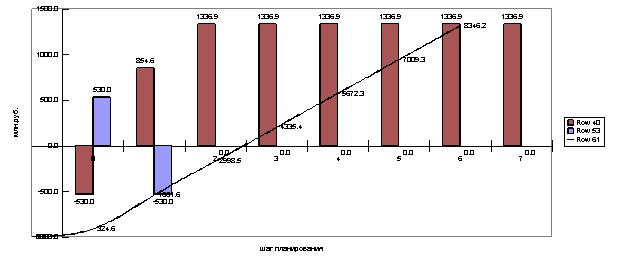

... 1995 1996 1997 1998 1999 0.00 0.00 0.00 0.00 0.00 ИД #DIV/0! Аннотация Малиборская Г.С. совместно с Мезиновой Д.А. Финансово-хозяйственный анализ деятельности и перспективы развития ОАО «АТП №9» : Дипломный проект. – Нижневартовск: ЮУрГУ, ФЭиП, 2000. – 96 с., илл. ...

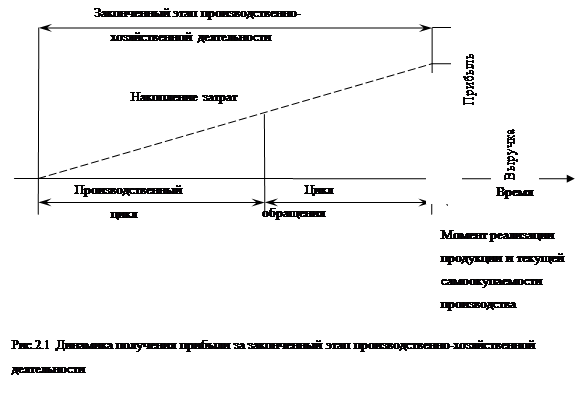

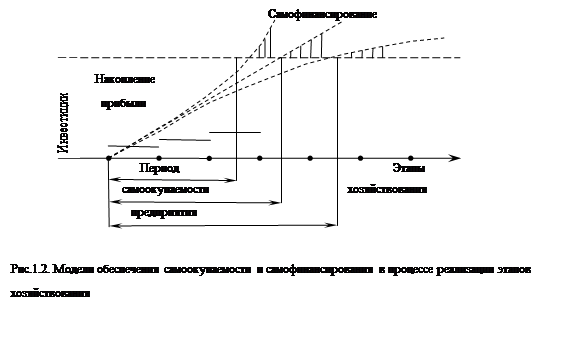

... обточка и УЗК) позволяют гарантированно получать металлопродукцию заданного высокого качества. Глава 2. Теоретико-методические основы осуществления анализа финансово-хозяйственной деятельности металлургических предприятий 2.1 Прибыль и рентабельность как необходимые условия самоокупаемости и самофинансирования производства Анализ прибыли и рентабельности предприятия позволяет ...

0 комментариев