Навигация

Процесс движения финансовых ресурсов и его функции

1.3 Процесс движения финансовых ресурсов и его функции

Процесс движения финансовых ресурсов тесно связан с финансовой функцией, которая представляет собой совокупность необходимых процессов, циклов и подразделений. Она:

– способствует получению выручки на всех стадиях с помощью проведения финансового анализа;

– регулирует расходы с помощью анализа необходимости закупок, утверждения всех расходов (включая капиталовложения) в масштабе всего предприятия;

– следит за имеющимися финансовыми средствами и обязательствами;

– контролирует поступления и расходования денежных средств, включая оплату налогов;

– ведет поиск оптимальных источников и условий финансирования;

– способствует проведению бартерных операций;

– осуществляет финансовый анализ проектов на всех этапах;

– выполняет работу по составлению бюджета, планированию и прогнозированию как для предприятия, так и его подразделений;

– учитывает и регистрируют каждую операцию, проводимую предприятием;

– способствует распределению заработанного сотрудникам и акционерам.

Основная роль финансовой функции состоит в оптимизации использования предприятием своих ресурсов.

Хорошо поставленная финансовая функция необходима для успешной работы в условиях жёсткой деловой конкуренции и позволит предприятию добиться ощутимых материальных результатов. Правильно организованная финансовая функция предприятия минимизирует возможности злоупотреблений на рабочем месте и мошенничества. Потенциальные выгоды могут значительно превосходить издержки реорганизации. В результате реализации проекта по оказанию технической помощи в совершенствовании финансовой деятельности на восьми российских предприятиях Они получили от 200 до 5 000 тыс. долл. США.

Следует производить реорганизацию финансовой функции на предприятии вокруг основных финансовых процессов. Процесс – это последовательность заданий или процедур, которые в совокупности облегчают завершение операции.

Создание организационной структуры именно вокруг процессов необходимо, поскольку:

процессы, а не функции, должны определять или определяют характер работы организации;

процессы, взятые в совокупности, делают возможным завершение операций;

процессы усовершенствуются с течением времени, однако они изменяются не так стремительно, как другие ресурсы организации;

основополагающие процессы организации продолжают жить после того, как уволился отдельный менеджер или сотрудник;

руководство и сотрудники зачастую ограничены неоптимальными процессами.

В конечном итоге, финансовый процесс, а не функция, должен связывать смежные задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству.

Все необходимые финансовые процессы должны быть поставлены при учреждении / реорганизации финансовых служб. Процессы являются ключом к созданию эффективной финансовой структуры. Потоки информации в процессе должны быть по возможности просты. Данные должны поступать к тем людям, кому эта информация действительно необходима. Если процесс поставлен верно, то реальный уровень затрат минимален, не происходит дублирования усилий и возникновения конфликтов при пересечении зон влияния.

Процесс движения финансовых ресурсов состоит из последовательности фаз (процедур): нормирование, планирование, учет, контроль, анализ, регулирование [25, C341].

Первой фазой процесса движения является нормирование. Очевидно, прежде чем управлять объектом – финансовыми ресурсами, необходимо знать его количественные характеристики, свойства и особенности функционирования. Это дает возможность научно обоснованного установления норм расхода финансовых ресурсов, приемлемой нормы дохода и времени функционирования. Именно нормирование, как основа экономически оправданного распределения имеющейся в распоряжении субъекта хозяйствования стоимости предшествует процессу производства. Процесс нормирования должен учитывать особенности функционирования и предполагаемые изменения в производственной системе. Таким образом, нормирование, с одной стороны, опирается на реально достигнутые показатели, а с другой – учитывает изменения в развитии системы. Нельзя составить реалистичные планы не обладая нормативной базой [33, C 56].

Планирование – вторая фаза процесса, предполагающая разработку финансовых планов: перспективных (от года до 3-х лет), текущих (на один год), оперативных (на месяц, квартал). В этой фазе происходит процесс преобразования имеющейся информации и составляется программа состояния и развития ресурсов на предстоящий период. Финансовый план учитывает особенности предполагаемой производственно-хозяйственной деятельности предприятия и обеспечивает синхронизацию движения финансовых ресурсов в рамках намеченной производственной программы. Планирование, посредством выбора объектов финансирования, оказывает воздействие на все стороны производственно-хозяйственной деятельности предприятия и способствует рациональному использованию всех видов его ресурсов.

Учет – третья фаза процесса движения по фиксации (регистрации) состояний и этапов движения финансовых ресурсов в процессе осуществления производственно-хозяйственной деятельности. Данные учета фиксируются в оперативной, бухгалтерской и статистической отчетности и характеризуют достигнутое системой финансовых ресурсов состояние, стоимостную оценку осуществленных хозяйственных операций и их результаты. Данные учета, наряду со справочными и нормативными данными, служат основанием для определения состояния системы финансовых ресурсов относительно запланированной программы движения к намеченной цели.

Процесс контроля состоит из следующих этапов:

установление стандартов, или конкретных количественных целей, прогресс в отношении которых поддается измерению;

измерение фактических результатов, или определение масштабов отклонений;

установление конкретных лимитов, или принятие решения о том, можно ли считать отклонения существенными / несущественными;

проведение корректировки, или выявление причины отклонений, устранение отклонений либо пересмотр стандартов.

Желательно, чтобы система финансового контроля содержала предварительный, текущий и заключительный контроль.

Анализ – следующая за учетом фаза, использующая в качестве исходной, информацию учета. Целью этого этапа является выявление отклонений, которые могли возникнуть в процессе осуществления запланированных мероприятий. Финансовый анализ осуществляется посредством использования методов сравнения, группировок, цепных подстановок, коэффициентного. Конкретное направление и особенности анализа зависят от специфики управленческой деятельности менеджера. Необходимые для анализа данные могут быть представлены фактическими, плановыми и нормативными показателями. В процессе анализа выявляются и измеряются произошедшие в системе отклонения и места их возникновения.

Регулирование – заключительная фаза управленческого цикла, на которой принимаются и осуществляются меры по устранению выявленных в ходе анализа отклонений. При этом важен тщательный учет всевозможных факторов и возможных последствий принятых решений. Место возникновения определяет область корректировки и реализации решения. Незначительные отклонения могут быть устранены исполнителями, а о более значительных информация подается на высшие уровни управления. «…определяя место и ранжируя величины отклонений, можно построить систему подачи информации определенным управленческим работникам» [42, с. 87].

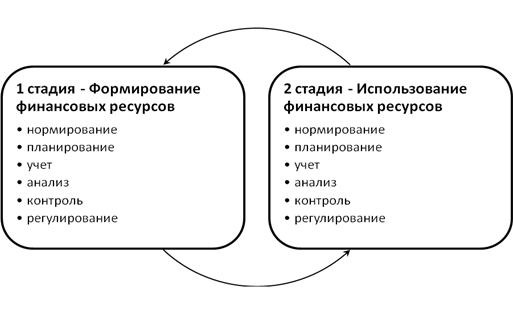

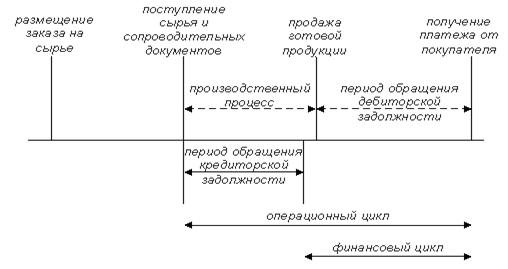

Процесс движения финансовых ресурсов тесно взаимосвязан с циклом их воспроизводства. Пересечение фаз процесса движения со стадиями контура (замкнутая последовательность выделенных стадий воспроизводственного процесса элементов) воспроизводственного процесса образует абстрактные функции управления финансовыми ресурсами. Подобный подход позволяет рассматривать данные функции как постоянные в отношении исполнителей – т.е. воспроизводственный процесс финансовых ресурсов практически не зависит от исполнителя, т. к. управленческие функции при этом остаются неизменными. Например, в отношении всей совокупности финансовых ресурсов функции управления можно представить следующей схемой (рисунок 1.3).

Отметим, что ранее рассмотренные варианты классификации элементов позволяют рассматривать данные неизменные функции управления в отношении любого интересующего элемента классификации. Например, речь может идти об управлении собственными, заемными и привлеченными ресурсами, или элементах, выделенных по степени ресурсности и т.д.

Рисунок 1.3 – Функции управления финансовыми ресурсами и стадии их воспроизводства

Понятно, что такой подход позволяет в полной мере рассмотреть управленческую деятельность (управляющую подсистему) применительно к особенностям воспроизводственного процесса элементов объекта управления (управляемой подсистеме) и тем самым реализовать системный принцип рассмотрения. Для установления и разграничения возможных функций управления целесообразно воспользоваться матричной формой представления (1.4).

| Стадии воспроизвод енного процесса элемента | 1. формирование | Ф1.1 | Ф1.2 | Ф1.3 | Ф1.4 | Ф1.5 |

| 2. использование | Ф2.1 | Ф2.2 | Ф2.3 | Ф2.4 | Ф2.5 |

Рисунок 1.4 – Матричная форма расположения функции управления на примере абстрактного элемента системы финансовых ресурсов

Подобная форма представления позволяет выделить всевозможные комбинации функции:

частные специализированные функции – выделяются по стадиям воспроизводственного процесса элемента в пределах цикла управления (Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5);

основные специализированные функции – выделяются по содержательной стороне одноименной фазы управленческого цикла в пределах стадий воспроизводственного процесса элемента (контура) (Ф1.1, Ф2.1);

общие специализированные функции выделяются для всех стадий воспроизводственного процесса элемента (контура) и полного цикла управления (Ф1.1, Ф1.2, Ф1.3, Ф1.4, Ф1.5, Ф2.1, Ф2.2, Ф2.3, Ф2.4, Ф2.5;

Так, например, для элемента «Заемные ресурсы», выделенного по критерию права собственности, функции управления будут представлены следующим образом:

частная специализированная функция будет представлена управлением формированием заемных ресурсов;

основная специализированная функция может быть названа как «нормирование заемных средств»;

общая специализированная функция – «Управление заемными средствами».

Интегрированные основные функции по системе ресурсов в целом будут представлять собой сопряжение одноименных основных функций управления по всем контурам – нормирование собственных ресурсов, нормирование заемных ресурсов, нормирование привлеченных ресурсов.

Следует отметить также возможность применения подобного функционального разложения и к поэлементному рассмотрению затрат и прибыли.

В целом же, частные и общие специализированные функции образуют линейный принцип формирования структуры управления; основные и интегрированные функции управления, которые основаны на содержательной стороне информации, то есть информации нормирования, планирования, учета, анализа и регулирования, ложатся в основу формирования функционального принципа структуры управления, дают основание раскрыть сущность функциональной специализации органов управления.

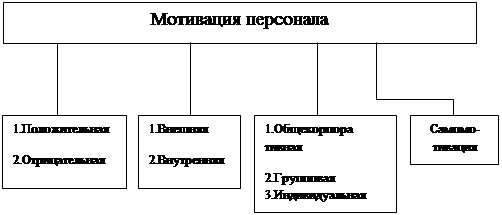

Подобный подход позволяет с научной точки зрения подойти к распределению функциональных обязанностей менеджеров и в дальнейшем проектировать организационные структуры управления в их взаимосвязи с объектом управления – финансовыми ресурсами. Однако, необходимость координации специализированных функций в каждом контуре и учет социального фактора в управлении с целью достижения поставленных целей предполагают и выделение координационного контура, объединяющего управление организаций финансовой работы на предприятии в целом. К функциям здесь следует отнести такие акты управленческой деятельности, как прогнозирование, принятие решения, составление общего плана работы, подбор кадров, координирование (согласование), контроль исполнения и мотивация (стимулирование).

Изучение теоретических аспектов управления финансовыми ресурсами позволило на сформулировать определение данного понятия, которое на наш взгляд наиболее полно отражает сущность этой категории. Финансовые ресурсы – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию.

Положение системы финансовых ресурсов предприятий объясняется их приоритетной ролью в создании новой стоимости, которая затем «питает» все другие сферы финансов, а значит, выступает базисом последующих распределительных отношений.

Структура финансовых ресурсов определяется источниками их поступления, поэтому в рамках первой главы этой категории уделено в работе особое внимание. Так, общепринятыми источниками образования финансовых ресурсов предприятия являются: собственные и приравненные к ним средства; мобилизация ресурсов на финансовом рынке; поступления денежных средств от финансово-банковской системы в порядке перераспределения.

Кроме того, мы выяснили, что процесс движения финансовых ресурсов тесно связан с финансовой функцией, она в свою очередь представляет собой совокупность необходимых процессов, циклов и подразделений.

В конечном итоге, финансовый процесс, а не функция, должен связывать смежные задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству.

Похожие работы

... Дело и Сервис», 2004. - 336 с. 9. Анализ финансовой отчетности: учеб. пособие//Под ред. О.В.Ефимовой, М.В. Мельник. – 2-е изд., испр.– М.: Изд-во ОМЕГА-Л, 2006. – 408 с. 10. Анализ финансово-хозяйственной деятельности предприятия. Учебное пособие Мельник М.В., Герасимова Е.Б. М.: ФОРУМ: ИНФРА-М, 2008. - 192 с. 11. Бланк И. А. Энциклопедия финансового менеджера. [В 4 томах]. ...

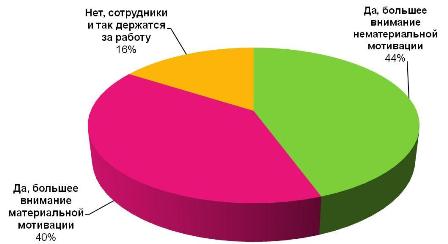

... высшие потребности развиваются параллельно и совокупно и управляются поведением человека на всех уровнях его организации, т. е. существует тройственный характер удовлетворения потребностей через материальное и нематериальное стимулирование. 1.3. Модели стимулирования внутренней мотивации работников На Западе существует множество теорий мотивации труда. К примеру, в практике американских ...

... конкретных параметров деятельности предприятия, их систем управления в краткосрочном (тактическом) и долгосрочном (стратегическом) планах и в их взаимосвязи. 2. Анализ и оценка системы управления персоналом филиала в РМЭ ОАО «ВолгаТелеком» 2.1. Анализ состояния и использования персонала в филиале Важную роль в дальнейшем повышении эффективности производства играет решение ...

... могут чувствовать себя уверенными. При качественном выполнении работы, у них есть перспективы повышения по службе и значительных денежных вознаграждений. В данном случае, мотивация персонала филиала является эффективным фактором работы компании. Заключение Все поставленные в начале задачи курсовой работы решены. Выявлены все материальные и нематериальные методы мотивирования, применяемые на ...

0 комментариев