Навигация

Анализ использования финансовых ресурсов на ОАО "Волгателеком"

Реферат

Дипломная работа содержит 89 страниц, 9 рисунков, 14 таблиц, 17 формул, 52 использованных источника литературы.

ФИНАНСЫ ПРЕДПРИЯТИЯ, ФИНАНСОВЫЕ РЕСУРСЫ, ИСТОЧНИКИ ФОРМИРОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ, СОБСТВЕННЫЕ ИСТОЧНИКИ, УСТАВНЫЙ КАПИТАЛ, ЗАЕМНЫЕ ИСТОЧНИКИ, АМОРТИЗАЦИОННЫЕ ОТЧИСЛЕНИЯ, ПРИБЫЛЬ.

Объектом исследования являются финансовые ресурсы предприятия, на примере ОАО «ВолгаТелеком»

Цель работы – рассмотреть сущность финансовых ресурсов и проанализировать их состав на конкретном предприятии, разработать пути их эффективного использования.

В дипломной работе применялись следующие методы: аналитический метод, статистический метод, метод сравнения, факторный анализ.

В результате исследования изучены сущность финансовых ресурсов предприятия, рассмотрены методы анализа состояния и эффективности использования финансовых ресурсов предприятия; выявлены проблемы финансовой работы предприятия; проведено исследование формирования и использования финансовых ресурсов ОАО «ВолгаТелеком», с этой целью осуществлен анализ финансовых ресурсов и источников их образования; дана оценка финансового состояния и финансовых результатов деятельности; определены основные направления укрепления финансовой базы деятельности ОАО «ВолгаТелеком». Степень внедрения – частичная.

Область применения – в практике работы ОАО «ВолгаТелеком».

Эффективность – улучшение процесса формирования, распределения и использования прибыли предприятия.

Введение

Переход к рыночной экономике обусловливает усиление роли финансов в функционировании предприятий в системе хозяйствования. В организации финансов предприятий отражаются: отраслевые особенности, характер производства и уровень технической оснащенности, специфика технологического процесса, состав и структура производственных затрат, влияние природно-климатических факторов на производство.

Каждый из элементов финансовых ресурсов может быть рассмотрен с точки зрения воспроизводственного процесса. Важность воспроизводства финансовых ресурсов обусловлена актуальностью вопроса о воспроизводстве фондов предприятия за счет воспроизводства финансовых ресурсов. Воспроизводственный процесс есть многократно повторяющаяся последовательность стадий формирования и применения финансовых ресурсов с целью перманентного приращения, добавления стоимости к имеющимся активам. Особенности функционирования финансовых ресурсов предполагают условное разделение воспроизводственного процесса на две стадии: формирование и использование финансовых ресурсов. Задача финансового управляющего – добиться приращения стоимости на каждой из них.

Актуальность исследования финансовых ресурсов субъектов экономики обусловлена логикой эволюции финансовой науки вступившей в стадию активного изучения и разработки прикладных аспектов функционирования децентрализованных финансов в условиях процессов интеграции. В силу исторической специфики особенностью отечественной финансовой науки явилась детальная проработка государственных финансов планового хозяйства социализма, в то время как вопросы функционирования финансов субъектов хозяйствования оставались зачастую недостаточно исследованными.

Целью написания дипломной работы – является разработка предложений по повышению эффективности использования финансовых ресурсов предприятия.

В соответствии с поставленной целью необходимо решить следующие задачи:

рассмотреть теоретические аспекты формирования и использования финансовых ресурсов предприятия;

проанализировать процесс использования финансовых ресурсов на предприятии;

провести оценку эффективного использования финансовых ресурсов;

разработать предложения, направленные на совершенствование использования финансовых ресурсов на предприятии.

Объектом исследования являются финансовые ресурсы предприятия.

Предмет исследования: теоретические и методические аспекты управления финансовыми ресурсами предприятия.

При написании дипломной работы использовались следующие методы экономического исследования: монографический, абстрактно-логический, сравнительный и факторный анализ, коэффициентный метод и метод группировок.

Информационной базой для выполнения исследования послужили законодательные акты и нормативные документы, регулирующие отдельные аспекты формирования и использования финансовых ресурсов предприятия, труды отечественных и зарубежных ученых по теме дипломной работы, данные внешней и внутренней отчетности филиала в Республике Мордовия ОАО «ВолгаТелеком», а так же материалы периодической печати.

1. Теоретические аспекты формирования и использования финансовых ресурсов

1.1 Сущность и роль финансовых ресурсов в производственно-хозяйственной деятельности

В современных условиях характерно усиление роли финансов в функционировании предприятий в системе хозяйствования.

В экономической литературе и в практике широко используется термин «финансовые ресурсы», в который вкладывают различные значения – от величины денежных средств на счетах в банке и других счетах до прочих показателей баланса предприятия.

Финансовые ресурсы образуются в процессе производства материальных ценностей, т.е. когда создается новая стоимость и возникает ВВП и национальный доход. Этот процесс образования финансовых ресурсов характеризуется движением товаров и денег.

Изучение сущности финансовых ресурсов предприятия, показало, что существует множество определений данного понятия.

Сложившиеся представления о сущности финансовых ресурсов не соответствуют истинному содержанию данной категории. Характерно, что, говоря о финансовых ресурсах, чаще всего подразумевают денежные средства либо их фонды. Однако финансовые ресурсы – гораздо более глубокое понятие.

Тем не менее, некоторые экономисты придерживаются именно такой точки зрения. Так, И.Т. Балабанов считает, что «финансовые ресурсы хозяйствующего субъекта представляют собой денежные средства, имеющиеся в его распоряжении» [3, с. 65]. О.Н. Лихачева в свою очередь соглашается с тем, что финансовые ресурсы – это «часть денежных средств, которая образуется в процессе создания и распределения совокупного общественного продукта и направляется на формирование и использование фондов денежных средств». [4, с. 11] Ни то, ни другое определение не могут считаться верными. Чтобы убедиться в этом, достаточно разобраться в том, что же представляют собой денежные средства в современной экономике.

Финансовые ресурсы как таковые отличаются от денег тем, что они суть объект распределительных отношений, а значит, отождествлять финансовые ресурсы с деньгами не представляется возможным. Фирма владеет тем или иным объемом денежных средств ради тех функций, которые они выполняют, (речь идет о функциях средства обращения и средства платежа). Другими словами, для предприятий имеющиеся у них в наличие денежные средства – это в первую очередь инструмент обеспечения ликвидности. Столь ограниченный подход в понимании сущности финансовых ресурсов как минимум не согласуется с существующими представлениями о процессах их формирования, распределения и использования. Современная теория и финансовая практика предполагает нечто большее, чем решение проблем с обеспечением ликвидности и платежеспособности предприятия.

Сама по себе фраза «финансовые ресурсы – это денежные средства», какие бы дополнения и оговорки ни приводились, ничего не проясняет. В ней столь же мало смысла, сколько и в утверждении, что рынок – это место, где совершаются покупки. То, что между финансовыми ресурсами и денежными средствами существует тесная связь, не подвергается сомнению, но, как будет доказано, ее характер несколько иной, чем тот, что часто имеется в виду сейчас.

Несколько большее распространение среди отечественных ученых-экономистов получила другая формулировка исследуемого понятия, а именно: финансовые ресурсы предприятия – это совокупность собственных денежных доходов и поступлений извне, предназначенных для выполнения финансовых обязательств, финансирования текущих затрат и затрат, связанных с развитием производства [7, 67, 100 и др.]. Несмотря на то, что данный подход, безусловно, следует считать более основательным, он, тем не менее, тоже не лишен определенных недостатков. Более того, спорным представляется в принципе тот угол зрения, под которым рассматривается сущность финансовых ресурсов. Соответственно речь здесь идет как о не совсем полном осознании формы, так и о необходимости корректировки содержательной стороны.

Следует отметить, что финансовые ресурсы сторонниками вышеозначенных позиций обычно явно либо косвенно трактуются гораздо шире, чем просто запас ликвидных средств. Так, Н.В. Колчина прямо указывает, что «финансовые ресурсы используются предприятием в процессе производственной и инвестиционной деятельности и находятся в постоянном движении, пребывая в денежной форме лишь в виде остатков денежных средств на расчетном счете и в кассе предприятия» [100, С. 12]. Е.В. Кузнецова в работе отмечает, что «итог баланса-нетто отражает реальную сумму финансовых ресурсов, находящихся в распоряжении предприятия…» [97, C. 32]. По мнению В.Г. Белолипецкого, «капитал – это часть финансовых ресурсов, задействованных фирмой в оборот и приносящих доходы от этого оборота» [7, С. 64].

Хотя, как показано, финансовые ресурсы предприятий не всегда полностью ассоциируются с денежными средствами, в большинстве случаев на сущностном уровне подчеркивается денежный характер если не функционирования, то, по меньшей мере, их появления.

Между тем хотелось бы обратить внимание на целый ряд обстоятельств, вступающих в противоречие с общепризнанными представлениями. Речь идет о ситуациях, при которых объем финансовых ресурсов, вовлекаемых в оборот, увеличивается, но денежные средства на предприятие не поступают. Яркий образец подобного – приобретение товарно-материальных ценностей на условиях отсрочки платежа, что приводит, с одной стороны, к увеличению хозяйственных средств, а с другой – к появлению задолженности перед поставщиками, подрядчиками. Кредиторская же задолженность совершенно справедливо рассматривается как один из источников финансовых ресурсов. Следует также отметить, что в данном случае фактически происходит финансирование производственной деятельности предприятия без движения денежных средств, что никак не согласуется с высказыванием В.Г. Белолипецкого о том, что финансирование – это «процесс превращения капитала из денежной формы в производительную» [7, C. 69].

Образование добавочного капитала фирмы при переоценке тех или иных активов, равно как и получение прибыли от положительных суммовых и курсовых разниц, отражает рост собственных источников финансовых ресурсов, но не в результате поступления денежных средств, а как следствие повышения рыночной стоимости отдельных компонентов имущества предприятия. Впрочем, здесь могут быть высказаны возражения, что в данном случае имеет место лишь корректировка на влияние инфляции, т.е. прирост объемов финансовых ресурсов является лишь номинальным, а не реальным. В кризисной экономике именно так преимущественно и происходит. Характерно, что и российские стандарты отчетности ориентированы в основном на решение этой учетной задачи. Однако когда акцентируется внимание только на указанном аспекте, не совсем точно отражаются процессы ценообразования. Как известно, инфляция представляет собой снижение покупательной способности национальной валюты и сопровождается всеобщим повышением цен. Но при этом изменение цены того или иного актива может быть связано не только с инфляционными процессами, но и с колебаниями его меновой стоимости по отношению к другим товарам (в широком смысле этого понятия). В условиях макроэкономической стабильности это приобретает гораздо большее значение. Э. Хелферт пишет: «Рыночная стоимость, лежащая в основе частных, коммерческих и финансовых сделок, определяется силами, которые в значительной мере независимы от своей денежной оболочки, хотя и имеют денежное выражение… анализ изменения уровня цен в идеале должен был бы отделить изменения уровня цен вследствие колебаний рыночной стоимости от изменений, вызванных исключительно скачками стоимости денег. Аккуратно отделить одно от другого на практике очень трудно, но необходимо» [85, с. 559].

Примечательно, что в развитых странах в последнее время стали уделять больше внимание проблеме оценки на основе обоснованной рыночной или так называемой справедливой стоимости (fare value). Так, деловой журнал «The Economist» пишет: «Кампания в поддержку идей справедливой стоимости всерьез началась в 1997 году, когда учетные органы (accounting bodies) Америки, Австралии, Великобритании, Канады и Новой Зеландии создали рабочую группу с целью подготовки предложений для международных стандартов финансовой отчетности по справедливой стоимости… Представителям власти, устанавливающим правила учета и отчетности, кажется гораздо более полезным оценивать активы и обязательства исходя из их справедливой, а не исторической стоимости (historic cost). Это также шанс, они полагают, для бухгалтерского учета угнаться за изменениями в реальном мире».

Таким образом, далеко не всегда увеличение финансовых ресурсов предприятия сопровождается поступлением денежных средств. К тому же подобные ситуации не являются чем-то исключительным и в большинстве своем имеют немаловажное значение для функционирования предприятия [5, c 23].

Кроме того, сокращение величины привлеченных на предприятие финансовых ресурсов тоже не имеет жесткой взаимосвязи с оттоком денежных средств. Так, с одной стороны, исполнение тек или иных обязательств, как-то: возврат кредита (займа), перечисление процентов, выплата заработной платы, погашение задолженности перед поставщиками, подрядчиками, бюджетом и т.п. – приводит к уменьшению финансовых ресурсов предприятия, что в бухгалтерском балансе будет отражено как сокращение и соответствующей статьи их источников и в целом итога баланса, но при этом может быть осуществлено как в денежной, что предпочтительнее, так и неденежной форме. С другой стороны, в результате расходования денежных средств на покупку зданий, машин, оборудования, сырья, материалов и иных активов объем финансовых ресурсов предприятия не снижается, а происходит лишь преобразование их денежной формы в товарную. Совершенно очевидно, что при получении убытков предприятие теряет свои финансовые ресурсы. Но причина этого кроется не в оттоке денежных средств как таковом, а в ошибках, при принятии управленческих решений, в неэффективном использовании финансовых ресурсов [21, C 32].

Из вышесказанного следует вывод, что потоки, т.е. поступления и расходования, денежных средств – это не суть и даже не причина, а скорее наиболее частое следствие более глубоких процессов, связанных с формированием, распределением и использованием финансовых ресурсов.

На мой взгляд наиболее полно сущность финансовых ресурсов можно определить как денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию.

Напротив, положение системы финансовых ресурсов предприятий объясняется их приоритетной ролью в создании новой стоимости (СОП), которая затем «питает» все другие сферы финансов, а значит, выступает базисом последующих распределительных отношений и даже существования государства, как института, организующего и упорядочивающего их.

Следует отметить чрезвычайную важность рассматриваемого звена – финансовых отношений предприятий, ибо именно в этом, низовом, звене производственно-хозяйственного комплекса страны создается национальный доход распределяемый затем в другие звенья финансовой системы. Таким образом, становится очевидным что, от эффективности функционирования финансов предприятий зависит в немалой степени и экономическая мощь всего государства.

Роль финансовых ресурсов в производственно – хозяйственной деятельности хозяйствующих субъектов также можно определить рассмотрев объекты финансовых ресурсов. Объектами финансовых ресурсов выступают финансовые отношения. В результате действия этих финансовых отношений создаются денежные целевые фонды.

Хозяйствующие субъекты в процессе своей производственно-торговой деятельности вступают в различные финансовые отношения.

Финансовые взаимоотношения, составляющие основу финансовых ресурсов предприятия, можно классифицировать по следующим видам (таблица 1.1):

Таблица 1.1 – Виды финансовых отношений

| В отраслях материального производства | В отраслях нематериального производства |

| 1. связанные с формированием первичных доходов, образованием и использованием в хозяйственных подразделениях материального производства целевых фондов внутрихозяйственного назначения – уставного фонда, фонда развития производства, поощрительных фондов. Одни из них используются на удовлетворение производственных потребностей, а другие – потребительских. | 1. отрасли или самого учреждения (организации) с бюджетом. На их основе за счет бюджетных средств формируются отраслевые денежные фонды здравоохранения, культуры, просвещения. |

| 2. возникающие между предприятиями, если они носят распределительный характер, а не обслуживающий обмен; здесь движение финансовых ресурсов осуществляется в нефондовой форме (уплата и получение штрафов, внесение паевых взносов, инвестирование средств в акции и облигации других предприятий и т.д.). | 2. между отраслевыми организациями управления, подведомственными организациями и внутри организации. Они сопровождаются использованием отраслевых денежных фондов целевого назначения (зарплаты, капитального ремонта и др.) в распоряжении субъектов хозяйствования. Внутри учреждений и организаций финансовые отношения возникают по поводу формирования и использования фондов заработной платы и экономического стимулирования; в связи с перераспределением денежных средств целевого назначения. |

3. складывающиеся у предприятий со страховыми организациями в связи с формированием и использованием различных страховых фондов. | 3. между субъектами хозяйствования разных отраслей, в том числе денежные отношения, связанные с формированием и использованием внебюджетных фондов социального страхования, пенсионных фондов. |

| 4. образующиеся между предприятием и банком в связи с получением ссуд, их погашением, уплатой процентов по ним, предоставлением банкам временно свободных денежных средств за определенную плату. | 4. денежные отношения субъектов хозяйствования с потребителями услуг и спонсорами. На их основе формируются финансовые источники учреждений и организаций непроизводственной сферы. |

| 5. у предприятия с государством по поводу образования и использования внебюджетных и бюджетных фондов (платежи в бюджет, бюджетное финансирование, платежи во внебюджетные фонды) |

Финансовые отношения охватывают все сферы деятельности предприятия, поэтому роль финансовых ресурсов в производственно-хозяйственной деятельности велика. Причины возникновения проблем в области организации финансовых ресурсов предприятия целесообразно разделить на внешние и внутренние (таблица 1.2):

Таблица 1.2 – Характеристика проблем в области организации финансовых ресурсов предприятия

| Проблема | Причины возникновения проблем | |

| внешние | внутренние | |

| Низкая доля денежных средств в выручке | – неплатежеспособность предприятий-контрагентов; – фискальная система (например, безакцептное списание в счет задолженности по налогам); – конкуренция со стороны давальцев; – прочие. | – отсутствие финансовой экономической стратегии предприятия – не производится выбор стратегических альтернатив, не определены пути выхода из создавшегося положения; – просчеты в маркетинговой и сбытовой политике, ассортиментной политике и ценообразовании; – посредники, на счетах которых оседают деньги предприятия. |

| Дестабилизация финансовых потоков | – нестабильная ситуация на рынке, трудность прогнозирования спроса и поступлений денежных средств; – использование сложных схем расчетов через дочерние и прочие фирмы. | – неэффективная работа служб маркетинга и сбыта, проблемы на стыках «маркетинг – финансы»; – отсутствие четких процедур планирования, анализа и контроля движения денежных средств, отсутствие или недоработки в финансовом плане предприятия; – нет инструмента автоматизации планирования и управления финансовыми потоками, обеспечивающего оперативные вариантные расчеты финансовых планов. |

Экспертные оценки показывают, что наиболее крупные потери в долгосрочной перспективе предприятия несут из-за отсутствия четкой финансово-экономической стратегии (целей, критериев и путей достижения поставленных целей) и механизма ее реализации, осуществляемую с участием систем бизнес-планирования, финансового планирования и контроля, управленческого учета.

Похожие работы

... Дело и Сервис», 2004. - 336 с. 9. Анализ финансовой отчетности: учеб. пособие//Под ред. О.В.Ефимовой, М.В. Мельник. – 2-е изд., испр.– М.: Изд-во ОМЕГА-Л, 2006. – 408 с. 10. Анализ финансово-хозяйственной деятельности предприятия. Учебное пособие Мельник М.В., Герасимова Е.Б. М.: ФОРУМ: ИНФРА-М, 2008. - 192 с. 11. Бланк И. А. Энциклопедия финансового менеджера. [В 4 томах]. ...

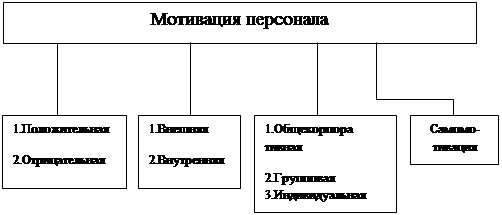

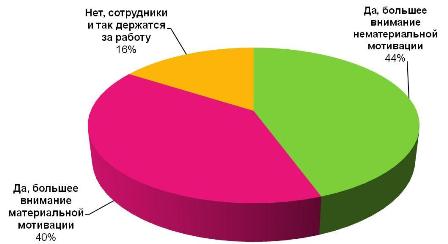

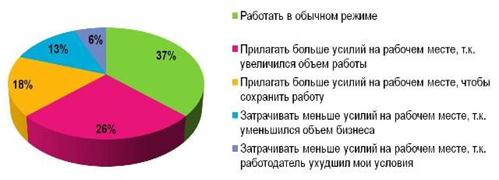

... высшие потребности развиваются параллельно и совокупно и управляются поведением человека на всех уровнях его организации, т. е. существует тройственный характер удовлетворения потребностей через материальное и нематериальное стимулирование. 1.3. Модели стимулирования внутренней мотивации работников На Западе существует множество теорий мотивации труда. К примеру, в практике американских ...

... конкретных параметров деятельности предприятия, их систем управления в краткосрочном (тактическом) и долгосрочном (стратегическом) планах и в их взаимосвязи. 2. Анализ и оценка системы управления персоналом филиала в РМЭ ОАО «ВолгаТелеком» 2.1. Анализ состояния и использования персонала в филиале Важную роль в дальнейшем повышении эффективности производства играет решение ...

... могут чувствовать себя уверенными. При качественном выполнении работы, у них есть перспективы повышения по службе и значительных денежных вознаграждений. В данном случае, мотивация персонала филиала является эффективным фактором работы компании. Заключение Все поставленные в начале задачи курсовой работы решены. Выявлены все материальные и нематериальные методы мотивирования, применяемые на ...

0 комментариев