Навигация

1. Линейный метод;

2. Нелинейный метод.

Линейный метод начисления амортизации применяется к зданиям, сооружениям, передаточным устройствам, входящим в восьмую-десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик, вправе применить как линейный так и нелинейный метод – по выбору налогоплательщика, закрепив его в учетной политике организации.

Выбранный метод начисления амортизации применяется в отношении объекта амортизируемого имущества, входящего в состав соответствующей амортизационной группы, и не может быть изменен в течении всего периода начисления амортизации по этому объекту.

При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К - норма амортизации в % к первоначальной (восстановительной ) стоимости объекта амортизируемого имущества;

№ - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

К - норма амортизации в % к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

№ - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

В отношении амортизируемых основных средств, используемых в условиях агрессивной среды, и (или) повышенной сменности, к основной норме амортизации налогоплательщик в праве применить специальный коэффициент, но не выше 2.

Для амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора, лизинга), к основной норме амортизации налогоплательщик вправе применить специальный коэффициент, но не выше 3.

Данные положения не распространяются на основные средства, относящиеся к первому, второму и третьему амортизационным группам, если амортизация по указанным основным средствам начинается нелинейным методом.

По легковым автомобилям и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 300 и 400 тыс. руб., основная норма амортизации применяется со специальным коэффициентом - 0,5.

Допускается начисление амортизации по нормам амортизации ниже установленных ст. 259 НК РФ по решению руководителя организации, закрепленному в учетной политики для целей налогообложения. Использование пониженных норм амортизации допускается только с начала налогового периода и в течении всего налогового периода, при этом пересчет налоговой базы на сумму недоначисленной амортизации против норм в целях налогообложения не производится.

6. ВОССТАНОВЛЕНИЕ ОСНОВНЫХ СРЕДСТВ. УЧЕТ ОПЕРАЦИЙ ПО ДООБОРУДОВАНИЮ, ТЕКУЩЕМУ И КАПИТАЛЬНОМУ РЕМОНТУ ОСНОВНЫХ СРЕДСТВ.

Бухгалтерский учет:

Для поддержания в рабочем состоянии основные средства требуют ремонта. Различают текущий, средний и капитальный ремонт.

Под текущим и средним ремонтом понимаются работы по систематическому и своевременному предохранению основных средств от преждевременного износа и поддержанию их в рабочем состоянии.

Капитальный ремонт производится периодически и включает в себя работы по разборке агрегатов оборудования, замены изношенных деталей на более современные, испытание агрегата, смену изношенных конструкций и деталей зданий и сооружений и др. работы.

Ремонт основных средств может осуществляться хозяйственным и подрядным способами.

В зависимости от выбранного варианта учетной политики, затраты на текущий ремонт основных средств производственного назначения могут включаться в издержки производства (обращения) одним из способов:

1) путем включением фактических затрат в издержки производства (обращения);

2) путем создания резерва на ремонт;

3) путем создания ремонтного фонда;

4) путем отношения фактических затрат по ремонту на счет расходов будущих периодов с последующим равномерным списанием.

При первом способе все затраты относятся на издержки производства (обращения) в том же периоде, когда произведен ремонт. В основном, этот способ применяют при небольшом объеме ремонтных работ.

При проведении ремонта подрядным способом делаются записи

Д 20, 23, 25, 26, 44 К 60, 76 предъявлении подрядчиком счета;

Д 19 К 60, 78 сумму НДС;

Д 60, 76 К 51 за выполненные работы.

При хозяйственном способе:

Д 20, 23, 25, 26, 44 К 10, 69, 70...

При втором способе для финансирования ремонта начисляется резерв.

Нормативы отчислений в резерв предприятие устанавливает самостоятельно.

При подрядном способе:

Д 20, 23, 25, 26, 44 К 89 образование резерва;

Д 96 К 60, 76 предъявлен счет подрядчика;

Д 19 К 60, 76 на сумму НДС;

Д 60, 76 К 51 перечисление за выполненные работы;

Д 96 К 99 списание в конце года излишне начисленного резерва.

При хозяйственном способе аналогично:

Д 20, 25, 26, 44 К 96 образование резерва;

Д 96 К 10, 69, 70 списание фактических затрат;

Д 96 К 99 списание в конце года излишне начисленного резерва;

Д 20, 25, 26,97 44 К 10, 69, 70 затраты на ремонт при недостаточности ремонтного резерва;

Д 96 К 97 списание затрат.

При третьем способе для финансирования ремонта основных средств создается ремонтный фонд. Он создается для обеспечения в течение ряда лет равномерного включения затрат на проведение особо сложных видов ремонта основных средств. При этом варианте учете ремонта делаются такие же записи, как и во втором варианте, кроме записи по закрытию счета 96 (Д 96 К 99).

Четвертый способ используется, когда организацией не создается резерв или фонд и необходимо провести крупный внеплановый ремонт. В этом случае, чтобы не искажать величину себестоимости продукции, затраты по ремонту основных средств относят на сч. 97 «Расходы будущих периодов».

При подрядном способе:

Д 97 К 60, 76 фактические затраты на ремонт;

Д 20, 23, 25, 26, 44 К 97 списание затрат (равномерно);

При хозяйственном способе:

Д 97 К 10, 69, 70... отражение фактических затрат на ремонт;

Д 20, 23, 25, 26, 44 К 97 списание затрат (равномерно).

Выбранный метод учета затрат на ремонт основных средств должен найти отражение в приказе об учетной политике организации и носить стабильный характер.

Приемка отремонтированных основных средств оформляется актом ф. ОС-3.

Реконструкция - полное или частичное переустройство и переоборудование (как правило без расширения) существующих зданий, сооружений и других объектов основных средств. Реконструкция приводит к изменению основных технических и экономических показателей объекта.

Дооборудование - дополнение основных средств новыми частями, деталями и другими механизмами, которые будут составлять единое целое с этим оборудованием, придадут ему дополнительные функции или изменят показатели работы, и раздельное их применение будет невозможно.

Согласно ПБУ 6/01, затраты на дооборудование основных средств могут увеличивать их первоначальную стоимость. Увеличение первоначальной стоимости основных средств относится на добавочный капитал предприятия.

В соответствии с Методическими указаниями по бухгалтерскому учету основных средств затраты на дооборудование основных средств увеличивают их первоначальную стоимость только после того, как соответствующие работы полностью выполнены и оформлены актом приемки- сдачи отремонтированных объектов, составленный по форме № ОС-3.

До этого все расходы отражаются на счете 08.

Д сч. 08 К сч. 10 (23,29,60,69,70,76…) дооборудование

Д сч. 01 К сч. 08 увеличена первоначальна стоимость

Д сч.84 К сч. 83 увеличение добавочного капитала.

Затраты на дооборудование основного средства некапитального характера могут включатся в себестоимость продукции.

Налоговый учет:

1. Согласно ст. 2660 НК РФ расходы на ремонт основных средств, произведенные налогоплательщиком, рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном периоде (налоговом), в котором они были осуществлены:

А. Организации промышленности, агропромышленного комплекса, лесного хозяйства, транспорта и связи, строительства, геологии и разведки недр, геодезической гидрометеорологической служб, жилищно-коммунального хозяйства – в размере фактических затрат;

Б. Прочими организациями – в размере, не превышающем 10% первоначальной (восстановительной) стоимости амортизируемых основных средств, определенной в соответствии с п. 1 ст. 257 и п. 10 ст. 258 НК РФ.

2. Расходы на ремонт основных средств, произведенные налогоплательщиком в отчетном (налоговом периоде), в совокупности, превышающие размер 10% первоначальной (восстановительной) стоимости включаются налогоплатедбщиком в состав прочих расходов равномерно в течение пяти лет при ремонте основных средств, включаемых в состав 4-10 амортизационных групп, при ремонте основных средств, включаемых в состав 1-3 амортизационных групп, равномерно в течение срока полезного использования объекта амортизируемых основных средств.

3. Положения настоящей статьи применяются также в отношении расходов арендатора амортизируемых основных средств, если договором (соглашением) между арендатором и арендодателем возмещение указанных расходов арендодателем не предусмотрено.

7. УЧЕТ ОПЕРАЦИЙ ПО АРЕНДЕ ОСНОВНЫХ СРЕДСТВ

Бухгалтерский учет арендованных основных средств осуществляется в зависимости от вида аренды: текущей или финансовой (лизинга).

Текущая аренда представляет собой временное получение основных средств от арендодателя за плату. Право собственности на основные средства остается за арендодателем. При текущей аренде основные средства не учитываются на балансе арендатора, а приходуются на забалансовом счете 001 «Арендованные основные средства». Начисление арендной платы осуществляется по Д сч. 20, 25, 26 К 76, 60. Начисление арендной платы за весь срок аренды производится по Д сч. 97 К сч. 76, а затем сумма арендной платы равномерно включается в затраты Д сч. 20, 25, 26 К 97.

Арендатор оплачивает арендодателю НДС Д 19 К 76, который подлежит возмещению из бюджета Д 68 К 19.

У арендодателя основные средства, переданные на условиях текущей аренды, числятся на балансе. Износ по таким объектам относится на внереализационные потери Д сч. 99 К сч. 02. Начисление арендной платы Д 76 К 99, отдельно на сумму износа Д 76 К 68. Поступление арендной платы подлежит обложению НДС и налогом на прибыль. Арендная плата за сдачу в аренду земли НДС не облагается.

Лизинг - вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим и юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем [4].

Порядок отражения в бухгалтерском учете операций по договору лизинга определен в приказе МФ РФ от 17 февраля 1997 г. №15.

В учетной политике организации необходимо отразить выбранные условия поставки лизингового имущества на баланс и вопрос о предстоящих лизинговых платежах в последующем отчетном периоде и до конца действия договора лизинга.

Учет операций по лизингу основных средств у лизингодателя:

Д 08 К 60 получено от поставщика лизинговое имущество;

Д 03 К 08 оприходовано имущество, предназначенное для сдачи по договору лизинга в аренду;

Д 76 К 91 отражена задолженность по лизинговым платежам (если собственник лизингового имущества - лизингополучатель);

Д 50, 51 К 76 поступили лизинговые платежи от лизингополучателя;

Д 91 К 03 отражается стоимость переданного имущества (если имущество на балансе лизингополучателя);

Д 91 К 98 отражается разница между общей суммой лизинговых платежей и стоимостью лизингового имущества;

сч. 021 “Основные средства, сданные в аренду” – перевод лизингового имущества на забалансовый счет;

Д 98 К 99 отражается финансовый результат.

Отражены расходы лизинговой компании:

Д 20 К 10,69,70... по содержанию аппарата;

Д 20 К 02 амортизация основных средств;

Д 90 К 20 списываются расходы лизинговой компании;

Д 62 К 90 начислены лизинговые платежи за отчетный период (если имущество на балансе лизингодателя);

Д 50, 51 К 62 поступили лизинговые платежи от

лизингополучателя;

Д 01 К 03 отражается возврат имущества

(если имущество балансе лизингодателя);

Д 03 К 76 то же по остаточной стоимости (если имущество на балансе лизингополучателя).

Учет у лизингополучателя:

сч. 001 оприходование лизингового имущества

(если имущество на балансе лизингодателя);

Д 20 К 76 начислены лизинговые платежи;

Д 08 К 76 то же, если имущество на лизингополучателя;

Д 01 К 08 списываются затраты, связанные с получением лизингового имущества и стоимость этого имущества (если имущество на балансе лизингополучатель

Д 76 “Задолженность по лизинговым платежам”

К 76 “Арендные обязательства” - начислены лизинговые платежи (если имущество на балансе лизингополучателя);

Д 20 К 02 начислена амортизация;

К 001 возвращено лизинговое имущество, числящееся на балансе лизингодателя;

Д 50, 51 К 76 то же (если оно числится на балансе лизингополучателя) при условии погашения всей суммы лизинговых платежей;

Д 01 К 01 на первоначальную стоимость;

Д 02 К 91 на сумму амортизации.

Отражение стоимости лизингового имущества при выкупе:

Д 98 К 99

К 001 если имущество на балансе лизингодателя;

Д 01 К 02 одновременно.

Если имущество числится на балансе лизингополучателя, то производится внутренняя запись по счетам 01 и 02.

Услуги по сдаче имущества в аренду по договору лизинга являются объектом налогообложения по НДС и налогу на прибыль. Освобождены от уплаты НДС лизинговые сделки малых предприятий.

Имущество, приобретенное и переданное по договору о лизинге, включается в налогооблагаемую базу при исчислении налога на имущество у лизингодателя.

8. УЧЕТ ПЕРЕОЦЕНКИ ОСНОВНЫХ СРЕДСТВ

В соответствии с Порядком проведения переоценки основных фондов организации для определения их полной восстановительной стоимости могут использовать либо индексный метод, либо метод прямой оценки.

При индексном методе организации осуществляют организацию балансовой стоимости отдельных объектов с применением индексов изменения стоимости основных средств, дифференцированных по типам зданий и сооружений, видам машин и оборудования, транспортных средств и других основных средств, по регионам, периодам изготовления, приобретения.

При индексном методе за базу принимается полная балансовая стоимость отдельных объектов основных средств, которая определяется по результатам инвентаризации. Износ по основным средствам также пересчитывается на соответствующий индекс изменения стоимости.

Метод прямой оценки восстановительной стоимости основных средств является наиболее точным и позволяет исправить погрешности, накопившиеся в результате применения сред негрупповых индексов в ходе предшествующих переоценок. Восстановительная стоимость основных средств, при данном методе, определяется путем прямого пересчета стоимости отдельных объектов по документально подтвержденным рыночным ценам на новые объекты, аналогичные оцениваем по состоянию на 1 января.

Для подтверждения рыночных цен могут быть использованы:

- данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций изготовителей;

- сведения об уровне цен, полученные в органах государственной статистики, торговых инспекциях;

- сведения об уровне цен, опубликованные в СМИ, специальной литературе, каталогах, рекламных объявлениях, пресс-релизах;

- экспертные заключения о рыночной стоимости объектов основных средств.

При использовании метода прямой оценки расходы, связанные с уточнением стоимости имущества находящегося в собственности организации, можно включать в себестоимость продукции (работ, услуг) в составе общехозяйственных расходов.

В обязательном порядке индексируется и сумма износа основных средств, числящегося в бухгалтерском учете на 1 января по коэффициенту, определяемому соотношением рыночной и балансовой стоимости.

При принятии решения о переоценке по таким основным средствам следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличались от текущей (восстановительной) стоимости.

Обязательна переоценка основных средств, если инфляция достигает по итогам отчетного периода более 20%.

Отражение результатов переоценки в бухгалтерском учете:

Д 01 К 83 дооценка первоначальной стоимости;

Д 83 К 02 дооценка амортизации;

Д 83 К 01 уценка первоначальной стоимости;

Д 02 К 87 уценка амортизации;

9. ИНВЕНТАРИЗАЦИЯ ОСНОВНЫХ СРЕДСТВ

Порядок проведения инвентаризации осуществляется согласно «Методическим указаниям по инвентаризации имущества и финансовых обязательств», утвержденными приказом МФ РФ №49 от 13 июня 1995 г. и оформляются унифицированными формами (описями) утвержденными Постановлением Госкомстата России от 11.11.99г. № 100.

Инвентаризация основных средств должна проводиться не реже одного раза в три года, по библиотечным фондам - не реже одного раза в пять лет. Инвентаризация обязательна:

- при передаче имущества предприятия в аренду, выкупе, продаже, а так же в случаях предусмотренных законодательством при преобразовании государственного или муниципального предприятия;

- при смене материально-ответственного лица;

- при установлении фактов хищений или злоупотреблений, а также порчи ценностей;

- в случае чрезвычайных ситуаций;

- при ликвидации (реорганизации) предприятия перед составлением ликвидационного (разделительного) баланса.

Инвентаризацию проводит постоянно действующая или рабочая комиссия, создаваемая приказом по предприятию, при обязательном участии представителя бухгалтерии.

Бухгалтерское отражение данных по инвентаризации основных средств:

Д 01 К 99 оприходование неучтенных объектов основных

Д 01 К 02 средств по остаточной стоимости с

отражением амортизации;

Д 01 К 10 при выявлении объектов основных средств,

Д 13 К 02 числящихся в составе МБП, их переводят в состав средств;

Д 20, 25, 26 К 02 излишне начисленная сумма амортизации.

Если по результатам инвентаризации обнаружена недостача, делаются следующие проводки:

Д 01 К 01 первоначальная стоимость;

Д 02 К 91 сумма амортизации;

Д 94 К91 остаточная стоимость;

Д 20, 25, 26 К 94 списание остаточной стоимости на издержки производства, если виновные лица отсутствуют, в пределах норм;

Д сч. 73 субсч. «Расчеты по возмещению материального ущерба»;

К сч. 94 по рыночной цене, если виновное лицо найдено;

Д 73 К 98 на сумму недоамортизированной части;

Д 99 К 94 если виновные лица не найдены (сверх норм) и суд отказал во взыске с них.

По рекомендациям Госкомстата РФ, переоценка основных средств обязательна по итогам 2001г.( если величина индекса- дефлятора более 20%).

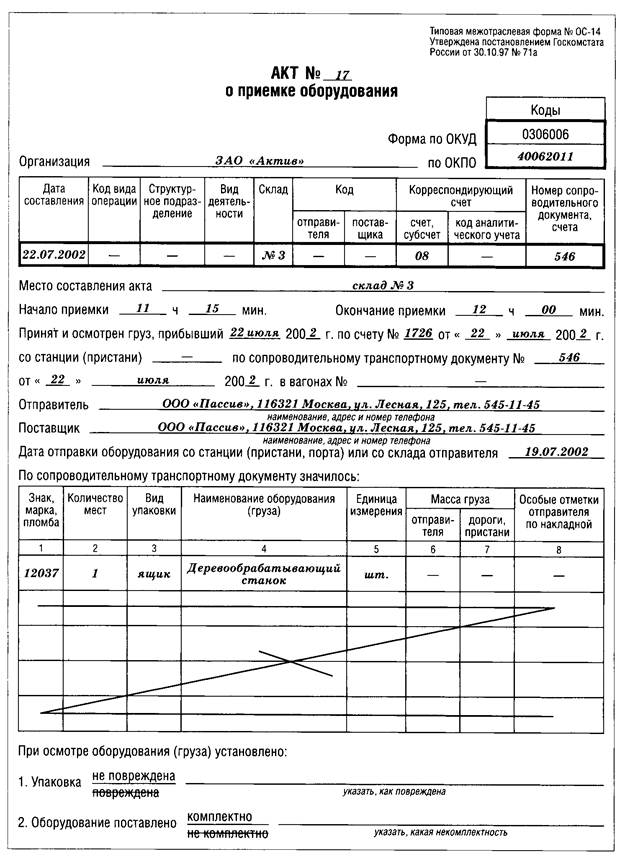

10. ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ОПЕРАЦИЙ ПО УЧЕТУ ОСНОВНЫХ СРЕДСТВ В БУХГАЛТЕРИИ

Формы первичной документации для учета основных средств и краткие указания по их заполнению утверждены Постановлением Госкомитета РФ по статистике от 30 октября 1997 г. №71а и Постановлением от 11.11.99г. № 100 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, МБП, работ в капитальном строительстве». К ним относятся:

ф. № ОС-1 акт (накладная) приемки-передачи основных средств;

ф. № ОС-3 акт приемки-сдачи отремонтированных, реконструируемых и модернизированных объектов;

ф. № ОС-4 акт на списание основных средств;

ф. № ОС-4а акт на списание автотранспортных средств;

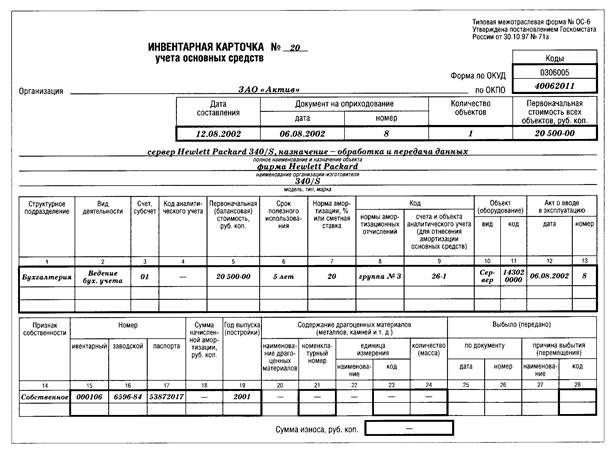

ф. № ОС-6 инвентарная карточка учета основных средств;

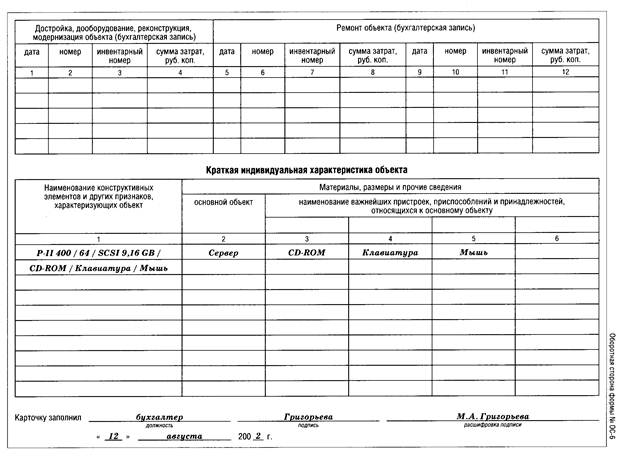

ф. № ОС-14 акт о приемке оборудования;

ф. № ОС-15 акт приемки-передачи оборудования в монтаж;

ф. № ОС-16 акт о выявленных дефектах оборудования.

Если организация не использует документы, форма которых предусмотрена выше, то необходимо, чтобы документы содержали все обязательные реквизиты (наименование документа, дата, единица измерения, подписи и др.).

При отражении операции по учету основных средств используют также:

ф. № ОС-7 опись инвентарных карточек;

ф. № ОС-8 карточка учета движения основных средств;

ф. № ОС-9 инвентарный список основных средств (по месту их нахождения в эксплуатации)

РТ-6 таблица расчета амортизации.

ф. № Ж-13 журнал-ордер № 13

журналы ордера №№ 10,10/1.

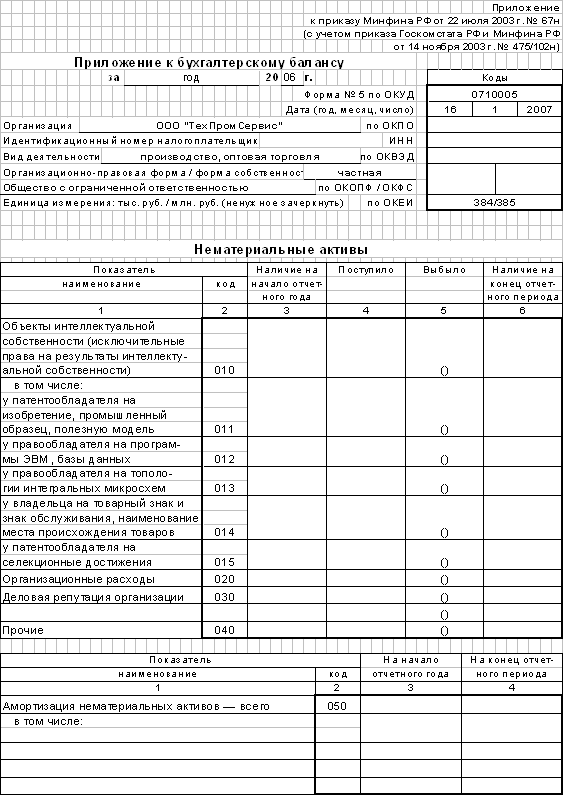

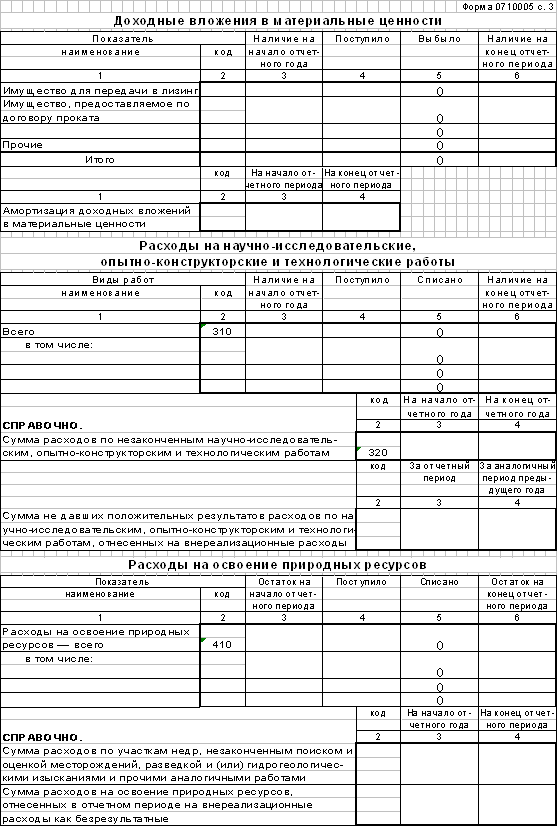

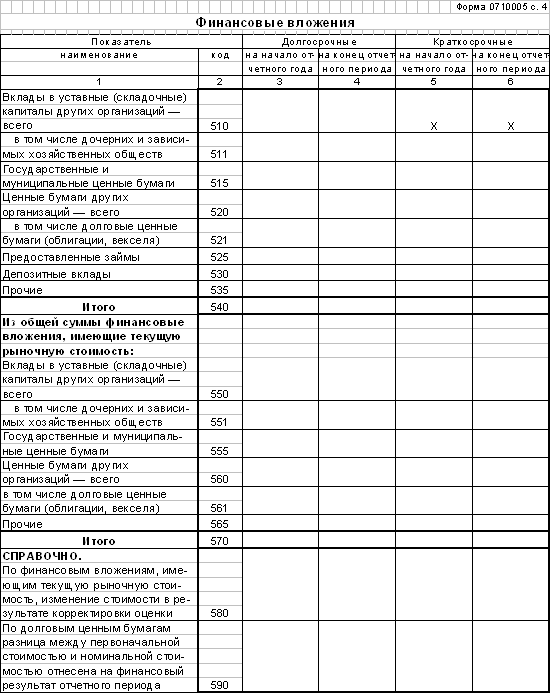

Сведения об основных средствах и их износе можно получить также в:

Главной книге;

ф. № 1 бухгалтерский баланс;

ф. № 5 приложение к бухгалтерскому балансу.

При инвентаризации основных средств используются:

· инвентарная ведомость;

· сличительная ведомость.

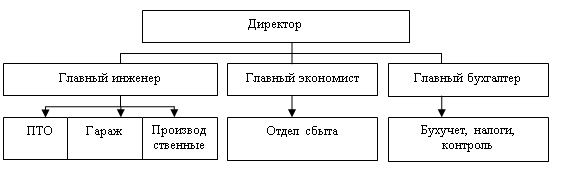

11. УЧЕТНАЯ ПОЛИТИКА ООО «ЕвроТехПрогрес»

Утверждаю:

Генеральный директор 000 «ЕвроТехПрогрес»______________________О.Ю.Иванов.

О00 "ЕвроТехПрогрес"

127322, Москва, Огородный проезд д. 56 стр. 3

ИНН/КПП-7715304063/771501001

Приказ № 7 от 10.01.2002 г.

0б учетной политике фирмы для целей налогообложения на 2002 год.

Основываясь на положении части второй Налогового кодекса Российской Федерации, приказываю:

1. Признавать реализацию в целях исчисления налога на добавленную стоимость в соответствии с п.1 ст.167 НК РФ и налога на пользователей автодорог в соответствии с п.27 инструкции МНС России от 04.04.2000 г. № 5'9 по мере поступления денежных средств.

2. Для учета доходов и расходов в целях исчисления налога на прибыль применять метод начисления в соответствии со статьями 272 и 273 НК РФ.

3. Списание себестоимости покупных товаров и ценных бумаг при их реализации и ином выбытии осуществлять по средней себестоимости в соответствии со статьями 268 и 280 НК РФ.

4. Первоначальную (восстановительную) стоимость амортизируемого имущества погашать линейным методом исходя из норм, исчисленных на основании сроков полезного использования, в соответствии со ст.259 НК РФ и постановлением Правительства РФ от 01.01.2002г. № 1 «О классификации основных средств, включаемых в амортизационные группы».

5. Налоговый учет вести в соответствии со ст. 313-333 НК РФ на вновь вводимых забалансовых «налоговых счетах»:

012 – «Доходы от реализации без НДС, акцизов и налога с продаж»;

013 – «Расходы связанные с производством и реализацией»;

014 – «Прибыль (убыток) от реализации»;

015 – «Внереализационные доходы»;

016 – «Внереализационные расходы»;

017 – «Прибыль (убыток) от внереализационных операций»;

018 – «Налогооблагаемая база»;

019 – «Перенос убытков на будущее»;

020 – «Расходы будущих периодов».

К указанным счетам открыть субсчета по принципу, по которому составляется расчет налоговой базы в соответствии со ст. 315 НК РФ.

По каждому субсчету вести соответствующий регистр налогового учета. Формы регистров налогового учета и порядок отражения в них аналитических данных первичных учетных документов приведены в приложении к настоящему приказу.

6. Исчислять ежеквартальные авансовые платежи по налогу на прибыль исходя из фактической полученной прибыли по итогам отчетного квартала и ставки налога в соответствии с порядком, изложенным в п. З ст. 286 НК РФ.

7. Резервов на ремонт основных средств, предстоящие отпуска сотрудников и сомнительные долги фирма не создает. Указанные затраты относятся на внереализационные расходы согласно ст. 266 НК РФ.

8. Данная учетная политика является неисчерпывающей и при внесении в законодательные акты, регулирующие порядок ведения бухгалтерского и налогового учета, значительных изменений может дополняться отдельными приказами по предприятию с доведением внесенных изменений до налоговых органов.

Главный бухгалтер Р.И. ГоринаУтверждаю:

Генеральный директор

000 «ЕвроТехПрогрес»

ООО "ЕвроТехПрогрес"

127322, Москва, Огородный проезд. 56 стр. 3

ИНН/КПП-7715304063/771501001

Приказ № 7 от 10.01.2002 г.

0б учетной политике на 2002 год в целях бухгалтерского учета.

Похожие работы

... , учитываемые организацией на забалансовых счетах. Инвентарные карточки суммарно сверяются с данными синтетического учета основных средств. 4. Документальное оформление и аналитический учет поступления основных средств. 4.1. Формирование и учет поступления основных средств Основные средства предприятий формируются в результате: * капитальных инвестиций (сооружения, изготовления, ...

... синтетическому. Итоги оборотов по карточкам, расшифровкам, книгам аналитического учета сверяются с итогом оборота контрольных журналов, а сальдо сверяется с главной книгой. 2.2 Бухгалтерский учет ремонта основных средств на предприятии Традиционно в зависимости от объема и периодичности выполняемых работ различают три вида ремонтов: текущий, средний и капитальный. Основная задача текущего ...

... осуществляется постоянно действующей комиссией. Материально-ответственные лица представляют сводные учётные документы (материальный отчет) по основным средствам в эксплуатации. 3.2 ДОКУМЕНТАЛЬНОЕ ОФОРМЛЕНИЕ ПОСТУПЛЕНИЯ И ВЫБЫТИЯ ОСНОВНЫХ СРЕДСТВ. Бухгалтерский учёт основных средств должен обеспечить документальное подтверждение наличия и движения основных средств по местам нахождения и в ...

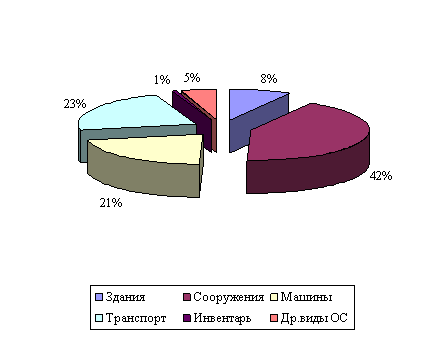

... выпуска продукции и фондоотдачи за счет более полного использования основных средств. 3.4 Пути повышения эффективности использования основных средств в ООО "ТехПромСервис" Как показало исследование, бухгалтерский учет основных средств на предприятии осуществляется в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01. Положительно ...

0 комментариев