Навигация

Понятие лизинга. Правовые основы лизинга

1. Понятие лизинга. Правовые основы лизинга.

Лизинговые операции в Российской Федерации совершаются в соответствии с Гражданским Кодексом РФ, гл. 34 «Аренда», в частности, § 6 «Финансовая аренда (лизинг)» и Федеральным законом от 29.10.1998 г. № 164-ФЗ «О финансовой аренде (лизинге» (с изменениями и дополнениями)

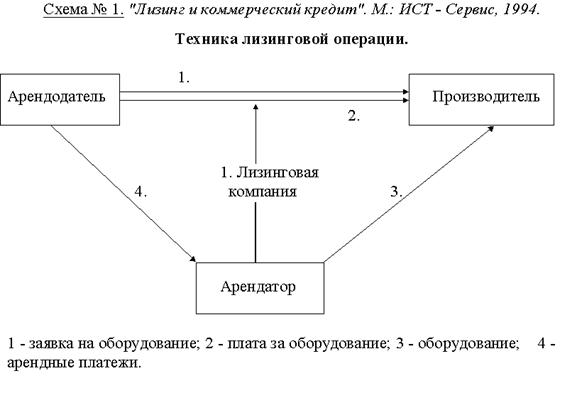

Под лизинговой деятельностью понимают вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем.

По договору лизинга лизингодатель (арендодатель) обязуется приобрести в собственность указанное лизингополучателем (арендатором) имущество у определенного им же продавца и предоставить это имущество за плату во временное владение и пользование для предпринимательских целей.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения. Таким образом, предмет лизинга несколько отличается от предмета аренды вообще, в качестве которого может выступать любое имущество, не теряющее своих натуральных свойств в процессе его использования, в том числе и природные объекты, которые не относятся к потребляемым вещам.

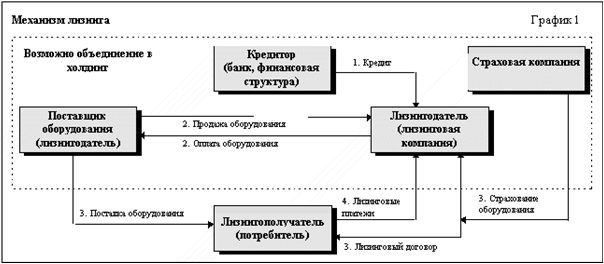

Субъектами лизинговой сделки выступают стороны лизингового договора, имеющие непосредственное отношение к объекту лизинговой сделки.

1. Лизингодатель (арендодатель) – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Лизингодателями могут выступать:

- банки и их филиалы, в уставе которых предусмотрен этот вид деятельности;

- финансовые лизинговые компании, создаваемые специально для осуществления лизинговых операций. Их основной деятельностью является оплата имущества, т.е. финансовые сделки;

- специальные лизинговые компании, которые в дополнение к финансовому обеспечению сделки берут на себя весь комплекс услуг нефинансового характера (содержание и ремонт имущества, консультации по его использованию, замену изношенных частей);

- любое предприятие, для которого лизинг является непрофилирующей, но не запрещенной уставом сферой предпринимательства, если оно имеет финансовые источники для проведения лизинговых операций. Прежде всего это страховые компании.

После вступления в силу 10.02.2002 г. Федерального закона от 08.08.2001 г. № 128-ФЗ «О лицензировании отдельных видов деятельности», для выполнения операции финансового лизинга лицензии не требуется.

2. Лизингополучатель (арендатор) – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

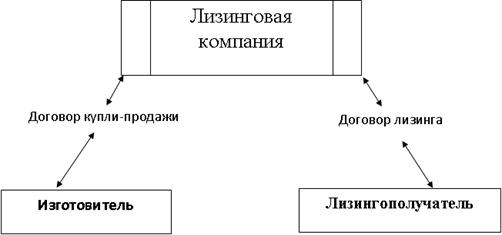

3. Продавец (поставщик) – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое (закупаемое) им имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с договором купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Любой из субъектов лизинга может быть как резидентом, так и нерезидентом Российской Федерации, а также субъектом предпринимательской деятельности с участием иностранного инвестора, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации.

Схема лизинговой сделки и финансовых потоков представлена в приложении 1.

В зависимости от участников лизинга различают внутренний и международный лизинг. При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

Как отдельный вид финансовой аренды закон выделяет сублизинговые сделки. Пункт 1 статьи 8 закона «О финансовой аренде (лизинге)» определяет сублизинг как особый вид отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу, что оформляется договором сублизинга При сублизинге лицо, его осуществляющее, принимает предмет лизинга у лизингодателя по договору лизинга и передает его во временное владение и в пользование лизингополучателю по договору сублизинга. При передаче имущества в сублизинг право требования к продавцу переходит к лизингополучателю по договору сублизинга. При передаче предмета лизинга в сублизинг обязательным является согласие лизингодателя в письменной форме. Таким образом, сублизинг представляет собой одну из форм реализации прав арендатора на пользование арендованным имуществом, при которой, согласно п. 2 ст. 615 ГК РФ, арендатор вправе с согласия арендодателя сдавать арендованное имущество в субаренду (поднаем)

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга не предусмотрено иное.

Договор лизинга независимо от срока заключается в письменной форме. В договоре лизинга должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче лизингополучателю в качестве предмета лизинга. Кроме основных обязательств и характеристик предмета лизинга, в договоре указывают:

- срок действия договора;

- место и порядок передачи предмета лизинга;

- порядок учета предмета лизинга;

- порядок начисления амортизации;

- размер, способ осуществления и периодичность лизинговых платежей;

- условия страхования предметов лизинга и предпринимательских (финансовых) рисков;

- порядок содержания и ремонта предмета лизинга (если не предусмотрено иное, лизингополучатель за свой счет осуществляет техническое обслуживание имущества и обеспечивает его сохранность, а также осуществляет капитальный и текущий ремонт);

- переход права собственности на предмет лизинга (если не предусмотрено иное, при прекращении договора лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа, обусловленного договором лизинга);

- обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств, и которые ведут к прекращению действия договора лизинга и изъятию его предмета.

Договор лизинга может предусматривать право лизингополучателя продлить срок лизинга с сохранением или изменением условий договора лизинга.

Произведенные лизингополучателем отделимые улучшения предмета лизинга являются его собственностью, если иное не предусмотрено договором лизинга.

В случае, если лизингополучатель с согласия в письменной форме лизингодателя произвел за счет собственных средств улучшения предмета лизинга, неотделимые без вреда для предмета лизинга, лизингополучатель имеет право после прекращения договора лизинга на возмещение стоимость таких улучшений, если иное не предусмотрено договором.

В случае, если лизингополучатель без согласия в письменной форме лизингодателя произвел за счет собственных средств неотделимые улучшения предмета лизинга, лизингополучатель не имеет права после прекращения договора лизинга на возмещение стоимости этих улучшений (если иное не предусмотрено федеральным законом).

По экономическому содержанию лизинг относится к прямым инвестициям, в ходе исполнения которых лизингополучатель обязан возместить лизингодателю инвестиционные затраты (издержки), осуществленные в материальной и денежной формах, и выплатить вознаграждение.

Под общей суммой возмещения инвестиционных затрат и выплатой вознаграждения понимается общая сумма лизингового договора, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В состав лизинговых платежей включается: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Размер, способ осуществления и периодичность лизинговых платежей определяются договором. Если лизингополучатель и лизингодатель осуществляют расчеты по лизинговым платежам продукцией (в натуральной форме), производимой с помощью предмета лизинга, цена на такую продукцию определяется по соглашению сторон договора лизинга. Если иное не предусмотрено договором лизинга, размер лизинговых платежей может изменяться по соглашению сторон в сроки, предусмотренные данным договором, но не чаще чем один раз в три месяца. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором.

Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению. Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга.

Похожие работы

... расплывчатых правил, предложенных предприятием, что может повлечь за собой значительные штрафы. Основным документом, регулирующим порядок учета лизинговых операций является Приказ Министерства финансов РФ от 17.02.97 г. № 15 "Об отражении в бухгалтерском учете операций по договору лизинга". Кроме того, в практической работе необходимо использовать и другие нормативные акты, косвенно регулирующие ...

... моментом для другой стороны. 2. Учет лизинговых операций 2.1. Характеристика счетов для учета лизинговых операций Бухгалтерский учет в банках представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении: об имуществе, обязательствах кредитных организаций и их движение путем сплошного, непрерывного и документального учета всех операций. Предметом ...

... Президента Республики Беларусь от 13 ноября 1997 г. N 587 "О лизинге"[9]; Постановление Министерства финансов Республики Беларусь от 30 апреля 2004 г. N 75 "О порядке бухгалтерского учета лизинговых операций"" [10]. Договор лизинга в Гражданском кодексе Республики Беларусь рассматривается в качестве вида договора аренды. Основные признаки, присущие институту арендных отношений, характерны и для ...

... виды получат одинаково широкое распространение. Как показывает опыт, предпочтение отдается в основном финансовому и оперативному лизингу, как внутреннему, так и международному [36]. 2. Лизинговые операции в Республике Казахстан 2.1 Анализ лизинговой деятельности банков второго уровня В последние годы государство принимает различные меры, направленные на активизацию деятельности банков по ...

0 комментариев