Навигация

Во сколько раз объём привлечённых средств больше объёма собственных средств банка;

1. во сколько раз объём привлечённых средств больше объёма собственных средств банка;

2. результативность работы банковского персонала, умение привлечь кредитные ресурсы.

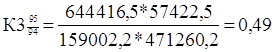

;

;

;

;

;

;

.

.

Рассмотрев данные цепные коэффициенты динамики можно сделать вывод, что в данном банке нет стабильной политики привлечения средств, идёт постоянное колебание коэффициента К3 относительно предыдущего года то в положительную сторону, то в отрицательную.

·

Этот коэффициент показывает направление использования привлечённых средств, помогает понять политику банка.

| на 1.01.94 | на 1.01.95 | на 1.01.96 | на 1.01.97 | на 1.01.98 | |

| К4 | 1,14 | 0,92 | 1,01 | 0,96 | 0,96 |

Можно сделать вывод, что в 1996 и 1997 годах банк проповедовал политику кредитования, а уже в 1998 году стал больше привлекать средств, чем отдавать в кредит.

· ![]() .

.

Этот коэффициент показывает отрицательное влияние на прибыльность активов и на рентабельность банка, поскольку более дорогие межбанковские кредиты увеличивают банковские расходы. (8)

| на 1.01.94 | на 1.01.95 | на 1.01.96 | на 1.01.97 | на 1.01.98 | |

| К5 | 0,21 | 0,19 | 0,2 | 0,19 | 0,19 |

Воспользовавшись данной таблицей можно сделать вывод, что коэффициент К5 за данный период колеблется в интервале от 0,19 до 0,21.

Приведённые выше коэффициенты не могут дать полную картину о финансовом положении отдельного банка, поэтому следует рассмотреть более сложную схему расчётов.

б) Эффективность деятельности любого банка характеризуется тремя показателями - общей технической эффективностью, распадающейся на чистую техническую эффективность (PTE) и эффективность от масштаба деятельности (SE).

Первый коэффициент позволяет оценить общую отдачу от затрат ресурсов, не объясняя причин возникновения неэффективности. Если для какого-либо банка коэффициент равен единице, это означает, что данный банк не доминируется никаким другим. Число меньшее единицы, иллюстрирует степень неэффективности использования ресурсов - чем меньше этот коэффициент, тем менее эффективно действует банк. При этом с формальной точки зрения величина коэффициента показывает, до какого уровня необходимо уменьшить объём каждого ресурса, чтобы при неизменных объёмах отдача от затрат у этого банка была такой же как у лучших представителей. (9)

Второй коэффициент - чистой технической эффективности - учитывает наличие (пусть даже чисто теоретическое) зависимых издержек банка от масштаба его деятельности и позволяет корректно сравнивать эффективность деятельности банков разной величины. Иными словами, значение коэффициента иллюстрирует эффективность того или иного банка в том случае, если принимается гипотезе о том, что крупные банки затрачивают на выпуск дополнительной единицы продукции больше ресурсов, чем средние и мелкие (растут издержки на управление, инфраструктуру и т.п.) Так что отклонение этого коэффициента от единицы целиком на совести менеджеров. (10)

Наконец, коэффициент эффективности масштаба (SE), равный отношению коэффициента общей технической эффективности к коэффициенту чистой технической эффективности, отражает ту часть общей технической неэффективности, которая объясняется именно зависимостью издержек производства от его масштаба и не может быть преодолена лишь одним снижением затрат ресурсов - причина такой неэффективности кроется в отклонении от оптимального масштаба производства.(11)

на 1 апреля 1998 года

| № | Банк | Город | OTE | NIRS | PTE | SE | |||||

| 84 | Ижевск - банк | Ижевск | 0,9830 | 1,0000 | 1,0000 | 0,9830 | |||||

| -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- | |||||||||||

| 169 | Нефтепромстройбанк | Москва | 0,7495 | 1,0000 | 1,0000 | 0,7495 | |||||

| -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- | |||||||||||

Значит можно сделать выводы:

· Ижевск - банк лучше, чем Нефтепромстройбанк использует свои ресурсы, получая с них большую прибыль;

· В обоих банках менеджеры работают достаточно хорошо, на что указывает коэффициент PTE;

· Коэффициент SE показывает, что Нефтепромстройбанк хуже использует масштабы своего деятельности, т.е. имеет больше издержек, связанных с масштабом, чем Ижевск - банк.

III.2. Оценка состояния капитала банка при помощи метода коэффициентов.

Метод коэффициентов широко применяется при анализе состояния и достаточности банковского капитала. Акционерный капитал достаточно сложно исследовать при помощи только коэффициентов. Согласно одному из определений, капитал - источник средств, который банк может использовать как прямо на увеличение кредитного портфеля, так и косвенно, в качестве сохранности средств клиентов, размещенных в банк, и является важным условием поддержания репутации банка. Для оценки состояния капитала банка рассчитывают, например, следующие коэффициенты:

![]() ;

;

.

.

Соотношение привлечённых средств и акционерного капитала показывает, сколько денежных единиц привлечённых средств приходится на одну единицу акционерного капитала. Обратные коэффициенты капитализации показывают степень обеспечения привлечённых ресурсов собственными средствами банка. (12)

Так как я имею данные только за 1998 год, то в этом случае задача осложняется, поэтому используем для сравнения данные по Нефтепромстройбанку (у) за аналогичный период. Сопоставление показателей деятельности Ижевск - банка (в) с этим банком позволит дать заключение о реальном положении дел в нём.

![]() ,

,

т.е. на 1 рубль акционерного капитала Ижевск - банка приходится 31,37 рублей привлечённых средств.

![]() ,

,

т.е. на 1 рубль приходится уставного фонда Универсалбанка приходится примерно 32 рубля привлечённых средств.

![]() ,

,

это означает, что в совокупном капитале Ижевск - банка привлечённые средства составляют примерно 5%.

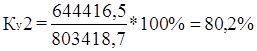

,

,

это означает, что в совокупном капитале Нефтепромстройбанка привлечённые средства составляют 80,2%.

III.3. Понятие и виды рейтинговой оценки банков.

Для банка важен не только внутренний анализ его деятельности, но и сравнение результатов его работы с результатами других банков. В условиях рыночной экономики особое значение имеет исследование тенденций развития банковской системы в целом на национальном уровне. В настоящее время в России наблюдается дефицит аналитической информации о работе коммерческих банков, поэтому важен рейтинг банков, как основа для изучения их деятельности.

Рейтинг банков - это система оценки их деятельности, основанная на финансовых показателях работы и данных баланса банка. Рейтинг банка в целом состоит в выведении свободной оценки по всем направлениям, которые подергаются анализу.(13)

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

0 комментариев