Навигация

Коммерческие банки

Астраханский Государственный Технический Университет

кафедра экономической теории

на тему:

«Коммерческие банки в экономике России».

Научный руководитель:

доцент эк. наук Зак Т.В.

Выполнил: студент гр. ДФК-21

Девятых А.В.

Астрахань - 99

Аннотация.

В этой работе даётся определение понятию «коммерческий банк», его функциям, принципам его работы и управления, частично разбираются показатели эффективности финансовой деятельности коммерческих банков и основы составления российской модели рейтинга надёжности.

The summary.

In this work the definition of the notion «commercial bank» is given, its function, principles of the work and management, the indicators of efficiency of financial activity of commercial banks and the bases of creation of Russian model of safety rate.

План:

I Теоретическая часть.

1. Понятие коммерческого банка.

2. Организационное устройство коммерческих банков.

3. Принципы деятельности коммерческих банков.

4. Функции коммерческого банка.

II Аналитическая часть.

1. Состояние российской банковской системы в 1998 году.

2. Краткая финансовая характеристика деятельности двух российских коммерческих банков за 1998 год:

· Ижевск - банк;

· Нефтепромстройбанк.

III Cтатистические данные.

1. Показатели эффективности деятельности коммерческих банков.

2. Оценка состояния капитала при помощи метода коэффициентов.

3. Понятия и виды рейтинговой оценки.

4. Современная методика рейтинговой оценки надёжности российских банков.

IV Заключение.

V Список используемой литературы.

VI Список сносок.

I.1. Понятие коммерческого банка.

Банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового рынка имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, сберегательные сертификаты и пр.), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, которые не выпускают своих собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости ее активов и пассивов, распределяет среди своих акционеров.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ "О банках и банковской деятельности в РФ"(1) . В соответствии с этим законом банки России действуют как универсальные кредитные учреждения, совершающие широкий круг операций на финансовом рынке: предоставление различных по видам и срокам кредитов, покупка-продажа и хранение ценных бумаг, иностранной валюты, привлечение средств во вклады, осуществление расчетов, выдача гарантий, поручительств и иных обязательств, посреднические и доверительные операции и т.п.

В России банки могут создаваться на основе любой формы собственности - частной,

коллективной, акционерной, смешанной. Не исключается возможность создания банков, основанных исключительно на государственной форме собственности, которые в соответствии с действующим законодательством могут осуществлять свою деятельность на коммерческой основе. Для формирования уставных капиталов российских банков допускается привлечение иностранных инвестиций. Под банками с участием иностранных инвестиций в соответствии с Условиями открытия банков с участием иностранного капитала на территории Российской Федерации, утвержденными ЦБ РФ 08.04.93 г. (2), понимаются:

· совместные банки, т.е. банки, уставной капитал которых формируется за счет средств резидентов и нерезидентов;

· иностранные банки - банки, уставной капитал которых формируется за счет нерезидентов;

· филиалы банков-нерезидентов.

Решение об открытии каждого отдельного банка с участием иностранных инвестиций принимается Советом директоров ЦБ РФ. ЦБ устанавливает лимит участия иностранного капитала в банковской системе страны. Ограничения на участие иностранного капитала преследуют цель создать наиболее благоприятные условия для становления отечественных коммерческих банков и защиты от экспансии зарубежных банков.

По способу формирования уставного капитала банки подразделяются на акционерные (открытого и закрытого типа) и паевые. Возможность создания банков, принадлежащих одному лицу (юридическому или физическому) исключается действующим законодательством, согласно которому уставный капитал банка формируется из средств не менее трех участников.

Если на начальном этапе реформирования кредитной системы коммерческие банки создавались главным образом на паевой основе, то для нынешнего этапа характерно преобразование паевых банков в акционерные и создание новых банков в форме акционерных обществ. Для акционерного общества характерно, что собственником его капитала выступает само общество, т.е. банк. А паевые коммерческие банки собственниками своего капитала не являются, поскольку каждый из пайщиков сохраняет право собственности на свою долю капитала. Паевые коммерческие банки организованы на принципах общества с ограниченной ответственностью, т.е. общества ответственность каждого пайщика ограничена пределами его вклада в общий капитал банка. Расширение уставного фонда может осуществляться как за счет внесения участниками дополнительных взносов, так и за счет вступления в банк новых участников. Вопрос о вступлении новых участников и размерах их вклада в уставный фонд банка решается на общем собрании участников.

У банков, функционирующих как акционерное общество, уставный капитал разделен на определенное число акций равной номинальной стоимости, размещаемых среди юридических и физических лиц. Акционеры не вправе требовать от банка возврата этого вклада, что повышает устойчивость и надежность банка и создает для банка прочные основы для управления его ликвидностью. Акционерные банки бывают закрытого и открытого типов. Акции закрытых банков могут переходить из рук в руки только с согласия большинства акционеров. Акции банков открытого типа могут переходить из рук в руки без согласия других акционеров и распространятся в порядке открытой подписки. Подписка на ценные бумаги считается открытой, если список покупателей ценных бумаг не утверждается заранее учредителями или руководящими органами банка-эмитента, и в результате эти бумаги может приобрести любое лицо. Открытая подписка требует от банка широкой информации о своей деятельности.

I.2. Организационное устройство коммерческого банка.

Организационное устройство коммерческих банков соответствует общепринятой схеме управления акционерного общества. Высшим органом коммерческого банка является общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Общее собрание правомочно решать вынесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка.

Общее руководство деятельностью банка осуществляет совет банка. На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития.

Непосредственно деятельностью коммерческого банка руководит правление. Оно несет ответственность перед общим собранием акционеров и советом банка. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Заседания правления банка проводятся регулярно. Решения принимаются большинством голосом. При равенстве голосов голос председателя является решающим. Решения правления проводятся в жизнь приказом председателя правления банка. При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд (превышающих установленные лимиты); рассмотрение вопросов, связанных с инвестированием, ведением трастовых операций.

Ревизионная комиссия избирается общим собранием участников и подотчетна совету банка. В состав ревизионной комиссии не могут быть избраны члены совета и правления коммерческого банка. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка.

В целях обеспечения гласности в работе коммерческих банков и доступности информации об их финансовом положении их годовые балансы, утвержденные общим собранием акционеров, а также отчет о прибылях и убытках должны публиковаться в печати (после подтверждения достоверности представленных в них сведений аудиторской организацией).

В целях оперативного кредитно-расчетного обслуживания предприятий и организаций - клиентов банка, территориально удаленных от места расположения коммерческого банка, он может организовывать филиалы и представительства. При этом вопрос об открытии филиала или представительства коммерческого банка должен быть согласован с ГУ ЦБ РФ по месту открытия филиала или представительства.

Филиалами банка считаются обособленные структурные подразделения, расположенные вне места его нахождения и осуществляющие все или часть его функций. Филиал не является юридическим лицом и совершает делегированные ему головным банком операции в пределах, предусмотренных лицензией ЦБ РФ. Он заключает договоры и ведет иную хозяйственную деятельность от имени коммерческого банка, его создавшего.

Представительство является обособленным подразделением коммерческого банка, расположенным вне места его нахождения, не обладающим правами юридического лица и не имеющим самостоятельного баланса. Оно создается для обеспечения представительских функций банка, совершения сделок и иных правовых действий. Представительство не занимается расчетно-кредитным обслуживанием клиентов и не имеет корреспондентского счета. Для осуществления хозяйственных расходов ему открывается текущий счет. (3)

I.3. Принципы деятельности коммерческого банка.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов.

Работа в пределах реально имеющихся ресурсов означает, что коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Прежде всего, это относится к срокам тех и других. Так если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличения удельного веса собственных средств в общем объеме его ресурсов.

Вторым важнейшим принципом, на котором базируется деятельность коммерческих банков, является экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка.

Действующее законодательство предоставляет всем коммерческим банкам экономическую свободу в распоряжении своими фондами и доходами. Прибыль банка, остающаяся в его распоряжении после уплаты налогов, распределяется в соответствии с решением общего собрания акционеров. Оно устанавливает нормы и размеры отчислений в различные фонды банка, а также размеры дивидендов по акциям.

По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом, на которые может быть наложено взыскание. Весь риск от своих от своих операций коммерческий банк берет на себя.

Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит прежде всего из рыночных критериев прибыльности, риска и ликвидности.

Четвертый принцип работы коммерческого банка заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими (а не административными) методами. Государство определяет лишь "правила игры" для коммерческих банков, но не может давать им приказов.

I.4. Функции коммерческого банка.

Одной из важных функций коммерческого банка является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц. Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику, при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности. Плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадает с размерами и сроками потребности в них. Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Вторая важнейшая функция коммерческих банков - стимулирование накоплений в хозяйстве. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и формировать достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы высокие гарантии надежности помещения накопленных ресурсов в банк. Созданию гарантий служит формирование фонда страхования активов банковских учреждений, депозитов в коммерческих банках.

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать. Решая вопрос об использовании имеющихся у кредитора средств, он должен иметь достаточную информацию о финансовом состоянии банка, чтобы самому оценить риск будущих вложений.

Третья функция банков - посредничество в платежах между отдельными самостоятельными субъектами.

В связи с формированием фондового рынка получает развитие и такая функция банков, как посредничество в операциях с ценными бумагами. Банки имеют право выступать в качестве инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг в качестве посредника; инвестиционного консультанта; инвестиционной компании и инвестиционного фонда. Выступая в качестве финансового брокера, банки выполняют посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения.

Как инвестиционный консультант банк оказывает консультационные услуги своим клиентам по поводу выпуска и обращения ценных бумаг. Если банк берет на себя роль инвестиционной компании, то он занимается организацией выпуска ценных бумаг и выдачей гарантий по их размещению в пользу третьего лица; куплей-продажей ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т.е. объявляя на определенные ценные бумаги "цены продавца" и "цены покупателя", по которым он обязуется их продавать и покупать. Когда банк размещает свои ресурсы в ценные бумаги от своего имени и все риски, связанные с таким размещением, все доходы и убытки от изменения рыночной оценки приобретенных ценных бумаг относятся за счет акционеров банка, то он выступает в качестве инвестиционного фонда. Необходимым условием выполнения роли инвестиционного фонда является наличие в штате банка специалистов по работе с ценными бумагами, имеющих квалификационный аттестат Министерства финансов РФ, дающий право на совершение операций с привлечением средств граждан.

II.1. Состояние российской банковской системы в 1998 году

Российское банковское общество в этом году продолжало сокращаться в своей численности: в 1998 году были отозваны лицензии 289 кредитных организаций по сравнению с 225 лицензиями, отозванными в 1997 году. Количество банков сократилось до 2008 на 1.01.98 г. с 2578 на 1.01.97 г. При этом свыше 50% банковских активов приходится на 30 крупнейших банков . Согласно данным Центрального банка, около 35% банков могут быть отнесены к стабильным.

Указанное сокращение банков является в определённой степени результатом неадекватного управления рисками в условиях снижающейся процентной маржи. Таким образом, необходимость профессионального менеджмента выходит на первый план и становится решающим фактором выживания и поддержания устойчивого роста банка. Всё больше и больше российских банков открыто признают значимость надёжной системы управления рисками.

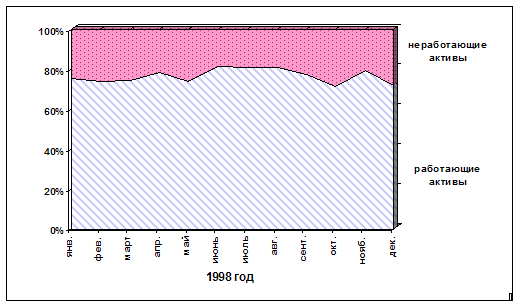

Банковский кризис в августе 1995 года заострил внимание финансового сообщества на вопросе ликвидности. Соображения ликвидности в значительной степени повлияли на структуру балансов российских банков в 1998 году. С одной стороны, отсутствие в российской финансовой системе превентивных механизмов (например, страхование депозитов), которые могли бы нейтрализовать эффект «массового изъятия», присущий таким отзывным средствам, как депозиты до востребования, требовало поддержания коэффициентов российских банков на уровне, считающимся по западным стандартам. С другой стороны, в отсутствие общенациональной системы взаимозачёта требований, банки осуществляют платежи, как правило, на индивидуальной основе. Это повышает потребность в ликвидности, для обеспечения которой банки вынуждены поддерживать значительные остатки на корреспондентских счетах.

Значительно возрос объём средств, который был перемещен российскими банками в государственные краткосрочные обязательства (ГКО). В 1998 году большое влияние на развитие событий на рынке ГКО оказал приход иностранных участников.

Многие банки активно расширяли спектр агентских и доверительных услуг, как для достижения стабильности в получении дохода, так и для укрепления своей клиентской базы. В тоже время, предоставление более широкого доступа к фондовым инструментам посредством оказания подобных услуг могло бы привести к повышению восприимчивости клиентов к уровню получаемых процентов, и в итоге, к более активному управлению клиентами своими свободными денежными средствами. Таким образом, эта политика может негативно сказаться на доступности дешёвых источников финансирования для банков. (4)

Другой важный вопрос связан с выполнением банками функций посредников в перераспределении финансовых ресурсов в экономике. Продолжающееся падение ВВП в значительной степени является результатом уменьшения инвестиций в экономику. Объём реальных инвестиций в 1998 году упал до уровня 370 трлн. рублей, сократившись на 18% по сравнению с1997 годом.

До сих пор переключение ресурсов, аккумулированных банками, на финансирование предприятий сдерживалось ценовым фактором при высоком риске: прибыльность вложений в высоко рискованный производственный сектор в лучшем случае могла составить около 25%, значительно уступая доходности в 40-50% по внутренним государственным долговым инструментам. Постепенное восстановление нормального соотношения между уровнями доходности в указанных секторах, начавшееся во второй половине 1998 года, создаёт предпосылку для оживления притока капитала в работающую экономику.

Отличительной особенностью кредитной деятельности российских банков была значительная роль московских банков в концентрации и перераспределении финансовых ресурсов. По информации Московского банковского союза, на московские банки, представляющие 40% всех действующих кредитных организаций России, пришлось 213 трлн. рублей, или 70% всех кредитов, выданных российскими банками в течение первых десяти месяцев прошлого года.

Ряд российских банков выполнял ещё одну очень важную функцию, оказывая посреднические услуги по привлечению иностранных средств в российскую экономику в форме кредитных линий ЕББР и синдицированных кредитов иностранных банков.

Важным доказательством значительных возможностей для инвестиций в России стал рынок корпоративных ценных бумаг, который пережил в 1998 году беспрецедентный рост на 156% в долларовом выражении.

Вместе с тем, значительная часть этого роста может быть связана с изначальной капитализацией компаний-эмитентов. На данном этапе рынок корпоративных ценных бумаг слишком узок. Для расширения этого рынка необходим устойчивый приток новых ценных бумаг, пригодных для вложений. До сих пор ценные бумаги корпораций представлены в основном акциями. Необходимо также внедрение корпоративных долговых инструментов.

Успех этого процесса во многом будет зависеть от участия в нём банков. В настоящее время только банки способны решить насущную проблему дефицита информации на российском рынке. Причина двойственна. Во-первых, отсутствие развитой системы финансовой отчётности предприятий увеличивает широко развитый в России риск недобросовестного управления. Во-вторых, многочисленные крушения различных «пирамид» повышают доверие к солидным банковским институтам, особенно учитывая, что за деятельностью банков установлен строгий контроль и деятельность Центрального банка направлена на дальнейшее повышение «прозрачности» банковской отчётности. Политика строгого контроля за банковской системой, проводимая Центральным банком диктуется опасностью системного банковского кризиса. (5)

В 1998 году российские банки продолжали расширять сеть своих представительств, отделений и филиалов за границей. Одновременно, свыше 160 кредитных организаций с участием иностранного капитала действовали на российском рынке на 1.01.98 г., при этом более чем у 20 из них доля иностранного участия превышала 50%.

Важным событием, содействующим интеграции России в мировую финансовую систему, стало установление кредитного рейтинга для России тремя международными рейтинговыми агентствами: IBCA, Standard & Poor`s и Moody`s. Выбор времени для этого был особенно удачным, принимая во внимание огромный интерес западного капитала к расширяющимся возможностям российского рынка в сочетании со стремлением российских компаний получить международное призвание.

Подтверждением тому стали выпуски еврооблигаций на один миллион долларов США в ноябре 1998 года, а также американских депозитарных расписок (АДР) некоторых российских компаний на выгодных условиях. Более того, такие размещения указывают на развитие новых возможностей для российских банков в осуществлении ими роли финансовых посредников: оказание консультационных и агентских услуг центральным и местным органам власти, а также частным предприятиям в выпусках их ценных бумаг за границей.

II.2. Краткая финансовая характеристика деятельности двух

российских коммерческих банков за 1998 год

Ижевск - банк

В течение 1998 года банк приступил к изучению нового комплекса услуг с использованием пластиковых карточек.

За основу была принята технология организации безналичных расчётов U.E.P.S., разработанная французской фирмой NET 1 International, которая использует микропроцессорные пластиковые карты MCOS16K EEPROM DES с процессором SGS-Trompson 8 bit и системой команд Моtorola 6805, выпускаемые лидером производства «чиповых» карточек - французской фирмой Gemplus.

Во второй половине года была выпущена в обращение первая партия пластиковых карточек для физических лиц, которой присвоено условное название «Кама». В настоящее время владельцы карточек могут реализовать их возможности в магазинах и автозаправочных станциях г. Ижевск, а также в, г. Саратове и Москве, ведётся активная работа по дальнейшему развитию сети обслуживания и в других регионах России. В 1998 году клиентам банка предложены новые виды услуг - хранение ценностей в индивидуальном банковском сейфе, оценка имущества силами квалифицированных специалистов.

В 1998 году деятельность Ижевск - банка во внешнеэкономической сфере приобрела новое качество, что непосредственно связано с получением Государственной Лицензии на проведение банковских операций. Это открыло новые возможности для банка в сфере международных операций, а также способствовало увеличению деятельности банка как в Поволжском регионе, так и в банковском мире в России и за рубежом. Свидетельством этому явилось увеличение числа клиентов - юридических и физических лиц, держащих счета в банке.

Возросла активность банка на межбанковском валютном рынке, что дало возможность производить подавляющее большинство расчётов в день подачи клиентских документов. Нельзя не упомянуть и о том, что банк пользуется доверием многих агентов межбанковского валютного рынка.

Появление банка на рынке межбанковских сделок типа «спот» (т.е. валютных сделок, при которых платёж производится на второй рабочий день, не считая дня заключения сделки), явилось предпосылкой для возникновения интереса к банку со стороны многих банковских домов, предлагающих услуги в проведении операций. В этой связи можно констатировать существенное увеличение числа деловых партнёров, что позволило резко увеличить объём операций на межбанковском валютном рынке.

В операциях банка на рынке ценных бумаг доминировали сделки с 3%-ными облигациями Минфина. Объём указанных сделок в 1998 году достиг 4,25 млн. долларов США.

1998 год отмечен увеличением операций на рынке неторговых операций, что явилось следствием продуманной стратегии руководства банка, позволившей в основном удовлетворить спрос на наличную иностранную валюту в пределах астраханского региона. Идя на встречу пожеланиям клиентов, банк открыл новые точки продажи инвалюты.

Работая на рынке иностранной валюты со многими астраханскими банками и филиалами крупных банк не утратил уважения к конкурентам, и 1998 год характеризуется дружескими отношениями со многими банками региона, которым банк бесплатно предоставляет консалтинговые услуги. Клиенты банка также пользуются консультационными услугами специалистов валютного отдела по паспортам сделок и таможенному контролю.

За 1998 год банком выданы гарантии на сумму 7,110 млн. немецких марок.

Для дальнейшего ускорения расчётов и улучшения качества обслуживания клиентов банком в 1997 году решён о вступлении в международную межбанковскую телекоммуникационную систему С.В.И.Ф.Т., обеспечивающую своевременное поступление платежей и оперативную связь с любым банком мира.

Особое место в деятельности банка занимает работа с физическими лицами. Частным клиентам были предложены такие видов вкладов, как традиционные «До востребования», «Срочный депозит» на срок 1,3,6 месяцев, 1год 15 дней, так и новые, такие как Рантье» с бессрочным сроком, в 1997 году в связи с 75-летием Промстройбанка Ижевск-банк ввёл новый вид вклада «Надёжность» с процентной ставкой 20% годовых, а в декабре вводится новый рождественский вид вклада с процентной ставкой 24% годовах.

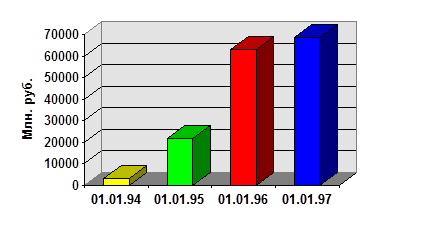

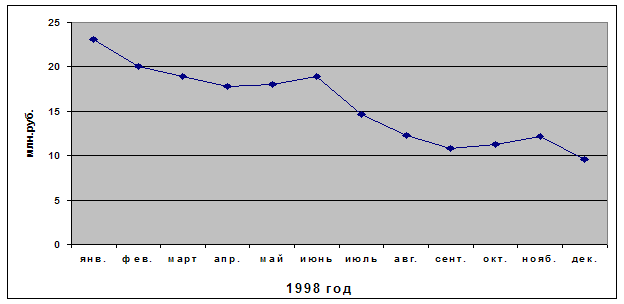

Сумма вкладов частных лиц

В достаточно сложных экономических условиях снижения ставки рефинансирования ЦБ РФ и явного падения экономики промышленного производства в условиях «политических выборных компаний» сумма вкладов систематически увеличивалась. Это подчёркивает достаточное доверие не только вкладчиков к своему банку, но также и других финансовых организаций, так по данным на 1 апреля 1998 года находился на 4 месте в «Рейтинге надёжности крупнейших банков России», опережая такие крупные банки, как Международный Промышленный Банк, Империалбанк, Мосбизнесбанк, Столичный Банк Сбережений. В ноябре 1998 года введены в действие валютные вклады.

Для удобства своих клиентов банк разработал и внедрил услуги по приёму коммунальных платежей. Расширена сеть рабочих мест по обслуживанию клиентов. Внедрение пластиковой карточки типа «Волга» позволило расширить перечень и улучшить качество услуг.

Основными направлениями деятельности банка в области вкладных операций являются повышение привлекательности условий вклада, улучшение качества обслуживания клиентов, сокращение времени проведения операций, предоставление личных консультаций по вкладам, расширение спектра услуг, оказываемых населению.

В течение 1998 года значительного расширения корреспондентской сети по сравнению с 1997 годом не произошло, но значительно возрос объём расчётов через имеющуюся сеть. Остаток средств по счетам «ностро» возрос в 1,2 раза. Имея корреспондентские отношения с Акционерным обществом «Центральная расчётная палата» в г.Москве и рядом других банков, Ижевск - банк получил возможность переводить платежи через корсеть в любой регион России и стран СНГ.

Банк активно работает над формированием сети межбанковских расчётов внутри региона. Расчёты посредством электронной почты позволили производить межбанковские расчёты внутри города и области в течение одного рабочего дня. Банк также оказывает дополнительные услуги и для клиентов других банков, проводя для них транзитные платежи через свою сеть.

Постоянно заботясь об ускорении расчётов банк, активно работает через электронную сеть межбанковских расчётов на 46 регионов России.

Банки - корреспонденты Ижевск - банка:· Bank of New York-Inter Martime Bank, Geneva, Switzerland;

· Moscow Narodny Bank Ltd., London, GreatBritain;

· Dresdner Bank AG, Frankfurt am Main, Germany;

· Commerzbank AG, Frankfurt am Main, Germany;

· Bank of Tokyo-Mitsubishi, Tokyo, Japan;

· Society Generale S.A., Paris, France;

· US Bank of Washington N.A., Seattle, USA;

· Внешторгбанк Р.Ф. Москва;

· Международный Московский Банк. (6)

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

0 комментариев