Навигация

1. ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ

| Наименование показателя | Код стр. | Прибыль | Убытки (расходы) |

| 1 | 2 | 3 | 4 |

| Выручка (валовой доход) от реализации продукции (работ, услуг)....................................................... | 010 | 309639 | Х |

| Налог на добавленную стоимость и специальный налог........................................................................... | 015 | Х | 65786 |

| Акцизы......................................................................... | 020 | Х | |

| 030 | X | ||

| Затраты на производство реализованной продукции (работ, услуг).................................................... | 040 | X | 171434 |

| Результат от реализации......................................... | 050 | 72419 | |

| Результат от прочей реализации............................. | 060 | 432 | |

| Доходы и расходы от внереализационных операций.............................................................................. | 070 | 67 | 391 |

| о том числе: по ценным бумагам и от долевого участия в совместных предприятиях............................. |

071 |

Х | |

| курсовые границы по операциям в инстран- ной валюте.................................................... | 072 | ||

| 073 | |||

| Итого прибылей и убытков ...................................... | 080 | 72918 | 391 |

| Балансовая прибыль или убыток ............................ | 090 | 72527 |

| Наименование показателя | Код стр. | На конец отчетного периода |

| 1 | 2 | 3 |

| Платежи в бюджет...................................................... | 200 | 23526 |

| Отчисления в резервные капитал и фонды................ | 210 | |

| Отвлечено на: | ||

| фонды накопления.......................................... | 220 | 35766 |

| фонды потребления......................................... | 230 | 12500 |

| благотворительные цели.................................. | 250 | |

| другие цели....................................................... | 260 |

Руководитель Главный бухгалтер

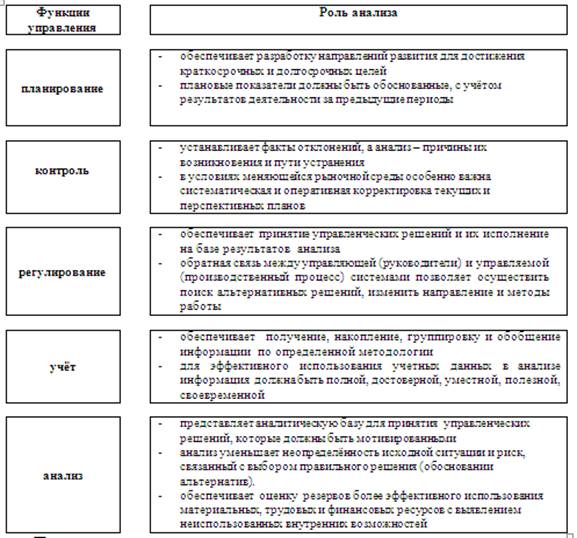

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества предприятия, который в более упорядоченном виде удобно проводить по следующей форме:

| Актив 1. Имущество 1.1. Иммобилизационные активы 1.2. Мобильные, оборотные, активы 1.2.1. Запасы и затраты 1.2.2. Дебиторская задолженность. 1.2.3. Денежные средства и ценные бумаги. | Пассив 1. Источники имущества 1.1. Собственный капитал 1.2. Заемный капитал 1.2.1. Долгосрочные обязательства 1.2.2. краткосрочные кредиты и займы 1.2.3. Кредиторская задолженность |

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа. Такой анализ статей актива и пассива представлен соответственно в табл. 3 и 4.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния предприятия. К ним относятся:

общая стоимость имущества предприятия = валюте, или итогу, баланса:

стоимость иммобилизованных активов (т.е. основных и прочих внеоборотных средств) = итогу раздела 1 актива баланса;

стоимость оборотных (мобильных) средств = сумме итогов разделов II и III актива баланса;

стоимость материальных оборотных средств = итогу раздела II актива баланса;

величина дебиторской задолженности в широком смысле слова (включая авансы, выданные поставщикам и подрядчикам) = строкам 199-260 раздела III актива баланса;

сумма свободных денежных средств в широком смысле слова (включая ценные бумаги и краткосрочные финансовые вложения) = строкам 270-310 раздела III актива баланса (так называемый банковский актив);

стоимость собственного капитала = разделу 1 пассива и строкам 725-750 раздела II пассива баланса;

величина заемного капитала = разделу II пассива баланса без строк 725-750;

величина долгосрочных кредитов и займов, предназначенных, как правило, для формирования основных средств и других внеоборотных активов = строкам 500-510 раздела II пассива баланса;

величина краткосрочных кредитов и займов, предназначенных, как правило, для формирования оборотных активов, = строкам 600-620 раздела II пассива баланса;

величина кредиторской задолженности в широком смысле слова = строкам 630-720 и 760 раздела II пассива баланса. Строки 725-750 показывают задолженность предприятия как бы самому себе, т.е. речь идет о собственных средствах предприятия, поэтому при анализе суммы по этим строкам следует прибавить к собственному капиталу.

Горизонтальный, или динамический, анализ этих показателей позволяет установить их абсолютные приращения и темпы роста, что важно для характеристики финансового состояния предприятия. Так, динамика стоимости имущества предприятия дает дополнительную к величине финансовых результатов информацию о мощи предприятия. Не меньшее значение для оценки финансового состояния имеет и вертикальный, структурный, анализ актива и пассива баланса.

Таблица 3.

Аналитическая группировка и анализ статей актива баланса

| Актив | На начало периода | На конец периода | Абсолютное от- | Темп роста, | ||

| баланса | тыс. руб. | % к итогу | тыс. руб. | % к итогу | клонение, т.р. | % |

| 1. Имущество — всего | 15845 | 100 | 99360 | 100 | 83515 | 627,1 |

| 1.1. Иммобилизованные активы | 5219 | 32,9 | 39942 | 40,2 | 34723 | 765,3 |

| 1.2. Оборотные активы | 10626 | 67,1 | 59418 | 59,8 | 48792 | 559,2 |

| 1.2.1. Запасы | 4151 | 26,2 | 31014 | 31,2 | 26863 | 747,1 |

| 1.2.2. Дебиторская задолженность | 5704 | 36,0 | 20286 | 29,4 | 14582 | 355,6 |

| 1.2.3. Денежные средства | 771 | 4,9 | 8118 | 8,2 | 7347 | 1053 |

Таблица 4.

Аналитическая группировка и анализ статей пассива баланса

|

Актив | На начало периода | На конец периода | Абсолютное от- | Темп роста, | ||

| баланса | тыс. руб. | % к итогу | тыс. руб. | % к итогу | клонение, т.р. | % |

| 1. Источники имущест- ва — всего | 15845 | 100 | 99360 | 100 | 83515 | 627,1 |

| 1.1. Собственный капитал | 7620 | 48,1 | 63710 | 64,1 | 56090 | 836,1 |

| 1.2. Заемный капитал | 8225 | 51,9 | 35650 | 35,9 | 27425 | 433,4 |

| 1.2.1. Долгосрочные обязательства | 3778 | 23,8 | 3098 | 3,1 | -680 | 82,0 |

| 1.2.2. Краткосрочные кредиты и займы | 3600 | 22,7 | 11000 | 11,1 | 7400 | 305,5 |

| 1.2.3. Кредиторская задолженность | 847 | 5,3 | 21552 | 21,7 | 20705 | 2544,5 |

Так, соотношение собственного и заемного капиталов говорит об автономии предприятия в условиях рыночных связей, о его финансовой устойчивости. Особое значение для корректировки финансовой стратегии предприятия, определения перспектив финансового положения имеет трендовый анализ отдельных статей баланса за более продолжительное время с использованием, как правило, специальных экономико-математических методов (среднее приращение, определение функций, описывающих поведение данной статьи баланса, и др.).

По данным бухгалтерского учета из раздела III актива баланса следует выделить расходы, не перекрытые средствами специальных фондов и целевого финансирования, означающие иммобилизацию оборотных активов, а из раздела II пассива баланса — неплатежи, а именно ссуды, не погашенные в срок, платежные требования поставщиков, не оплаченные в срок, недоимки в бюджет и пр.

Наряду с построением сравнительного аналитического баланса для получения общей оценки динамики финансового состояния за отчетный период производится сопоставление изменения итога баланса с изменениями финансовых результатов хозяйственной деятельности за отчетный период, например, с изменением выручки от реализации продукции, информация о которой содержится в ф. № 2 годовой отчетности (стр. 010). Сопоставление осуществляется путем сравнения коэффициентов KN и KB, которые показывают прирост соответственно выручки от реализации продукции и среднего значения итога баланса за отчетный период. Если KN > КB, то в отчетном периоде использование финансовых ресурсов предприятия было более эффективным, чем в предшествующем периоде; если КN < КB — менее эффективным.

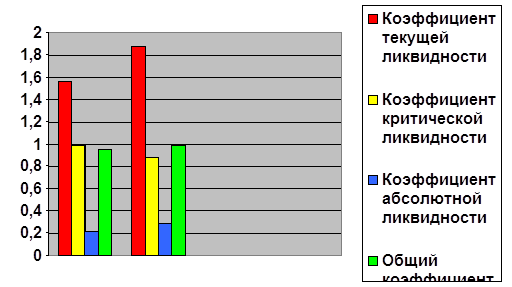

Признаками “хорошего” баланса с точки зрения повышения (роста) эффективности можно назвать также следующие известные показатели:

коэффициент текущей ликвидности ³ 2,0; обеспеченность предприятия собственным оборотным капиталом ³ 0,1; имеет место рост собственного капитала; нет резких изменений в отдельных статьях баланса; дебиторская задолженность находится в соответствии (равновесии) с размерами кредиторской задолженности; в балансе отсутствуют “больные” статьи (убытки, просроченная задолженность банкам и бюджету); у предприятия запасы и затраты не превышают величину минимальных источников их формирования (собственных оборотных средств, долгосрочных кредитов и займов, краткосрочных кредитов и займов). Анализ состояния запасов и затрат.Для детализации общей картины изменения финансового состояния таблица, аналогичная сравнительному аналитическому балансу, может быть построена для каждого из разделов актива и пассива баланса. Так, для исследования структуры и динамики состояния запасов и затрат используется таблица 5, построенная на основе данных раздела II актива баланса.

Такие же таблицы служат для анализа структуры и динамики основных средств и вложений, денежных средств, дебиторской задолженности и прочих активов, источников собственных средств, кредитов и других заемных средств, кредиторской задолженности и прочих пассивов. Более подробный анализ по статье “Основные средства” раздела I актива проводится на основе формы № 5 годового отчета, в которой представлены подробная структура основных средств на начало и конец года, их поступление и выбытие за отчетный период.

На основе таблиц 3, 4, 5 аналитик делает общий обзор изменения финансового состояния за отчетный период. Для приведенного в таблицах числового примера можно сделать следующее аналитическое заключение.

За отчетный период имущество анализируемого предприятия увеличилось на 83515 тыс. руб., составив в конце периода 99360 тыс. руб. Данное изменение на 58,4 % обусловлено увеличением оборотных средств и на 41,6 % — увеличением основных средств и вложений. В конце периода удельный вес основных средств и вложений в имущество предприятия увеличен на 7,3 % и составил 40,2, а удельный вес материальных оборотных средств возрос на 5,0 %, составив 31,2 %. На 3,3 % увеличился к концу отчетного периода удельный вес денежных средств и ценных бумаг и равнялся 8,1 %. На 6,6 % снизился удельный вес дебиторской задолженности и прочих активов, равнявшийся к концу периода 29,4 %.

Увеличение имущества предприятия на 83515 тыс. руб. на 67,2 % было обеспечено ростом собственных средств, а на 32,8 % — покрывалось увеличением обязательств предприятия. Рост источников собственных средств на 58090 тыс. руб. повысил долю имущества предприятия, покрываемую собственными средствами, за период до 64,1 %. Удельный вес кредитных и других заемных источников уменьшился на 32,4 %, составив в конце периода 14,2 %. В то же время доля кредиторской задолженности предприятия увеличилась на 16,4 %, достигнув 21,7 %.

Увеличение запасов и затрат составило небольшую долю в росте имущества предприятия (32,2 %). Приращение материальных оборотных средств преимущественно было обусловлено ростом производственных запасов, увеличившихся на 8566 тыс. руб. и составивших в конце периода 33,3 % общей величины запасов и затрат. Незавершенное производство возросло на 425,7 %, а готовая продукция — на 654,3 %, или на 9415 тыс. руб.; ее удельный вес составил в конце периода 33,9 % стоимости материальных оборотных средств.

Таблица 5.

Анализ состояния запасов и затрат

| Абсолютные величины | Удельные веса | Изменения | ||||||||

| Запасы и затраты | на начало года | на конец года |

на нача-ло года |

на конец года | в абсолютных величи-нах |

в удельных весах | в % к величинам на начало года | в % к изменению общей величины запасов и затрат | ||

| Производственные запасы |

1767 |

10333 |

42,6 |

33,3 |

8566 |

-9,3 |

384,7 |

31,9 | ||

| Незавершенное производство |

1184 |

8592 |

28,5 |

27,7 |

7408 |

-0,8 |

525,7 |

27,6 | ||

| Расходы будущих периодов |

— |

— |

— |

— |

— |

— |

— |

— | ||

| Готовая продукция |

1102 |

10517 |

26,5 |

33,9 |

9415 |

7,4 |

754,3 |

20,1 | ||

| Товары | 89 | 1572 | 2,4 | 5,1 | 1474 | 2,7 | 7411 | 2,4 | ||

| Прочие запасы и затраты |

— |

— |

— |

— |

— |

— |

— |

— | ||

| Общая величина запасов и затрат |

4151 |

31014 |

100 |

100 |

+26863 |

0 |

+647,1 |

+100 | ||

Финансовое состояние — это совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Основная цель анализа финансового состояния — это не только оценка текущего состояние предприятия, но и отслеживание тех или иных тенденций в изменении основных финансовых показателей, выявление слабых позиций, проведение целенаправленной работы на улучшение этих показателей.

При статистическом исследовании применяются основные статистические методы: группировок, средних и относительных величин, графический, индексный, а также метод сопоставления.

Главная цель статистического анализа финансового состояния — проследить динамику и структуру изменений финансового состояния предприятия посредством оценки изменения основных финансовых показателей.

При этом используются следующие методы статистического исследования:

* построение динамических рядов как фактических показателях, так и в сопоставимых (относительных) показателях;

* расчет показателей динамических рядов;

* построение трендовых и регрессивных моделей;

* расчет индексов.

На мой взгляд, главенствующее место при анализе финансового состояния занимает:

1. изучение структуры того или иного показателя;

2. характеристика динамики показателя;

3. оценка и исследование факторов, влияющих на изменения основных показателей, их состав и динамику изменения.

В последнее время, в связи с повсеместным внедрением вычислительной техники процесс статистического анализа финансового положения коммерческого предприятия значительно упростился. Любой грамотный экономист в состоянии использую стандартные электронные таблицы в состоянии написать программы расчета финансовых показателей и тем самым избавить себя от монотонной расчетной части и сосредоточится непосредственно на анализе и прогнозе.

Здесь следует отметить, что успех анализа и прогноза в значительной степени зависит от полноты и достоверности информации.

Далее в курсовой работе я постараюсь на основе практического материала сделать анализ финансового состояния предприятия, акцентируя внимание не столько на сам финансовый анализ, а сколько на статистические методы, используемые при этом.

4. Анализ финансовой устойчивости предприятияПосле общей характеристики финансового состояния и его изменения за отчетный период следующей важной задачей анализа финансового состояния является исследование показателей финансовой устойчивости предприятия. Для данного блока анализа имеет решающее значение вопрос о том, какие показатели отражают сущность устойчивости финансового состояния. Ответ на него связан прежде всего с балансовой моделью, из которой исходит анализ. В условиях рынка эта модель имеет следующий вид:

F + Z + Rа = ИС + КТ + Кt + Ко +Rp,

где условные обозначения имеют тот же смысл, что и в таблице 6, т. е.:

F — основные средства и вложения;

Z — запасы и затраты;

Rа — денежные средства, краткосрочные финансовые вложения, расчеты (дебиторская задолженность) и прочие активы;

ИC —источники собственных средств;

Кt — краткосрочные кредиты и заемные средства;

КT — долгосрочные кредиты и заемные средства;

КО — ссуды, не погашенные в срок;

Rр — расчеты (кредиторская задолженность) и прочие пассивы.

Таблица 6.

БАЛАНС ПРЕДПРИЯТИЯ (в агрегированном виде)

| АКТИВ | Условные обозначения | ПАССИВ | Условные обозначения |

| I. Основные средства и вложения | F | I. Источники собственных средств | Ис |

| II. Запасы и затраты | Z | II. Расчеты и прочие пассивы | Rp |

| III. Денежные средства, расчеты и прочие активы | Ra | III. Кредиты и другие заемные средства | K |

| в том числе: | в том числе: | ||

| денежные средства и краткосрочные финансовые вложения |

Д | краткосрочные кредиты и заемные средства | Kt |

| расчеты и прочие активы | ra | долгосрочные кредиты и заемные средства | KT |

| ссуды, не погашенные в срок | Ko | ||

| БАЛАНС | B | БАЛАНС | B |

По сути дела, модель предполагает определенную перегруппировку статей бухгалтерского баланса для выделения однородных с точки зрения сроков возврата величин заемных средств. Прежде всего на основе агрегирования статей раздела II пассива баланса получаются величины КТ и Кt.

Учитывая, что долгосрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, преобразуем исходную балансовую формулу:

Z + Rа = {(ИC + КT) - F] + [Kt + К°+ RP}.

Отсюда можно сделать заключение, что при условии ограничения запасов и затрат Z величиной {(ИС + КТ) — F}:

Z £ (ИC + КT) - F,

будет выполняться условие платежеспособности предприятия, т. е. денежные средства, краткосрочные финансовые вложения (ценные бумаги) и активные расчеты покроют краткосрочную задолженность предприятия (Кt + КO + RP):

Rа ³ Кt + Кo + RP.

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия. Обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает ее внешним проявлением. В то же время степень обеспеченности запасов и затрат источниками есть причина той или иной степени платежеспособности (или неплатежеспособности), выступающей как следствие обеспеченности.

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Общая величина запасов и затрат Z предприятия равна итогу раздела II актива баланса.

Для характеристики источников формирования запасов и затрат используются несколько показателей, отражающих различную степень охвата разных видов источников:

наличие собственных оборотных средств, равное разнице величины источников собственных средств и величины основных средств и вложений: ЕТ = ИС - F;

наличие собственных и долгосрочных заемных источников формирования запасов и затрат, получаемое из предыдущего показателя увеличением на сумму долгосрочных кредитов и заемных средств: ЕТ = (ИС + КТ) - F;

общая величина основных источников формирования запасов и затрат, равная сумме предыдущего показателя и величины краткосрочных кредитов и заемных средств (к которым в данном случае не присоединяются ссуды, не погашенные в срок): ЕS = (ИС + КТ) - F + Кt = ЕТ + Кt.

Каждый из приведенных показателей наличия источников формирования запасов и затрат должен быть уменьшен на величину иммобилизации оборотных средств в случае присутствия в разделе III актива баланса превышения расчетов с работниками по полученным ими ссудам над ссудами для рабочих и служащих (раздел II пассива). Иммобилизация может также скрываться в составе прочих дебиторов и прочих активов, но определение ее величины при этом возможно лишь в рамках внутреннего анализа на основе учетных данных. Критерием здесь должна служить низкая ликвидность или полная неликвидность обнаруженных сомнительных сумм.

В названии показателя наличия собственных и долгосрочных заемных источников формирования запасов и затрат имеется некоторая условность. Так как долгосрочные кредиты и заемные средства используются в основном на капитальные вложения и на приобретение основных средств, то фактически показатель наличия ЕТ отражает скорректированную величину собственных оборотных средств, поэтому название “наличие собственных и долгосрочных заемных источников” указывает лишь на тот факт, что исходная величина собственных оборотных средств ЕС увеличена ни сумму долгосрочных кредитов и заемных средств.

Используемый в практике капиталистических фирм показатель стоимости чистых мобильных средств, равный разности оборотных активов и краткосрочной задолженности, соответствует обсуждаемому показателю наличия собственных и долгосрочных заемных источников формирования запасов и затрат. Действительно, если краткосрочная задолженность будет перенесена в левую часть, балансовой модели, то последняя примет следующий вид:

(Z + Rа) - (Kt + К° + RP) = (ИC + KT) - F.

В левой части равенства имеем разницу оборотных средств предприятия и его краткосрочной задолженности, в правой — величину показателя Е". Таким образом, эти преобразования позволяют установить обоснованные взаимосвязи между показателями финансового состояния предприятий и фирм.

Показатель общей величины основных источников формирования запасов и затрат (ЕS ) является приближенным, так как часть краткосрочных кредитов выдается под товары, отгруженные (обозначим эту часть краткосрочных ссуд, не предназначенных для формирования запасов и затрат,— (j Кt), а для покрытия запасов и затрат привлекается часть кредиторской задолженности (обозначение — Y RP), зачтенная банком при кредитовании. Величины j Кt и Y RP в балансе не отражаются, для них можно оценить лишь верхние границы. Ссуды под товары отгруженные ограничены сверху дебиторской задолженностью за товары, работы и услуги, а кредиторская задолженность, зачтенная банком при кредитовании, не превышает суммы задолженности за товары и услуги и задолженности по авансам полученным. Если величины (j Кt и Y RP определены в рамках внутреннего анализа на основе учетных данных, то показатель ЕS корректируется на величину

D = Y RP - j Кt

следующим образом:

ЕS = ЕS + D .

Приближенность, оценочный характер показателя общей величины основных источников формирования запасов и затрат неизбежны при ограниченности информации, используемой в ходе внешнего анализа финансового состояния. Несмотря на эти недостатки показатель Е дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

излишек (+) или недостаток (-) собственных оборотных средств:

± ЕС = ЕС Z;

излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат:

± ЕТ = ЕТ - Z = (ЕC + КT) - Z;

излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат:

± ЕS = ЕS - Z = (ЕC + КT + Кt ) - Z.

Вычисление трех показателей обеспеченности запасов и затрат источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

Возможно, выделение четырех типов финансовой устойчивости:

1) абсолютная устойчивость финансового состояния, встречающаяся редко и являющая собой крайний тип финансовой устойчивости. Она задается условиями

ЕЗ < ЕС + СКК;

2) нормальная устойчивость финансового состояния предприятия, гарантирующая его платежеспособность,

ЕЗ = ЕС + СКК;

3) неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором тем не менее сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств,

ЕЗ = ЕС + СКК + СО,

где СО — источники, ослабляющие финансовую напряженность.

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат), т. е. если выполняются условия

Z1 + Z4 ³ Кt - [±ЕS ],

Z2 + Z3 £ ET,

где Z1 — производственные запасы;

Z2 — не завершенное производство;

Z3 —расходы будущих периодов;

Z4 — готовая продукция;

(Kt - [ ± ЕS ] ) — часть краткосрочных кредитов и заемных средств, участвующая в формировании запасов и затрат.

Если условия не выполняются, то финансовая неустойчивость является ненормальной и отражает тенденцию к существенному ухудшению финансового состояния. Доля покрытия краткосрочными кредитами стоимости производственных запасов и готовой продукции, определяемая величиной

![]()

фиксируется в кредитном договоре с банком и тем самым задает более точный критерий разграничения нормальной и ненормальной неустойчивости.

4) кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности и просроченных ссуд,

ЕЗ > ЕС + СКК.

Наряду с оптимизацией структуры пассивов в ситуациях, задаваемых последними двумя условиями, устойчивость может быть восстановлена путем обоснованного снижения уровня запасов и затрат.

Схема, сообщающая алгоритмы расчетов показателей финансового положения предприятия, может быть представлена в таком виде (схема 1).

Каждый из 4-х типов финансовой устойчивости характеризуется набором однотипных показателей, дающих полную картину финансового состояния предприятия (см. табл. 7). К этим показателям относятся: коэффициент обеспеченности запасов и затрат источниками средств; излишек (или недостаток) средств для формирования запасов и затрат; запас устойчивости финансового состояния (в днях); излишек (или недостаток) средств на 1 тыс. руб. запасов.

Как видно из табл. 7 предприятие находится в кризисном состоянии. Запасы и затраты превышают источники формирования на сумму 4919 тыс. руб. Недостаток оборотных средств составляет почти 6-дневную потребность (LК = 5,8 дня) Этот недостаток средств покрывается за счет кредиторской задолженности, обязательств перед бюджетом, по оплате труда и т. д.

Чтобы снять финансовое напряжение предприятию необходимо выяснить причины резкого увеличения на конец года следующих статей материальных оборотных средств производственных запасов, незавершенного производства, готовой продукции и товаров Это уже задачи внутреннего финансового анализа.

В рамках внутреннего анализа осуществляется углубленное исследование финансовой устойчивости предприятия на основе построения баланса неплатежеспособности, включающего следующие взаимосвязанные группы показателей:

1. Общая величина неплатежей:

просроченная задолженность по ссудам банка;

просроченная задолженность по расчетным документам поставщиков;

недоимки в бюджеты;

прочие неплатежи, в том числе по оплате труда;

2. Причины неплатежей:

недостаток собственных оборотных средств,

сверхплановые запасы товарно-материальных ценностей;

товары отгруженные, не оплаченные в срок покупателями;

Схема 1. Схема анализа показателей финансового положения предприятия.

товары на ответственном хранении у покупателей ввиду отказа от акцепта; иммобилизация оборотных средств в капитальное строительство, в задолженность работников по полученным ими ссудам, а также в расходы, не перекрытые средствами специальных фондов и целевого финансирования.3. Источники, ослабляющие финансовую напряженность:

временно свободные собственные средства (фонды экономического стимулирования, финансовые резервы и др.); привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской); кредиты банка на временное пополнение оборотных средств и прочие заемные средства.| Тип ситуации (критерий оценки) | Коэффициент обеспеченности запасов и затрат источниками средств | Излишек (+) или недостаток (-) средств | Запас устойчивости финансового состояния (в днях) | Излишек или недостаток средств на 1 тыс.руб. запасов |

| 1. Абсолютная устойчивость E3 < Ec + CKK |

|

|

|

|

| 2. Нормальная устойчивость E3 = Ec + CKK |

|

|

|

|

| 3. Неустойчивое (предкризисное) состояние E3 = Ec + CKK + C° |

|

|

|

|

| 4. Кризисное состояние E3 > Ec + CKK |

|

|

|

|

| (КК=0,84) | (D К = - 4919) | (LК = - 5,8 дн.) | (ZК = - 0,16) |

При полном учете общей величины неплатежей и источников, ослабляющих финансовую напряженность, итог по группе 2 должен равняться сумме итогов по группам 1 и 3. Для анализа финансового состояния, платежной дисциплины и кредитных отношений рекомендуется рассматривать данные показатели в динамике (например, поквартально).

Наряду с источниками формирования запасов и затрат важное значение для финансового состояния имеет оборачиваемость как всего оборотного капитала (активов), так и особенно оборотных товарно-материальных ценностей, что выражается в относительном (против оборота) снижении запасов и затрат.

Углубленный анализ состояния запасов и затрат выступает в качестве составной части внутреннего анализа финансового состояния, поскольку предполагает использование информации о запасах и затратах, не содержащейся в бухгалтерской отчетности и в известной мере относящейся к области коммерческой тайны.

Вернемся к основной балансовой модели, имеющей следующий вид:

F +Z + Rа = ИC + КT + Кt + КO + RP,

где условные обозначения соответствуют принятым ранее.

Опираясь на внешние признаки финансового благополучия, мы определили необходимые критерии и типы финансовой устойчивости предприятия. Сущность финансовой устойчивости определялась как обеспеченность запасов и затрат источниками формирования средств, т. е.

Z £ (ИC + KT) - F.

Однако совершенно очевидно, что из условия платежеспособности предприятия в действительности вытекает не одно, а два направления оценки финансовой устойчивости предприятия, а именно:

Похожие работы

... прирост второго фактора и т.д. Основываясь на данных о прошлой деятельности предприятия, финансовый анализ направлен на снижение неопределенности относительно его будущего состояния. Результаты анализа финансового состояния предприятия имеет первостепенное значение для широкого круга пользователей, как внутренних, так и внешних по отношению к предприятию - менеджеров, партнеров, инвесторов и ...

... Темп прироста показателей баланса рассматриваемый период; 5. Удельный вес изменений показателей баланса в изменении валюты за анализируемый период[41, С. 154]. При проведении общего анализа финансового состояния предприятия в условиях инфляции и частых переоценках основных фондов основное внимание целесообразно уделять относительным величинам. Большинство методик анализа финансового состояния ...

... период его деятельности. Рассмотрев теоретические аспекты оценки финансового состояния предприятия, перейдем к практическому анализу на основе данных ОАО «НМУ-3». 2 Анализ финансового состояния предприятия на примере ОАО «Третье Нижнекамское монтажное управление» 2.1 Горизонтальный и вертикальный анализ бухгалтерского баланса на примере ОАО «Третье Нижнекамское монтажное управление» ...

... задаче – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2. Приемы и методы анализа финансового состояния предприятия Термин "метод" употребляется в русском языке в широком и узком смысле слова и в переводе с греческого имеет два значения: способ познания, исследования явлений ...

0 комментариев