Навигация

6. Коэффициент автономии.

КА = СК/ВБ, (9)

где СК – собственный капитал;

ВБ - валюта баланса.

Коэффициент показывает степень независимости предприятия от заемных источников средств. Значение коэффициента должно быть > 0,5.

7. Коэффициент финансовой устойчивости:

КФУ = СК + ПДЛ/СР./ВБ, (10)

где СК – собственный капитал;

ПДЛ/СР. - долгосрочные пассивы;

ВБ - валюта баланса.

Коэффициент отражает долю долгосрочных источников финансирования в общем, объёме предприятия. Или показывает, какая часть имущества предприятия сформирована за счёт долгосрочных финансовых ресурсов. Значение коэффициента должно быть ³ 0,5.

Приведенный перечень коэффициентов финансовой устойчивости показывает, что таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия. В связи с этим возникают сложности в общей оценке финансовой устойчивости. Кроме того, почти не существует каких-то определённых нормативных критериев для рассмотренных показателей. Их нормальный уровень зависит от многих факторов: отраслевой принадлежности предприятия, условий кредитования, сложившейся структуры источников средств, оборачиваемости оборотных активов, репутации предприятия и т. д. Поэтому приемлемость значений коэффициентов, оценка их динамики и направлений, могут быть установлены только для конкретного предприятия, с учетом условий его деятельности [5, с.103].

Также при анализе финансовой устойчивости необходимо рассчитать такой показатель, как излишек или недостаток средств для формирования запасов и затрат, который рассчитывается как разница между величиной источников средств и величиной запасов. Поэтому для анализа, прежде всего надо определить размеры источников средств, имеющихся у предприятия для формирования его запасов и затрат.

В целях характеристики источников средств для формирования запасов и затрат используются показатели, отражающие различную степень охвата видов источников. В их числе:

· Наличие собственных оборотных средств:

СОС = СК – ВнА, (11)

где СК - собственный капитал предприятия;

ВнА - внеоборотные активы.

· Собственные и долгосрочные заёмные источники:

СДЗИ = СОС + ПДЛ/СР., (12)

где СОС – собственные оборотные средства;

ПДЛ/СР. - долгосрочные пассивы.

· Общая величина основных источников финансирования:

ОИФ = СДЗИ + ЗСКР/СР., (13)

где СДЗИ - собственные и краткосрочные заёмные источники;

ЗСКР/СР. - краткосрочные заёмные средства.

На основании вышеперечисленных показателей рассчитываются показатели обеспеченности запасов и затрат источниками их формирования.

1. Излишек (+), недостаток (-) собственных оборотных средств = СОС – З, (14)

где СОС - собственные оборотные средства;

З - запасы.

2. Излишек (+), недостаток (-) собственных и долгосрочных источников финансирования = СДЗИ – З, (15)

где СДЗИ - собственные и долгосрочные заёмные источники;

З – запасы.

3. Излишек (+), недостаток (-)источников финансирования = ОИФ – З, (16)

где ОИФ - общая величина основных источников финансирования;

З – запасы.

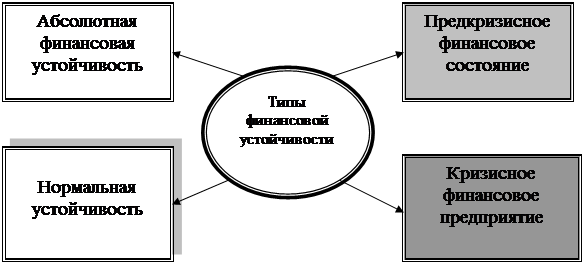

По степени финансовой устойчивости предприятия возможны четыре типа ситуаций:

· Абсолютная устойчивость финансового состояния. Эта ситуация возможна при следующем условии: из выше рассчитанных значений 1,2,3 > 0.

· Нормальная устойчивость финансового состояния, гарантирующая платежеспособность предприятия. Она возможна при

условии: 1 < 0; 2,3 > 0.

· Неустойчивое финансовое положение связано с нарушением

платежеспособности и возникает при условии: 1,2 < 0; 3 > 0.

· Кризисное финансовое состояние: 1,2,3 < 0.

Расчет указанных показателей и определение на их основе ситуаций позволяют выявить положение, в котором находится предприятие, и наметить меры по его изменению [6, с.118].

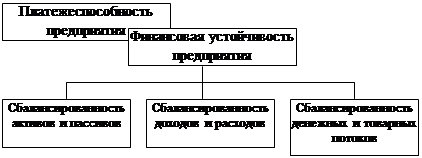

Таким образом, важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатёжеспособности предприятия, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Коэффициенты финансовой устойчивости позволяют не только оценить один из аспектов финансового состояния предприятия. При правильном пользовании ими можно активно воздействовать на уровень финансовой устойчивости, повышать его до минимально необходимого, а если он фактически превышает минимально необходимый уровень - использовать эту ситуацию для улучшения структуры активов и пассивов.

2.3.Оценка структуры источников средств предприятия

Одним из факторов ухудшения финансового состояния предприятий является нехватка средств для текущей деятельности. Это связано с тем, что в современных условиях имеет место изъятие части средств из оборота предприятия (в связи с инфляцией, а также в связи с заморозкой большой части оборотных средств в дебиторской задолженности).

Несмотря на растущее бремя процентов, из-за нарастания платежно-расчетного кризиса предприятие вынуждено вновь и вновь прибегать к помощи кредита (как банковского, так и коммерческого), в результате чего собственные источники формирования оборотных средств по существу почти полностью заменяются заемными. Следовательно, необходимо тщательнейшим образом подходить к вопросу целесообразности привлечения заемных средств [7, с.328].

Другая важнейшая проблема финансового управления, решению которой необходимо уделять особое внимание — формирование рациональной структуры источников средств предприятия. Достаточный объем собственных средств обеспечивает развитие предприятия и укрепляет его независимость, подпитывает доверие партнеров, поставщиков, клиентов и кредиторов. Но не следует занижать и роль заемных средств в жизни предприятия. При формировании рациональной структуры источников средств исходят обычно из общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором доходность предприятия будет наивысшей. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Если же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но это наводит на мысль, что предприятие не преследует цели максимизации прибыли. Каково же должно быть оптимальное сочетание между собственными и привлеченными финансовыми ресурсами, как оно повлияет на прибыль? Эта взаимосвязь характеризуется категорией финансового рычага. Эффект финансового рычага — это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Предприятие, использующее только собственные средства, ограничивает их рентабельность экономической рентабельностью, «урезанной» на величину ставки налогообложения (СН):

РСС = (1 - СН) × ЭР, (17)

где РСС — рентабельность собственных средств;

ЭР — экономическая рентабельность активов предприятия.

Предприятие, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага (ЭФР):

РСС = (1 - СН) × ЭР + ЭФР, (18)

Он возникает из-за расхождения между экономической рентабельностью и «ценой» заемных средств — средней расчетной ставкой процента (СРСП). Эту величину можно рассчитать по средневзвешенной стоимости различных кредитов и займов в структуре заемных средств.

СРСП = ФИ/ЗС, (19)

где ФИ - все фактические финансовые издержки по всем кредитам за анализируемый период;

ЗС - общая сумма заёмных средств, используемых в анализируемом периоде.

По действующему законодательству проценты по кредитам банков относятся на себестоимость продукции (работ, услуг) в пределах устанавливаемого Центральным банком норматива, увеличенного на три процентных пункта, и поэтому не включаются в расчет СРСП. Остальная же часть процента, равно как и расходы по страхованию кредитов, а также проценты по займам, полученным от небанковских юридических лиц и граждан, относятся на счет прибыли после налогообложения, и увеличивает фактические финансовые издержки по заемным средствам.

Первая составляющая эффекта финансового рычага - дифференциал - разница между экономической рентабельностью активов и СРСП по заемным средствам (скорректированная на ставку налогообложения):

Дифференциал финансового=(1 - СН)×(ЭР - СРСП), (20)

рычага

Вторая составляющая - плечо финансового рычага - характеризует силу воздействия финансового рычага. Это соотношение между заемными средствами (ЗС) и собственными средствами (СС).

В совокупности эти составляющие представляют эффект финансового рычага (ЭФР):

Уровень ЭФР = (1 - СН)×(ЭР - СРСП)×ЗС/СС, (21)

Этот способ открывает широкие возможности по определению безопасного объема заемных средств, расчету условий кредитования, а в сочетании с формулой (18) - и по облегчению налогового бремени для предприятия. Эффект финансового рычага будет тем больше, чем больше будет экономическая рентабельность инвестиций по сравнению со ставкой процентов по займу и чем больше будет соотношение заемных и собственных средств. Важно осознать глубокое противоречие и неразрывную связь между дифференциалом и плечом финансового рычага. При наращивании заемных средств финансовые издержки по «обслуживанию долга», как правило, утяжеляют среднюю расчетную ставку процента и это (при ЭР = const) ведет к сокращению дифференциала. Но несмотря на это, эффект финансового рычага может возрастать благодаря опоре на плечо финансового рычага. В связи с этим в финансовом менеджменте существуют следующие правила:

· если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением процентной ставки за кредит;

· риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск; чем меньше дифференциал, тем больше риск.

При этом не стоит увеличивать любой ценой плечо финансового рычага, а необходимо регулировать его в зависимости от дифференциала. В отдельные периоды жизни предприятия бывает целесообразно сначала прибегнуть к мощному воздействию на финансовый рычаг, а затем ослабить его; в других случаях следует соблюдать умеренность в наращивании заемных средств. А также следует иметь в виду, что предприятие вне экстремальных условий не должно полностью исчерпывать свою заемную способность. Всегда должен оставаться резерв «заемной силы», чтобы в случае необходимости покрыть недостаток средств кредитом без превращения дифференциала в отрицательную величину (использование заемных средств только тогда будет давать дополнительную выгоду, когда ЭР больше СРСП). Многие западные экономисты считают, что золотая середина близка к 30 - 50%, то есть что эффект финансового рычага оптимально должен быть равен одной трети - половине уровня экономической рентабельности активов. Тогда эффект финансового рычага способен как бы компенсировать налоговые изъятия и обеспечить собственным средствам достойную отдачу [2, с.61].

Таким образом, привлекая заёмные средства, предприятие может быстрее и масштабнее выполнять свои задачи по развитию в соответствии с поставленной целью, то есть осуществлять стратегическое управление. При этом проблема для финансового менеджера не в том, чтобы исключить все риски вообще, а в том, чтобы принять разумные, рассчитанные риски в пределах дифференциала.

3.УПРАВЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ (НА ПРИМЕРЕ ОАО «ЭЛЕКТРОАГРЕГАТ»)

3.1.Анализ финансово-хозяйственной деятельности предприятия

Открытое акционерное общество “Электроагрегат” – промышленное предприятие, специализирующееся на выпуске передвижных и стационарных источников энергоснабжения. Это производство является основным направлением деятельности предприятия, также предприятие выпускает товары народного потребления. ОАО имеет самостоятельный баланс, расчетный, валютный счета. Высшим органом акционерного общества является общее собрание акционеров.

Внутренняя среда предприятия стабильна и не создает никаких барьеров в достижении целей предприятия: организационная структура включает в себя все необходимые отделы для успешной деятельности; на заводе освоены передовые технологии; высокая инженерно-техническая и организационная культура; наличие материального поощрения работников; квалифицированный управленческий персонал.

Внешнюю среду предприятия, как и у других предприятий, из-за экономического положения в стране можно считать нестабильной. Из-за неплатежеспособности других предприятий-покупателей приходится работать на предоплате. Часто случается, что заключенные договора расторгаются по инициативе покупателя по каким-либо причинам, подводят и поставщики. Из-за неритмичности поставок предприятие не успевает выполнить план и выпускает продукцию позже положенного срока, а это влечет за собой позднюю продажу и распределение прибыли.

Любое предприятие, независимо от сферы его деятельности должно вести бухгалтерскую отчетность и проводить финансовый анализ результатов своей деятельности за различные периоды времени. Рассмотрим форму №1 предприятия за 2000 год (см. прил. А) и 2001 год (см. прил. Б). Для анализа данных баланса составим агрегированный баланс предприятия, таблица 1.

Таблица 1

Агрегированный баланс предприятия

| АКТИВ | ||||||||||

| Виды имущества | 1999 год | 2000 год | 2001год | Абсолютное отклонение, (+, -) | Темп роста, % | |||||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | 1999- 2000 | 2000- 2001 | 1999-2000 | 2000- 2001 | |

| 1.Внеоборотные активы | 47950 | 46,0 | 47212 | 40,66 | 47731 | 33,78 | -738 | 519 | 98,5 | 101,1 |

| 2.Оборотные активы | 56265 | 54,0 | 68909 | 59,34 | 93575 | 66,22 | 12644 | 24666 | 122,5 | 135,8 |

| 2.1.Медленно- реализуемые оборотные активы | 24907 | 23,9 | 34915 | 30,06 | 55150 | 39,03 | 10008 | 20325 | 140,2 | 157,9 |

| 2.2.Среднелик- видные оборотные активы | 30589 | 29,4 | 30930 | 26,64 | 32959 | 23,32 | 341 | 2029 | 101,1 | 106,6 |

| 2.3.Высоколик- видные оборотные активы | 769 | 0,70 | 3064 | 2,64 | 5466 | 3,87 | 2295 | 2402 | 298,4 | 178,4 |

| ИТОГО ИМУЩЕСТВА | 104215 | 116121 | 141306 | 11906 | 25185 | |||||

| Виды источников финансирования | ПАССИВ | |||||||||

| 3.Собственный капитал | 69033 | 66,24 | 75433 | 64,96 | 80136 | 60,25 | 6400 | 9703 | 109,3 | 112,9 |

| 4.Заёмный капитал | 35182 | 33,76 | 40688 | 35,04 | 56170 | 39,75 | 5506 | 15482 | 115,7 | 138,1 |

| 4.1.Долгосрочные пассивы | 565 | 0,54 | - | - | - | - | -565 | - | - | - |

| 4.2.Краткосрочные пассивы | 8721 | 8,37 | 15500 | 13,35 | 20022 | 14,17 | 6779 | 4522 | 177,7 | 129,2 |

| 4.3.Кредиторская задолженность | 25826 | 24,85 | 25188 | 21,69 | 36148 | 25,58 | -708 | 10960 | 97,3 | 143,5 |

| ИТОГО ИСТОЧНИКОВ ФИНАНСИРОВА- НИЯ | 104215 | 116121 | 141306 | 11906 | 25185 | |||||

Проанализировав агрегированный баланс предприятия в динамике за три года можно сделать вывод, что имущество предприятия к концу 2001 года по сравнению с 2000 годом увеличилось на 25185 тыс. руб. или на 21,7%. Рост имущества был вызван увеличением оборотных активов на 24666 тыс. руб. и внеоборотных активов на 519 тыс. руб.

Увеличение стоимости оборотных активов произошло за счёт всех их составляющих, соответственно увеличилась доля оборотных активов в имуществе предприятия с 54,0% в 1999 году до 59,34% в 2000 году и 66,22% - 2001 году. Также наблюдается увеличение медленно реализуемых активов на 20235 тыс. руб. это, скорее всего, объясняется ростом цен на сырьё, материалы, комплектующие. Неблагоприятным является увеличение статьи готовая продукция, что может означать проблемы со сбытом. На 2029 тыс. руб. увеличилась дебиторская задолженность и хотя увеличение незначительное это неблагоприятно для предприятия, так как дебиторская задолженность – это средства отвлечённые из его оборота. На 2402 тыс. руб. или 78,4% увеличились высоколиквидные активы предприятия, что является благоприятной тенденцией, так как увеличивается ликвидность имущества в целом. Однако доля высоколиквидных активов мала 3,87% в 2001 году.

Источники финансирования предприятия в 2001 году увеличились на 25185 тыс. руб. или на 21,7%, их рост был вызван увеличением заёмного капитала. Собственный капитал предприятия увеличился в 2000 году на 6400 тыс. руб. или на 9,3%,в 2001 году на 9703 тыс. руб. или на 12,9%, но при этом уменьшилась доля собственных средств в источниках финансирования с 64,96% в 2000 году до 60,25% в 2001 году. Тем не менее, собственный капитал составляет более 50%. Заёмный капитал увеличился на 15482 тыс. руб., его рост связан в основном с увеличением кредиторской задолженности. Для предприятия это благоприятно, так как эти средства оно привлекает в свой оборот.

На 4522 тыс. руб. увеличилась статья краткосрочные кредиты и займы. Это неблагоприятно, так как краткосрочные кредиты самый дорогостоящий источник финансирования. Однако их увеличение не создаёт угрозы финансовой независимости предприятия, поскольку доля краткосрочных кредитов в 2000 году составила 13,35%, в 2001 году 14,17% от источников финансирования. У предприятия в 2000 - 2001 годах отсутствуют долгосрочные обязательства, что с одной стороны плохо, так как снижает возможность капитальных вложений, с другой стороны у предприятия достаточно собственных источников финансирования.

Для более точного анализа финансового состояния предприятия необходимо также провести анализ формы №2 «Отчёт о прибылях и убытках» (см. прил. В) за 2000 год и (см. прил. Г) за 2001 год, таблица 2.

Таблица 2

Анализ прибыли предприятия

| ПОКАЗАТЕЛИ | 1999 год | 2000 год | 2001 год | Абсолютное отклонение, (+, -) | Темп роста, % | |||||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | 1999- 2000 | 2000- 2001 | 1999 2000 | 2000- 2001 | |

| 1.Выручка от реализации продукции | 87186 | 1446,8 | 177708 | 1473,3 | 247914 | 831,4 | 90522 | 70206 | 203,8 | 139,5 |

| 2.Себестои-мость | 78847 | 1308,4 | 158353 | 1312,8 | 205623 | 689,6 | 79506 | 47270 | 200,8 | 129,9 |

| 3.Коммерческие расходы | 1180 | 19,6 | 2340 | 19,4 | 5522 | 18,5 | 1160 | 3182 | 198,3 | 235,9 |

| 4.Управленчес-кие расходы | - | - | - | - | - | - | - | - | - | - |

| 5.Прибыль от продаж | 7159 | 118,8 | 17015 | 141,1 | 36769 | 123,3 | 9856 | 19754 | 237,6 | 216,1 |

| 6.% к получению | 16 | 0,27 | 49 | 0,41 | 42 | 0,14 | 33 | -7 | 306,3 | 85,7 |

| 7.% к уплате | - | - | 1880 | 15,6 | 3807 | 12,8 | 1880 | 1927 | - | 202,5 |

| 8.Доходы от участия в других организациях | - | - | - | - | - | - | - | - | - | - |

| 9.Прочие операционные доходы | 10 | 0,17 | 178 | 1,48 | 75 | 0,25 | 168 | -103 | 1780 | 42,1 |

| 10.Прочие операционные расходы | 1642 | 27,3 | 3224 | 26,7 | 2696 | 9,0 | 1582 | -528 | 196,3 | 83,6 |

| 11.Внереализа- ционные доходы | 948 | 15,7 | 232 | 1,9 | 159 | 0,53 | -716 | -73 | 24,5 | 68,5 |

| 12.Внереализа- ционные расходы | 465 | 7,7 | 308 | 2,6 | 724 | 2,4 | -157 | 416 | 66,2 | 235,1 |

| 13.Прибыль до налогообло- жения | 6026 | 100 | 12062 | 100 | 29818 | 100 | 6036 | 17756 | 200,2 | 247,2 |

| 14.Чистая прибыль | 4410 | 73,2 | 7553 | 62,6 | 19259 | 64,6 | 3143 | 11706 | 171,3 | 254,9 |

Анализ формы №2 «Отчёт о прибылях и убытках» в динамике за три года показал, что в анализируемых периодах прибыль до налогообложения увеличилась с 6026 тыс. руб. до 12062 тыс. руб. в 2000 году и до 29818 тыс. руб. или на 47,2%. Увеличение бухгалтерской прибыли связано с увеличением размеров прибыли от продаж на 19754 тыс. руб. или на 16,1%. Это увеличение связано не с увеличением объёмов продаж, а с увеличением себестоимости продукции на 42270 тыс. руб. и коммерческих расходов на 3182 тыс. руб.

В отчётном периоде у предприятия сократились операционные доходы на 103 тыс. руб. и операционные расходы на 528 тыс. руб., т. е. сальдо операционных доходов – расходов «-». Это, скорее всего, связано с реализацией имущества себе в убыток.

Существенно в отчётном периоде сокращаются внереализационные доходы на 73 тыс. руб. сальдо внереализационных доходов – расходов также «-» - основная причина отрицательные курсовые разницы, штрафы, пени, неустойки, списание задолженности.

Не смотря на это, увеличивается чистая прибыль предприятия в 2000 году на 3143 тыс. руб. и на 11706 тыс. руб. в 2001 году.

Таким образом, проведя анализ финансового состояния предприятия можно сделать вывод, что прибыль, получаемая предприятием пошла на пополнение собственного капитала. Рост кредиторской задолженности благоприятен и вызван тем, что предприятие компенсирует отвлечение собственных средств в дебиторской задолженности. Краткосрочные кредиты вероятнее всего привлекались на пополнение запасов и осуществление строительства. Для более точного определения финансового состояния предприятия необходимо также проанализировать его платёжеспособность и финансовую устойчивость.

3.2.Оценка финансовой устойчивости предприятия

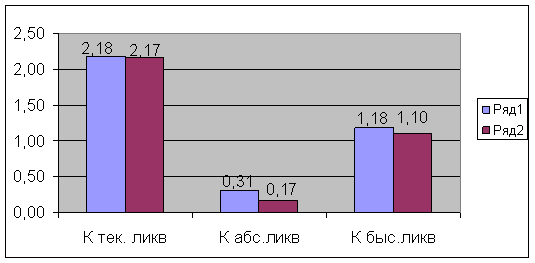

Необходимым условием при оценке финансовой устойчивости предприятия является также оценка его платёжеспособности, таблица 3. Для расчёта коэффициентов платёжеспособности использовались формулы: (1), (2), (3).

Таблица 3

Анализ платёжеспособности предприятия| КОЭФФИЦИЕНТЫ | ОБОЗНАЧЕНИЕ | РЕКОМЕН- ДУЕМОЕ ЗНАЧЕНИЕ | 1999 год | 2000 год | 2001 год | АБСОЛЮТНОЕ ОТКЛОНЕНИЕ | |

| 1999- 2000 | 2000- 2001 | ||||||

| 1.Покрытия (текущей ликвидности) | КТЛ | ³ 2 | 1,625 | 1,694 | 1,666 | 0,069 | -0,028 |

| 2.Быстрой ликвидности | КБЛ | ³ 0,8 ¸ 1 | 0,906 | 0,835 | 0,684 | -0,071 | -0,151 |

| 3.Абсолютной ликвидности | КАЛ | ³ 0,2 ¸ 0,3 | 0,02 | 0,08 | 0,1 | 0,06 | 0,02 |

У предприятия в 2001 году коэффициент текущей ликвидности снижается, и составил 1,666 и при этом не соответствует норме. Это означает, что на 1 рубль обязательств приходится чуть больше рубля текущих активов.

Коэффициент критической ликвидности также сокращается и в 2001 году равен 0,684 это на 0,151 меньше, чем в 2000 году. Однако. Он также ниже норматива. Это говорит о том, что предприятие не сможет погасить обязательства за счёт предстоящих денежных поступлений.

А вот коэффициент абсолютной ликвидности к концу 2001 года, хоть и незначительно, но увеличился и составил 0,1, т.е. предприятие может погасить на дату составления баланса около 1% текущих обязательств, что ниже рекомендуемого значения.

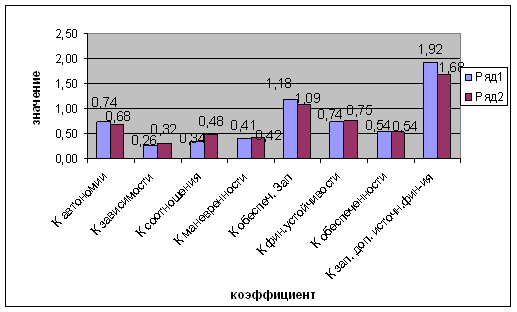

После анализа коэффициентов платёжеспособности предприятия необходимо рассчитать коэффициенты финансовой устойчивости предприятия, таблица 4.

Для расчёта коэффициентов используются формулы: (4 –7); (9); (10).

Таблица 4

Анализ финансовой устойчивости| КОЭФФИЦИЕНТЫ | ОБОЗНАЧЕНИЯ | РЕКОМЕН- ДУЕМЫЕ ЗНАЧЕНИЯ | 1999 год | 2000 год | 2001 год | АБСОЛЮТНОЕ ОТКЛОНЕНИЕ (+, -) | |

| 1999- 2000 | 2000- 2001 | ||||||

| ПОКАЗАТЕЛИ СОСТОЯНИЯ ОБОРОТНЫХ СРЕДСТВ | |||||||

| 1.Обеспеченности собственными средствами | КОСС | ³ 0,1 ¸ 0,6 | 0,374 | 0,409 | 0,340 | 0,035 | -0,069 |

| 2.Обеспеченности материальных запасов собственными средствами | КОМЗ | > 0,6 ¸ 0,8 | 0,91 | 0,877 | 0,735 | -0,033 | -0,142 |

| 3.Маневренности собственного капитала | КМ | ³ 0,3 | 0,305 | 0,374 | 0,439 | 0,069 | 0,065 |

| ПОКАЗАТЕЛИ СТРУКТУРЫ ИСТОЧНИКОВ СРЕДСТВ И СТЕПЕНИ ФИНАНСОВОЙ НЕЗАВИСИМОСТИ | |||||||

| 4.Автономии | КА | > 0,5 | 0,662 | 0,650 | 0,602 | -0,012 | -0,048 |

| 5.Соотношения заёмных и собственных средств | КСЗС | < 1 | 0,510 | 0,539 | 0,660 | 0,029 | 0,121 |

| 6.Финансовой устойчивости | КФУ | ³ 0,5 | 0,668 | 0,650 | 0,602 | -0,018 | -0,048 |

Расчет коэффициентов показал, что к концу 2001 года снижается коэффициент обеспеченности собственными средствами с 0,409 до 0,340, т.е. на 0,069, но при этом его значение соответствует нормативу, т.е. у предприятия 34,0% оборотных активов формируется за счёт собственных источников.

Коэффициент обеспеченности материальных запасов собственными средствами также сократился до 0,735, но соответствует норме. Это означает, что на 73,5% материальные запасы покрыты собственными оборотными средствами, а 26,5% необходимые заёмные средства.

Коэффициент маневренности увеличился и показывает, что 43,9% собственного капитала является мобильным, т.е. используется для финансирования текущей деятельности.

Коэффициент автономии к концу 2001 года несколько снизился с 0,650 до 0,602, т.е. 60,2% обязательств предприятия на конец года представлено собственным капиталом, что соответствует рекомендуемым значениям, хотя тенденция коэффициента к снижению неблагоприятна.

Коэффициент соотношения заёмных и собственных средств к концу года увеличился с 0,539 до 0,660, т.е. в конце 2001 года на 1 рубль собственных средств приходится 66 копеек заёмного капитала. Значение коэффициента в рамках нормы, тем не менее, его тенденция к росту неблагоприятна.

Так как у предприятия в 2000 и 2001 году отсутствуют долгосрочные пассивы, коэффициент финансовой устойчивости равен коэффициенту автономии. С одной стороны это неблагоприятно, так как снижает возможных капитальных вложений. С другой стороны может быть достаточно собственных источников.

Таким образом, расчёт коэффициентов финансовой устойчивости, платёжеспособности и абсолютных показателей финансовой устойчивости, таблица 5, показал, что в целом финансовое состояние предприятия неустойчивое. Для расчёта абсолютных показателей финансовой устойчивости использовались формулы: (11), (12), (13).

Таблица 5 Источники формирования запасов предприятия| ПОКАЗАТЕЛИ | 1999 год | 2000 год | 2001 год |

| 1.Источники собственных средств | 69032 | 74174 | 85136 |

| 2.Внеоборотные активы | 47950 | 47212 | 47731 |

| 3.Наличие собственных оборотных средств | 21082 | 26962 | 37405 |

| 4.Оборотные средства | 56265 | 68909 | 93575 |

| 5.Собственные оборотные средства в % к оборотным средствам | 37,5 | 39,1 | 40,0 |

| 6.Долгосрочные кредиты и займы | 565 | - | - |

| 7.Наличие собственных и долгосрочных заёмных средств для формирования запасов и затрат | 21647 | 26962 | 37405 |

| 8.Краткосрочные кредиты и займы | 8721 | 15500 | 20022 |

| 9.Общая величина основных источников формирования запасов и затрат | 30368 | 42462 | 57427 |

| 10.Величина запасов и затрат | 23166 | 32177 | 50902 |

| 11.Излишек (+) или недостаток (-) собственных оборотных средств | -2084 | -5485 | -13497 |

| 12.Излишек (+) или недостаток (-) собственных и долгосрочных заёмных средств для формирования запасов и затрат | -1519 | -5485 | -13497 |

| 13.Излишек (+) или недостаток (-) основных источников формирования запасов и затрат | 7202 | 10285 | 6525 |

| ТИП ФИНАНСОВОЙ СИТУАЦИИ | неустойчивое | неустойчивое | неустойчивое |

Во многом неустойчивости финансового состояния предприятия определяется дефицитом денежных средств, (как показывает анализ коэффициентов платёжеспособности). Однако, все коэффициенты финансовой устойчивости соответствуют рекомендуемым значениям.

3.3.Выбор рациональной структуры источников средств предприятия

В ходе проведения анализа у предприятия был выявлен дефицит денежных средств.

Как показывает, баланс в 2000 и 2001 годах нет долгосрочных заёмных средств, но в связи с нестабильной ситуацией в стране, это нормально, так как банковские учреждения в данный момент практически не представляли долгосрочных кредитов. Зато у предприятия присутствуют краткосрочные кредиты и займы, а чтобы покрыть дефицит денежных средств можно прибегнуть к помощи кредита. Рассчитаем потребность в краткосрочном кредите:

1. Собственные оборотные средства предприятия (СОС) = собственный капитал – внеоборотные активы = 37405 тыс. руб.;

2. Текущие финансовые потребности (ТФП) = текущие активы (без денежных средств) – кредиторская задолженность = 56966 тыс. руб.;

3. Потенциальный излишек / дефицит денежных средств = СОС – ТФП = 37405 – 56966 = -19561 тыс. руб.

Таким образом, поскольку текущая финансовая потребность больше собственных оборотных средств, постоянных пассивов не хватает для обеспечения нормального функционирования предприятия, следовательно, 19561 тыс. рублей – это и есть потребная сумма краткосрочного кредита.

На конец 2001 года на балансе предприятия находилось 85136 тыс. руб. собственных средств, 20022 тыс. руб. заёмных средств. Прибыль до налогообложения – 29818 тыс. руб., нетто-результат эксплуатации инвестиций (НРЭИ) – 32821 тыс. руб.

Используя формулы (18 – 21) рентабельность собственных средств и эффект финансового рычага:

1. Экономическая рентабельность (ЭР) = 32821 / (85136 + 20022) = 31,21%;

2. Средняя расчётная ставка процента (СРСП) = 14,9%;

3. Эффект финансового рычага (ЭФР)=(1–0,24)×(31,21–14,9)× (20022/85136) = 0,76 × 16,31 × 0,235 = 2,91%;

4. Рентабельность собственных средств (РСС) = (1–0,24) × 31,21 + 2,91 = 26,62%.

Рассчитав потребность предприятия в заёмных средствам определили, что она равна 19561 тыс. руб. Используя формулы (18 – 21) рассчитаем рентабельность собственных средств и эффект финансового рычага от привлечения кредита:

1. Экономическая рентабельность (ЭР) = 32821/(105158 + 19561) = 26,32%;

2. Средняя расчётная ставка процента (СРСП) = 7,59%;

3. Эффект финансового рычага (ЭФР) = (1-0,24)×(26,32-7,59)×(39583/85136) = 0,76×18,73×0,465 = 6,62%;

4. Рентабельность собственных средств (РСС) = (1-0,24) × 26,32 + 6,62 = 26,62%.

Таким образом, эффект финансового рычага будет тем больше, чем больше будет экономическая рентабельность инвестиций по сравнению со средней ставкой процентов по займу и чем больше будет соотношение заёмных и собственных средств.

Риск кредитора (выраженный величиной дифференциала) уменьшается, так как увеличивается значение дифференциала на 2,42. Новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага (на 3,71%), следовательно, это заимствование выгодно.

Несмотря на растущее бремя процентов, из-за нарастания платежно-расчетного кризиса предприятие вновь и вновь вынуждено прибегать к помощи кредита (как банковского, так и коммерческого), в результате чего зачастую собственные источники формирования оборотных средств полностью заменяются заёмными. Достаточный объём собственных средств обеспечивает развитие предприятия и укрепляет его независимость, подпитывает доверие партнёров, поставщиков, клиентов и кредиторов.

В современных условиях главными задачами развития экономики является повышение эффективности производства, а также занятие устойчивых позиций предприятий на внутреннем и международном рынках.

ЗАКЛЮЧЕНИЕ

В ходе исследования была определена сущность понятия финансовая устойчивость. Также были рассмотрены различные приёмы анализа финансового состояния и дана характеристика методам анализа финансовой устойчивости предприятия.

Для осуществления эффективной деятельности любому предприятию необходимо проводить анализ своей деятельности в динамике за несколько лет, чтобы была возможность выявить недостатки своей работы и принять меры по их ликвидации. Поэтому в третьем разделе работы, основываясь на данных бухгалтерской отчётности предприятия, провели анализ агрегированного баланса и «Отчёта о прибылях и убытках».

Анализ агрегированного баланса показал, что имущество предприятия к концу 2001 года по сравнению с 2000 годом увеличилось на 25185 тыс. руб. или на 21,7%. Рост имущества был вызван увеличением оборотных активов на 24666 тыс. руб. и внеоборотных активов на 519 тыс. руб. Увеличение стоимости оборотных активов произошло за счёт всех их составляющих, соответственно увеличилась доля оборотных активов в имуществе предприятия с 54,0% в 1999 году до 59,34% в 2000 году и 66,22% - 2001 году.

Анализ «Отчёта о прибылях и убытках» выявил, что прибыль до налогообложения увеличилась с 12062 тыс. руб. в 2000 году до 29818 тыс. руб. в 2001 году или на 47,2%. Увеличение бухгалтерской прибыли связано с увеличением размеров прибыли от продаж на 19754 тыс. руб. или на 16,1%. В отчётном периоде у предприятия сократились операционные доходы на 103 тыс. руб. и операционные расходы на 528 тыс. руб. Существенно в отчётном периоде сокращаются внереализационные доходы на 73 тыс. руб. - основная причина отрицательные курсовые разницы, штрафы, пени, неустойки, списание задолженности.

Не смотря на это, увеличивается чистая прибыль предприятия в 2000 году на 3143 тыс. руб. и на 11706 тыс. руб. в 2001 году.

Оценка финансовой устойчивости ОАО «Электроагрегат» показала, что предприятие находится в неустойчивом финансовом состоянии. Однако, все коэффициенты финансовой устойчивости соответствуют рекомендуемым значениям. Необходимым условием при оценке финансовой устойчивости предприятия является также оценка его платёжеспособности, которая, при расчёте специальных коэффициентов, показала дефицит денежных средств

Так, после выявления дефицита денежных средств, определили сумму потребных заёмных средств (19561 тыс. руб.). В результате, с помощью определения эффекта финансового рычага до привлечения необходимой суммы (ЭФР = 2,91%) и после привлечения заёмных средств (ЭФР = 6,62%), выявили, что эффект финансового рычага увеличивается (на 3,71%), следовательно новое заимствование выгодно для предприятия.

Привлекая заёмные средства, предприятие может быстрее и масштабнее выполнять свои задачи по развитию в соответствии с поставленной целью, то есть осуществлять стратегическое управление. Но, прежде чем прибегнуть к использованию заёмных средств, нужно оценить все внутрипроизводственные возможности.

Таким образом, в ходе анализа было установлено, что предприятие находится в неустойчивом финансовом состоянии. Это нормальное явление для современной экономики. В настоящее время практически не существует предприятий с абсолютной финансовой устойчивостью.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Балабанов И.Т. Основы финансового менеджмента: Учебное пособие. – М.: Финансы и статистика, 1997. – 480с.

2. Беседина В.Н. Оценка финансового состояния и управление прибылью на предприятии: Учебное пособие. / Под науч. ред. Э.Н. Кузьбожева. – Курский факультет МГУК, 1998. – 120с.

3. Ван Хорн Дж. К. Основы управления финансами: Пер. с англ. / Гл. ред. серии Я.В. Соколов. – М.: Финансы и статистика, 1997. – 800с.

4. Волчков С.А. Оценка финансового состояния предприятия // Методы менеджмента качества. – 2002. - №3. – с.11 – 15.

5. Крейнина М.Н. Финансовый менеджмент: Учебное пособие. – М.: Изд-во «Дело и сервис»,1998. – 304с.

6. Ковалев В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчётности. – М.: Финансы и статистика, 1996. – 432с.

7. Колб Р.В., Родригес Р. Дж. Финансовый менеджмент: Учебник. / Пер. 2-го англ. издания; предисл. к русск. изданию к. э. н. Драчёвой Е.А. – М.: Изд-во «Финпресс», 2001. – 496с.

8. Коласс Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы: Учебное пособие. / Пер. с франц. под ред. проф. Я.В. Соколова. – М.: Финансы, ЮНИТИ, 1997. – 576с.

9. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово – экономической деятельности предприятия: Учебное пособие для вузов. / Под ред. проф. Н.П. Любушина. – М.: ЮНИТИ – ДАНА, 2001. – 471с.

10. Новосёлов Е.В., Романчин В.И., Тарапанов А.С., Харламов Г.А. Введение в специальность «Антикризисное управление»: Учебное пособие. – М.: Дело, 2001. – 176с.

11. Рябушкин Б.Г. Основы статистики финансов: Учебное пособие. – М.: Финстатин – форм, 1997. – 80с.

12. Уткин Э.А. Финансовый менеджмент. Учебник для вузов. – М.: Издательство «Зерцало», 1998. – 272 с.

13. Финансовый менеджмент: Учебник. / Под ред. проф. И.В. Колчиной. – М.: Финансы, ЮНИТИ, 1998. – 413с.

14. Финансовый менеджмент: Учебник для вузов. / Под ред. Г.Б. Поляка. – М.: Финансы, ЮНИТИ, 1997. – 518с.

15. Финансовый менеджмент: теория и практика: Учебник. / Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 2002. – 656с.

16. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: ИНФРА-М, 2000. – 574с.

Похожие работы

... и рентабельности. Кроме того, анализ финансовой устойчивости вскрывает имеющиеся недостатки и позволяет наметить пути их устранения. 1.3. Выбор методов анализа управления финансовой устойчивостью МУП РЕМСТРОЙ 1 – это ремонтно - строительное предприятие. В советский период МУП РЕМСТРОЙ 1 получало высокую прибыль (минимальная составляла 15% от выручки), что давало возможность создавать фонды ...

... состояния предприятия На основании проведенного вертикального, горизонтального анализа, расчета показателей финансовой устойчивости, удалось проанализировать финансовое состояние предприятия ОАО «ДЭМКА». Были выявлены некоторые ухудшения по отдельным показателям. Например, все показатели ликвидности в отчетном году по сравнению с предыдущим снизились. Ухудшилось значение коэффициента ...

... в социальные фонды, заработную плату – рабочим и служащим, дивиденды – акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним. 3. УПРАВЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ 3.1. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КАК БАЗА ПРИНЯТИЯ УПРАВЛЕНЧЕСКОГО РЕШЕНИЯ Сложность сегодняшней ситуации в управлении предприятием состоит в том, что во многих организациях работники ...

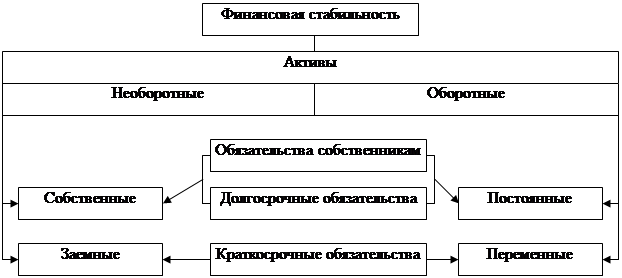

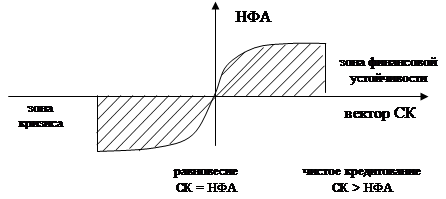

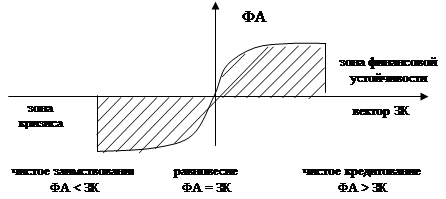

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

0 комментариев