Навигация

Управление финансовой устойчивостью

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

КУРСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА ЭКОНОМИКИ И МЕНЕДЖМЕНТА

«УТВЕРЖДАЮ»:

Заведующий кафедрой

Экономики и менеджмента

![]() Э.Н. Кузьбожев

Э.Н. Кузьбожев

![]()

![]() « » 2002г.

« » 2002г.

на тему: УПРАВЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ

АВТОР РАБОТЫ: студентка гр. ЭК – 82

РУКОВОДИТЕЛЬ

КУРСК 2002

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ......................................................................................................... 3

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ................................................................................................. 5

1.1. Содержание и основные понятия финансовой устойчивости................. 5

1.2. Основные приёмы оценки финансового состояния................................. 9

1.3. Проблемы анализа финансового состояния предприятия.................... 15

2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ........................................................... 19

2.1. Оценка финансового состояния предприятия....................................... 19

2.2. Анализ финансовой устойчивости предприятия................................... 22

2.3. Оценка структуры источников средств предприятия........................... 30

3. УПРАВЛЕНИЕ ФННАНСОВОЙ УСТОЙЧИВОСТЬЮ (НА ПРИМЕРЕ ОАО «ЭЛЕКТРОАГРЕГАТ»).................................................................................... 34

3.1. Анализ финансово-хозяйственной деятельности предприятия............ 34

3.2. Оценка финансовой устойчивости предприятия................................... 39

3.3. Выбор рациональной структуры источников средств предприятия... 42

ЗАКЛЮЧЕНИЕ................................................................................................. 45

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.......................................... 46

ПРИЛОЖЕНИЯ................................................................................................ 48

ВВЕДЕНИЕВ современных условиях главными задачами развития экономики является повышение эффективности производства, а также занятие устойчивых позиций предприятий на внутреннем и международном рынках. В условиях рынка финансово-хозяйственная деятельность предприятия осуществляется за счёт самофинансирования, а при недостатке собственных финансовых ресурсов, за счёт заёмных средств. Поэтому необходимо знать какова финансовая независимость предприятия от заемного капитала и, какова финансовая устойчивость предприятия. Финансовая устойчивость во многом определяется структурой капитала, то есть долей собственного и заёмного капитала в общем, капитале предприятия.

Степень финансовой устойчивости предприятия интересует инвесторов и кредиторов, так как на основе её оценки они принимают решения о вложении средств в предприятие, поэтому вопросы управления финансовой устойчивостью предприятия являются весьма актуальными для предприятия.

Целью данной работы является разработка мероприятий по повышению финансовой устойчивости предприятия.

Достижение поставленной цели обеспечивается решением следующих задач:

1. изучить теоретические основы управления финансовой устойчивостью предприятия;

2. рассмотреть основные методы анализа финансовой устойчивости предприятия;

3. провести комплексный анализ финансовой устойчивости для выявления состояния предприятия;

4. разработать мероприятия по повышению финансового состояния предприятия.

Объектом данного исследования является финансовая устойчивость предприятия, предмет исследования – факторы, определяющие уровень финансовой устойчивости предприятия.

Работа состоит из введения, трех основных разделов, заключения, списка использованной литературы, приложений. В первом разделе рассматриваются содержание, основные понятия финансовой устойчивости и проблемы анализа финансового состояния предприятия.

Во втором разделе дается характеристика методов анализа финансового состояния и финансовой устойчивости, а также оценка структуры источников средств предприятия.

В третьем разделе проводится оценка финансовой устойчивости, рассчитывается потребность в заёмных средствах и выбирается рациональная структура источников средств для конкретного предприятия.

При проведении исследования использовались как методические пособия, так и публикации отечественных и зарубежных авторов, посвященных данной проблеме.

1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ

1.1.Содержание и основные понятия финансовой устойчивости

Финансовый менеджмент направлен, прежде всего, на управление денежным потоком и оборотными средствами. Поэтому сводить финансовый менеджмент только к инвестиционным решениям и рассматривать его только с позиции науки о принятии инвестиционного решения неправомерно.

Финансовый менеджмент надо рассматривать как интегральное явление, имеющее разные формы проявления. Так, с функциональной точки зрения финансовый менеджмент представляет собой систему экономического управления и часть финансового механизма. С институциональной точки зрения финансовый менеджмент есть орган управления. С организационно-правовой точки зрения финансовый менеджмент - это вид предпринимательской деятельности [1, с.39].

Финансовый менеджмент направлен на управление движением финансовых ресурсов и финансовых отношений, возникающих между хозяйствующими субъектами в процессе движения финансовых ресурсов. Ответ на вопрос, как искусно руководить этим движением и отношениями, составляет содержание финансового менеджмента. Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на них с помощью методов и рычагов финансового механизма.

Таким образом, финансовый менеджмент включает в себя стратегию и тактику управления. Под стратегией в данном случае понимаются общее направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения.

Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор наиболее оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Объектом управления в финансовом менеджменте является совокупность условий осуществления денежного потока, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между хозяйствующими субъектами и их подразделениями в хозяйственном процессе.

Субъект управления - это специальная группа людей (финансовая дирекция как аппарат управления, финансовый менеджер как управляющий), которая посредством различных форм управленческого воздействия осуществляет целенаправленное функционирование объекта [6, с.86].

Для осуществления своей деятельности, любому предприятию необходимо постоянно наблюдать за изменениями финансового состояния. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. Движение любых товарно-материальных ценностей, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств, поэтому финансовое состояние хозяйствующего субъекта отражает все стороны его производственно-торговой деятельности. Характеристика финансового состояния хозяйствующего субъекта включает анализ:

· доходности (рентабельности);

· финансовой устойчивости;

· кредитоспособности;

· использования капитала;

· уровня самофинансирования;

· валютной самоокупаемости.

Источником информации для анализа финансового состояния являются бухгалтерский баланс и приложения к нему, статистическая отчетность [3, с.133].

Анализ финансового состояния проводится с помощью следующих основных приемов:

· сравнения и группировки,

· цепных подстановок, разница.

В отдельных случаях могут быть использованы методы экономико-математического моделирования (регрессионный анализ, корреляционный анализ). Причем сравнения заключается в сопоставлении финансовых показателей отчетного периода с их плановыми значениями (норматив, норма, лимит) и с показателями предшествующего периода. Для того чтобы результаты сравнения дали правильные выводы анализа, необходимо обеспечить сопоставимость сравниваемых показателей, т.е. их однородность и качественность. Сопоставимость аналитических показателей связана со сравнимостью календарных сроков, методов оценки, условий работы, инфляционных процессов и т. д. Причем сводки и группировки заключается в объединении информационных материалов в аналитические таблицы. Это дает возможность сделать необходимые сопоставления и выводы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей; определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии финансовых процессов. Прием цепных подстановок применяется для расчетов величины влияния отдельных факторов в общем, комплексе их воздействия на уровень совокупного финансового показателя. Этот прием используется в тех случаях, когда связь между показателями можно выразить математически в форме функциональной зависимости. Применение приема цепных подстановок требует строгой последовательности определения влияния отдельных факторов [9, с.94].

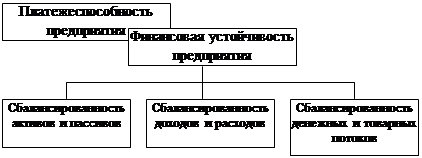

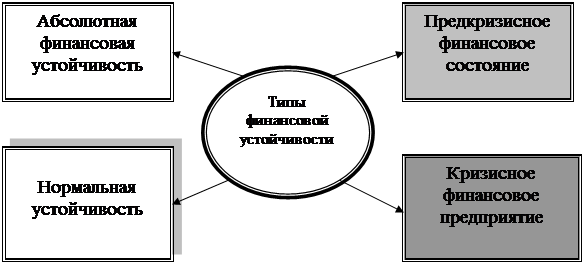

Анализ финансового состояния предприятия в динамике позволяет проследить изменения различных показателей и при необходимости принять необходимые меры. Одним из основных элементов является анализ финансовой устойчивости предприятия.

В условиях рынка хозяйственная деятельность предприятия осуществляется за счёт самофинансирования, а при недостатке собственных финансовых ресурсов, за счёт заёмных средств. Финансово-устойчивым является такой хозяйствующий субъект, который за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным в финансовой деятельности являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяется основное внимание.

Характеристика финансовой устойчивости включает в себя анализ:

· состава и размещения активов хозяйствующего субъекта;

· динамики и структуры источников финансовых ресурсов;

· наличия собственных оборотных средств;

· кредиторской задолженности;

· наличия и структуры оборотных средств;

· дебиторской задолженности;

· платежеспособности.

Наличие у предприятия собственных оборотных средств обязательное условие платёжеспособности и финансовой устойчивости. Основным источником собственных оборотных средств является прибыль [13, с.261].

В связи с экономическим кризисом в РФ большая часть предприятий является низко рентабельными или убыточными, как результат – многие предприятия имеют недостаток собственных средств, который усиливается обесцениванием оборотного капитала за счёт инфляции.

Не всякое увеличение собственных оборотных средств является благоприятным для предприятия. Если рост собственного оборотного капитала одновременно сопровождается увеличением дебиторской задолженности, растут остатки готовой продукции, увеличиваются залежалые запасы, то предприятие вынуждено финансировать такое отвлечение средств за счёт прибыли. Получается, что прибыль не выполняет свои главные функции – не направляется на развитие производства [16, с.291].

Таким образом, необходимым условием в работе предприятия является определение его финансовой устойчивости, так как она во многом определяется структурой капитала, т.е. долей собственного и заёмного капитала в общем капитале предприятия. Степень финансовой устойчивости предприятия интересует инвесторов и кредиторов, так как на основе её оценки они принимают решения о вложении средств в предприятие.

1.2.Основные приёмы оценки финансового состояния

На практике существуют различные приёмы оценки финансового состояния предприятия, для этого применяются различные группы коэффициентов. В финансовом менеджменте наиболее важными признаются следующие группы финансовых коэффициентов:

· Коэффициенты ликвидности.

· Коэффициенты деловой активности.

· Коэффициенты рентабельности.

· Коэффициенты платежеспособности или структуры капитала.

· Коэффициенты рыночной активности.

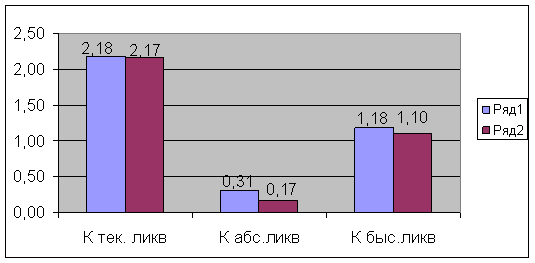

Коэффициенты ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Наиболее важными среди них для финансового менеджмента являются следующие:

• коэффициент общей (текущей) ликвидности;

• коэффициент срочной ликвидности;

• коэффициент абсолютной ликвидности;

• чистый оборотный капитал [12, с.206].

Коэффициент общей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода. Согласно общепринятым международным стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух (иногда трех). Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нерациональной структуре капитала. При анализе коэффициента особое внимание обращается на его динамику. Частным показателем коэффициента текущей ликвидности является коэффициент срочной ликвидности, раскрывающий отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. По международным стандартам уровень коэффициента также должен быть выше 1. В России его оптимальное значение определено как 0,7 — 0,8.

Необходимость расчета коэффициента срочной ликвидности вызвана тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова, и если, например, денежные средства могут служить непосредственным источником погашения текущих обязательств, то запасы могут быть использованы для этой цели только после их реализации, что предполагает не только наличие непосредственно покупателя, но и наличие у него денежных средств. Коэффициент абсолютной ликвидности рассчитывается как частное от деления денежных средств на краткосрочные обязательства. В западной практике коэффициент абсолютной ликвидности рассчитывается редко. В России его оптимальный уровень считается равным 0,2 — 0,25 [11, с.55].

Большое значение в анализе ликвидности предприятия имеет изучение чистого оборотного капитала. Чистый оборотный капитал придает большую финансовую независимость компании в условиях замедления оборачиваемости оборотных активов (например, при задержке погашения дебиторской задолженности или трудностях со сбытом продукции), обесценения или потерь оборотных активов (в результате падения цен на готовую продукцию, банкротства дебитора).

Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании, в частности, от размеров предприятия, объема реализации, скорости оборачиваемости материально-производственных запасов и дебиторской задолженности, условий предоставления кредитов предприятию, от отраслевой специфики и хозяйственной конъюнктуры.

На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек чистого оборотного капитала. Недостаток этих средств может привести предприятие к банкротству, поскольку свидетельствует о его неспособности своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью в нем свидетельствует о неэффективном использовании ресурсов[8, с.96].

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т. е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы.

В финансовом менеджменте наиболее часто используются следующие показатели:

· Коэффициент оборачиваемости активов — характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т. е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Этот коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса.

При сопоставлении данного коэффициента для разных компаний или для одной компании за разные годы необходимо проверить, обеспечено ли единообразие в оценке среднегодовой стоимости активов.

· Коэффициент оборачиваемости дебиторской задолженности – показывает сколько раз в среднем дебиторская задолженность (или только счета покупателей) превращалась в денежные средства в течение отчетного периода. Несмотря на то, что для анализа данного коэффициента не существует другой базы сравнения, кроме среднеотраслевых коэффициентов, этот показатель полезно сравнивать с коэффициентом оборачиваемости кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредитования, которыми предприятие пользуется у других компаний, с теми условиями кредитования, которые предприятие предоставляет другим предприятиям.

· Коэффициент оборачиваемости кредиторской задолженности - показывает, сколько компании требуется оборотов для оплаты выставленных ей счетов.

Коэффициенты оборачиваемости дебиторской и кредиторской задолженности можно также рассчитать в днях. Тогда мы узнаем, сколько в среднем дней требуется для оплаты соответственно дебиторской либо кредиторской задолженности.

· Коэффициент оборачиваемости материально-производственных запасов отражает скорость реализации этих запасов. В ходе анализа этого показателя необходимо учитывать влияние оценки материально-производственных запасов, особенно при сравнении деятельности данного предприятия с конкурентами.

В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия (при прочих равных условиях). Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. В этом случае давление кредиторов может ощутиться прежде, чем можно будет что-либо предпринять с этими запасами, особенно при неблагоприятной конъюнктуре.

Следует отметить, что в некоторых случаях увеличение оборачиваемости запасов отражает негативные явления в деятельности компании, например, в случае повышения объема реализации за счет реализации товаров с минимальной прибылью или вообще без прибыли [5, с.97].

· Длительность операционного цикла. По этому показателю определяют, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия; иначе говоря, в течение какого периода денежные средства связаны в материально-производственных запасах.

· Коэффициент оборачиваемости основных средств (или фондоотдача). Повышение фондоотдачи, помимо увеличения объема реализованной продукции, может быть достигнуто как за счет относительно невысокого удельного веса основных средств, так и за счет их более высокого технического уровня. Разумеется, ее величина сильно колеблется в зависимости от особенностей отрасли и ее капиталоемкости. Однако общие закономерности здесь таковы, что чем выше фондоотдача, тем ниже издержки отчетного периода. Низкий уровень фондоотдачи свидетельствует либо о недостаточном объеме реализации, либо о слишком высоком уровне вложений в эти виды активов.

· Коэффициент оборачиваемости собственного капитала. Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик. Если он слишком высок, это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, за которым кредиторы начинают больше участвовать в деле, чем собственники компании. Низкий показатель означает бездействие части собственных средств. В этом случае показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой, более подходящий в сложившихся условиях источник доходов [14, с.312].

· Коэффициент рентабельности реализации (рентабельность реализации). Различаются два основных показателя рентабельности реализации: из расчета по валовой прибыли от реализации и из расчета по чистой прибыли.

· Коэффициент рентабельности собственного капитала (рентабельность собственного капитала) позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками компании [4, с.11].

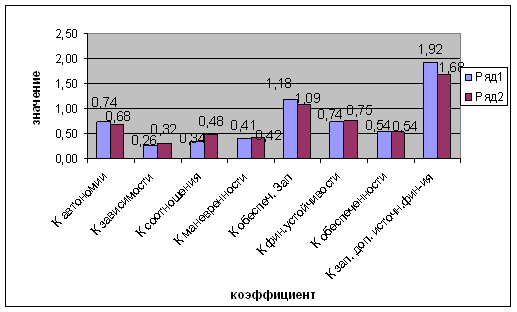

· Коэффициент собственности характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов.

· Коэффициент заемного капитала, который отражает долю заемного капитала в источниках финансирования. Этот коэффициент является обратным коэффициенту собственности.

· Коэффициент финансовой зависимости характеризует зависимость фирмы от внешних займов. Чем он выше, тем больше займов у компании, и тем рискованнее ситуация, которая может привести к банкротству предприятия. Высокий уровень коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Считается, что коэффициент финансовой зависимости в условиях рыночной экономики не должен превышать единицу. Этот коэффициент играет важнейшую роль при решении предприятием вопроса о выборе источников финансирования.

· Коэффициент защищенности кредиторов (или покрытия процента) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит. По этому показателю судят, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам [5, с.93].

Таким образом, в настоящее время существует достаточное количество методик расчёта различных коэффициентов, необходимых для определения финансового состояния предприятия. С их помощью можно ответить на вопрос: насколько правильно руководство предприятия управляло финансовыми ресурсами, на основе этого сделать выводы и принять меры по совершенствованию своей деятельности.

1.3.Проблемы анализа финансового состояния предприятия

Краткий анализ финансового состояния предусмотрен формами официальной отчётности предприятий (аналитическая записка). Аналитическая работа планомерно ведётся банками, аудиторскими фирмами, страховыми компаниями и другими организациями. Между тем может возникать необходимость во внеплановом анализе финансового состояния предприятия. И плановый, и внеплановый анализ может порождать конфликтные ситуации, связанные с противоречивостью экономических отношений всех заинтересованных в анализе лиц. Финансовый анализ может выявить резервы, а также ошибки руководителей или даже преднамеренные искажения отчётности. Анализ может быть основан на долгосрочных тенденциях, но и может упустить сиюминутные нужды. Так, например, в условиях сверхвысокой инфляции более актуально использовать любые приёмы быстрого извлечения доходов и их сокрытия от налогов, чем выявлять ошибки в тех или иных направлениях долгосрочного производственного инвестирования.

На практике анализ может отталкиваться от известных заранее узких мест в работе предприятия. В иных случаях подобные узкие места должны быть предварительно выявлены.

Анализ финансового состояния начинается с анализа принятых форм отчётности, а именно баланса и отчёта о финансовых результатах. По мере необходимости привлекаются и другие отчёты, а также первичные материалы, результаты дополнительного обследования [1, с.411].

Анализ баланса и отчёта о финансовых результатах – универсальный метод, применимый с различной степенью успешности в любых ситуациях. Однако надо представлять его ограничения.

Анализ баланса неэффективен в следующих случаях:

1. Общая неопределённость и неустойчивость. Особая неопределённость и неустойчивость характерны для периодов глубокого кризиса, сопровождаемого сверхвысокой инфляцией, политической нестабильностью.

2. Фирма берёт кредиты в банке под проект. Выполнение проекта, вероятнее всего, значительно деформирует баланс предприятия. До окончания реализации проекта кредиторской задолженности противостоят незавершённые капитальные вложения.

3. Малое предприятие имеет неразвитый баланс. В этом случае необходим анализ конкретных сделок, осуществляемых этим предприятием, его клиентов.

4. Предприятие выполняет специфические функции. Предприятие может выполнять лишь функции расчётного счёта для других фирм и организаций, не заниматься своей основной деятельностью, а служить посредником в торговых операциях, сдавать имущество в аренду.

5. Предприятие находится в специфических условиях. Анализ баланса даёт хорошие результаты для предприятий, работающих в конкурентной среде. Анализ баланса не определяет специфических факторов успеха, не связанных со структурой актива или пассива (например, наличие особых льгот и преимуществ, квот, лицензий, различных форм монополии). В этом случае необходим особый анализ устойчивости предприятия к резким изменениям.

6. Анализ баланса не выявляет каких-либо отклонений. В этом случае необходим более глубокий анализ фирмы. Это может быть комплексный анализ от продукта до поставщиков либо более глубокий анализ баланса предприятия (построение прогнозного баланса). «Очень хороший» баланс порождает подозрения в его искусственности и, следовательно, наличии теневых операций на предприятии [15, с.251].

Возможные ошибки финансового анализа предприятия:

1. Возможность начать анализ с известных узких мест в работе предприятия уже отмечалась. Однако типичной ошибкой анализа является его «зацикленность» только на узком месте. Так, например, движение средств на счетах предприятия, конечно, отслеживается финансистами и руководством. В связи с этим приходится следить за движением дебиторской и кредиторской задолженности. Тем не менее, если остаться в рамках названных счетов, предприятие не определит закономерностей движения наличных средств. В то же время в официальную отчётность наших предприятий не входят формы движения наличности, и анализ такого движения затрудняется. Если же попробовать проанализировать все возможные факторы, воздействующие на динамику наличных средств предприятия, то станет очевидной малая эффективность узкого подхода.

2. Ошибки анализа могут объясняться не только отсутствием необходимой полноты, но и ошибками в данных, вызванными условиями их сбора и предварительной обработки. Ярким примером могут быть попытки анализировать сравнительную эффективность различных производств в рамках одного предприятия без учёта способов разложения накладных расходов, методов списания затрат материалов на себестоимость и т.д.

3. Другой важный источник ошибок финансового анализа положения предприятия (впрочем, и любого другого экономического анализа) – игнорирование возможного поведения участников рынка. Макроэкономический анализ сегодняшней российской экономики наводит на предположения о её специфическом характере как экономике банкротства. Это экономика, участники которой приспособились к неблагоприятным условиям сверхвысокой инфляции и спада отечественного производства, применяя определённые приёмы выживания. В своё время специалисты, исследовавшие крестьянские хозяйства слаборазвитых стран, натолкнулись на похожие модели хозяйствования, нацеленные только на выживание. Поведение таких хозяйств противоречит поведению капиталистических предприятий, нацеленных на производство прибыли, накопление. На странности в поведении предприятий наталкивались многие исследователи кризисных ситуаций в экономике. Так, например, слабые предприятия в кризисной ситуации оказываются более живучими, чем сильные. Объяснить это можно поведением банков, кредитующих слабые предприятия активнее, чем сильные, из-за опасений широкого распространения банкротств. В наших условиях такое неэффективное поведение подкрепляется дополнительными институциональными причинами. Значительная часть наших банков создана самими предприятиями, которые являются акционерами. Такие «карманные» банки вынуждены выдавать кредиты своим акционерам, а потери компенсировать более рискованными кредитами торговым предприятиям или валютными операциями.

Похожие работы

... и рентабельности. Кроме того, анализ финансовой устойчивости вскрывает имеющиеся недостатки и позволяет наметить пути их устранения. 1.3. Выбор методов анализа управления финансовой устойчивостью МУП РЕМСТРОЙ 1 – это ремонтно - строительное предприятие. В советский период МУП РЕМСТРОЙ 1 получало высокую прибыль (минимальная составляла 15% от выручки), что давало возможность создавать фонды ...

... состояния предприятия На основании проведенного вертикального, горизонтального анализа, расчета показателей финансовой устойчивости, удалось проанализировать финансовое состояние предприятия ОАО «ДЭМКА». Были выявлены некоторые ухудшения по отдельным показателям. Например, все показатели ликвидности в отчетном году по сравнению с предыдущим снизились. Ухудшилось значение коэффициента ...

... в социальные фонды, заработную плату – рабочим и служащим, дивиденды – акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним. 3. УПРАВЛЕНИЕ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ ПРЕДПРИЯТИЯ 3.1. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ КАК БАЗА ПРИНЯТИЯ УПРАВЛЕНЧЕСКОГО РЕШЕНИЯ Сложность сегодняшней ситуации в управлении предприятием состоит в том, что во многих организациях работники ...

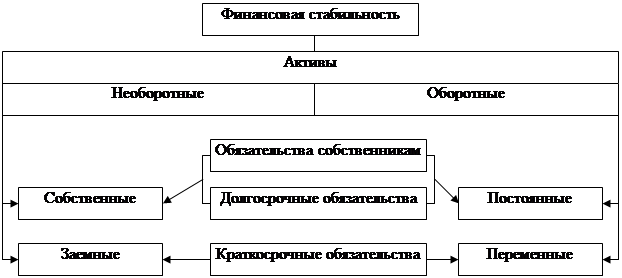

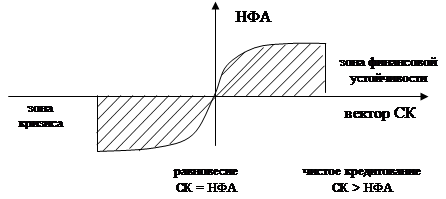

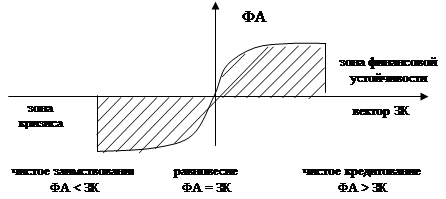

... форме полностью после реализации товара. И основной, и оборотный капитал — части производительного капитала, который может быть как собственным, так и заемным. В преломлении к анализу финансовой устойчивости предприятия — это нефинансовые активы. Основной капитал — это долгосрочные нефинансовые активы, а оборотный капитал — текущие нефинансовые и финансовые активы. С активом бухгалтерского ...

0 комментариев